两周多前,ICO(首次代币发行)被突然叫停;一周后,以比特币为首的加密货币交易平台又被

“全部关停,并于近期退出市场”

。几大主流平台纷纷公告,9月底前全部执行完毕。

换句话说,

未来在中国境内不能存在所谓的

加密货币

(crypto-currency)和法币之间的兑换、交易平台。

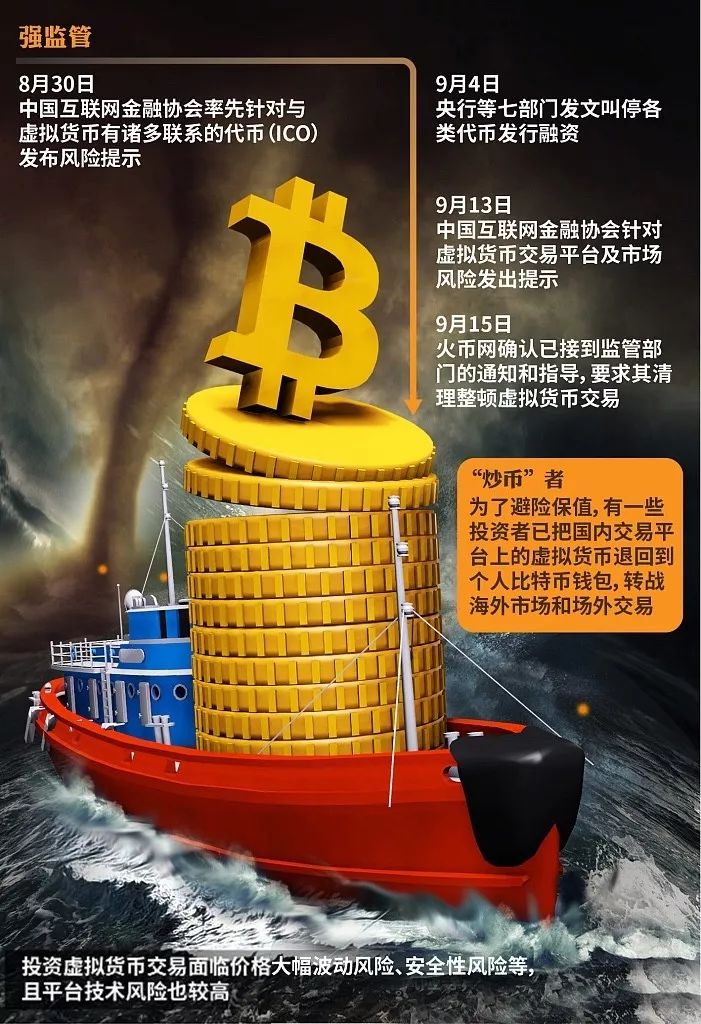

自2013年以来,监管当局就对虚拟货币二级市场的扭曲效应感到风险巨大。当时比特币在中国境内的交易量,超过了全球交易量的九成,并把比特币推向了8000元的历史高点。个别交易所做庄、放杠杆甚至监守自盗的做法有所暴露。2016年10月,五部门联合发布了289号文,比特币价格应声而落。

进入2017年后,比特币卷土重来,不但重新站上8000元历史高点,更一再刷新纪录,在2017年7月最高达到每枚3万元,一时号称目标5万元。据悉,中国监管当局早在今年上半年已酝酿相关监管措施。没想到随后ICO来得这么猛,比比特币涨幅更凶的是对标比特币、以太坊的各类代币,这首先触发了针对代币发行和交易的强监管。

然而,

比特币交易虽然现阶段退出了中国,但其底层技术——区块链的潜在价值并不会“死”。

我们应该如何看待比特币的技术革命?对于金融科技企业的“监管沙盒”在中国又是否可行?

“比特币交易”退出中国

比特币今年一度暴涨至32000元人民币,从20000涨到30000元也仅用了不到两个月。在ICO被叫停后,近一周以来,频频有报道称,监管已对国内比特币交易平台下定论:“全部关停,并于近期退出市场。”

比特币中国也在9月14日正式表示,比特币中国数字资产交易平台当日起停止新用户注册;2017年9月30日数字资产交易平台将停止所有交易业务。此外,

比特币中国的矿池(国池)等业务将不受此影响,继续正常运营。

中央七部委在9月4日联合发出的公告中,已对此发出信号:公告第三条“加强代币融资交易平台的管理”指出,自公告发布之日起,任何所谓的代币融资交易平台不得从事法定货币与代币、“虚拟货币”相互之间的兑换业务,不得买卖或作为中央对手方买卖代币或“虚拟货币”,不得为代币或“虚拟货币”提供定价、信息中介等服务。有接近领导小组人士对媒体透露,

从防风险的角度,决定让虚拟货币与法币的场内交易活动退出中国,“比特币二级市场交易的市场风险、金融风险和社会风险,都是不可控的。

2009年1300个比特币才值1美元,而2017年,1个比特币就几度突破了3000美元。

2017年1月,由于此前市场上对于

“比特币变相造成资本外流”

的疑虑升温,加上部分平台存在杠杆业务,央行营管部与相关单位组成联合检查组,自1月11日起进驻几大虚拟货币交易平台。

各大平台随后就做了多项调整,包括:加强对用户的尽职调查和身份验证、反洗钱系统升级、抑制利用比特币等数字资产交易在平台上进行非法活动。同时,多数平台已经从1月开始停止了杠杆业务,此后对交易开征手续费(千分之二)。

对于如今比特币交易退出中国,也有监管层官员表示,就币圈而言,由于比特币等虚拟货币能够实现点对点匿名转账,对于中国资本项管理和洗钱监管是一大挑战。此外,更需要明确的一点则是,

加密货币(或虚拟货币)不是法币(fiat)也无法取代法币。即使有,也应该是未来由央行主导推出的数字货币。

央行参事盛松成此前也表示,不断涌现的私人加密货币倒逼货币当局开始研究发行

央行数字货币

。

“我当时明确提出,比特币等虚拟货币不是真正意义上的货币。同时,虚拟货币具备通缩性,将抑制经济发展。比特币将在2140年达到2100万数量上限,数量有限使得虚拟货币很难成为与现代经济发展需要相适应的交换媒介,若成为本位币,必然导致通货紧缩,抑制经济发展。此外,比特币缺乏国家信用支撑,难以作为本位币履行商品交换媒介职能;缺少中央调节机制,与现代信用货币体系不相适应。”他称。

也有学者提出,

央行应该推出数字货币,原因之一也是因为私人数字货币分流、替代了一部分主权货币的使用,货币政策有效性将被削弱、传导机制将被扭曲。

此外,

私人数字货币给反洗钱、反恐怖主义融资以及资本管控带来了挑战。

私人数字货币普遍存在交易匿名和资金可跨国自由流动的特征,使得不法分子易于掩盖其资金来源和投向,个人易于规避换汇额度及外汇汇出境外的管理规定,这给洗钱、恐怖主义融资及逃避资本管控带来了便利。

比特币“革命”持续

中国此次关停加密货币交易平台,需要明确的一点是,其并非针对比特币本身以及其背后的技术。

不乏政府认为比特币是不合法的洗钱工具,但其去中心化的思想也吸引了全球的注意。不得不承认的是,比特币已在全球形成了气候,且其背后的区块链技术也不断出现落地应用。

因此,更进一步地了解一下比特币和区块链是不可或缺的。

比特币始于2008年神秘人物(也可能是组织)

中本聪

(Satoshi Nakamoto)的论文《比特币:一种点对点的电子现金系统》,其也抓准了一个令比特币去中心化的理念一炮而红的大好时机——

令各界

对

中心化机构信心崩塌的金融危机。

在诞生后的六年里,比特币作为一种前所未有的新型货币,经历了无数的市场考验和技术攻击,始终屹立不倒。现在比特币已成长为一个在全球有着数百万用户,数万商家接受付款,市值最高达百亿美元的加密货币系统。

从运行上来看,

比特币实际上是一个互联网上的去中心化账本,这一理念最初便吸引了各界的目光,且令全球央行如坐针毡。

简单做个比喻,银行是一个中心化账本,账本存储在银行的中心数据库,上面写着:张三的A账号余额3000元,李四的B账号余额2000元……当张三想要通过A账号转账1000元给李四的B账号时:

①

张三到银行,向银行提交转账要求。

②

银行通过银行卡密码等方式确认张三身份,并检查张三的A账号是否有足够余额。

③