点击

金融行业网

,金融大拿、业内人士都在这里

今日微信号力荐

理财头条

licaitt

(长按红色字复制)

今日微信号力荐

理财头条

licaitt

(长按红色字复制)

来源:金融行业网综合央视财经 王允彤 邢杰 蔚立名、财经韬略(ID:tttmoney8)韬略哥、互联网金融(hlwjrcn)、21财闻汇、中国人民银行网站

导读:1月13日

下午,中国人民银行发布了一项支付领域的新规定,明确了第三方支付机构在交易过程中,产生的客户备付金,今后将统一交存至指定账户,由央行监管,支付机构不得挪用、占用客户备付金。

从2017年4月17日开始,支付机构要按照一定比例交存“客户备付金”,而且这部分存款将不计算利息!

首先,我们先来看看什么是客户备付金?

客户备付金,即支付机构预收其客户的待付货币资金,不属于支付机构的自有财产。

简单地说,我们在网上购买商品时,确认收货前,所支付的货款会先放在支付机构的账上,再由支付机构结算给商户;为了线下消费、支付方便,有的人会预先购买一些多用途超市购物卡等……事实上,这些钱都属于“客户备付金”。

但需要注意的是,客户备付金所有权属于支付机构客户,但不同于客户本人在银行存款,不受《存款保险条例》的保护,也不以客户本人名义存放在银行,而是以支付机构名义存放在银行,并由支付机构向银行发起资金调拨指令。

那么,央行为何要对客户备付金进行集中存管呢?

首先,我们要注意到的是,客户备付金的规模巨大、存放分散,存在一系列风险隐患:

① 客户备付金存在被支付机构挪用的风险。如2014年8月,浙江易士企业管理服务有限公司发生挪用客户备付金事件,涉及资金5420.38万元;2014年9月,广东益民旅游休闲服务有限公司“加油金”业务涉嫌非法吸收公众存款,造成资金风险敞口达6亿元;2014年12月,上海畅购企业服务有限公司发生挪用客户备付金事件,造成资金风险敞口达7.8亿元,涉及持卡人5.14万人。

② 一些支付机构违规占用客户备付金用于购买理财产品或其他高风险投资。

③ 支付机构通过在各商业银行开立的备付金账户办理跨行资金清算,超范围经营,变相行使央行或清算组织的跨行清算职能。甚至有支付机构借此便利为洗钱等犯罪活动提供通道,也增加了金融风险跨系统传导的隐患。

④ 客户备付金的分散存放,不利于支付机构统筹资金管理,存在流动性风险。

⑤ 许多支付机构通过扩大客户备付金规模赚取利息收入,偏离了提供支付服务的主业,一定程度上造成支付服务市场的无序和混乱,破坏了公平竞争的市场环境,也违背了人民银行许可其开展业务的初衷。

那么,客户备付金集中存管后对于支付机构又会不会有所影响呢?

对此,央行称,目前实施的交存比例对支付机构的日常经营影响不大,也不会影响支付市场平稳发展。

① 根据客户备付金管理要求,支付机构应将客户备付金的50%以上集中存放在备付金存管银行;另据统计,支付机构客户备付金有较大部分(2016年第三季度为42%)以非活期存款形式存放。因此,目前实施的交存比例(最低12%、最高24%)不会影响支付机构的流动性安排。

② 对于交存至专用存款账户的客户备付金,支付机构在日间可以使用,通过委托备付金交存银行办理支取,但须在当日营业终了前将支取部分补齐。

③ 人民银行正在指导中国支付清算协会组织建设非银行支付机构网络支付清算平台,通过该清算平台的支撑,未来支付机构只需开立一个银行账户即可办理客户备付金的所有收付业务。

四、央行接管备付金 第三方支付机构11%的收入没了

按照要求,最终支付机构应将全部客户备付金交存至集中存管账户,目前支付机构交存“客户备付金”暂时执行以下比例:

网络支付业务: 12%(A类)、14%(B类)、16%(C类)、 18% (D类)、20%(E类);

银行卡收单业务:10%(A类)、12%(B类)、14%(C类)、 16% (D类)、18%(E类);

预付卡发行与受理:16%(A类)、18%(B类)、20%(C类)、 22% (D类)、24%(E类)。

但目前设置了缓冲期,也就是首次交存的平均比例为20%左右。各支付机构首次交存的具体比例根据业务类型和分类评级结果综合确定,交存金额根据上一季度客户备付金日均余额计算。人民银行或商业银行不向非银行支付机构备付金账户计付利息。

我们在网上购买商品或服务时,支付的货款,在收到货并且做出确认之前,一直会存放在支付机构的账户上,这笔钱就是我们所说的“客户备付金”。

因为第三方支付的特殊性,在整个交易过程中会产生时间差,而这小小的时间差会形成巨大的资金沉淀,这部分资金在银行账户里产生的利息收入,就占到支付机构总收入的11%。

五、第三方支付机构以后会不会收支付服务费?

中国人民大学重阳金融研究院客座研究员董希淼表示:因为整个支付行业应该说,竞争也比较激烈,现在你看中国银联跟商业银行也不断切入,

如果谁敢收费,消费者可以走。现在其实有一些大的支付已经慢慢回归到银行了,比如支付宝也收费了,微信提现也收费了,因为消费者选择还是比较多的,这个不用太担心。

董希淼还表示,这项规范是针对支付机构,普通消费者在网购、支付过程中,不会体会到任何影响。

对于支付机构的流动性方面,有统计显示,到2016年第三季度,支付机构备付金有42%以非活期存款形式存放,因此以目前的平均20%交存比例,不会影响到支付机构的流动性安排。董希淼建议,既然新规定设置了一定的缓冲期,支付机构应尽快利用这一时间窗口加快业务多元化转型。

中国人民大学重阳金融研究院客座研究员董希淼:如果你原来是靠挪用备付金来吃利差的,挪用备付金来维持生存的,那我觉得这种行为本来我们应该反对跟打击的,你原来赢利模式比较单一的,你现在这种情况下,利用央行给出的这一段时间,你要加快转型,就是说多元化的赢利回归主业,或者说你切入更多的场景来发展壮大,我想这个时间还是有的。

六、马云遭大利空!

5000亿资产面临贬值!

对于以支付宝为代表的众多“非银行支付机构”来说,这是一个比较大的利空。据央视报道,如果所有“客户备付金”最终都采取这种处理方式,支付机构将损失11%的收入!

啥是“客户备付金”?如果你在淘宝上买过东西,就非常好理解。比如你下单之后付款,钱就从你的账户划走了,但并没有给卖家,而是存在支付宝的第三方账户上。等你收到货,确认可以付款之后,这笔钱才给卖家。这些钱,就是“客户备付金”。

这笔钱的归属其实有点模糊,可以说是买家的,也可以说是卖家的,但肯定不是支付机构的。正是存在这种模糊性,最终的受益者就成了支付机构。

他们可以享受这几天的活期利息。如果备付金常年存在一个比较稳定的余额,则支付机构甚至可以把它变成银行定期存款,或者购买理财产品,甚至挪用去投资,获得超额收益。当然,如果投资失败,则给客户带来风险。

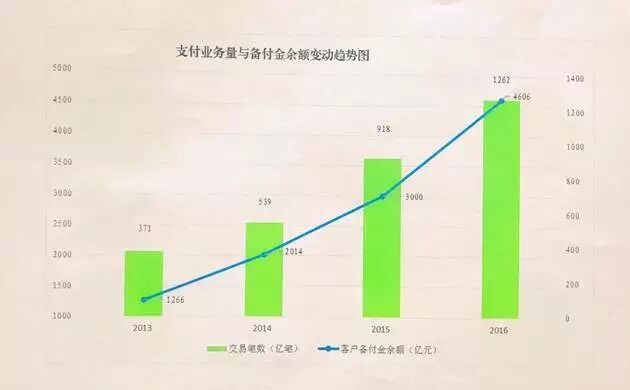

据央行统计,截至2016年第三季度,267家支付机构吸收客户备付金合计超过4600亿元。由于没有统一规定,支付机构往往分散开立账户,

有的甚至有70多个账户,给监管带来困难。

根据估算,2016年中国网购的总成交量达到了21万亿,其中七成多是商家之间的交易(B2B),将近三成是消费者网购(B2C)。如果每笔交易给支付机构带来的资金沉淀期是7天,那么即便按照活期利息推算(0.35%),

客户备付金每年产生的额外收益也达到了14亿元,这些钱都被支付机构装进了口袋。

据公开报道,仍未上市的蚂蚁金服的估值达到了750亿美元,或者5200亿人民币,超过了

招商银行、民生银行、浦发银行。

估值之所以这么高,不仅仅是用户基数大,还因为支付宝具有类银行的功能。

央行最近一两年来,一直在抑制“非银支付机构”的类银行功能,其目标是把支付宝、微信支付等压缩为交易的通道,而不能吸纳存款、放贷、沉淀资金。这次新举措以防范风险为名,固然有其必要性,但显然是执行央行一贯的思路

。这对于支付宝们的估值来说,是一个较大的利空。

虽然微信也遭遇了同样的利空,但支付本来就是微信从支付宝手里抢来的生意,而且微信官方刚刚推出小程序,有利于打通线下线上交易,对于提高微信支付的使用率将产生巨大作用。相比之下,支付宝(蚂蚁金服)遭遇到利空是双重的,一方面受到微信小程序的挑战,另外一方面受到央行此次“备付金新政”的打压。

在“非银支付机构”为11%的收入不翼而飞而“失声痛哭”的时候,传统商业银行面露微笑,央妈的照顾让他们感到了“父爱”的温暖:

商业银行为支付机构交存的客户备付金不计入一般存款,不纳入存款准备金交存基数,暂不支付利息。

于是,刚刚提到的每年不少于14个亿的利益,就悄然流入了银行的腰包。

声明:本文仅代表作者个人观点,不构成投资意见,并不代表本平台立场。文中的论述和观点,敬请读者注意判断。

关于版权:若文章涉及版权问题,敬请原作者联系我们。【电话:021-61551834;微信:hjwh123】

e租宝、大大财富你中过雷吗?你买的理财是否安全?财姐为你专业评测理财平台,赶紧关注财姐社区吧。