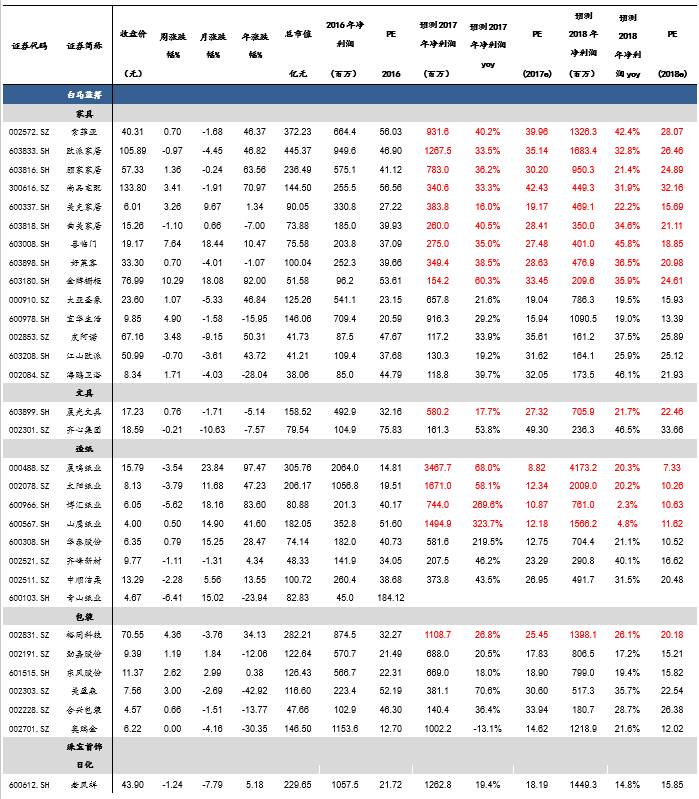

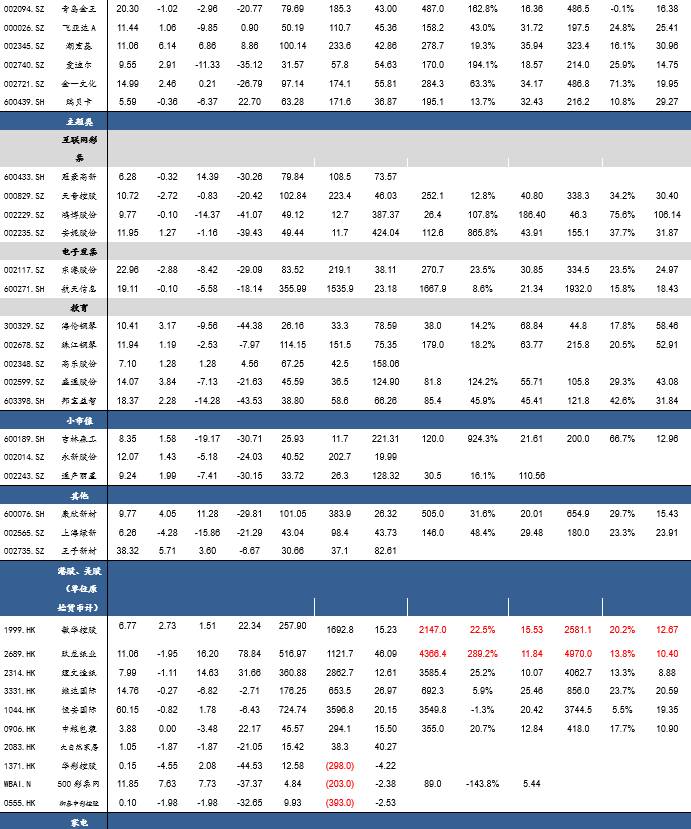

上周涨幅榜居前五的分别是新宏泽(+19.74%)、环球印务(+17.39%)、金牌橱柜(+10.29%)、永艺股份(+9.44%)、永吉股份(+8.73%)。上周跌幅榜前五则分别是青山纸业(-6.41%)、博汇纸业(-5.62%)、银鸽投资(-5.61%)、乐凯胶片(-4.85%)、顺灏股份(-4.28%),市场整体以调整为主。

1)造纸板块:今明年高景气具确定性,持续看好

从基本面的角度来看,造纸行业在经历了2012-2015年的自然出清后,供需格局自2016年起已经趋于合理。而后续行业大规模的新增产能最早也将于2018年下半年才能陆续进行投放(具体包括玖龙箱板产能235万吨、太阳箱板产能80万吨、中国纸业白卡产能200万吨等),因此造纸行业在今明年景气持续向上具有较强的确定性。叠加环保行政管控趋严增加行业进入壁垒,预计本轮造纸的景气周期从时间和空间的维度均将超过市场预期。我们认为由于前期涨幅较大,造纸板块本周略有回调属于合理,而在今明年大周期景气持续向上的过程中,股价调整下业绩超预期的龙头纸企将反复出现买入机会,持续看好。

站在当前时点,我们认为本段造纸行情尚未结束:(1)今年上半年造纸个股的盈利情况普遍较去年同期大幅增长且增长幅度超过市场预期。因此虽然已经经历了前期大涨,但由于大部分龙头纸企上调业绩预期,目前龙头纸企的估值仍然处于合理区间(17年晨鸣9倍、玖龙10倍、太阳11倍)。随着中报陆续开始披露,造纸板块逐渐进入业绩兑现期。(2)环保政策持续升温,例如排污许可证发放进入尾声、环保督查组启动京津冀“2+26”个城市的强化督查工作等,成本端废纸进口限制(主要针对混杂废)及自备电厂门槛提高将进一步利好龙头纸企份额集中。我们预计随着十九大的临近,三季度环保管控将持续对造纸板块有所催化。

本周我们发布造纸方面环保政策的系统梳理报告。(1)对于造纸生产企业,排污许可证和环保督查利好行业供给端收缩,周期景气延长。其中,截止2017年7月12日,拿到排污许可证的企业仅为2412家(预计400家纸浆造纸企业不能拿到该证);中央环保督查组已经进行了五次环保督查,尤其是对京津冀周边地区的审查力度较大,而河北和天津产能占全国总产量的4.65%,在造纸生产大省中位列第七位。(2)对于产业链配套建设,进口废纸管控和自备电厂门槛提高将实质利好产业链配套的龙头纸企。因此在标的选择上,建议优选龙头。

从下半年纸价预期来看:目前箱板、瓦楞随着废纸价格上涨自4月底企稳回升,目前处于旺季吨盈利有所改善;白卡、铜板等细分纸种尚处于淡季,在今明年行业供给持续偏紧的背景下,预期纸价也将于8-9月重启涨势,且吨盈利持续向好。我们预计下半年龙头纸企有望维持较高的盈利水平。维持推荐纸企龙头:晨鸣、太阳、玖龙。

2)家居板块:关注中报超预期,继续推荐低估二线品种

家居作为地产链的后周期,企业盈利波动通常滞后于地产周期5-8个月。在去年一二线、今年上半年三四线地产表现较好的情况下,家居股在2016-2017年将普遍处于高成长阶段。随着中报季的来临,家居企业进入盈利兑现期,建议关注中报业绩超预期的家具个股(索菲亚预告中报收入同增49%、利润同增47%;喜临门发布中报收入同增51%、利润同增52%)。

长线来看,我们认为一线品牌由于拥有较强的渠道和管理护城河,抗地产风险能力较强,将继续作为长期配置的首选。但从股价和目前估值的角度来看,由于4-6月份一线龙头和二线家居龙头表现迥异,且经过前段时间调整,二线家居中的个别优质品种,譬如曲美家居,目前已经回调至对应2017年30倍左右估值(预期收入增速在35%左右)、定制家具二线龙头好莱客考虑定增摊薄回调至30倍左右的估值(预期收入增速达到35%-40%)。在当前时点估值分化的基础上,我们继续提请投资者关注这些二线龙头的投资机会。

3)包装板块:建议关注劲嘉、裕同

劲嘉股份、东风股份作为烟包类龙头,2016年受烟草行业去库存影响较大。目前烟草行业正在企稳,烟标行业去库存基本接近尾声,后期伴随着中烟体系三产剥离的逐步落地,龙头公司在其中可发挥的作用将进一步加大。本周劲嘉股份发布业绩快报(中报收入同增9.27%、扣非净利润同增18.07%),较2016年同比改善明显,大包装业务进入爆发期,建议重点关注。

此外,裕同科技、美盈森均是研发能力、大客户开拓服务能力较强的公司。裕同科技随着下半年苹果产业链关注度提升,给予推荐。

索菲亚:

衣柜业务平稳快速发展,橱柜业务扭亏在望。公司继续加密拓展网点数量,一季末达2000家,“799套餐”和电商助推订单量增长,17Q1客户数达9.2万,同比增24%;客单价提升10%至9200元,人均采购柜体数从3.9提升至4.2个,充分显示公司大家居战略成效显著,板材利用率有望再次提升2-3pct。司米橱柜一季同比大增173%,毛利率提升25pct,预计17年收入近8亿。预计17-18年整体净利润分别为9.3/13.3亿,当前市值372亿,对应PE为40.0/28.0倍,维持“买入”评级。

欧派家居:

公司拥有超过4700家门店(橱柜2100家,衣柜1400家),2016年实现营收71.34亿元,净利润9.43亿,是国内最大的定制家具企业。公司积极开拓第二品牌“欧铂丽”,抢滩年轻消费市场,目前拥有超过800家门店,17年有望再增300家。公司发布限制性股权激励方案,业绩增长再添保障,预计17-18年净利润分别为12.7/16.8亿,当前市值440亿,对应PE为34.6/26.2倍,维持“增持”评级。

裕同科技:

裕同是纸质包装的标杆企业,客户开发能力卓越。目前下游客户以优质的消费类电子企业富士康、华为、联想为主(收入占比超过80%),并深挖小米、OV;积极切入非消费类电子如烟酒、化妆品等其他包装业务领域(收入占比15%+),已经发展出泸州老窖、古井贡、东阿阿胶、红塔等客户。公司秉持客户导向原则,产品开发能力较强(研发费用2016年为3.5%,大幅高于同行);采取生产基地贴近式建设,减少运输费用的同时为客户提供高效率一站式服务。16年公司实现毛利率34.35%,三费率14.2%,内部管理精细化程度高于同行。预计公司2017年营收同增30%至72亿,归母净利润同增27%至11.1亿,当前市值282亿元,对应PE分别为25.4倍,给予“买入”评级。

美克家居:

公司于5月25日发布限制性股权激励草案:解锁目标为未来3年收入复合增速达到27.24%,净利润复合增速达到20.5%。供应链管理逐步改善:2016年美克美家通过去库存及升级供应链管理,存货周转天数下降约100天。17年公司继续推进多品牌策略(美克美家+ART +REHOME+YVVY)并对原有店面进行升级,计划新开A.R.T加盟店25家,直营店4家;美克美家店面18家,渠道进一步下沉。盈利预测及投资建议:预计公司2017年实现25%的收入增长至43.1亿,20%的业绩增长至3.8亿,当前市值为90.0亿,对应PE为23.7倍,给予“买入”评级。

晨鸣纸业:

公司拥有600万吨产能(白卡纸200万吨、铜版纸130万吨,文化纸105万吨),年初以来,文化纸、铜版纸、白卡纸价格持续稳增。其中铜版纸价格涨幅达24.92%,相较年初上涨1462元/吨。白卡纸上涨814元/吨,双胶纸上涨782元/吨,平均单吨净利润较Q1进一步提升。融资租赁规模控制在280亿左右,3%的净利差为公司约贡献年净利润8亿。发展前景:环保趋严的大背景下,高景气可持续;菱镁矿项目已拿到开采许可,预计18年可贡献利润,新建51万吨高档文化纸项目预计2019年投放。预计17-18年净利润分别为30.4/37.2亿,当前市值对应估值9/7倍,给予公司“增持”评级。

太阳纸业:

公司拥有机制纸产能300+万吨,其中文化纸100万吨,铜版纸90万吨,箱板纸80万吨。文化纸、铜版纸价格维持高位,箱板纸价格3月触底后回升,盈利有望得到改善。溶解浆即将进入旺季,7、8月份价格将的得到修复。新增产能增厚业绩,可转债减少融资成本:公司20万吨高档文化纸项目、老挝25万吨溶解浆/30万吨化机浆项目、80万吨高档包装纸项目预计在2018年逐季投产;变更定增融资方式,发行可转债将大幅提升发行速度,保障新项目的加速。预计17-19年净利润分别为16.7/20.1/22.8亿元,当前市值为206.2亿元,EPS为0.66/0.79/0.9元,对应12.3/10.3/9.0倍PE,给予公司“增持”评级。

玖龙纸业:

成本上升叠加旺季、环保趋严、供需改善共驱下半年业绩高弹性。截至2016年底,公司总设计产能1373万吨(卡纸、高强瓦楞芯纸、涂布灰底白板纸及环保型文化用纸分别为每年723万吨、340万吨、260万吨及45万吨)。越南在建35万吨产能有望于6-7月逐步投产,此外,公司拟利用自有资金在国内新建200万吨产能(泉州、沈阳、河北永新),计划于2018年底陆续投产。公司身为箱板纸行业绝对龙头,本身在产能、成本端优势显著;叠加行业景气度预计持续回升贡献更大业绩弹性,我们预计16/17 、17 /18 、18/19 财年归母净利润(人民币)分别为43.46亿元、52.44 亿元、53.41亿元 ,EPS 分别为 0.93元、1.12 元、1.14 元,当前市值517亿港元,对应PE 分别为 11.90倍、9.86倍、9.68倍低于行业可比公司估值,给予公司“增持”评级。

1、晨鸣纸业:文化纸龙头,具有规模优势

规模优势明显:公司2016年实现销售收入229.07亿元,同比增长13.17%;归母净利润20.64亿元,较上年同期大幅增长102.11%。公司现有总产能600万吨,其中包括铜版纸产能130万吨,白卡纸产能200万吨,文化纸105万吨及其他纸种。两个纸种自年初以来数次提价,全年单吨净利润预计可达350元+,未来业绩还有进一步释放空间。

未来看点:环保趋严的大背景下,高景气可持续,纸品价格有望进一步提升,公司产能优势将得到进一步体现。菱镁矿项目已拿到开采许可,预计18年可贡献利润,新建51万吨高档文化纸项目预计2019年投放。

融资租赁稳定,政府担保保障还款:公司自15年快速发展融资租赁规模后,今年开始收缩整体规模。目前融资租赁余额在280亿左右,其中大部分用于政府融资平台,还款是当地人大担保签字并纳入财政预算,风险可控。

盈利预测及估值:预计晨鸣17年净利润30亿+,当前市值对应9倍估值,维持“增持”评级。

2、太阳纸业:管理优秀的文化纸龙头

文化纸龙头之一、兼具溶解浆、生活纸业务:随着新产能投放完毕,17年公司将拥有浆纸总产能452万吨,其中贡献较多的是铜版纸90万吨,非涂布文化纸100万吨,溶解浆50万吨,牛皮箱板纸80万吨。2016年公司实现销售收入136.8亿,较上年同期同增38.3%;归母净利润10.57亿,同增58.5%。

未来三年成长可期:新项目投产+国际项目+生活用纸是核心看点。公司未来三年成长可期,17年80万吨牛皮卡纸满产+溶解浆利润释放,18年一季度20万吨特种文化纸项目投产,三季度80万吨箱板纸项目投产,老挝25-30万吨一期项目建成投产。美国阿肯色州70万吨绒毛浆项目正环评当中,公司规划19-20年投产,预计毛利率40-50%。

生活用纸:公司生活用纸业务主打差异化路线,17年将推出新品超柔系列,19年或将进军养老市场,避免渠道价格战。公司10月与复星集团签署战略合作协议,复星集团旗下医疗板块拥有众多医院、药房渠道,公司目前已借助其中部分渠道开始推广纸尿裤及生活用纸业务,未来将继续有序推进。线下渠道方面,公司已在山东、河南、江浙等地区布局3万个网点。线上方面,公司组建了新的电商团队,未来将在京东、天猫及一些小型电商渠道深入布局。

盈利预测及估值:预计公司17/18年净利润16.7/20.1亿元,当前市值对应12/10倍估值,维持“增持”评级。

3、玖龙纸业:国内最大的包装纸企业

公司是我国最大的包装纸企业,拥有产能规模1373万吨,卡纸、高强瓦楞芯纸、涂布灰底白板纸及环保型文化用纸分别有732、340、260及45万吨。2016年6月-12月,公司实现销售收入191.66亿元,同比增长16.76%;净利润19.15亿元,同比大幅增长513.64%。

规模化优势明显:公司优势包括卓有成效的管理团队(三费控制的极好,产能扩张格局也可体现)、大规模原料采购以及完整产业链所带来的成本优势。原料采购端美国中南提供了强有力的美国废纸资源,国内废纸采购也已经提高至35%左右;此外,公司自备电厂、自备码头、自备运输车辆。

产能布局先行:从长远看,玖龙纸业已经完成基地布局,具备配合未来进一步扩展业务的高效率基础设施及必要的资源(包括充足的土地储备,共1279万平米),一旦行业需求状况改善至可以合理的进一步发展时,公司更容易以较低的投入抢占先机。

产能规模持续扩张:公司在越南在建35万吨产能有望于6-7月逐步投产,此外,公司拟利用自有资金在国内新建200万吨产能(泉州,沈阳,河北永新),计划2018年底陆续投产,产能规模继续扩大。

投资建议:预计公司16/17、17/18财年销售量有望分别达到1350、1400万吨,对应净利润分别为43.46/52.44亿,当前市值对应估值11/9倍,维持“增持”评级。

4、山鹰纸业:产业链完备,包装纸龙头

公司是国内第三大箱板纸公司,拥有浙江省海盐县和安徽省马鞍山两个生产基地,2016年合计总产能达305万吨(实际产能可达350万吨)。公司定增项目于2016年4月过会,将新建120万吨包装纸,预计项目建设周期两年,产能扩张为公司18/19年利润带来较大弹性。

产品提价+费用节约,盈利能力大幅改善:随着供需格局改善,箱板纸价格在16年下半年出现迅速攀升,公司产能扩张叠加吨净利好转,带动公司2016年全年营收增长24%至121亿元;公司长期客户拓展到位,销售费用率下降,财务费用有所节约,期间费用率降低至13.50%;全年净利率上升至2.96%,吨净利上升至97元/吨。

自备电厂配套增厚吨净利:2017年公司15年投资的马鞍山基地热电五期项目投入使用,可实现100%的自备电覆盖,据测算吨成本可降低220元/吨,公司变更折旧政策进一步降低成本。2017Q1公司营业收入同比增长37.32%,归母净利润同比增长615.46%;净利率大幅提升至12.88%。

新增产能投放有利于业绩释放:2016年公司非公开发行7.84亿股,募集资金20亿元用于投资年产50万吨低定量强韧牛卡纸、43万吨低定量高强瓦楞纸、27万吨渣浆纱管原纸项目,预计项目建设周期两年。所有项目建成后,公司设计总产能将提高至425万吨,产品结构得到优化。

收购北欧纸业,国际化进程加速:公司7月20日公告以24亿瑞典克朗(19.52亿人民币)收购北欧纸业100%股权。北欧纸业年产能50万吨,专注于防油纸和牛皮纸细分领域,其中防油纸在欧洲的产量和市场占有率排名第一。北欧纸业整体盈利水平较强,2016年收入规模20.62亿元,净利润1.9亿人民币,净利率达9.2%,公司收购后,实际总产能将提升至410万吨,规模将得到进一步提升。

投资建议:预计公司2017年净利润为15亿,当前市值对应估值12倍,维持增持评级。

五、 上周瓦楞纸、白卡纸、双胶纸价格下降,

铜版纸、箱板纸价格不变

截止2017年7月28日,原纸价格大部分下跌。

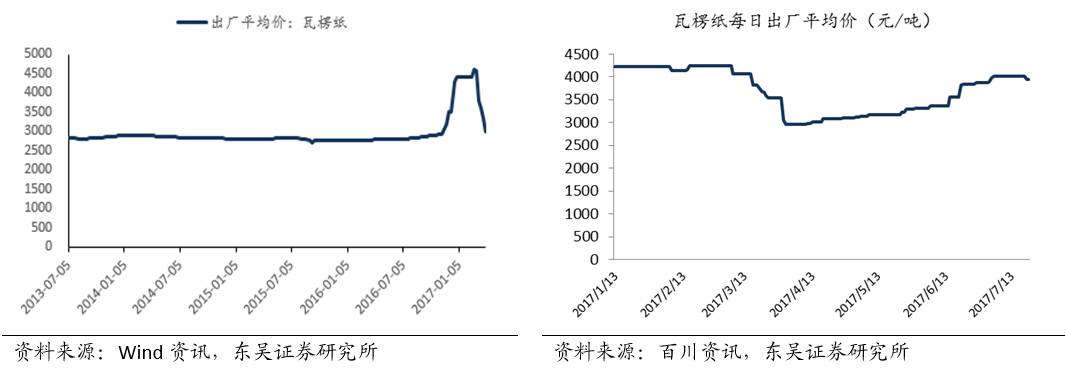

瓦楞纸:3901元/吨(周变化-39元/吨,月变化+27元/吨);

图表1:

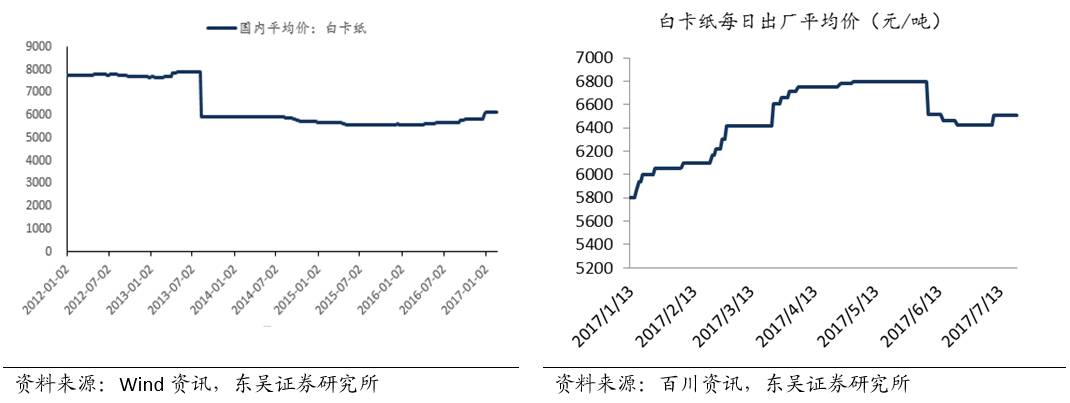

白卡纸:6295元/吨(周变化-209元/吨,月变化-127元/吨);

图表2:

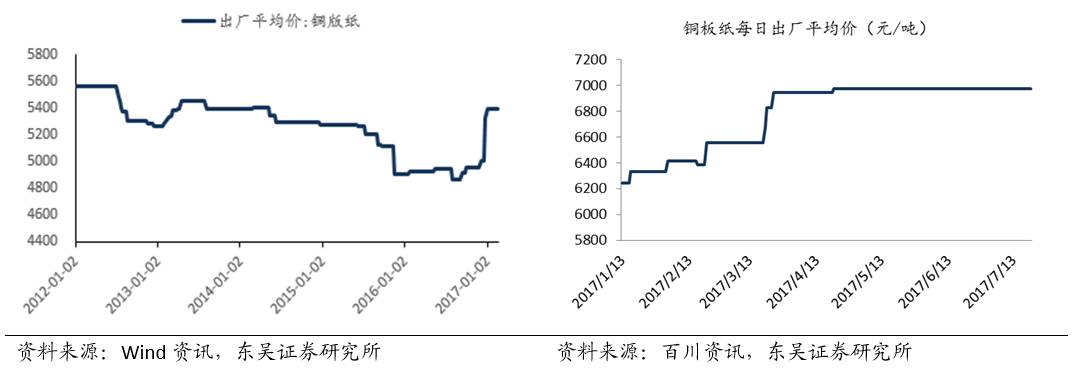

铜版纸:6971元/吨(周变化0元/吨,月变化0元/吨);

图表3:

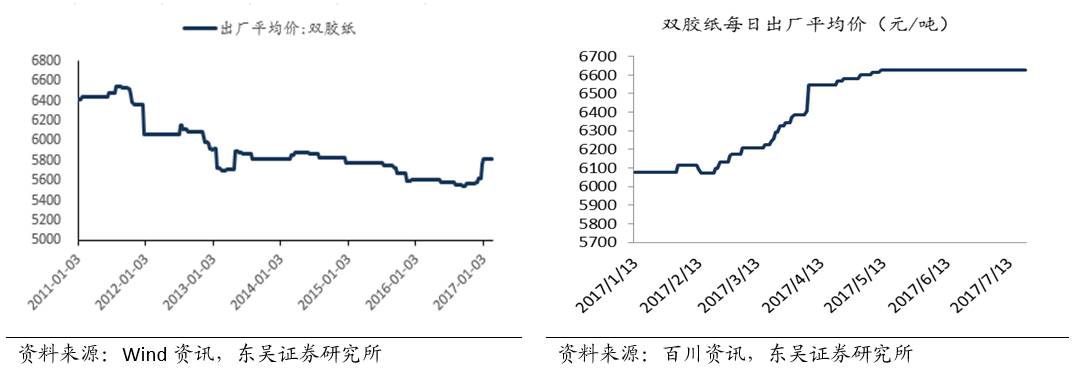

双胶纸:6525元/吨(周变化-103元/吨,月变化-103元/吨);

图片4:

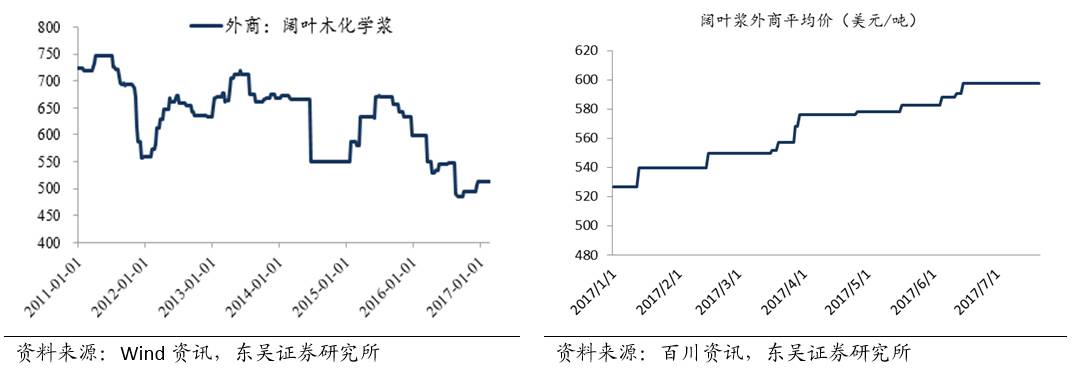

阔叶浆外商平均价598美元/吨(本周变化0美元/吨,过去一个月变化0美元/吨);

图片5:

针叶浆外商平均价634美元/吨(本周变化+3美元/吨,过去一个月变化-5美元/吨);

图片6:

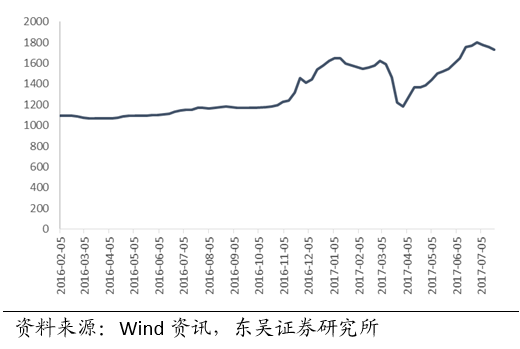

国内各地废纸到厂平均价格1327元/吨(周变化+31元/吨,月变化+35元/吨);

图片7:国内废纸到厂平均价格(元/吨)

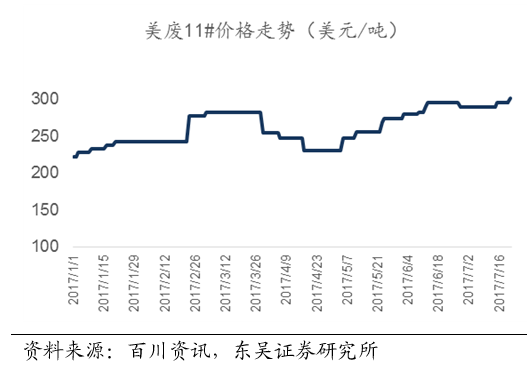

美废11#外商平均价301美元/吨(本周变化0美元/吨,过去一个月变化+12美元/吨);

图片8:

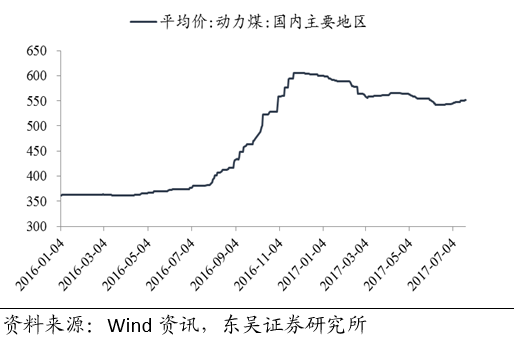

本周煤炭价格:国内主要地区煤炭平均价格552元/吨(本周变化0元/吨,过去一个月变化+8元/吨,过去一年变化+ 170元/吨);

图片9:

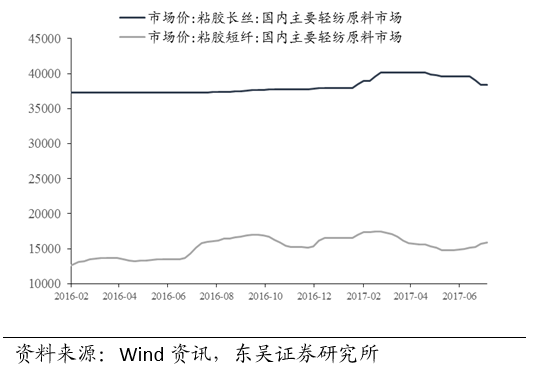

本周粘胶纤维:粘胶短纤15,850元/吨(本周变化0元/吨,过去一个月变化+ 750元/吨,过去一年变化+100元/吨),粘胶长丝38,400元/吨(本周变化0元/吨,过去一个月变化-1,200元/吨,过去一年变化+1,110元/吨);

图片10:

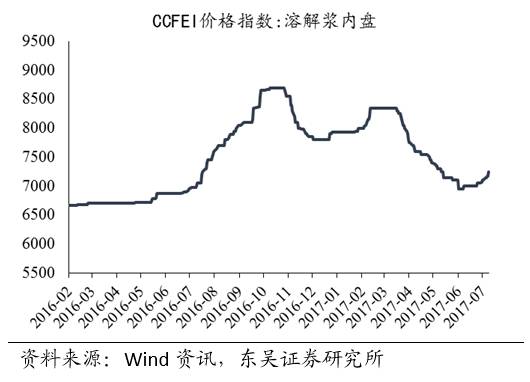

溶解浆内盘价格指数7,300元/吨(本周变化+ 50元/吨,过去一个月变化+ 300元/吨,过去一年变化+ 100元/吨)。

图片11:

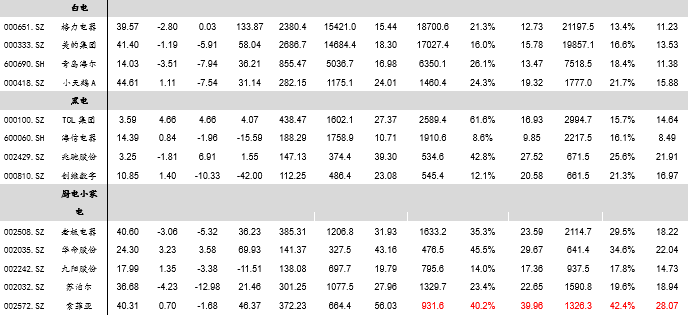

图片12:

马莉 轻工制造行业 首席分析师

南京大学学士、中国社会科学院经济学博士;曾供职于中国纺织工业协会,2007年7月至2017年3月供职于中国银河证券研究部,一直从事纺织服装行业研究,2014年开始覆盖轻工行业。现为东吴证券轻工纺服行业首席分析师。

2016年新财富纺织服装行业第1名;2015年新财富纺织服装行业第2名;2014年新财富纺织服装行业第4名,水晶球第3名,金牛奖第3名;2013年新财富纺织服装行业第2名,水晶球第2名,朝阳永续福布斯中国最佳分析师50强;2012年新财富纺织服装行业第4名,水晶球第3名,金牛奖第3名。

手机/微信:15601975988

汤军 轻工制造行业 分析师

香港中文大学工商管理硕士。2007至2011年任职于中国国际金融有限公司销售交易部。2011年4月至2017年3月供职于中国银河证券,曾担任机构销售,并于2016年转型研究员,覆盖轻工行业。现为东吴证券轻工行业分析师。

手机/微信:18666222400

郝帅 轻工制造行业 研究员

加拿大戴尔豪斯大学经济学学士,加拿大温莎大学经济学硕士。2015年8月至2017年3月供职于中国银河证券,曾从事食品饮料行业研究,现为东吴证券轻工行业研究员。

手机/微信:13811435250

史凡可 轻工制造行业 研究员

美国伊利诺伊大学精算学学士,美国哥伦比亚大学工程硕士。2015年4月至2017年3月供职于中国银河证券,曾从事农林牧渔行业研究,现为东吴证券轻工行业研究员。

手机/微信:18811064824

林瑶 轻工制造行业 研究员

中国人民大学经济学硕士、管理学学士,现供职于东吴证券研究所,主要覆盖轻工制造。

手机/微信:18500187591

免责声明:以上内容仅供机构投资者参考,不构成投资建议,对于公司的价值判断请以正式报告为准。