特别声明:

《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于2017年7月1日起正式实施。

通过新媒体形式制作的本订阅号推送信息仅面向东吴证券客户中的专业投资者,请勿对本资料进行任何形式的转发。

若您非东吴证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注本订阅号,请勿订阅、接收或使用本订阅号中的任何推送信息。

因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

1、个性化业务增速亮眼带动收入加速增长,

19H2收入同增28%;新校区逐步成熟+规模效应逐渐体现,公司利润率提升明显,公司19年经调整纯利1.65亿,同增36.1%。

2、 疫情影响有限,寒假线下转线上转化率85%,续班率82%;疫情摧毁下公司坚定投入OMO战略。

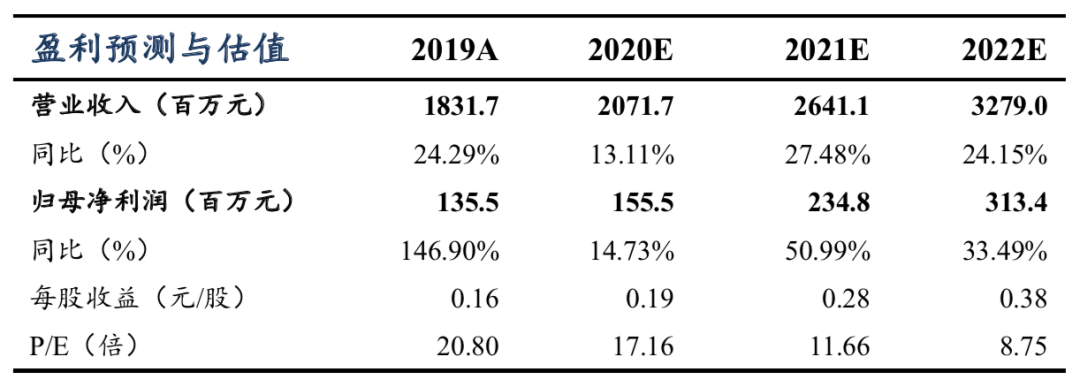

3、预计公司20/21/22年归母利润达到1.55/2.35/3.13亿,同增15%/51%/33%,对应PE 18/12/9X,高增速低估值下,维持“买入”评级。

事

件

:

公司公布19年年报,19年公司实现收入18.3亿,同增24%;归母净利润同增147%至1.36亿,经调整纯利1.65亿,同增36.1%。

各项业务加速增长,个性化辅导业务成为亮点。

在H1受到教培政策影响的情况下,公司全年收入增速达到24%,其中19H2的收入增速达到28%。分拆来看,

(1)个性化辅导业务全年增长27%(19H2增长达到34%

),

主要由于在一对一外,公司新推出的一对三辅导业务受到市场欢迎,收入同增87%;同时公司的一对一在线业务收入增长超过10倍;(

2)小班辅导方面

19年收入同增22%,招生人次同增18%增速稳健。我们预计随着未来新校区的逐步成熟和校区的继续扩张,小班辅导依旧会保持稳健的增长速度。

(3)全日制备考

增长21%继续保持稳健增长。

新校区逐步成熟+规模效应逐渐体现,公司利润率提升明显。

(1)

公司毛利率在19年上升1.3pct,

主要由于新校区的逐步成熟带来校区利用率的逐步提升。公司17/18/19年的校区数量分别为180/242/265家,校区成熟大致需要1.5年的时间,因此19年随着18年新开学校的逐步成熟,毛利率有较为明显提升。

(2)

费用率方面,

公司销售费用率维持8.9%保持稳定,研发费用率随着公司收入规模的扩大下降2.6pct至9%;同时公司管理费用率虽然略微上升0.6pct至13.2%,但是在扣除购股权开支后管理费用率下降0.6pct至11.6%。

(3)

公司19H1受到在线网校营销费用影响增加3570万投资,但目前网校已经剥离;另外公司在19年获得高新技术企业资格,所得税的大幅下降抵消了网校带来的一次性开支影响。

(4)

在以上因素下公司利润增速明显高于收入增速。

疫情影响有限,坚定投入OMO及强语文战略。

(1)

依靠持续在线上系统及教材的投入,公司在寒假疫情期间基本实现了线上线下的平稳过度。公司寒假线下转线上率85%,退费率仅有4.2%,续费率也达到82%,基本和线下水平相似表现出公司线上教学很高的质量;

(2)

此次疫情坚定了公司继续推动线上线下融合的OMO模式的战略,希望通过对教培行业全链条的分解,为每个学生在不同环节提供最适合其本人的学习场景和模式。

(3)

针对自身的特色语文课,公司一方面与北师大成立研究中心,强化自身语文课程的产品竞争力。

(4)

公司合伙人制度已顺利实施,未来在该制度保障下有望保持稳健的门店扩张势头。

我们认为作为华南区域的教培龙头企业,卓越有望在门店拓展下继续保持高速的业绩增长。我们预计公司20/21/22年归母利润达到1.55/2.35/3.13亿,同增15%/51%/33%,对应PE 18/12/9X,高增速低估值下,维持“买入”评级。

东吴证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本研究报告仅供东吴证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,本公司不对任何人因使用本报告中的内容所导致的损失负任何责任。在法律许可的情况下,东吴证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。

市场有风险,投资需谨慎。本报告是基于本公司分析师认为可靠且已公开的信息,本公司力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。

本报告的版权归本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发、转载,需征得东吴证券研究所同意,并注明出处为东吴证券研究所,且不得对本报告进行有悖原意的引用、删节和修改。

买入:预期未来6个月个股涨跌幅相对大盘在15%以上;

增持:预期未来6个月个股涨跌幅相对大盘介于5%与15%之间;

中性:预期未来 6个月个股涨跌幅相对大盘介于-5%与5%之间;

减持:预期未来 6个月个股涨跌幅相对大盘介于-15%与-5%之间;

卖出:预期未来 6个月个股涨跌幅相对大盘在-15%以下。

增持:预期未来6个月内,行业指数相对强于大盘5%以上;

中性:预期未来6个月内,行业指数相对大盘-5%与5%;

减持:预期未来6个月内,行业指数相对弱于大盘5%以上。

马莉 东吴证券副所长、大消费负责人、纺织服装行业首席分析师