7月1日,由国家税务总局、财政部、中国人民银行、银监会、证监会、保监会联合发布的《非居民金融账户涉税信息尽职调查管理办法》(以下简称《管理办法》)正式施行。

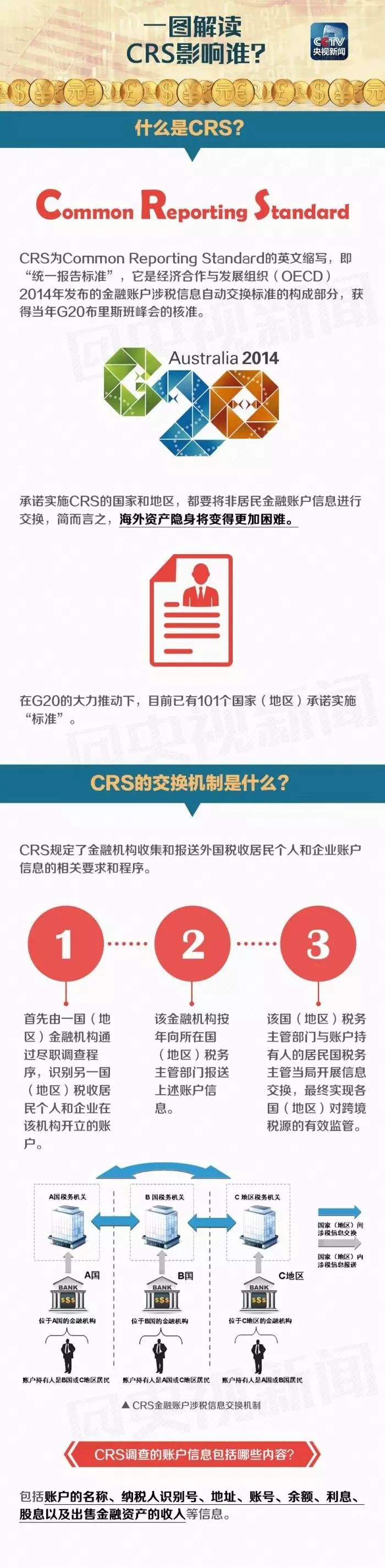

它也被称为中国版的金融账户涉税信息自动交换标准(Common Reporting Standard,以下简称CRS)。

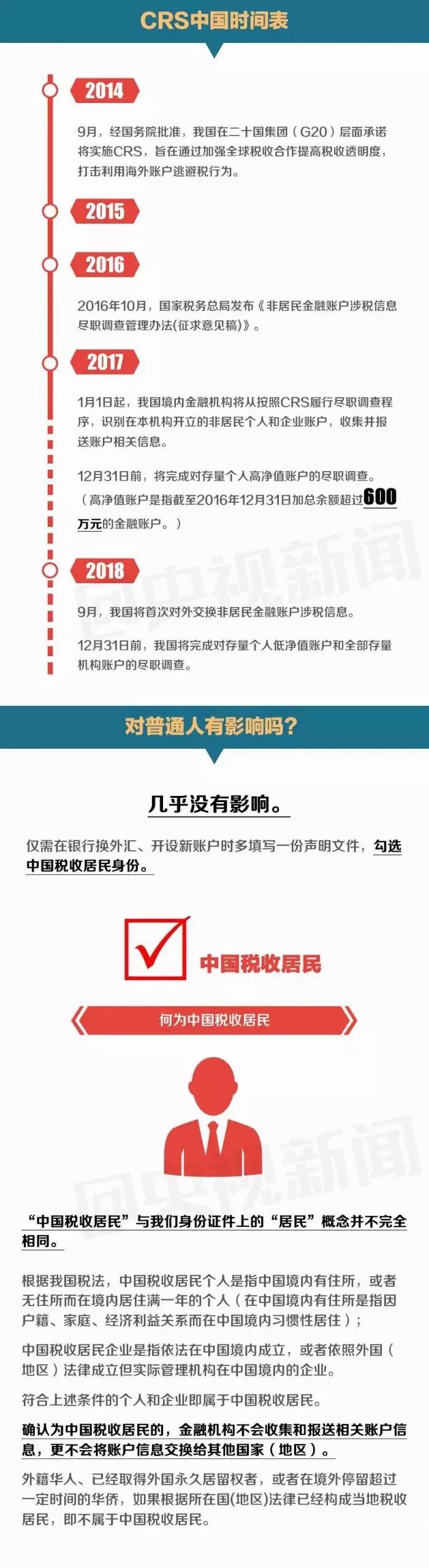

按照《管理办法》规定,对新开个人账户,金融机构应当按照有关规定开展尽职调查。对存量账户,金融机构应当于2018年12月31日前完成对个人低净值账户的尽职调查,在2017年12月31日前完成对个人高净值账户尽职调查。

“年底前,我们需完成对100万美元以上的国内居民海外账户的尽职调查。”多家银行人士向21世纪经济报道记者透露。

6月20日,招商银行与贝恩公司联合发布《2017中国私人财富报告》显示,截至2016年底,中国个人可投资资产1000万人民币以上的高净值人群规模已达到158万人,坐拥165万亿元人民币财富。

多位金融业内人士测算,“若按5%资产配置海外估算,国内高净值人群的海外财富总额达到8.25万亿元人民币,超过万亿美元。但这意味着逾万亿美元海外财富正悄然被纳入征税范畴。”。

记者多方了解到,为了规避缴税压力,个别高净值人群纷纷选择将资产转移至美国,原因是美国尚未加入CRS。

“不过,这种做法未必行得通。”一位熟悉CRS相关条款的律师告诉记者。一方面美国本身执行严格的资产来源申报与缴税规定,贸然向美国转移大量资产,反而会引起美国金融监管部门的关注;另一方面美国相关税率较高,容易出现偷鸡不成蚀把米的局面。

在他看来,当前各国通过CRS加强居民海外财富的征税力度,已是大势所趋。国内高净值人群真正该留心的,是合理做好税务筹划,避免跌入双重征税的烦恼。

多位业内人士透露,经济合作与发展组织(OECD)之所以联合100多个国家推行CRS,主要目的就是防范各国居民利用不同国家税率高低差别,对外转移资产避税减税。

通常,很多国家富豪都会在避税天堂开曼群岛、维京群岛等地开设离岸账户或离岸信托公司,利用当地免征个人所得税与资本利得税的税收优势,将大量资产转移至此,以此减轻自己应缴的税负。

“近年,这种避税行径已经引起各国金融监管部门的注意。”上述熟悉CRS相关条款的专业律师向21世纪经济报道记者透露,比如美国金融监管部门为了向美国人海外资产征税,不断加强与避税天堂开展美国人离岸账户信息交换工作,迫使美国人难以再利用资产转移出境避税。正是得益于这个“灵感”,让OECD很快联合100多个国家共同推行CRS。

在他看来,目前受中国版CRS政策波及的高净值人群,主要有两类,一是人在境内,但大量资产留在境外;二是人在境外(已经取得海外国籍),在境内还保留大量金融资产。

“一旦这两类高净值人群被纳入CRS监管范畴,可能会出现三种海外财富征税现象。”他进一步指出,一是海外资产来源不明,可能被相关部门查处追税;二是海外资产有合法来源,但一直没有进行税务申报;三是海外金融资产额度庞大,远远超过国内每人每年5万美元的换汇额度,容易被相关部门怀疑其中存在违规运作大量资金转移出境行为。

但是,当前CRS政策主要的监管对象,是第二种状况。至于海外资产来源不明与违规转移大量资金出境行为,相关部门可能会按照其他法律法规进行查处。

其实CRS核查的主要对象,也是高净值群体的海外金融资产,即股票、理财产品、信托、债券等,而海外房地产、古董字画、游艇飞机、公司股权尚未纳入监管范畴。

“但是,有一类公司除外,而且会被CRS从严监管。”多位业内人士透露,它就是消极类非金融公司股权。具体而言,这类公司主要注册在开曼群岛、维京群岛等避税天堂,其逾50%的收入来自股息分红、红利、租金、特许权使用费等其他投资收益分红,因此这类公司容易被CRS视为个人资产转移出境避税减税的工具,从严核查其资金来源与投资流向是否合规,相应投资收益分红是否存在逃税行为。

随着中国版CRS落地,不少高净值群体开始担心自己海外财富是否会陷入双重征税的范畴。

具体而言,他们已经在国外按照当地规定缴纳了税收,但国内相关部门认为海外财富并没有足额缴税,要求他们在国内再补缴一笔税收。

“这种双重征税状况的确会存在。”前述熟悉CRS相关条款的律师解读,首先,我国规定个人所得税税率为25%,若国内高净值人群在某个国家缴纳的个人所得税税率只有10%,那么国内相关部门会认为其中存在不合理避税行为,要求高净值人群在国内补缴至少15%的所得税;其次,有些国家用资本利得税替代个人所得税,若国内高净值人群在当地缴纳了资本利得税,但国内相关部门可能认为他没有缴纳个人所得税,转而要求他补缴相应的个人所得税率。

在他看来,要避免双重避税现象发生,国内高净值群体尽可能选择与中国税种相近(共同设有个人所得税)、相关税率接近的海外国家存放海外资产。若这个国家设定的个人所得税税率为30%,高净值人群不如将资金转回国内缴纳25%个人所得税,还能减轻5%税收负担。

近期,他劝阻多位国内高净值人群将资产转移美国避税。一个重要原因就是美国既有个人所得税(个人劳动劳务收入缴纳个人所得税),又有资本利得税(通过各类投资获得的收益缴纳资本利得税),因此高净值人群需缴清上述两项税收并出示相应缴税证明,才能避免国内相关部门重复征税。不过,考虑到美国相关税收税率较高,在美国缴税其实得不偿失。

他强调说,国内高净值人群要彻底解决海外财富双重征税的烦恼,还得做好合理的税务筹划,通过买入保险、家族信托等产品,可以起到延时纳税等作用。

(编辑:李伊琳,邮箱:[email protected])

图片来源:央视新闻