【定增并购圈】是专注于定向增发、并购重组和借壳上市等一级、一级半市场的金融从业社群和项目对接平台,致力于干货交流,向智者问道,与强者同行,欢迎加入我们圈子。

扫描最下方二维码参与【定增并购圈】微信社群实时互动,并请向小秘书

(微信号ID:WeIBD17)提交单位名片,以便后台

备注及业务合作。已加入的小伙伴请勿重复加入,谢谢理解和支持!!

导读

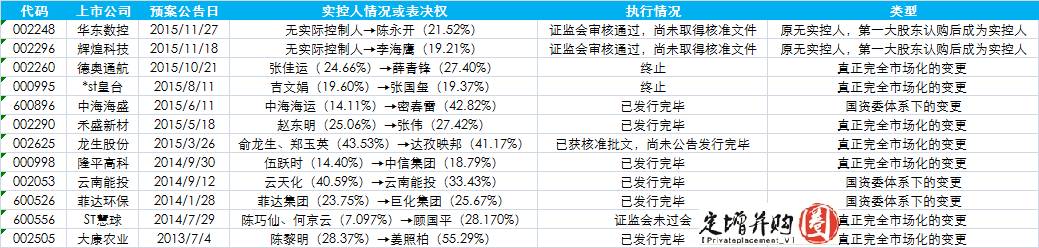

此前,定增并购圈社群内曾有小伙伴讨论过,是否可以直接通过定增完成上市公司实控人变更?诚然,2016年A股资本市场备受瞩目的就是各类实控人变更,目测2017年这一趋势应该会延续,亦或直接举牌,亦或现金收购,而通过定增方式完成的似乎不常见,定增并购圈研究统计下来案例确实也不多。

不完全统计发现,以定增完成上市公司实控人变更的案例共有12例。

大致可以分为以下三类:(1)原为无实控人状态,但第一大股东认购定增后,持股比例达到实控人认定标准;(2)国资委体系下,上市公司实控人由某国资监管部门变更为另一国资体系;(3)真正完全市场化的变更,也就定增前后新旧实控人之间无任何关联关系。

今天将以预案公告日从近到远,逐一进行概括梳理,其实每个案例基本上都可以专门写一篇文章,里面的故事尤其精彩,定增并购圈的小伙伴们要是觉得好,改日再逐一扒一扒!处理数据较多,难免有错漏,欢迎大家批评指正!

案例一:华东数控【无实际控制人→陈永开(21.52%)】

定增方案:【定增草案(20151127)】拟以9.84元/股向大连高金科技发展有限公司(以下简称“高金科技”)、中合中小企业融资担保股份有限公司、上海猜特投资管理中心(有限合伙)、西藏世纪融通投资管理合伙企业(有限合伙)、宣家鑫等5名认购对象,锁价发行6707万股,募集资金6.6亿元,用于偿还银行借款5亿元和补充流动资金1.6亿元。【定增草案二次修订(20160720)】募集资金更改为4.5亿元,只用于偿还银行借款。由于2016年6 月17 日,证监会发布了《关于上市公司发行股份购买资产同时募集配套资金的相关问题与解答》,规定:“考虑到募集资金的配套性,所募资金仅可用于:支付本次并购交易中的现金对价;支付本次并购交易税费、人员安置费用等并购整合费用;投入标的资产在建项目建设。募集配套资金不能用于补充上市公司和标的资产流动资金、偿还债务。”新政推出以后,大量已公布定增方案中含有“补流”、“偿债”计划的上市公司不得不调整募投方向。

【过会但未获批文(20160804)】获得中国证监会审核通过,但截止2016年末仍未拿到批文。原因疑似荣昌和贸易公司诉公司第一大股东高金科技等借款合同纠纷一案,荣昌和贸易公司向大连中院申请财产保全。大连中院11月30日对高金科技持有的5062.4万股公司股份,占公司总股本的16.46%,予以司法轮候冻结,冻结期限36个月。

控制权:【定增前】由于本次定增前,公司无实控人。高金科技持有公司16.46%股份,为公司第一大股东。【定增草案(20151127)】公司控股股东和实控人将发生变化,高金科技持股比例为20.30%,将成为公司控股股东,陈永开持有高金科技51.57%的股权比例,将成为上市公司新的实控人。【定增草案二次修订(20160720)】由于其余认购对象认购金额减少,而高金科技金额不变,高金科技持股比例从原来预案的20.30%变为21.52%,将成为公司控股股东,陈永开持有高金科技51.57%的股权比例,将成为上市公司新的实控人。

案例二:辉煌科技【无实际控制人→李海鹰(19.21%)】

定增方案:【定增预案(20151118)】拟以14.98元/股向李海鹰和袁亚琴锁价发行6850万股,募集资金10.2亿元,用于投资交通WiFi研发中心建设和补充流动资金。【定增预案三次修订(20160822)】公司本次非公开发行的募集资金总额由不超过10.2亿元调整为不超过8.2亿元。取消募投项目“补充流动资金”,募集资金在扣除发行费用后拟全部投资于交通WiFi研发中心建设项目。预案中删除了与原募投项目“补充流动资金”相关的内容。【定增预案四次修订(20161015)】本次非公开发行的募集资金总额由不超过8.2亿元调整为不超过2.7亿元,募集资金在扣除发行费用后拟全部投资于交通WiFi研发中心建设项目。该项目中物业将不使用本次募集资金购置,项目推进所需物业将通过自筹或先期租赁等方式解决。【过会(20161119)】已通过证监会审核,但截止2016年底仍未拿到批文。

控制权:【定增前】公司不存在实际控制人,李海鹰为公司的第一大股东,李海鹰及其一致行动人袁亚琴直接持有发行人股份5767万股,占总股本的15.31%。【定增预案(20151118)】原公司第一大股东李海鹰及其一致行动人袁亚琴合计将持有公司股票不超过1.26万股,占公司总股本的比例为不超过28.34%,其中李海鹰将持有公司股票不超过8928万股,占公司总股本的比例为不超过20.06%,李海鹰将成为公司实际控制人。【定增预案三次修订(20160822)】原公司第一大股东李海鹰及其一致行动人袁亚琴合计将持有公司股票不超过1.12亿股,占公司总股本的比例为不超过26.13%,其中李海鹰将持有公司股票不超过 8261万股,占公司总股本的比例为不超过19.13%,李海鹰将成为公司实际控制人。【定增预案四次修订(20161015)】本次非公开发行完成后,李海鹰及其一致行动人袁亚琴持有的股份占公司股本总额的比例为不超过19.21%,李海鹰将成为公司的实际控制人,公司控制权结构亦将发生变化。

案例三:德奥通航【张佳运( 24.66%)→薛青锋(27.40%)】

定增方案:【定增预案(20151021)】拟以17.59元/股向灿翔实业、智度五云、德符投资、骏丰投资、修敬资产、天晟泰合、成嘉投资、通映投资、仰添投资、名正信融,共计10名特定投资者,锁价发行2.78亿股,募集资金48.96亿元,用于共轴双旋翼直升机优化研发项目、航空转子发动机优化研发项目、无人机运营服务项目、现代化产业基地建设项目、偿还银行贷款。【定增预案三次修订稿(20160305)】公司募集资金投资项目之一的“现代化产业基地建设项目”之“瑞士MESA基地”所规划的项目用地在短期内难以与政府达成一致而取得地块的所有权或使用权,公司拟取消“瑞士MESA基地”作为本次非公开发行的募集资金投资项目,暂缓实施,并相应调减募集资金总额1.5亿元,调整以后,本次非公开发行拟募集资金总额不超过47.46亿元(含发行费用)。【定增预案五次修订稿(20160719)】调整本次募集资金的总额,调整以后本次非公开发行拟募集资金总额不超过35.75 亿元(含发行费用)。减少了轴双旋翼直升机优化研发项目、航空转子发动机优化研发项目、无人机运营服务项目的募集资金,由于证监会监管收紧,预案取消了偿还银行借款的募集资金。【定增预案六次修订稿(20160815)】本次非公开发行股票拟募集资金总额(含发行费用)不超过33.4亿元,减少了现代化产业基地建设项目的募集资金。

【撤回定增申请】在中国证监会审核本次公司非公开发行股票申请的过程中,公司综合考虑目前资本市场整体环境、监管政策要求以及公司实际情况等诸多因素,参照中国证监会的指导意见,公司认为需进一步完善本次非公开发行股票募集资金方案,为了维护广大投资者的利益,经与发行对象、中介机构等深入交流并审慎决策,公司拟撤回相关融资方案并将再次修订。

控制权:【定增前】本次非公开发行前,本公司总股本2.65亿股,其中梧桐翔宇持有本公司6538万股,占本次发行前公司股本总数的24.66%,张佳运为本公司的实际控制人。【定增预案(20151021)】按照本次非公开发行2.78亿股测算,本次非公开发行股票完成后,其中梧桐翔宇持股比例12.03%;灿翔实业持股比例12.61%。本次发行完成后,灿翔实业将成为本公司的控股股东,根据灿翔实业公司章程规定,灿翔实业自然人股东薛青锋持有灿翔实业40%股权,同时约定持有灿翔实业67%表决权,薛青锋对灿翔实业具有实际控制权,系灿翔实业实际控制人。因此,薛青锋在本次非公开发行完成后将成为公司实际控制人。【定增预案三次修订(20160305)】本次非公开发行完成后,灿翔实业将持有公司1.24亿股份的表决权,持股比例为12.81%,表决权股份比例达到23.33%。灿翔实业依其享有的表决权已足以对股东大会的决议产生重大影响,自本次非公开发行完成后将成为公司的控股股东。薛青锋在本次非公开发行完成后将成为公司实际控制人。【定增预案五次修订稿(20160719)】梧桐翔宇持有持股比例13.96%;灿翔实业持股比例14.64%。本次非公开发行完成后,灿翔实业将表决权股份比例达到26.65%。薛青锋在本次非公开发行完成后将成为公司实际控制人。【定增预案六次修订稿(20160815)】本次非公开发行股票完成后,其中梧桐翔宇持股比例14.35%;灿翔实业比例15.05%,表决权股份比例达到27.40%。灿翔实业依其享有的表决权已足以对股东大会的决议产生重大影响,自本次非公开发行完成后将成为公司的控股股东。薛青锋在本次非公开发行完成后将成为公司实际控制人。

公司在撤回定增方案之后,还是进行了实控人的变更,其实这个公司貌似后续资本运作不会小,敬请拭目以待,改日专门扒一扒这个案例。

案例四:*ST皇台【吉文娟(19.60%)→张国玺(19.37%)】

定增方案:【定增预案(20150811)】拟以11.67元/股向新疆国鸿志翔、西藏昌盛亨达、新疆广域瑞乾、西藏文禾盛茂、兰州通天至达、李彬、兰州天星伟业、兰州鼎乾商贸、湖南盛建农业、新疆鼎浩源,发行2.87 亿股,票募集资金总额为33.56亿元人民币,扣除发行费用后,将用于(1)增资新疆安格瑞,建设日处理1 万吨番茄生产线及其制品项目;(2)收购普罗旺斯100%股权并增资补充流动资金;(3)与西域鸿兴等4 家公司合作,分别出资合作设立新的番茄制品公司;(4)在欧洲、美国设立子公司,负责欧洲、美国地区的番茄酱市场拓展、销售渠道建设;(5)补充本公司后续发展运营资金。【定增预案修订稿(20151021)】拟以8.13元/股向新疆国鸿志翔、西藏昌盛亨达、新疆广域瑞乾、西藏文禾盛茂、兰州通天至达、李彬、兰州天星伟业、兰州鼎乾商贸、湖南盛建农业、新疆鼎浩源,发行2.85 亿股,票募集资金总额为23.2 亿元,扣除发行费用后,将用于(1)增资新疆安格瑞,建设日处理1 万吨番茄生产线及其制品项目;(2)收购新疆沃德100%股权并增资补充流动资金(3)补充番茄产业流动资金,择机收购番茄行业内一些优质资产(4)在欧洲、美国设立子公司,负责欧洲、美国地区的番茄酱市场拓展、销售渠道建设;(5)补充本公司后续发展运营资金。【定增预案二次修订稿(20151204)】在原有募投项目中删减了收购新疆沃德100%股权并补充流动资金的募投项目,涉及募投金额1.5亿元,据此募集资金总额由原来的23.2亿元调整为21.7万元。

【终止】对于该方案,仅有代表国资方北京皇台商贸公司(公司二股东)的董事冯瑛投了反对票,最终该定增方案搁置。*ST皇台公司前一版定增方案也遭到冯瑛投反对票。这段时间以来,冯瑛对*ST皇台设立孙公司及为子公司担保等多个议案投了反对票。2015年8月,北京皇台甚至向法院起诉公司,称在2002年至2003年间以4550万国有法人股为*ST皇台贷款提供担保,但*ST皇台未能如期清偿贷款利息,导致质押股份被法院强制执行,造成其国有股流失。上述起诉共计6个案号,合计向*ST皇台及甘肃武威皇台酒业销售有限责任公司索赔本金、利息、违约金及诉讼费合计约9980万元。

控制权:【定增前】上海厚丰投资持有本公司3,477 万股股份,占本公司总股本的19.60%,为本公司控股股东,上海厚丰投资由新疆润信通控股,新疆润信通股东为吉文娟(持股45.67%)、王永海(持股31%)、吴文杰(持股23.33%),吉文娟为上海厚丰投资实际控制人,为公司实际控制人。【定增预案(20150811)】上海厚丰投资持有本公司3,477 万股股份,占本公司发行完成后总股本的7.48%。本次发行完成后,新疆国鸿志翔持有本公司8,176万股股份,占本公司发行完成后总股本的17.58%。因此,本次非公开发行将导致公司的实际控制人发生变化,张国玺为新疆国鸿志翔的执行事务合伙人及实际控制人,张国玺将成为公司实际控制人。【定增预案修订稿(20151021)】上海厚丰投资持有本公司3,477万股股份,占本公司发行完成后总股本的7.51%。本次发行完成后,新疆国鸿志翔持有本公司9,202万股股份,占本公司发行完成后总股本的19.88%。因此,本次非公开发行将导致公司的实际控制人发生变化,张国玺为新疆国鸿志翔的执行事务合伙人及实际控制人,张国玺将成为公司实际控制人。【定增预案二次修订(20151204)】上海厚丰投资持有本公司3,477万股股份,占本公司发行完成后总股本的7.83%。本次发行完成后,新疆国鸿志翔持有本公司8,607万股股份,占本公司发行完成后总股本的19.37%。因此,本次非公开发行将导致公司的实际控制人发生变化,张国玺为新疆国鸿志翔的执行事务合伙人及实际控制人,张国玺将成为公司实际控制人。

【二股东反对原因之一】仅有代表国资方北京皇台商贸公司(公司二股东)的董事冯瑛认为,现在的实控人吉文娟在原实际控制人由卢鸿毅过渡到未来的张国玺之间所起的“过桥”角色极为明显。“这样一个从匆匆入场,又匆匆出场的过程中,是不可能拿出一个使皇台摆脱困境,实现长久稳定,持续发展好方案的。”这家公司也都不太想多说了,小伙伴们都很了解啦!呵呵哒!

案例五:中海海盛【

密春雷

(14.11%)→密春雷(42.82%)】

定增方案:【定增预案(20150611)】:拟以6.85元/股向览海投资,锁价发行2.9197亿股,募集资金不超过20亿元,扣除发行费用后全部用于偿还银行贷款。【发行结果】实际募集总额为19.8亿元,已发行已完毕。

控制权:

【定增前】中国海运持有本公司27.49%的股份,为公司控股股东,国务院国资委为公司的实际控制人。中国海运拟协议转让82,00万股本公司股票至览海上寿,于2015年6月4日与览海上寿签订了《关于转让中海(海南)海盛船务股份有限公司股份之股份转让协议》,并报国务院国资委批准。本次转让经国务院国资委批准并实施完成后,中国海运将持有7780万股本公司股票,占中海海盛总股本的13.38%,览海上寿将持有本公司14.11%的股份。

【定增预案(20150611)】本次发行完成后,览海投资将持有公司33.43%股份。鉴于上述协议转让之受让方览海上寿的实际控制人为密春雷,览海上寿与本次发行对象览海投资互为关联方。上述股权转让和本次发行均完成后,览海上寿将持有公司9.39%股份,览海上寿与览海投资合计持有公司42.82%股份,中国海运将持有公司8.91%的股份。本次发行完成后,览海投资成为本公司控股股东,密春雷成为本公司的实际控制人。因此,本次发行将导致公司控制权发生变化。

这一个案例最有特点的在于国资向民营进行的控制权转让,但分了两步走,第一步协议转让,第二步通过定增完成实控人变更。

案例六:禾盛新材【赵东明(25.06%)→张伟(27.42%)】

定增方案:【定增预案(20150518)】拟以11.97元/股向中科创资产、正能量资产、袁永刚、蒋元生、隆华汇五名投资者,不超过242,272,345股,募集资金不超过29亿元,拟用于投资基于基于大数据的互联网供应链金融管理信息平台建设项目、商业保理建设项目、融资租赁建设项目、年产10万吨新型复合材料(数字印刷PCM)生产线项目【定增预案第一次修订(20150715)】根据2014年度利润分配方案,每10股派发现金红利1.5元(含税),价格调整为11.82元/股。【定增预案第三次修订(20160122)】募集资金总额修改为不超过27.755亿元【定增预案第四次修订(20160721)】根据2015年度利润分配方案,每10股派发现金红利1.00元(含税),价格调整为11.72元/股。募集资金总额修改为不超过7.7551亿元。仅用于投资基于大数据的互联网供应链金融管理信息平台建设项目、年产10万吨新型复合材料(数字印刷PCM)生产线项目,【定增草案第五次修订(20160823)】发行对象更改为中科创资产、袁永刚、蒋元生、隆华汇四名投资者,募集资金调整为不超过3.7551亿元,只用于投资年产10万吨新型复合材料(数字印刷PCM)生产线项目。【发行结果】实际发行价格为11.97/股,募集总额为3.755亿元。已发行完毕。

控制权:【定增前】本次发行前,赵东明先生直接持有公司39.68%的股份,为公司第一大股东,赵东明先生通过其控制的和昌电器间接持有公司1.44%的股份,赵东明的妻弟蒋学元直接持有公司4.75%的股份,赵东明的兄弟赵福明直接持有公司0.02%的股份。赵东明先生及其一致行动人和昌电器、蒋学元、赵福明共同持有公司45.87%的股份。2015年5月8日,中科创资产与赵东明、章文华、蒋学元签订《关于苏州禾盛新型材料股份有限公司股份转让协议书》,受让赵东明、章文华、蒋学元三人持有的禾盛新材股份2,712万股,占公司股份总数的12.87%。本次股权转让完成后,赵东明先生直接持有公司25.60%的股份,为公司第一大股东,赵东明先生及其一致行动人和昌电器、蒋学元、赵福明共同持有公司30.07%的股份。赵东明先生为公司实际控制人。【定增预案(20150518)】发行完成后中科创资产将持有本公司31.81%的股权,赵东明先生直接持有本公司的股权比例将下降为13.86%,赵东明先生及其一致行动人蒋学元、和昌电器、赵福明共同持有本公司的股权比例将下降为16.19%。中科创资产将成为本公司的控股股东 【定增预案第五次修订(20160823)】重新计算后,发行完成后中科创资产将持有本公司27.42%,赵东明先生直接持有本公司的股权比例将下降为21.75%,赵东明先生及其一致行动人蒋学元、和昌电器、赵福明共同持有本公司的股权比例将下降为26.10%。中科创资产将成为本公司的控股股东,鉴于张伟先生持有中科创资产100%股权,因此本次非公开发行后,本公司的实际控制人将变更为张伟先生。

案例七:龙生股份【俞龙生、郑玉英(43.53%)→达孜映邦(41.17%)】

定增方案:【定增预案(20150326)】拟以7.15元/股向光启合众拟设立的达孜映邦(已完成名称预核准,尚待工商登记)、光启空间技术、达孜鹏欣资源、岩山上海拟设立的有限合伙企业、超材料智能结构及装备相关研发和经营团队拟设立的有限合伙企业、强阳投资拟设立的天汇强阳(已完成名称预核准,尚待工商登记)、真齐投资拟设立的有限合伙企业、卓越远洋投资拟设立的巨力华兴投资发展(已完成名称预核准,尚待工商登记)、旺裕盛拟设立的顺宇居投资发展(已完成名称预核准,尚待工商登记)和汇龙盛投资拟设立的盈协丰投资发展(已完成名称预核准,尚待工商登记)十名特定投资者,锁价发行10.0699亿股,募集资金不超过72亿元,用于超材料智能结构及装备产业化项目和超材料智能结构及装备研发中心建设项目。已通过证监会核准。

控制权:【定增前】本次非公开发行前,俞龙生、郑玉英夫妇合计持有公司43.53%的股权,俞龙生、郑玉英夫妇为本公司的控股股东、实际控制人。【定增预案(20150326)】预计本次非公开发行完成后,达孜映邦将直接持有公司41.17%股权,成为公司的控股股东。鉴于刘若鹏博士持有光启合众35.09%的股份,是光启合众的控股股东,而达孜映邦为光启合众全资子公司,因此本次发行完成后,本公司的实际控制人将变更为刘若鹏博士。此外,刘若鹏博士间接控制的光启空间技术拟通过认购本次发行股份持有公司发行后总股本3.21%的股权,因此,本次发行完成后,公司实际控制人刘若鹏博士将合计控制本公司44.38%的股权。

案例八:隆平高科【伍跃时(14.40%)→中信集团(18.79%)】

定增方案:【定增预案(20140930)】拟以11.88元/股向中信兴业投资集团有限公司、中信建设有限责任公司、深圳市信农投资中信(有限合伙)、现代种业发展基金有限公司、汇添富-优势企业定增计划5号资产管理计划五名认购对象,锁价发行30,100万股,募集资金不超过35.7588亿元,只用于补充公司流动资金。【定增预案修订(20150521)】募集资金更改为30.7692亿元,拟用于补充日常营运资金、农业产销信息系统升级建设、偿还银行贷款、研发投入及农作物种子产业国际化体系建设等。已发行完毕。

控制权:【定增前】本次非公开发行前,公司控股股东新大新股份持有公司14.40%的股份,新大新股份的大股东伍跃时先生为本公司实际控制人。【定增预案(20140930)】本次非公开发行完成后,公司控股股东和实际控制人将发生变化,中信兴业投资、中信建设和信农投资合计持有隆平高科的股权比例为21.36%【定增预案修订(20150521)】中信兴业投资、中信建设和信农投资合计持有隆平高科的股权比例修改为18.72%,【发行结果(20160119)】实际发行结果为中信兴业投资、中信建设和信农投资合计持有隆平高科的股权比例修改为18.79%,本公司的实际控制人将变更为中信集团,最终控制人为中国财政部。

案例九:

云南能投【云天化(40.59%)→云南能投(33.43%)】

定增方案:【定增草案(20140912)】拟以10.00元/股的价格向云南能投发行12390.07万股;募集资金:12.39亿元,在扣除发行费用后的募集资金净额将全部用于补充流动资金。

【修订稿(2015/05/13)】发行数量:9238.04万股;募集资金:9.2380亿元;目的:扣除相关发行费用后,用于补充流动资金,剩余募集资金将全部用于归还流动资金借款及一年内到期长期借款(公司负债总额为285,064.06万元。公司的资产负债率一直维持较高的水平并且呈持续上升的趋势,公司面临较大的财务风险和经营压力)【二次修订(20150626)】发行价格:9.9元/股(由于公司2014年年度利润分配方案:每10股派发1元现金股利实施完毕),发行数量:9331.36万股。

控制权:定增前,轻纺集团持有公司40.59%股份,为公司的控股股东,云天化集团持有轻纺集团100%股权【定增草案(20140912)】,为本公司的实际控制人,云南省国资委为最终控制方。本次非公开发行后,云南能投将持有公司不低于40%的股份,成为公司控股股东,云南省国资委将成为公司的实际控制人和最终控制方,公司的控制权将发生变化。【修订稿(2015/05/13 )】本次非公开发行后,云南能投将持有公司不低于33.20%的股份【二次修订(20150626)】云南能投将持有公司不低于33.43%的股份,成为公司控股股东。

案例十:菲达环保【菲达集团(23.75%)→巨化集团(25.67%)】

方案:【定增草案(20140128)】拟以19.00元/股向巨化集团发行6315.8万股,筹集资金总额不超过12亿元,用于收购巨泰公司100%股权(主营业务为固体废渣、污泥资源的综合利用,目前主要包含电石渣等废料及污泥资源的综合利用);收购清泰公司100%股权(主营业务为固废处理及污水处理,下属业务资产主要包括医疗和固体废物处置中心及污水处理厂);生活垃圾及污泥焚烧综合利用项目;补充流动资金。 【草案修订稿(20140813)】以8.54元/股向巨化集团发行14052万股,筹集资金总额不超过12亿元,用于购买巨泰公司100%股权;购买清泰公司100%股权;补充流动资金。

控制权:【定增前】本次非公开发行前,菲达集团持有公司23.75%的股份,为公司的控股股东。诸暨市国资委持有菲达集团100%的股权,为公司的实际控制人。【定增草案(20140128)】本次非公开发行完成后,巨化集团将成为公司新的控股股东,持股比例为23.69%。浙江省国资委持有巨化集团100%的股权,将成为公司新的实际控制人,公司的控制权将发生变化。【修订稿(20140813)】本次非公开发行完成后,巨化集团将成为公司新的控股股东,持股比例为25.67%。浙江省国资委持有巨化集团100%的股权,将成为公司新的实际控制人,公司的控制权将发生变化。