总体结论

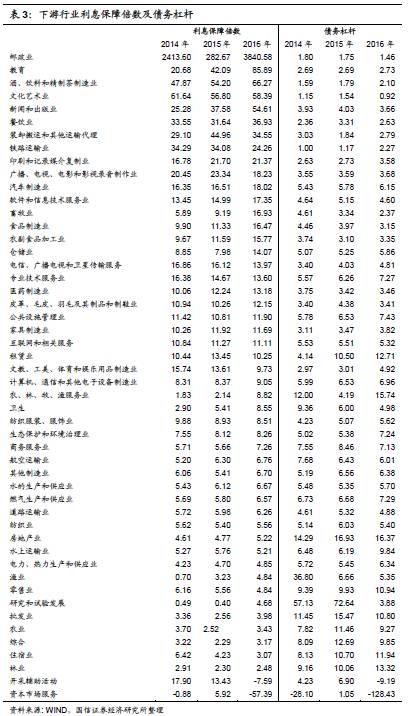

截至4月底,上市公司的2016年年报已披露完毕。我们选取了2014年-2016年有连续财务数据的非金融、非ST上市公司(合计2539家),根据这些上市公司的年报数据,按证监会行业分类,分析这些上市公司对应行业的整体偿债能力变化情况。

我们使用利息保障倍数以及债务杠杆两个指标来衡量偿债能力变化。其中利息保障倍数=EBITDA/利息支出;债务杠杆=总负债/EBITDA;EBITDA=净利润+所得税+利息支出+折旧摊销。

根据利息保障倍数与债务杠杆定义,若利息保障倍数提升,债务杠杆下降,则说明偿债能力明显改善;若利息保障倍数提升,债务杠杆率也提升,则说明偿债能力虽有所恢复,但更长期的偿债压力隐患也在提升;若利息保障倍数下降,债务杠杆率提升,则说明偿债能力明显恶化。

1、非金融类上市公司2016年整体利息保障倍数与债务杠杆双提升,因此难以说明偿债能力整体明显改善。从上、中、下游行业情况来看,2016年上、中游行业利息保障倍数明显提升,下游小幅提升;上、中游的债务杠杆明显下降,下游的债务杠杆则仍在提升。上、中游明显优于下游。

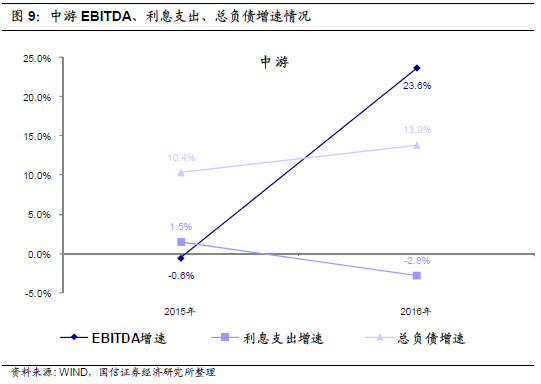

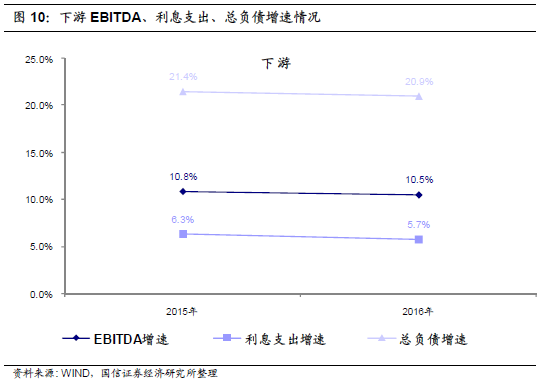

2、上、中游行业2016年利息保障倍数明显提升由EBITDA增速大幅提升、利息支出增速下降两因素共同作用;下游行业利息保障倍数小幅提升与利息支出增速下降有关,与EBITDA无关,实际上,下游行业2016年EBITDA增速较2015年是小幅下降的。债务杠杆方面,上、中游行业2016年总负债增速较2015年有所提升,但EBITDA增速大幅上扬,因此2016年上、中游债务杠杆明显回落;下游行业2016年总负债增速有所回落,但EBITDA增速也下降,因此债务杠杆继续提升。

3、从EBITDA增速指标来看,2016年,上游和中游行业经营情况大幅好转,下游行业则略有下滑。同时,2016年上、中游行业的总负债增速继续扩大,但利息支出增速却有所下降,表明在2016年的低利率环境下,上、中游行业的融资成本确实明显下降。此外,下游行业总负债增速下滑表明企业加杠杆意愿下降,因此下游行业面临增长动力不足的问题,若这种状况在今年持续,上、中游行业的经营情况将受到影响。

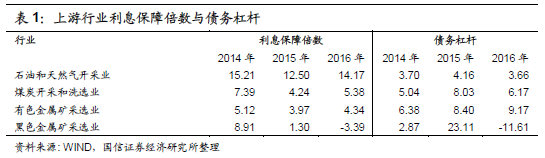

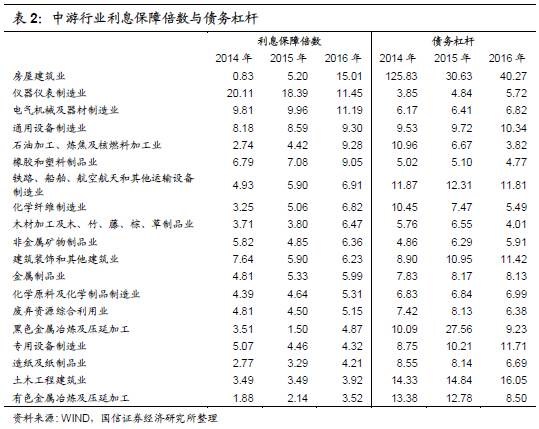

4、利息保障倍数提升、债务杠杆下降表明偿债能力明显改善。上游行业中,偿债能力明显改善子行业主要是煤炭开采和洗选业以及石油和天然气开采业;中游行业中,偿债能力明显改善的子行业主要集中在石油化工和金属材料相关产业,例如化纤制造和黑色金属冶炼;下游行业中,偿债能力明显改善的子行业主要集中农业和食品相关行业以及运输服务业,例如畜牧业、餐饮业以及道路运输业。

以下为正文:

上周市场行情回顾

1、美国高收益债市场行情

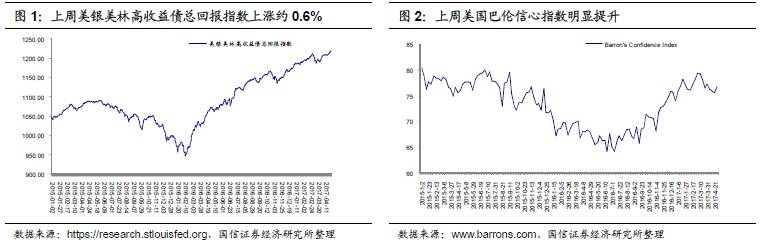

(1)美银美林高收益债指数

上周美银美林高收益债指数继续上涨,再创新高。指数从上上周五的1211.6上涨至上周五的1219.37,全周涨幅约为0.6%。前期高点为1211.78。

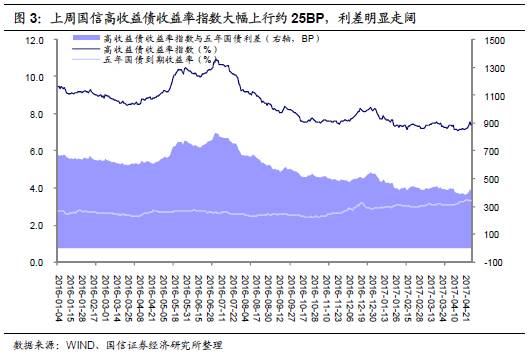

(2)美国巴伦信心指数

上周巴伦信心指数值为76.9,较上上周75.7明显上行。从巴伦信心指数样本中的低评级债与高评级债收益率走势来看,上周低评级债收益率下行约3BP,高评级债收益率则上行约3BP,因此巴伦信心指数明显提升。投资者风险偏好增强。

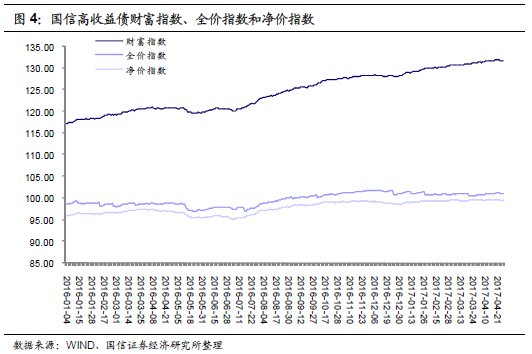

2、国内高收益债市场行情

上周国信中国高收益债收益率指数大幅上行,从上上周的7.15%上行25BP至7.40%。而上周5年期国债收益率上行约2BP,因此整体高收益债利差明显收窄,投资者的避险情绪明显提升。

小专题:下游行业偿债能力存隐忧——2016年财报总结

截至4月底,上市公司的2016年年报已披露完毕。我们选取了2014年-2016年有连续财务数据的非金融、非ST上市公司(合计2539家),根据这些上市公司的年报数据,按证监会行业分类,分析这些上市公司对应行业的整体偿债能力变化情况。

我们使用利息保障倍数以及债务杠杆两个指标来衡量偿债能力变化。其中利息保障倍数=EBITDA/利息支出;债务杠杆=总负债/EBITDA;EBITDA=净利润+所得税+利息支出+折旧摊销。

根据利息保障倍数与债务杠杆定义,若利息保障倍数提升,债务杠杆下降,则说明偿债能力明显改善;若利息保障倍数提升,债务杠杆率也提升,则说明偿债能力虽有所恢复,但更长期的偿债压力隐患也在提升;若利息保障倍数下降,债务杠杆率提升,则说明偿债能力明显恶化。

1、非金融类上市公司2016年整体利息保障倍数与债务杠杆双提升,因此难以说明偿债能力整体明显改善。从上、中、下游行业情况来看,2016年上、中游行业利息保障倍数明显提升,下游小幅提升;上、中游的债务杠杆明显下降,下游的债务杠杆则仍在提升。上、中游明显优于下游。

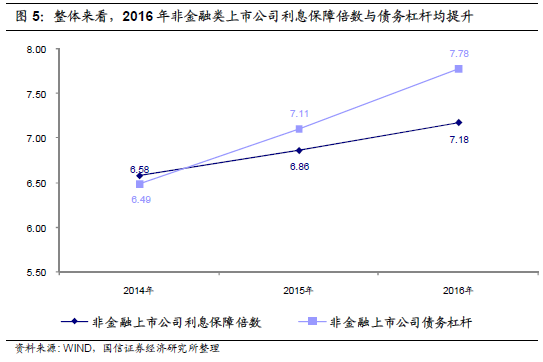

整体来看,非金融类上市公司2016年利息保障倍数与债务杠杆均有所提升,因此难以说明偿债能力整体明显改善。2016年整体非金融类上市公司利息保障倍数为7.18,较2015年提升0.32;债务杠杆为7.78,较2015年提升0.67。

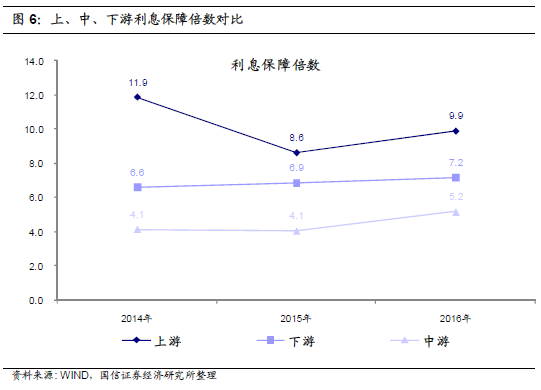

从上、中、下游行业情况来看,2016年上游和中游的利息保障倍数明显提升,下游则小幅提升。从绝对水平来看,上游利息保障倍数最高(9.9),下游次之(7.2),中游最弱(5.2),利息保障倍数大小次序一直未变。

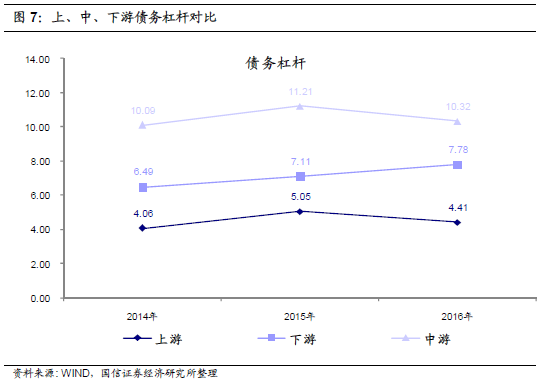

债务杠杆方面,2016年上游和中游的债务杠杆明显下降,但下游的债务杠杆仍在提升。

2、上、中游行业2016年利息保障倍数明显提升由EBITDA增速大幅提升、利息支出增速下降两因素共同作用;下游行业利息保障倍数小幅提升与利息支出增速下降有关,与EBITDA无关,实际上,下游行业2016年EBITDA增速较2015年是小幅下降的。债务杠杆方面,上、中游行业2016年总负债增速较2015年有所提升,但EBITDA增速大幅上扬,因此2016年上、中游债务杠杆明显回落;下游行业2016年总负债增速有所回落,但EBITDA增速也下降,因此债务杠杆继续提升。

利息保障倍数提升、债务杠杆下降的直接原因可能是EBITDA提升,或者利息支出和总负债规模下降。

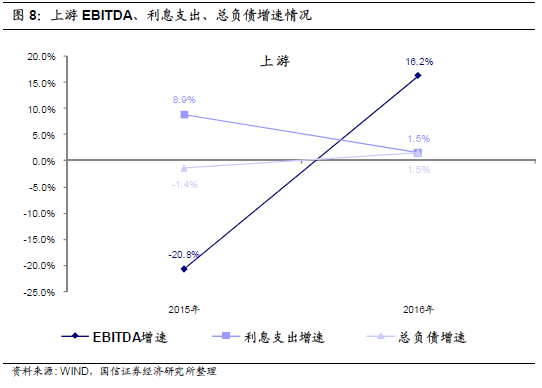

2016年上游和中游的EBITDA增速大幅提升,同时,利息支出增速也明显下降,两个因素共同作用使得利息保障倍数明显提升。

2016年下游的EBITDA增速与利息支出增速较2015年均小幅下行,但幅度变化不大。整体来看,下游利息支出增速下行对利息保障倍数提升的作用更显著,因此2016年下游行业的利息保障倍数小幅提升。

债务杠杆方面,2016年上游行业总负债增速较2015年有所提升,但绝对增幅较小,2016年上游总负债增长1.5%,较2015年提升2.9个百分点。而2016年上游EBITDA增速大幅扩大约37个百分点,因此债务杠杆明显下行。

中游行业总负债增速亦有所提升,且总负债增速绝对水平较上游要高。2016年中游总负债增长13.9%,较2015年提升3.5个百分点。2016年中游EBITDA增速扩大约24.2个百分点,远高于总负债增速提升水平,因此债务杠杆亦明显下行。

下游行业总负债增速略有下降,但绝对水平仍很高。2016年下游总负债增长20.9%,增幅较2015年收窄0.5个百分点。而2016年下游EBITDA增速亦有所收窄,因此下游债务杠杆继续小幅提升。

3、从EBITDA增速指标来看,2016年,上游和中游行业经营情况大幅好转,下游行业则略有下滑。同时,2016年上、中游行业的总负债增速继续扩大,但利息支出增速却有所下降,表明在2016年的低利率环境下,上、中游行业的融资成本确实明显下降。此外,下游行业总负债增速下滑表明企业加杠杆意愿下降,因此下游行业面临增长动力不足的问题,若这种状况在今年持续,上、中游行业的经营情况将受到影响。

4、利息保障倍数提升、债务杠杆下降表明偿债能力明显改善。上游行业中,偿债能力明显改善子行业主要是煤炭开采和洗选业以及石油和天然气开采业;中游行业中,偿债能力明显改善的子行业主要集中在石油化工和金属材料相关产业,例如化纤制造和黑色金属冶炼;下游行业中,偿债能力明显改善的子行业主要集中农业和食品相关行业以及运输服务业,例如畜牧业、餐饮业以及道路运输业。

上游中,煤炭开采和洗选业、石油和天然气开采业2016年利息保障倍数提升,债务杠杆下降,偿债能力明显提升;有色金属矿采选业利息保障倍数提升,但债务杠杆率也提升,因此偿债能力虽有所恢复,但更长期的偿债压力隐患也在提升;黑色金属矿采选业2016年EBITDA为负值,偿债能力进一步恶化,这或与钢铁产业链的“钢强矿弱”格局以及国内铁矿石企业规模较小有关。

中游行业中,利息保障倍数提升、债务杠杆下降的子行业主要集中在石油化工和金属材料相关产业,例如石油加工、炼焦及核燃料加工业,橡胶和塑料制品业,化学纤维制造业,金属制品业,黑色金属冶炼及压延加工,有色金属冶炼及压延加工。还有一些和基建、房地产、环保有关的行业,例如铁路、船舶、航空航天和其他运输设备制造业,木材加工及木、竹、藤、棕、草制品业,非金属矿物制品业,废弃资源综合利用业,造纸及纸制品业。

下游行业中,利息保障倍数提升、债务杠杆下降的子行业集中在农业和食品相关行业以及运输服务业。