更多资讯,请下载

Wind资讯金融终端

APP

来源:Wind资讯

北京时间6月15日凌晨,

备受关注的美联储决议终于出炉,一如市场普遍预期,美联储决定加息25个基点,将联邦基金利率目标区间上调至1%-1.25%,这也是2015年底以来第四次加息

。

本次加息决策中,FMOC的9位委员以8:1的投票结果决定加息,明尼阿波利斯联储主席卡什卡利投票反对加息。

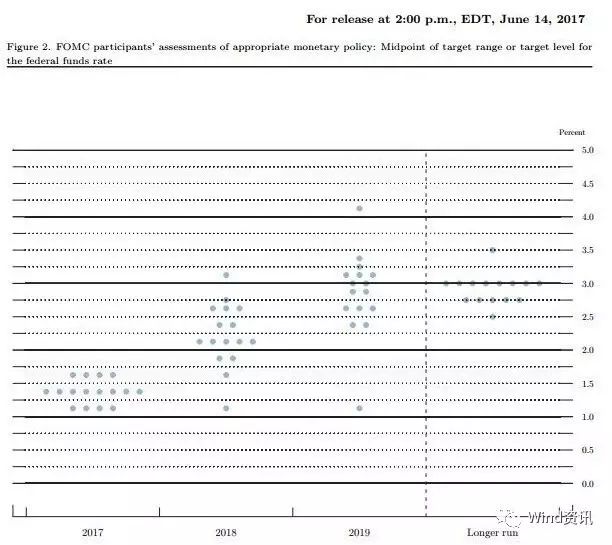

对于未来加息路径,

美联储预计2017年将再加息一次,并再次重申“预计经济状况将进一步支撑循序渐进地加息”

。美联储再次强调,在一段时间内,联邦基金利率可能保持在低于预期长期利率的水平,联邦基金利率的实际路径将取决于未来数据显示的经济前景。

而对于市场普遍关注的缩表进程,美联储虽未给出具体开始时间,但明确表示将在年内启动缩表,缩表起步上限为每月100亿美元,并将每个季度扩大,直至国债削减规模达到300亿美元,抵押支持债券(MBS)达到200亿美元

。

在随后进行的新闻发布会上,美联储主席耶伦的讲话并未有太多亮点。与美联储声明类似,

耶伦再次强调将在未来几年内实现2%通胀目标,并继续表示“未来的经济增长率将使美联储可以继续以渐进式方式加息”,且这种加息方式是“有保障的、适宜的”

。

对于美联储缩表的问题,

耶伦进一步表示,缩表进程将是渐进地、且大致可预计的,可能会持续数年

。耶伦指出,缩表限额应当有助于避免利率波动,希望市场不会对缩表作出过多反应,缩表有点像“看着油漆晾干”,应当在幕后悄悄地进行。

耶伦强调,美联储尚未决定何时开始缩表,也可能会相对迅速地实施资产负债表计划

。希望提前就资产负债表政策发出警告,以方便市场应对。

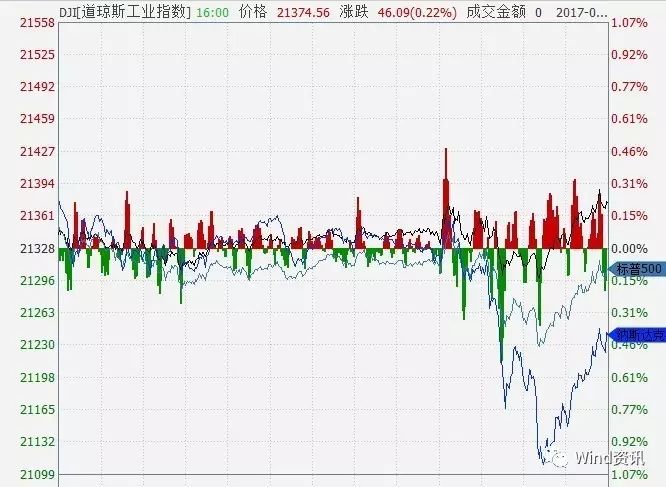

美联储加息决议出炉后,美股短线小幅上扬,耶伦讲话开始后出现跳水,纳指一度跌近1%,但尾盘美股收窄跌幅,纳指强势收红。

美元指数对美联储加息决议反应平淡,耶伦讲话后美元指数震荡回升,纽约汇市尾盘收复日内大部分跌幅。

美联储加息决定出炉后,

现货黄金走低,耶伦讲话进一步施压,现货黄金由

1275

美元

/

盎司上方一度跌破

1260

美元

/

盎司,日内波幅超过

1%

,纽约市场尾盘小幅下跌。

美债收益率大跌。美国

10

年期基准国债收益率跌

6.9

个基点,至

2.1377%

,一度跌至

2016

年

11

月

10

日以来低点

2.103%

。

30

年期美债收益率跌

8.2

个基点,至

2.7805%

,一度跌至

11

月

9

日以来低点

2.765%

。

2

年期美债收益率跌

2.0

个基点,至

1.3432%

。

5

年期美债收益率跌

5.3

个基点,至

1.7268%

。

自FOMC今年5月召开会议以来所收到的信息表明,

就业市场继续增强,今年迄今经济活动一直都在温和上升

。就业增长自年初以来有所慢化,但平均而言一直都很稳健,失业率下降。最近几个月里家庭支出改善,企业固定投资继续扩张。按12个月基础衡量的通胀最近下降,跟不计入粮食和能源价格的指标同样在某种程度上低于2%。整体而言,以市场为基础的通胀补偿指标仍保持在较低水平;以调查报告为基础的长期通胀预期指标则基本保持不变。

FOMC正在依据其法定使命来寻求培育最大就业和物价稳定。FOMC继续预计,通过逐步调整货币政策立场的方式,经济活动将以适度步伐扩张,就业市场状况将在某种程度上进一步增强。近期而言按12个月基础计算的通胀预计仍将在一定程度上低于2%,但就

中期而言将持稳在FOMC的2%目标附近。经济前景的近期风险看似大致平衡,但FOMC正密切通胀形势的发展

。

考虑到已实现和预期中的就业市场状况及通胀,FOMC决定将联邦基金利率的目标区间上调至1%到1.25%。

货币政策立场仍将保持宽松,从而为就业市场状况的进一步增强和通胀持续重返2%提供支持

。

为了判定联邦基金利率目标区间未来调整的时机选择和规模,FOMC将对有关其最大就业和2%通胀目标的已实现和预期经济状况进行评估。这种评估将把一系列广泛的信息考虑在内,包括有关就业市场状况的指标、通胀压力和通胀预期指标、及有关金融和国际发展的读数等。FOMC将仔细监控与其对称的通胀目标相关的实际和预期通胀将有的发展。

FOMC预计,经济状况的发展将可令其有理由逐步上调联邦基金利率;在一段时间之内,联邦基金利率很可能仍将保持在低于长期普遍值的水平。但是,联邦基金利率的实际道路将依赖于未来数据所表明的经济前景

。

FOMC将维持现有的政策,将来自于所持机构债和机构抵押贷款支持债券的本金付款再投资到机构抵押贷款支持债券中去,在国债发售交易中对即将到期的美国国债进行展期。FOMC目前预计将从今年开始实行一项资产负债表正常化计划,前提是经济形势的发展大体上符合预期

。该计划将减少证券本金付款的再投资以逐步降低美联储的证券持有量,在FOMC附录的“政策正常化原则和计划”(Policy Normalization Principles and Plans)中有所描述。

2017年6月美联储FOMC委员利率点阵图一览

:

美联储2017年6月经济指标预期和3月预期对比(剔除3个最高和3个最低预估值)

:

升息前景方面,耶伦仍然预计FOMC循序渐进地加息是有保障的。

在未来数年,美联储循序渐进地加息可能是适宜的,但政策并没有预设的模式

。对于本次决定加息,耶伦称,加息体现出美国经济取得进展。

缩表方面,耶伦指出,

预计今年将开启缩表进程,一旦时机合适,美联储将让资产负债表正常化;缩表进程将是渐进地、且大致可预计的;设定缩表限额有助以避免利率波动;暂时无法确定资产负债表的长期规模;缩表进程可能在数年之后结束;

缩表计划的目的是避免市场紧张;希望市场不会对缩表有过大的反应。

通胀方面,耶伦称,留意到通胀率低于2%这一事实;制定2%这一通胀目标是经过深思熟虑的;美联储留意到外界对于通胀目标的看法;

将确保政策到位以帮助通胀达到2%;最新CPI数据显示,数个核心通胀率数据疲软,未来将持续关注;通胀疲软可能是受到暂时的因素影响,不要对少数可能是噪音的通胀数据反应过度

。

经济增长方面,

耶伦指出,美国经济增速似乎已经反弹,家庭开支已经得到若干基本面的支撑,商业投资已经继续扩张,继续预计经济将温和扩张

。

耶伦指出,美国经济已经朝着目标继续取得进步。全球经济走强,帮助美国出口改善,失业率温和地低于长期性水平的中值,劳动参与率保持稳定,这是一个正面现象。

耶伦指出,

美国劳动力市场已经非常强劲,失业率并非明显地低于对长期性水平的预估

。商业信心和家庭信心仍然相当强,但薪资增幅保持在低点。

对于个人任期,耶伦说,她完全有意做满这届任期,未与特朗普讨论未来任期,希望尽早进行美联储理事提名工作。

重要经济数据表现不佳将影响年内更多次加息。

1.美国5月CPI环比意外下降

北京时间6月14日晚间公布的数据的显示,美国5月CPI环比降0.1%,预期持平,前值升0.2%;同比升1.9%,预期升2%,前值升2.2%。美国5月核心CPI环比升0.1%,预期升0.2%,前值升0.1%;同比升1.7%,预期和前值均为升1.9%。

分析称,美国5月CPI与核心CPI均不及预期,其中核心CPI同比创下2015年5月以来新低,表明物价偏离美联储目标的风险进一步上升。

年内是否更多次加息则可能受制于潜在通胀是否能够出现回升。

2.美国5月零售创去年1月来最大降幅

同一天公布的美国5月零售销售环比降0.3%,创2016年1月来最大降幅,预期持平,前值升0.4%;零售销售(除汽车)环比降0.3%,预期升0.2%,前值由升0.3%修正为升0.4%;零售销售(除汽车与汽油)环比持平,预期升0.3%,前值由升0.3%修正为升0.5%。

美国5月零售销售环比降幅录得一年以来最大,主要原因是机动车购买量及可支配支出下降,不利于第二季度经济增长加速的预期。汽油、建筑材料及食品服务业销售增幅不明显。亚特兰大联储预测今年经济增速为3%,但

核心销售月率数据表现有所走低,料将影响第二季度经济增速。

3.非农就业人数远不及预期

美国劳工部6月2日公布的数据显示,美国5月非农就业人数新增13.8万,预期18.2万,前值由21.1万修正为17.4万,3月由7.9万修正为5.0万;5月失业率4.3%,创十六年新低,预期4.4%,前值4.4%;劳动力参与率62.7%,预期62.9%,前值62.9%。

美国5月非农就业人口数据大幅低于预期

,

主要受制造业、政府机构以及零售行业裁员的影响,

数据表明非农就业人数在过去12个月从18.1万的均值水平大幅下滑,这意味着,尽管失业率跌至16年低位的4.3%,但

美国劳动力市场正在失去动能。增速放缓加大了市场对经济健康的担忧。