借款人的还款能力和还款意愿均会影响借款人的违约风险,对借款人的还款能力和还款意愿有影响的因素包括收入债务比、初始贷款价值比、抵押物价值、还款方式、贷款账龄与剩余期限等。

由于我国缺乏针对个人的信用评分(国外主要采用FICO评分),难以实现对入池贷款信用风险的逐笔衡量,在银行的贷前审核标准和贷后管理能力没有发生实质性改变的情况下,银行历史违约数据能够很好的体现其所发放贷款的平均违约水平,因此中债资信主要基于银行历史数据体现出的贷款在发放后各年各状态间的转移概率,通过蒙特卡罗模拟得出资产池的平均违约比率,再根据资产池与静态池的特征差异、宏观经济环境差异、静态池数据质量等对该比率进行调整以得到最终结果。

个人住房抵押贷款(简称“房贷”)均以房产作为抵押,贷款违约后的回收主要取决于抵押物变现价值对违约后未偿本息费的覆盖程度。地区分布、初始贷款价值比、还款方式、贷款账龄等均会影响资产池的回收率水平,因不同资产池的加权平均初始贷款价值比差异不大,这四项指标中对回收率影响最大的是地区分布和贷款账龄,一二线城市占比越高,回收率水平越高,贷款账龄越长,未偿金额越低,回收率水平也越高。

中债资信分两步来确定资产池的回收率水平:(1)确定回收时点的抵押物市场价值。根据贷款的发放时点和抵押物所在地过去房价的变动情况,将贷款发放时点的抵押物价值修正为封包日时点的最新价值,并且通过加压的方式来体现未来房价的不确定性。(2)调整得到抵押物的清收价值。综合考虑市场价值、快速变现过程中的折价因素、抵质押物权属情况、抵押物处置难点(瑕疵)、处置中的费用开销和贷款服务机构清收能力后给出的抵押物最终回收价值的估计。

贷款利率、贷款还款方式、贷款账龄、借款人对未来房价的预期及政府房地产调控政策等都会影响资产池的提前还款率水平,提前还款率呈现逐年递增并趋稳的趋势。

中债资信目前主要是参照银行提供的静态池数据来计算提前还款率,同时通过现有积累的银行历史数据分析提前还款率的变化规律,根据对未来资产池存续期提前还款率变化趋势的分析调整并补齐历史数据计算得出的提前还款率序列,并根据资产池的加权平均账龄选择使用该提前还款率序列。

目前证券化产品二级市场流动性比较缺乏,在优先档证券发行利率确定且大部分为过手摊还的情况下,优先档证券投资人更关心的是投资回报的期限以及发生违约的风险,而对于次级档投资者,除以上相同的投资回报期限和违约风险之外,投资回报收益也是次级投资者尤其关心的问题。

基础资产产生的现金流入是证券本息偿付的最主要来源,在证券交易结构确定的情况下,资产池在证券存续期的违约、提前还款和回收情况是影响证券是否违约、证券投资回报期限和投资收益的最主要指标,下面将主要分析以上影响指标的变化对优先档和次级档证券的影响。

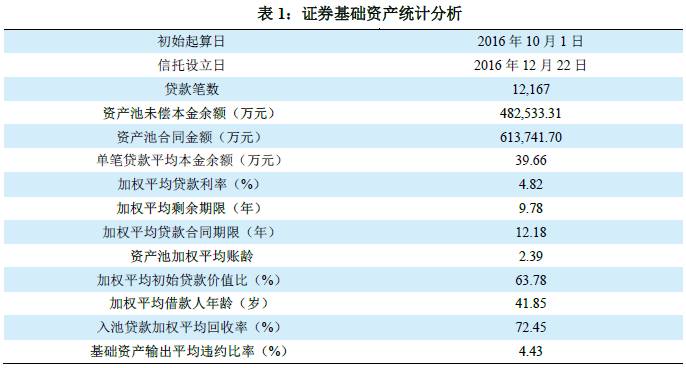

中债资信通过构建详细的现金流模型(具体的计算方法可以参考中债资信发布的评级方法),来模拟在不同的资产池表现下,优先档和次级档证券的偿付情况,此处我们用久期(即债券本息偿付时间的加权平均值)来衡量证券投资回报的期限,并从数据库中选取计量较为适中的资产池,用其数据来举例分析,该资产池基本特征如下:

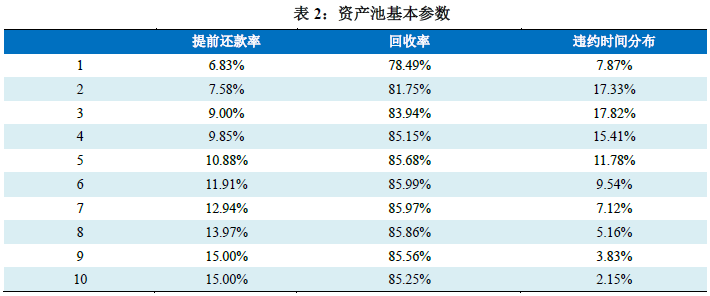

基于中债资信的分析,该资产池在基准情景下的平均违约比率为4.43%,基准情景下的违约时间分布、提前还款率和回收率情况如下表,后文将量化分析以上参数的变化对证券产生的影响:

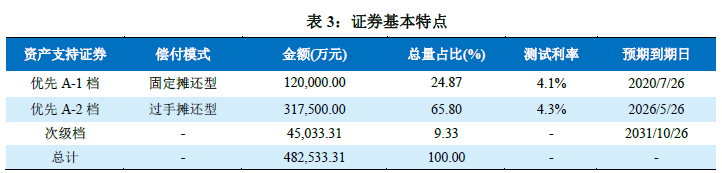

在以下分析中,均假定证券分为三档,即优先A-1档,优先A-2档和次级档,其中优先A-1档为按计划固定摊还,其他档证券为过手摊还,本文将从不同层级的证券端分析以上指标对于证券质量的影响。

基础资产违约风险的高低对证券的偿付有着直接的影响,基础资产违约风险越高,证券发生违约的可能性越大。对于优先档证券,在违约增加的一定程度内,仍能够保证本息的偿付,此时投资收益率不变;在极端情况下,大量基础资产的违约造成证券端本息无法偿付,发生违约,此时优先档证券的投资人利益受损。基础资产的违约增加到一定程度时会触发加速清偿事件,且违约越多,加速清偿事件触发的时间越早,对于过手型证券,证券回报期限会缩短,对于固定摊还证券,若加速清偿事件在固定摊还期触发,则证券回报期限会增加,否则证券回报期限不变。具体如下:

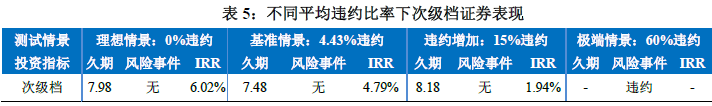

对于次级档证券,违约的增加会导致次级的内部收益率降低。在违约过高时,次级档证券无法获得偿付,次级档证券的投资者承受全部损失。具体如下:

在相同的违约比率下,违约时间分布也会对证券的按期偿付产生影响,若基础资产在证券前端发生大规模违约,在其他条件不变的情况下,资产端的利息流入减少,对优先档证券的影响是更早的触发加速清偿,对于次级档证券的影响则是收益率减少。若违约时间分布的改变不影响优先档在存续期内的偿付情况,则对于优先档的投资回报期限影响不大。具体如下:

提前还款的影响主要有两方面:一是提前还款的增加,降低了贷款的风险暴露,减少了违约发生的可能;二是当资产端利息流入高于证券端利息和相关费用支出时,提前还款的增加,减少了未来的正利差流入,而当资产端利息流入低于证券端利息和相关费用支出时,提前还款的增加,减少了未来的负利差。

当基础资产的利息流入大于证券端的利息支出时,若提前还款的增加对于降低违约风险的正面影响,能够抵消对于降低未来利差流入的负面影响,则提前还款的增加对证券的偿付有正面影响,否则提前还款的增加是负面影响;当基础资产的利息流入小于证券端的利息支出时,提前还款的增加对于证券偿付是正面影响。因此,提前还款的变化对于证券的具体影响应结合现金流模型进行分析。以下分别在正利差和负利差的情况下,分析了提前还款的变化对证券的影响。

在正利差的情况下,提前还款的变化对于固定摊还的优先档证券不产生影响,对于过手型证券,提前还款的增加可以缩短证券回报的期限,而对于次级档证券,在违约一定的情况下,对于回报期限方面,提前还款的增加使得过手型债券的偿付加速,因而提前了次级档债券的偿付,从而使得次级档债券的回报期限大大缩短;对于收益率方面,一方面提前还款的增加会减少利息流入,从而降低内部收益率,另一方面,现金流的提前回收会提高内部收益率,两方面相互作用。在以下例子中,现金流的提前回收抵消了利息流入的减少,因此随着提前还款的增加内部收益率提高,对于次级档证券产生了有利影响。

在负利差的情况下,提前还款的变化对于固定摊还的优先档证券不产生影响,对于过手型证券,提前还款的增加可以缩短证券回报的期限,而对于次级档证券,在违约一定的情况下,提前还款的增加减少了负利差支出,从而提高了内部收益率。

个人住房抵押贷款以房产作为抵押,有一定的首付比例,且房产的保值增值能力较强,因此贷款的回收率通常较高,能在较大程度上缓解贷款违约对证券本息偿付的影响。在违约一定的情况下,对于优先档证券的影响并不大。对于次级档证券,回收率的提高能显著提高证券内部收益率和回报期限。

综合来看,对于优先档固定摊还证券的投资者,主要影响证券质量的指标是基础资产的违约比率,在违约比率不超过一定范围的情况下,提前还款率和回收率对于证券投资回报期限和投资风险影响不大,当违约比率较高时,违约时间分布的前置可能会较快触发加速清偿,从而拉长证券投资的回报时间。对于优先档过手型证券的投资者,基础资产违约比率也是主要影响证券质量的指标,违约比率越高,证券投资的回报时间越长,且过高的违约比率可能造成证券的违约,提前还款率的增加,会加快证券的偿付速度,从而缩短证券投资的回报时间,而回收率越高,证券发生违约的风险越小且投资回报的时间越短。

对于次级档证券投资者,基础资产的违约比率直接影响着次级证券是否违约以及投资收益率的大小,违约比率越高,次级证券发生损失的可能性越大,投资收益率也越低;基础资产违约时间分布的后置以及回收率的增加,均能降低证券发生违约的风险且提高次级档证券的投资收益率;当证券为正利差时,提前还款的减少可以增加未来的利息流入,但同时延长了证券偿付的期限,因此对于次级档证券收益率的影响方向需从两方面加以分析,而当证券为负利差时,提前还款的减少会降低次级档证券的内部收益率。