6月是个特殊的时点,一方面银行又将面临宏观审慎评估体系(MPA)考核和季末备付金的压力,对跨季资金需求增加。同时,6月13日至14日,美联储将召开议息会议决定6月是否会加息,更增加了市场对流动性的不确定性。牛熊交易室今天就来跟大家聊一聊“钱荒”是否已经逼近,在此背景下我们该如何安放我们的资金。

近期短期资金利率飙升似乎也透露出“钱荒”的气息。数据显示,5月22日,1年期Shibor报价首度超过银行间1年期贷款基础利率(LPR),并向央行1年期贷款基准利率逼近。6月5日, Shibor全线上涨(上海银行间同业拆借利率),其中以跨季的一月期品种涨幅最大,上涨9.38基点,报4.28%;银行间质押式回购利率1月期品种(DR1M)加权平均利率上涨40.46基点,报4.59%。“钱荒”是否真的卷土重来了呢?

6月份,银行又将面临第二次MPA 考核,理论上会对季末流动性造成较大的影响。MPA 考核中涉及广义信贷增速的主要有两项:资本充足率和广义信贷。资本充足率一般银行都能达到标准,主要的难度在广义信贷的增速这个指标上。为了满足考核要求,许多大银行都会减少出借给小银行或非银金融机构的资金,那么这些小银行或非银金融机构的流动性就会受到很大的影响。

说起“钱荒”,最让大家记忆深刻的莫过于2013年那一次。2013年之前货币市场一直处于宽松的状态,导致银行的同业业务急剧扩张,期限错配也愈演愈烈。2013年3月25日,银监会发布“8号文”,规定理财资金投资非标资产的上限,金融强监管开始。2013年6月初起,同业拆借违约传言四起,银行间隔夜回购利率飙升,第一波“钱荒”开始蔓延。

而央行为了治理商业银行过高的 “非标”资产配置,控制机构过度的期限错配,面对紧张的资金面也坚持不放水,7月还持续发行央票,导致“钱荒”加剧,并持续到年底。目前的环境与2013有相似之处,2014年下半年至2016年11月市场相对宽松。然而,2017年4月以来监管强力加码,“三行一会”联手统一监管,落实金融去杠杆。并连发多份文件,剑指银行同业业务和表外理财业务,对委外投资规模、投资杠杆比例、资本投融资期限错配情况、表外理财、同业资金投资等方面进行了规定。

兴业证券的研报显示,上一轮强监管从2013年3月25日,银监会发布“8号文”开始,到2014 年 5 月,监管层下发“127 号文”和“140 号文”规范同业业务,总共持续了一年,显著超过了当时的预期。本轮严监管则从 2016 年 11 月金融市场利率水平提升开始,目前持续尚不到半年。言下之意此次金融强监管还将持续较长的时间,而利率也有可能维持在较高的水平。

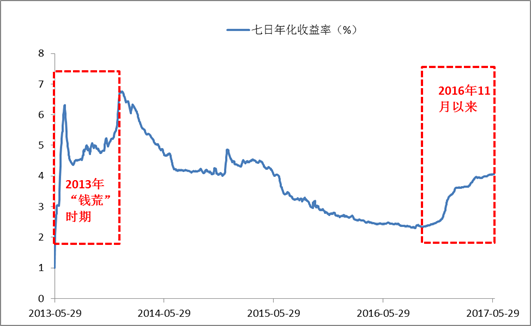

最近大家也发现了,各类“宝宝”类货币型产品的收益率蹭蹭的往上涨,目前7日年化收益率已进入了“4时代”。下图为目前国内规模最大的货币市场基金“余额宝”从2013年五月底推出以来的7日年化收益率情况。

我们可以发现,“余额宝”的诞生时间非常巧,正好赶上了2013年第一波“钱荒”开端,收益率一度接近7%,余额宝借着当时的高收益率“圈粉无数”。之后,央行实行较为宽松的货币政策,所以其收益率也一路下行。2016年11月以来,资金面偏紧的情况凸显,短期利率也一路上升,所以“余额宝”的收益率也从2%左右的到目前突破了4%。

图表:余额宝历史7日年化收益率(%);来源:Wind资讯,牛熊交易室

在目前强监管去杠杆的背景下,“股债双杀”的情况常常出现,甚至还有过 “股债商”三杀的局面,我们该如何安放我们的资产呢?牛熊交易室认为,货币市场较高的利率或许还将持续一段时间,那么对于稳健的投资者来说,现在通过“余额宝”这样的货币市场基金来分享目前市场的高利率收益是理想的选择。

牛熊交易室致力于为大家提供更智能更便捷的选基方案,欢迎大家关注我们的蚂蚁聚宝账号。今后我们还将陆续为大家介绍基金投资策略,以及选择定投基金的小技巧,让你投资路上不独行。

想了解更多的财经信息和投资策略,可添加牛熊君(ID:niuxiongjun)好友,加入投资理财交流群,与众多经验丰富的群友在线互动。