导读:本周

资金面迎大考(MPA季末冲击和转债打新冻结),整体信用收益率曲线或仍将平坦化上移,建议暂避险滩,防御为上,建议关注期限利差大幅走扩的2-4Y期煤炭债龙头券的配置机会。

利率债走强,信用曲线平坦化上移

。

上周美联储加息落地,

2

月经济数据如期走强,央行再度变相加息,以及

MPA

季末考核和转债发行导致资金全线收紧,但在收益率高位钝化和市场认为“利空落地”的乐观情绪驱动下,利率债大幅走强,国债期货创下

2

个月新高,而信用债则受资金紧张冲击,利率曲线呈现平坦化上行态势。

本周资金面将迎大

考

。

央行第

3

次变相加息余波未平,周末房地产调控升级政策密集出台,预示货币政策也将紧缩配合;

3

月最后两周是

MPA

和季末紧张发酵最猛烈的时期;再加上

300

亿光大转债打新的冲击,预计冻结资金将超过

4000

亿;此外,公募基金委外定制迎来严厉监管,新老基金均受冲击,存量基金可能面临调仓压力,流动性紧张仍在升级,将进一步推动信用债收益率曲线平坦化上移。

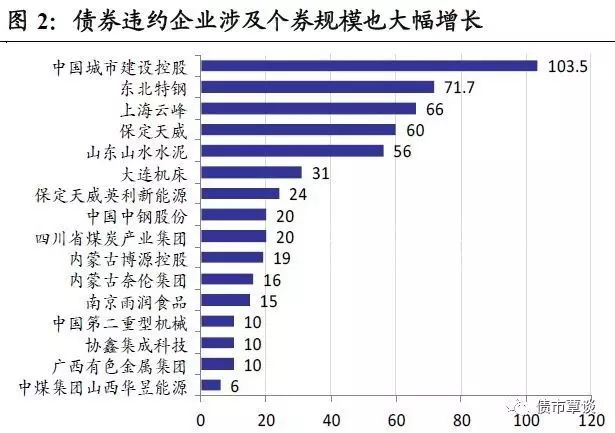

信用违约事件常态化

。

上周

12

江泉债公告回售本金违约,同时发行人

16

年业绩预告续亏,存续债券面临暂停上市风险。年初伊始,信用市场已迎来多例违约,如

16

大机床

MTN001

、

13

东特钢

MTN1

、

16

博源

SCP002

、

14

山水

MTN001

、

16

中城建

MTN001

等。尽管经济复苏和周期性行业回暖降低了部分领域信用风险,但行业盈利主要为大企业贡献,企业资质分化显著,部分规模实力较弱的企业利润表和资产负债表修复有限,长债压力仍大,尤其高负债行业和融资紧缩领域(民营中小、过剩产能小企业、地方国企等)仍面临利润低迷、现金流枯竭的风险,如果下游需求没有明显扩张,竞争格局分化加剧,则后续信用资质仍面临弱化。此外,有些难以跟踪和预判的突发风险也在增多,如股东变革导致融资条件收紧、资产负债重组、强行提前偿还等,导致投资者风险偏好仍维持谨慎,整体缩短久期、维持合理流动性。

关注中期龙头煤炭债的“价值洼地”机会

。

在经济周期和风险偏好上行初期,产业债表现相对优异。

与钢铁、有色行业相比,

2-4Y

龙头煤炭债基本在

6-6.5%

区间,而相应的钢铁债仅在

5-5.2%

区间,有色债分化较大,但

AA+

和

AAA

央企也仅为

5.2%

左右,相比之下,龙头中期煤炭债尤其具有更高流动性溢价和信用溢价,期限利差未来具备大幅压缩空间,建议关注。

城投债、地产债仍然谨慎

。

周末新一轮房地产调控进一步升级,房地产企业各渠道融资全面收紧,新增融资成本大幅攀升(从5%以上增至7%左右),部分激进的民营、中小房企面临较大资金链压力,下半年回售到期量开始增多,信用风险仍在酝酿。地方政府违规融资也在大幅收紧,一旦失去地方隐性背书,银行对于平台、城投的贷款发放将趋于谨慎收缩,2Y以内到期的老城投虽无忧,但城投平台的新发债和新增信贷需求,已开始受到银行和投资者越来越多的谨慎对待,潜在风险有待释放。

1、期限利差虽整体压缩,但部分周期行业期限利差却走扩

中债信用债的期限利差总体仍维持低位

。

从

4

季度债市下跌以来,信用债

3Y-1Y

、

5Y-3Y

期限利差总体上呈现先压缩(短端上行剧烈)、再走扩(长端上行)的过程,

3Y-1Y

利差从

20bp

在

1

月初压缩至

0bp

附近,

3

月再重回

20bp

。但总体上,信用债期限利差仍处在历史相对低位,这一方面由于短端定价相对偏高,

1Y

左右在

4.5-5%

左右,长端上行面临高位钝化;另一方面,如果新发债成本大幅上行,多数企业选择以银行贷款替代发债,这反映出对信用债市场的担忧仍是以流动性风险为主(资金与短债大幅上行),但对信用风险、利率风险的定价还未充分反映。

但部分周期行业产业债1Y以上的期限利差却大幅走扩

,

尤以煤炭债最为显著,

1Y

及以下的

AAA

煤炭债多在

4.7-4.9%

左右,但同一发行人

2Y

及以上的个券估值却在

6-7%

之间,两者利差相差超过

100bp

,从代表性个券来看,这一特征更加明显:

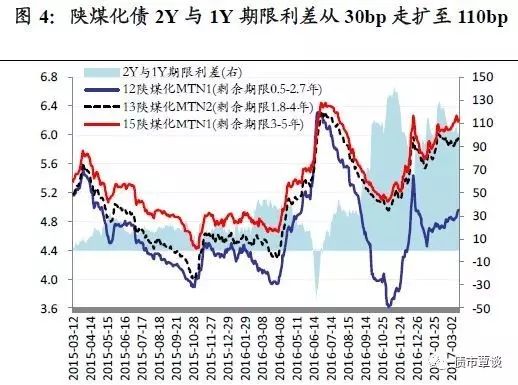

1)陕煤化:

12

陕煤化在

1Y

以内的收益率为

4.7%

左右,但同一发行人的

2Y

和

3Y

左右中票却在

5.5%-5.9%

左右。从

4

季度调整以来,剩余期限在

0.5Y

左右的

12

陕煤化

MTN001

与剩余期限在

1.8Y

左右的

13

陕煤化

MTN002

,两者利差从历史均值不到

30bp

猛烈扩大至

110bp

,而

3Y

左右的

15

陕煤化

MTN001

估值收益率更是飙升至

6%

左右。

2-3Y

期债与

1Y

期的利差走扩幅度接近历史峰值。

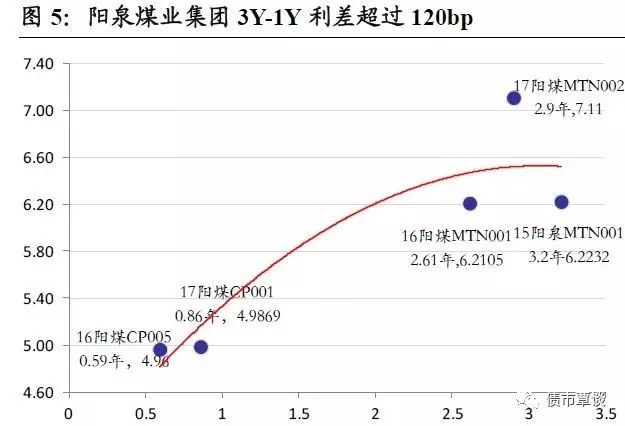

2)阳泉煤业集团

:

发行人评级

AAA

,剩余期限在

1Y

以下的短债利率在

5%

以下,但

2-3Y

期个券

16

阳煤

MTN001

、

15

阳泉

MTN001

收益率在

6.2%

左右。中债全市场信用债的

3Y-1Y

平均利差仅在

30Bp

左右,但该发行人的期限利差超过

120bp

。

3)潞安矿业集团:

发行人评级

AAA

,

1Y

以下短债利率在

5%

左右,但

2Y

及以上存续个券利率均在

6.5%

以上,部分流动性溢价更高的

2Y

期

PPN

甚至在

7.2%

左右,投资人风险偏好仍集中在

1Y

以内的短债品种。

为何部分过剩产能行业会出现如此大的期限利差?

总结市场观点,有以下几方面:

1

)信用利率曲线平坦化,投资者集中买在短端也有不错收益(

4.5-5%

),对于流动性风险和利率风险极端厌恶,希望等待大跌后抄底;

2

)投资者认为

1Y

以内的信用风险看的清,周期性行业

2Y

以上信用风险仍然很高,行业积重难返,有较大不确定性;

3

)认为经济复苏和大宗价格大涨对于过剩产能行业的盈利改善时间仍短暂,资产负债表、利润表仍需要较长时间才能修复。

馅饼还是陷阱?

我们认为,市场上这一明显偏高的期限利差隐含了过高的流动性溢价和信用溢价,正是较好的买入时段,随着信用风险逐步化解、政策支持提速以及投资者再配置需求回升,这一利差将存在较大修复空间。

2、周期的力量:盈利扩张不止于年内,信用风险逐步化解

本轮制造业和周期性行业复苏,龙头公司的信用风险将持续改善,企业盈利的上升不是已在巅峰,而是仍将不断扩张

,

但市场对于

1Y

以上信用风险持续好转的预期仍没有得到修复。整体上,投资者仍然认为

1Y

以内的短期风险看的清,经济和盈利环境较为乐观,但不愿作出拉长久期的举动,认为长期的信用风险仍然很高。但我们认为,本轮去产能驱动的制造业和周期行业复苏,将带动行业集中度大幅提升,龙头企业的盈利水平和资产负债表在未来将面临大幅好转:

1)供给侧收缩带来企业盈利大幅改善,但制造业和上中游周期行业几乎没有资本开支扩张,投资增速大幅下降

,连工业品库存也被压到历史最低位,企业有了盈利主要用于修复资产负债表,并且这一过程已经持续了

3-4

年。从

2013

年以来,煤炭、石油开采、黑色冶炼和有色冶炼等几个行业的总负债增长几乎徘徊在零左右,过剩行业的调整和供给收缩已经持续

4-5

年,实际的有效产能利用率已有显著提升(总产能中包含无效与在册产能)。

2)行业集中度明显提升,龙头强者恒强格局不断强化

。在

2012

年中国经济下台阶和工业通缩环境下,民营企业占比高的过剩行业如化工、造纸、医药、新能源等已经历了行业的淘汰破产和兼并集中,产业集中度和经营效率已有明显提高;而国企占比高的过剩行业如钢铁、煤炭等,在行政性强制去产能冲击下,行业供需得到明显改善,产业集中度不断提高,企业投资回报率开始回升,行业龙头企业的信用风险将不断下降。

3)设备周期、库存周期、出口改善,还将刺激周期性行业的订单需求回暖持续1-1.5年左右

。

(

1

)从库存周期看,

2

月投资增速回升至

9%

,施工项目投资(

3

个月移动平均)高达

20%

,

PPP

落地加速,周期行业资本开支的恢复仍在持续;(

2

)从设备投资周期看,上一轮大规模投资在

2009-11

年,已距今

6-8

年,受环保标准提高和设备淘汰更新需求的提振,重卡、工程机械等需求大幅增长;(

3

)一带一路和全球出口改善,将刺激出口产业链改善,中国基建和高端装备走出去的订单需求也有明显增长。

3、银行态度起变化:对产能过剩行业信贷支持回暖

根据

wind

新闻,央行近日加急下发了银办发〔

2017

〕

48

号《中国人民银行办公厅关于做好