距离海通证券A股上一次的定增,还要追溯到11年前。2007年11月,海通证券以35.88元的高价完成了定增。此后十多年未有动静,然而在五一节前,海通证券却又发公告称,将非公开发行A股,募资金额不超过200亿元。就在此后不久,5月7日,又有媒体爆出,海通证券即将公开发行2018年公司债(第三期),海通证券为何如此急着“补血”?

海通证券在4月26日晚间披露了非公开发行A股股票的预案,拟发行数量不超16.18亿股A股股票,募集资金总额不超过200亿元人民币。目前海通证券总股本规模为115.02亿股,其中,流通A股规模80.92亿股,占比70.36%。

近期农行的千亿定增无疑是近阶段金融机构定增的“最大规模”,而从2017年至今的券商行业定增中,除了华泰证券的255.1亿元外,海通证券不超过200亿元的定增预案也可以说规模不小。而这次海通发起的200亿规模的定增,不禁让人想起了3年前海通证券中途“夭折”的216亿股票回购计划,彼时让投资者失望的海通证券,如今又如何得“人心”?

前脚定增后脚公司债?

4月26日晚间,海通证券最终通过上海证券交易所官网公布了公司的非公开发行A股股票预案,拟非公开发行不超过约16.18亿股A股股票,募集资金总额不超过200亿元人民币。

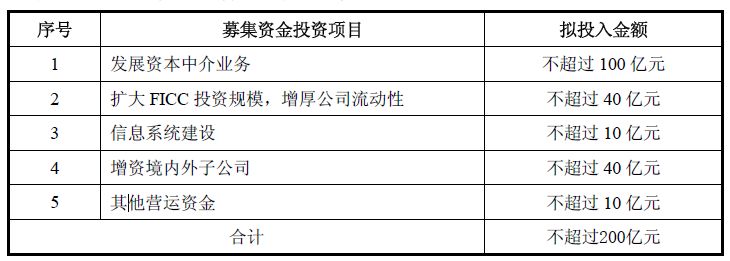

公告中称,在扣除发行费用后,所募集资金海通证券

准备全部用于增加公司资本金,补充营运资金,优化资产负债结构,完善公司金融服务产业链,服务实体经济。

而具体项目包括发展资本中介业务

,拟投入金额不超过100亿元。第二大项目为扩大FICC投资规模,增厚公司流动性,拟投入不超过40亿元。增资境内外子公司的投入金额同样不超过40亿元。此外,信息系统建设和其他营运资金则分别投入不超过10亿元。

就在海通证券要募集200亿定增的消息还没有完全被市场消化之时,海通证券5月7日又发布公告称,将向合格投资者公开发行2018年公司债券(第三期)。

5月7日,海通证券公布公司面向合格投资者公开发行2018年公司债券(第三期),发行总额不超过50亿元,期限3年,起息日2018年5月10日。海通证券称,这一期的债券募集资金扣除发行费用后,

假设募集资金不足31亿元(包括31亿元),募集资金将全部用于归还发行人到期的收益凭证;假设募集资金超过31亿元,募集资金中31亿元将用于归还发行人到期的收益凭证,剩余部分将用于补充公司营运资金,以满足公司债务结构调整及日常经营管理的资金需求。

海通证券究竟出于何种“缺钱”的目的,在不到10个交易日之内,接连出台了两份共达到250亿的“补血”公告?

市值3年蒸发2000亿,融资脚步一直不停

而截至5月8日收盘,

A股海通证券的收盘前仅为11.7元/股,港股海通证券的收盘价为10.58港元/股。

比较海通证券在2015年4月23日创下最高价31.66元,与今年股价最低点4月20日的11.07元计算,

A股市值在三年内最多蒸发1665.73亿元

。港股市场上,海通证券在2015年4月9日创下最高价27.90港元,与今年股价最低点3月26日的10.28港元相比,

H股市值蒸发600.77亿港元

,按5月3日汇价计算约合487.83亿元人民币。3年以来,两地市场蒸发的市值总和最大值已经超过了2000亿元。

对于海通证券在港股市场的上市,业内人士更是称也许只是为了“融资而融资”。

2007年11月,海通证券以35.88元/股(除权前)的高价完成定向增发,募集资金约260亿元。此后,海通股价却一路下挫。彼时手握巨款的海通证券,发展却没那么顺遂。

知情人士称,2007年到2009年底,海通证券只使用了约12亿元资金,260亿元资金绝大部分仍然闲置;公司货币资金中的绝大多数躺在银行睡觉;2010年后,海通开始突击花钱,但其盈利能力等各项指标并没有得到明显提升。 随后海通证券才开启了H股上市融资的“模式”。

而经媒体计算,海通证券2012年在香港上市时,一共发股募资了近156.77亿港元,随后在2014年海通证券又定向增发H股募资299.43亿港元。截至5月8日收盘,海通证券港股的流通市值约为359.37亿元,远不敌海通证券两次的募资额。

2014年的港股定增更是使得多数投资者赔多赚少。

2014年12月21日,海通证券向7名特定承配人发行19.17亿股新H股,认购价为每股15.62港元,募资额达到了299.43亿港元。这个价格比海通证券A股在2014年12月19日的收盘价22.51元,折让了约44.29%。但是因为港股定增后也存在12个月的禁售期,解禁期过后,海通证券的港股表现一直惨淡,截至5月8日收盘,仅为10.58港元/股。

业内人士称,对比现在海通证券H股价格,7家承接增发股份的机构应该是被套在了“高点”。

这批机构分别为:Dawn State Limited,认购5.69亿股;鼎胜资产管理认购4.96亿股;Vogel Holding Group Limited认购2.48亿股;睿丰资产管理(香港)认购2.23亿股,Amtd Special HoldingsLimited认购1.49亿股;Marshall Wace Asia Limited认购1.31亿股;新华资产管理(香港)认购9923万股。

除此以外,海通证券还不停地在债券市场动作频频。

4月17日,海通证券发布公告称,

公司获准向合格投资者非公开发行总额不超过300亿元的次级债券。

2017年报显示,海通证券报告期内公开发行公司债券新增120亿,到期兑付56.5亿,余额220.9亿元。5月7日,海通证券又发布了2018年公司债券(第三期)的发行公告。

海通证券自己在不停地融资,但是唯一一次的股票回购最后却没有兑现。

2015年7月8日,海通证券披露回购股份预案,拟采用集中竞价交易、大宗交易或其他监管允许的方式回购公司A股或H股股份,预计可回购股份不超过11.5亿股,回购A股股份的价格为不超过18.80元/股。

预计回购的资金总额不超过216亿元,资金来源为公司自有资金。

然后最后这次股票回购,却因

债券持有人会议上,未能就《海通证券股份有限公司拟进行部分A股或H股股份的回购》的议案形成有效决议,决定终止回购计划。

然而在最初的公告中,

并不需要经过债权人会议决议。

不停融资只因助攻业绩?

3月27日,海通证券公布了2017年的年报。