来源:财经锐眼(BJCJRY)

董明珠“泄密”了

俗话说“人逢喜事精神爽”,再次当选格力电器(000651.SZ)董事长的董明珠,也许是高兴的过了头,最近在回应股东的提问时,将本不该说的话脱口而出,惹了麻烦。

1月16日,格力电器召开2019年第一次临时股东大会,董明珠在回应股东提问时,提前“泄露”了公司业绩。

她说:“2018年格力电器预计营收将达2000亿元,税后利润预计超过260亿元。”

按照上市公司信息披露的相关规定,业绩预测公告本该由格力电器官方发布,

但被董阿姨抢先发布了,这就成了一起违规信息披露事件。

紧接着,深交所找上门来了。

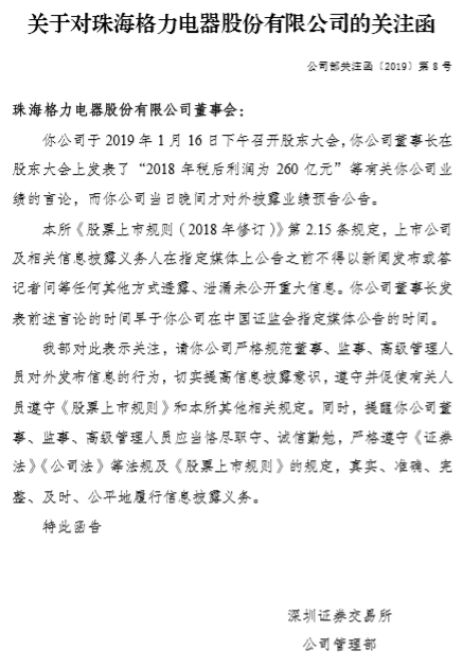

1月17日,格力电器收到深交所下发的关注函。深交所指出,根据规定,上市公司及相关信息披露义务人在指定媒体上公告之前不得以新闻发布或答记者问等任何其他方式透露、泄漏未公开重大信息。而公司董事长发表前述言论的时间,早于在中国证监会指定媒体公告的时间。

深交所要求格力电器严格规高管发布信息的行为,遵守相关规定,真实、准确、完整、及时、公平地履行信息披露义务。

深交所发声了,但格力电器有关人士似乎有点不服气。格力董秘望靖东对媒体称,董明珠透露公司2018年业绩消息时,股市已经休市,所以不构成信披违规。

休市时不按规定流程披露信息就没事了?

按照规定,上市公司业绩情况应在交易所网站、指定媒体以公告形式披露。

上市公司董监高在股东大会、官网或以新闻报道的形式披露,统统属于违规信息披露。

上市公司是公众公司,股东散布在全国各地,参加股东大会的一般都是有头有脸的人物,这些人相对于小股东,在身份、资金体量上本来就有优势地位,如果再让他们先知道公司业绩,那这些人先知先觉之后采取的行动必然会对股价产生影响。

纵然移动互联网时代信息传播速度很快,但只要所有股东不能同时收到信息,这个时间差就可以让率先得到消息的股东做很多很多的事情。

中国证券市场之所以要建立信息披露制度,之所要求上市公司业绩情况必须在交易所网站披露,为的就是保障市场公平公正,避免内幕交易等事件发生。

董明珠在股东大会上公开了业绩情况,在程序上已经违规。格力的董秘也许是“护主心切”,以“股市已经休市”为理由,辩称不构成信披违规,

只能证明其证券法律意识淡薄,

实在是该好好学习一下相关规定了。

如果证监会对董明珠作出处罚,导致格力电器股价下跌,那么投资者是可以集体诉讼,进行索赔的。

格力电器紧急“救火”

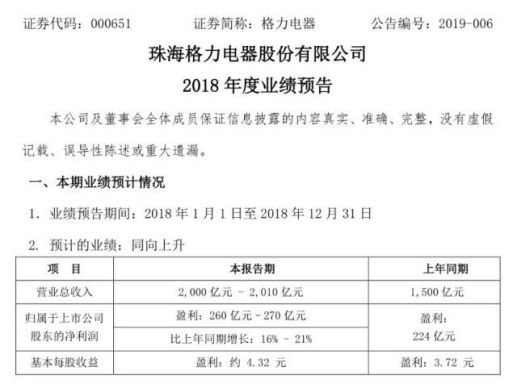

也许是要极力淡化此事的影响,在董明珠“泄露”了公司业绩的当天晚上,格力电器紧急发布公告:

2018年全年,格力电器预计实现营业收入2000亿元-2010亿元,相比去年1500亿元的营业收入大幅增长,实现归属于上市公司股东的净利润260亿元-270亿元,同比增长16%-21%。

按照深交所的规定,深交所主板公司出现以下情形需进行业绩预告:

1、净利润为负值;

2、实现扭亏为盈;

3、实现盈利,但净利润与上年同期相比上升或者下降50%以上;

4、期末净资产为负值;

5、年度营业收入低于一千万元人民币。

从上面的指标来看,格力电器没有任何一项符合。已经有10年的时间没有发布过年度业绩预告的格力电器,显然是想借公告挽回局面。

公司官方发布的年度业绩预告与董明珠抢先发布的时间间隔越短,违规信息披露的风险就能降到越低。

毕竟,格力电器可不想让自己的“门面担当”、伟大女企业家形象深入人心的董明珠女士形象受损!

杭萧钢构:违规信息披露大案

说到违规信息披露,董明珠是最新的一起案例,A股历史影响最严重的一起当属杭萧钢构(600477.SH)违规信息披露。

根据人民法院报的报道,杭萧钢构违规信息披露事件的简要案情如下:

2006年11月,杭萧钢构与中国国际基金有限公司(简称中基公司)开始接触洽谈安哥拉公房项目由混凝土结构改成钢结构。

2007年1月31日晚,时任杭萧钢构证券办副主任、证券事务代表的罗高峰陪同公司董事长单银木宴请公司独立董事竺素娥等人,从谈话中获悉公司正在洽谈安哥拉合同,金额达300亿元。

一周之后的2007年2月8日,杭萧钢构公司与中基公司就该项目的价格、数量、工期和付款方式等基本内容达成一致意见。

2月12日下午,已从他人处知悉此事的杭萧钢构证券办原主任陈玉兴致电罗高峰询问合同进展事宜,因罗高峰正忙,二人未能深谈。

17时许,罗回电话给陈,在谈及公司近况时,罗高峰违反证券法有关规定,将其所知悉的“安哥拉项目”信息泄露给陈。

当晚,陈玉兴将从罗高峰处得知的信息包括信息来源告诉与自己合作炒股的王向东,并下达2月13日买入杭萧钢构股票的指令。

2月13日,杭萧钢构公司与中基公司草签“安哥拉”框架协议。当日下午,罗在与陈玉兴通电话过程中,再次将合同已草签的情况泄露。

随后,陈玉兴将从罗高峰处得来的信息告诉王向东,指令王向东于2月14日将账户上的所有资金以涨停价买入杭萧钢构股票。

2月14日,罗高峰到公司法务部询问合同标的、工期、施工分布等内容,之后将公司开协调会和次日出公告及公告的具体内容泄露给陈玉兴,陈再告知王向东,指令王继续持有杭萧钢构股票。

就在同一天,证监部门开始对杭萧钢构股价异动展开非正式调查。当天,听到消息的罗高峰立即更换了手机号码。

(以上内容来自人民法院报)

再来看一下当时杭萧钢构的股价走势图,从2月12日起,走出了连续10个以上的涨停。之后的几个月,又出现过连续大涨和大跌的走势。

(2007年2月-7月,杭萧钢构股价走势图)

最终,证监会对杭萧钢构给予警告,并处以40万元罚款;对罗高峰等分别给予警告处分,并处10万元罚款。

证监会的处罚仅仅是“开胃菜”,法院的判决才是“正菜”。

2008年2月4日,丽水市中级人民法院判决,

罗高峰犯泄露内幕信息罪,被判处有期徒刑一年六个月。

陈玉兴、王向东犯内幕交易罪,分别被判处有期徒刑二年六个月和有期徒刑一年六个月,缓刑两年,并各处罚金人民币4037万元。

陈玉兴、王向东的违法所得人民币4037万元予以追缴,由丽水市人民检察院上缴国库。

(图为庭审现场)

可惜了罗高峰,当时年仅26岁的青春年华,便锒铛入狱。

由此,杭萧钢构案也被称为中国证券市场“泄露内幕信息”第一案。

违规信息披露在美国会怎样?

中国的上市公司董监高,有的保密意识淡薄,有的为了利益而故意泄露,搞出内幕交易。那么,违规信息披露这种事放在证券市场监管极为严格的美国会怎么办?

答案是:后果很严重!

拼多多(PDD.US)就是著名的例子。

2018年8月初,拼多多在美国上市纳斯达克之后不久,受到假货事件的冲击 ,6天股价下跌30%,让买入的投资者遭受了很大损失。

在拼多多面临严重危机的时候,美国的律师团们出手了:

Rosen LawFirm、Pomerantz LLP、Law Of-fices of Howard G.Smith、Fa-ruqi&Faruqi LLP、The SchallLaw Firm和BronsteinGewirtz&GrossmanLLC等6家律师事务所宣布将代表投资者展开对拼多多的集体诉讼,以追回投资者因此蒙受的损失。

这六家律师事务所的做法其实一点也不复杂:在诉讼声明中附上链接,广泛征集原告,邀请购买了拼多多股票的投资者填写相关信息,加入到索赔中来。

六家律所,分工明确,各司其职:

1、Rosen Law Firm律所负责找出起诉理由,该律所声明调查原因是有人指控拼多多向大众投资者发布具有极大误导性的商业信息;

2、The Schall Law Firm律所负责信息披露这块,该律所声明将调查拼多多是否涉嫌未披露相关信息给投资者;

3、Pomerantz LLP律所负责高管部分,该律所将集中调查拼多多及其高管是否涉嫌从事证券欺诈或其他非法经营活动;

4、Law Offices of Howard G. Smith和Bronstein, Gewirtz & Grossman,LLC律所负责员工部分,该律所表示调查焦点将集中在拼多多公司及其员工是否涉嫌违反联邦证券法。

以上四条,前两条都与“信息披露”有关。

由此可见,如果一家美股上市公司出现违规信息披露事件,难缠的美国律师们很可能马上就会找上门来。

当然,这些律师团也不是白干的。美国的集体诉讼制度一般采取风险代理模式,原告费用由律师预支,如果打赢官司,律师通常能够分到20%-30%的赔偿。

在美国的集体诉讼制度下,一万个人里只有一个人打赢官司,那么剩下的9999人不用打官司就可以直接领到统一标准的赔偿款。

可以毫不夸张地说,美国的集体诉讼制度是上市公司违规的超级大杀器,它能最大限度惩罚违法违规上市公司,最大限度保护投资者利益。

从以往的案例来看,集体诉讼之后,大部分美股上市公司都会选择和律师和解,但要想跟律所了结,代价自然不菲,少则几百万美元,多则数亿美元!

如果律所起诉上市公司高管,那么起诉期间的涉及到的成本、罚款都可能加到相关高管身上,甚至可以用高管的个人财产来抵。

正是这种行之有效的集体诉讼制度,极大的保护了美国投资者的利益。自2009年初以来,美国股市创造了将近10年的牛市,集体诉讼制度在这里功不可没。

在美国上市的中国公司,

高管们一定要谨言慎行,

你们的任何语言和行为,都可能成为美国律师的手中的把柄。

目前,中国的证券法律虽然没有美国的完善,但正在处于不断完善的过程中,监管机构对违规信息披露的关注和惩罚也会越来越多。

所以A股上市公司的高管们要深入学习证券法规,高度自律,

你们的一言一行的都在被媒体和律师放在显微镜下观察。