(近期发的旧文,可翻阅历史文章看到。)

前文中提到了在企业经营中可以利用期货工具规避一些经营风险,实现盘面的套期保值。套期保值交易其实是看似非常简单而在实际操作中又非常复杂的一件事情。参与套期保值的时机、头寸规模、资金、期限、节奏等都非常重要。特别是对市场脉搏的准确把握。

今日本文就简单聊聊套期保值中我们经常所说的点价、期转现等一些交易手段、模式以及介绍在实际贸易环节的综合运用。

期货转现货交易,又称为基差交易或者点价交易,是指卖卖双方约定在未来某个时间,交易双方以某期市场相关品种的收盘价加减约定的基差值,作为履约价格,完成现货转让的交易。在期货转现货的交易中,为防止价格波动风险,买卖双方通常会进入期货市场各自建立一个多头与空头部位,临近履约交易日期时,由卖方或者买方点价,通过期转现,实现双方对冲期货相应的持仓头寸,继而结束各自的套期保值交易。在实际交易中交易者还可以根据期货与现货的基差进行相关的盘面操作,获得相应的基差利润。

现由几个案例来举例说明,相关操作的模式与思路。

第一个案例是我们的

2017

年春节以来热卷现货与现货、钢厂订货价之间的问题。

2017

年

2

月以前钢厂的订货价格高于现货价格,现货价格一直高于

1705

合约价格。笔者曾经在

2

月中旬(准确日期应该是

2

月

13

日)对从事现货贸易的朋友提出以下几个操作思路。

鉴于钢厂的订货价格高于现货、高于盘面价格。在只保证钢厂协议量的情况下,停止锁价向钢厂订货采购热卷。从维持现货库存的角度考虑,现在应该大量抛售现货,在盘面再买回来,盘面热卷现货价格超出

3800

以上时进行现货库存套保。

我们从

1705

热卷的

K

线走势图可以看出春节后高点

3844

在

2

月

21

日创出,此后一直下跌,非常弱势,卷螺基差也是急剧缩小,甚至为负。而现货层面春节后一周内热卷价格相对来说比较坚挺,但是在现在开始出现了明显的现货跟随期货价格下行的趋势。究其背后的原因,是大家一致看好

2017

年上半年基建对于螺纹的需求,而对于卷板的出口回流,钢厂资源的过度投放,贸易商的大量囤货,增加了社会热卷库存,使得库存承压,价格承压,而需求层面并未出现超出预期的需求井喷。所以从

3800

以上套保的策略上来说,

3800

进去的空单,至少为现货贸易商企业可以带来盘面

400

点的收益,抵消一部分现货价格下滑带来的价格风险。在此周期中,从事热卷现货贸易的企业提前大量抛售库存现货。通过期货工具中套保模式的运用,规避现货下行的风险。此为第一次交易。第二次交易中热卷价格打到

3350

附近,则平空翻多,利用盘面价格与现货价格之间的基差。因为

3

月

8

日

~3

月

10

日,上海市场的热卷价格在

3580~3630

之间。盘面与现货之间至少有

200

点左右的基差。这时候可以与下游终端用户谈以固定

3500

左右的价格向下游终端用户连续

1~2

个月交货

2000~3000

吨【看下游客户的需求,合同可以多签,收足保证金即可】的现货这种卖现货合同,买盘面合约的模式。从而固定利润。得到盘面与现货合同之间固有的基差空间。如入场的盘面多单是

3350

,则可至少获得

100~150

点以上的固定收益。

在本轮热卷的期货工具的运用中,成功的实现了现货与期货之间的套期保值,也借助盘面可以实现贸易交易的价格固定,数量锁定。从而转赚取固定的利润空间,也简接的帮助下游终端用户锁定了经营风险,锁定了经营成本。

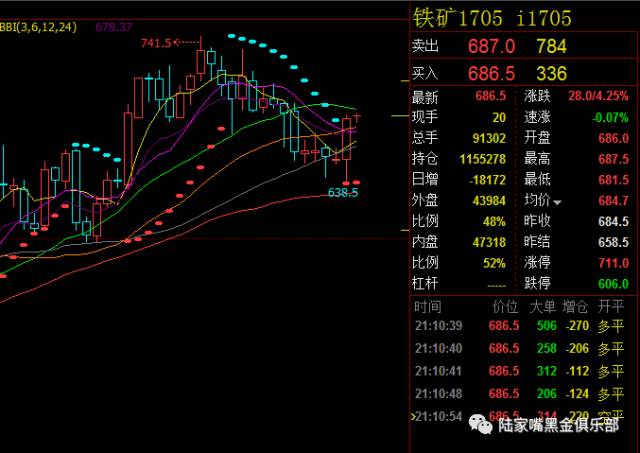

第二个案例我们看铁矿石港口现货价格与盘面

1705

之间的贴水关系。

从

3

月

10

日当日铁矿石港口价格来看,日照港

PB

粉价格在

660

附近。盘面价格

1705

合约铁矿合约价格在

640

附近,根据

660

的现货价格折算,盘面合约价格应为

730

左右,此时要么市场现货下跌,修复贴水,要么临近交割后期货修复贴水向现货回归。但是我们应该看到近期高炉密集复产,两会结束后,之前焖炉、烧结暂停企业有一波采购密集期,此时卖出铁矿石现货,在维持库存不变的情况下逻辑下,现货层面卖出

1

万吨铁矿石

PB

粉现货,则在盘面买入

1705

铁矿石合约,

1

万吨,

100

手铁矿。不做任何的杠杆放大,把盘面的头寸当成现货库存来管理。实现了现货销售的资金回笼,盘面的资金因为没有杠杆,不管是否后市价格涨跌,在盘面得到反应是修复贴水,赚取了固定的基差。若市场出现下行,现货早已完成出货。盘面可随时止损平仓。这时候要把现货规避掉的损失与盘面止损平仓的损失结合在一起看。

由于铁矿石贸易企业,在参与贸易的过程中,在采购铁矿石时既担心价格上涨,在卖出铁矿石时又担心价格下跌。但企业为了因为经营的需要,必须保持正常的一定数量库存周转。那么在实际的运用中企业可以通过研判市场,在期货上对现货进行库存管理,视市场不同的情况买入套期保值锁定采购成本,或者卖出套期保值锁定销售价格,或者在盘面上对总库存规模进行控制。

1

、

市场看涨升温时

,

可以盘面买入;

2

、

市场库存高,销售出现压力,有价无市情况出现,可以选择在盘面卖出,规避库存贬值风险;

3

、

市场疲软,现货升水于现货,需求量降低,为了维持最低库存规模,则卖出现货,盘面少量买入,等待市场回暖时再追加买入盘面或者现货。

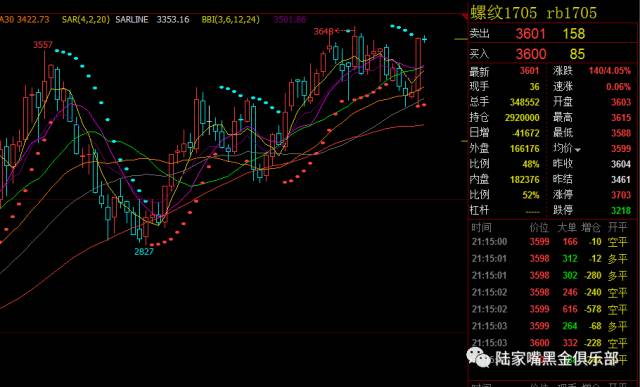

第三个案例,主要适用于建筑施工企业、生产制造企业。

第三个案例,主要适用于建筑施工企业、生产制造企业。

建筑施工企业、房地产开发企业,在冬季由于各种因素影响,户外施工转为停滞,这时候的一段时间往往出现比较好的买入时间。如截图所示。

若作为房地产开发企业、建筑施工企业在

2017

年的

1

月

4

日、

5

日买入

1705

螺纹合约,将盘面头寸,当做现货库存管理,则回避了价格上涨的风险。盘面上涨的利润,弥补现货上涨的价格部分,如,开工在

5

月份以后还可以申请上期所的盘面交割。

若作为房地产开发企业、建筑施工企业在

2017

年的

1

月

4

日、

5

日买入

1705

螺纹合约,将盘面头寸,当做现货库存管理,则回避了价格上涨的风险。盘面上涨的利润,弥补现货上涨的价格部分,如,开工在

5

月份以后还可以申请上期所的盘面交割。

作为企业会想,为什么我们要在盘面买入呢?其实就是很核心的一个原因,

2017

年继续去产能,钢铁供应大概率收紧,

2800~2900

附近买入期货头寸,相当于企业在此时购置了现货,还不用付全部货款。开工之后根据实际施工需求,在逐步买入现货的时候,可以在盘面平相应的多头头寸,这样回避了价格上行风险,固定了原料采购成本;即使出现一定幅度的下跌,相对于企业而言,建筑钢材的采购成本是固定的,只是相当于提前购入了原材料。但当时的环境明显的是对于采购有利,淡季因素,以后未来较为明确的去中频炉去地条钢,供给侧改革去产能,未来钢价上涨是大概率时间,此时对于下游需求企业而言有必要进行合理买入头寸。