整理:弗锐达医械资讯平台

一、医疗服务行业并购活动整体情况

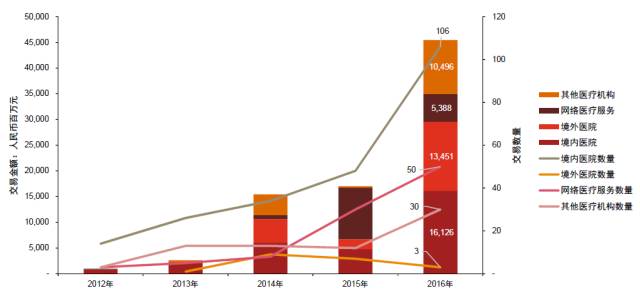

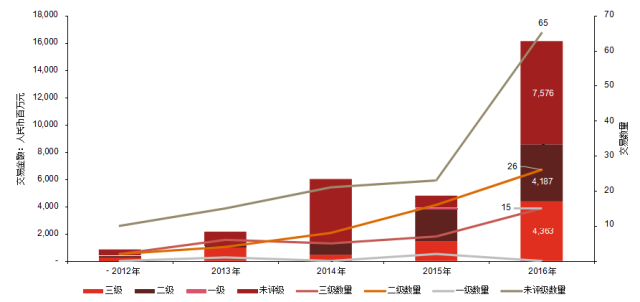

整个医疗服务行业的并购活动无论从数量还是金额上都呈现爆发式增长,交易金额不断刷 新历史。大型医疗管理公司和业内整合仍然是2016年投资亮点; 综合企业大举进入医疗服务行业推动了对医院投资并购大幅增长;2016年境外医疗投资并购金额也创下新的记录。

2012 - 2016年医疗服务业并购交易情况

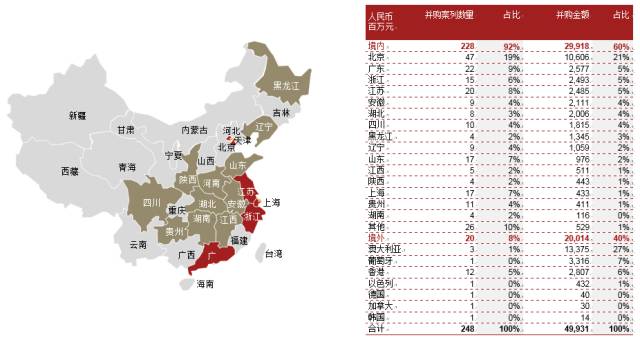

就投资区域看,从金额来看境内医院投资活动主要集中在北京、广东、浙江、江苏;从交 易的数量上看四川、山东、上海和贵州的医院并购交易近年来也十分活跃;海外收购主要 集中在澳大利亚和香港地区,未来可能涉及其他医疗发达国家。

区域分布(2012年-2016年)

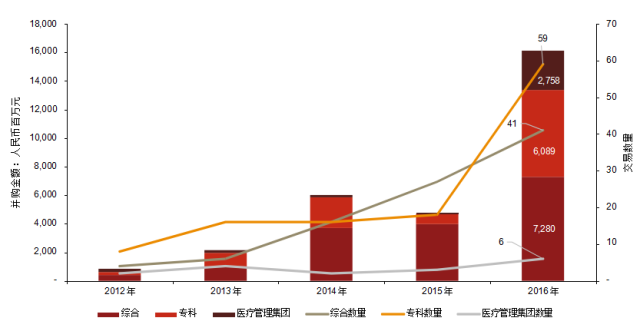

中国境内医院交易从2013年起逐年增长,在2016年出现较大幅度增长。医疗管理集团的 投资并购有超大规模的增长;在2016年披露的交易中综合医院投资规模和数量较2015年 翻一倍。专科医院在2016年投资收购规模空前,已披露的交易金额已超过61亿元人民币。

2012年 - 2016年境内医院并购交易情况(按医院类型)

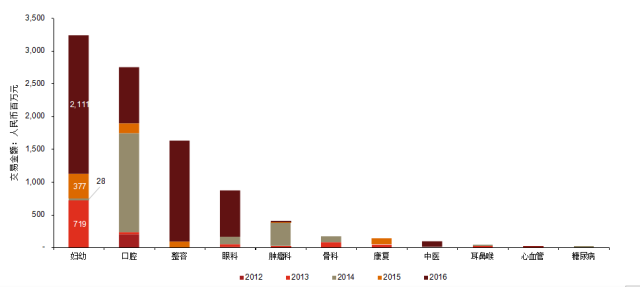

盈利良好可复制性强且医疗风险较小的连锁型专科医院,由于有望快速扩大规模及回收投 资,一如既往最受投资者青睐,其中妇幼与口腔医院依然最受投资者青睐;同时整容和眼 科由于相对清晰的盈利模式及较强的扩展性,也受到众多投资者的追捧,在2016年交易 规模有大幅上升。

2012- 2016年境内被投资医院的交易规模情况(按行业分类)

1.未评级医院(主要为专科及规模较小综合医院)交易规模在2016年大幅上升。具有一定 行业规模、有稳定现金流及有着相对较高运营水平的二、三级综合医院亦成为2016年境 内医院投资者争相竞逐的目标,交易金额和数量较2015增长一倍以上。

2012 - 2016年境内医院并购交易情况(按医院等级)

1.对民营医院和公立医院的投资在2016年出现井喷式增长,交易数量和金额都创下新纪录。 受到专科医院交易增加的影响,民营医院的投资并购金额猛增至两倍以上,达87亿元;对 公立医院的投资活动也出现大幅增加,2016年披露金额的交易升至约74亿元。