转载请注明出处

分享理财经验

追求风险可控的高收益

昨天市场普涨,

原本是欢天喜地的日子。

不过看到群里有位小伙伴分享的“心塞图”

我顿时陷入了沉思:

把细节放大了再看看:

总结一下主要特征:

第一,近一年总收益率3.45%,被同期沪深300的21.45%碾压;

第二,收益率呈现倒V型走势。7月中旬达到7.7%的峰值后一路下滑。

怎么会这样啊?

我们的六大组合总收益率都创新高,为什么她的收益率却越来越低呢?

到年底了,是时候搞明白收益率这样一个影响人生幸福感的重大课题了。

一、

其实算清楚投资的账,是投资界一个古老且极具挑战的课题。全世界账算得最糊涂的,就是中国的亏钱股民——一直不清楚自己到底亏了多少。

当然,即使是专业投资者圈内,也对投资算账存在很多分歧。

但是大道至简,今天和大家分享的算账方法,99%的人都能理解和快速消化。

评价投资成果的两个核心指标:

一是收益率。

描述投资能力的重要指标;

二是收益。

同时描述投资能力与投资成果的最重要指标。

(一)收益率

收益率有各种各样的算法,

包括总收益率和年化收益率:

总收益率:

是指总收益额与总投入本金的百分比。

比如2020年赵四前后分2次共投入10万本金,到年末总收益1.2万元,那么收益率就是12%。

年化收益率:

年化收益率是把总收益率换算成年收益率,即年化收益率=总收益率/年数。这样做的好处是不同期限的投资可以相互比较。比如赵四投资了1年12%的收益率,王六投资了2年15%的收益率,那么王六的年化收益率7.5%低于赵四年化12%的收益率。

但是这个年化收益率的算法,是非常粗糙的,因为没有具体考虑到两个非常关键的因素:

投入时间长度:

比如赵四分2次投入的10万元,分别具体在哪些月份?不同月份投入差异非常大,集中在年初投和还是年末投,年化收益效率差异很大;

每笔投入金额:

时间固定情况下,投入金额大小对实际收益率影响非常大。比如赵四在1月投入1万、10月9万,和王六1月投入9万、10月投入1万,如果两人总收益率一样,那么显然赵四的实际年化收益率远高于王六。

所以,要想充分考虑到不同买入时间、买入金额的影响,精确计算投资的内在收益率,最精确的算法是“XIRR”算法—一种无论你分多少次投入、投资金额如何变化,都可以精确计算出你所有投资内在的年化收益率计算方法。

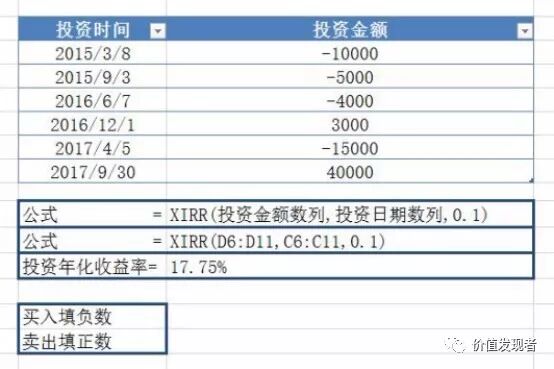

这个计算基本没法手工完成,但借助Excel就很简单了:

方法:插入公式XIRR

比如我们在2015年3月8日,2015年9月3日,2016年6月7日分别投资10,000元、5000元、4000元,2016年12月1日卖出获得3000元,2017年4月5日再次投资15000元,截至2017年9月30日当日所有产品市值为40,000元,那么年化收益率,根据XIRR公式计算,年化收益率为17.75%。

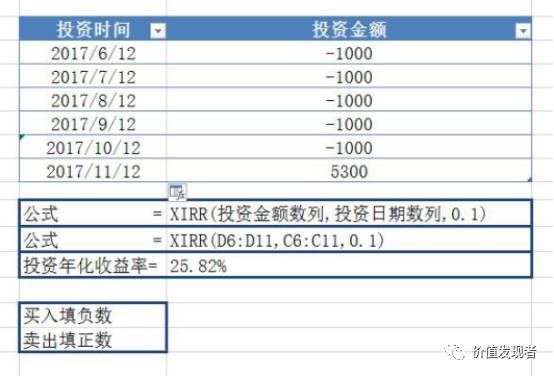

这个方式当然可以用于基金定投计算:

比如今年6月起每月12日基金定投1000元,期间5次投资,每笔1000元,11月12日持有基金市值5300元,那么根据计算投资年化收益率为25.82%,而不是300/5000×12/5=14.4%,因为资金是分5次投资,只有1000元投资了5个月,最后一笔1000元才投资了1个月。

(二)收益

在聊投资时,大多数人都喜欢聊收益率,而不是收益。

这样做没有任何问题,因为收益涉及个人财产隐私,和本金高度相关,不同资产量的人比较收益不合理。

但是浸泡在这种氛围里久了,我们却慢慢失去了对事物本源的追求:

我们要的是收益,而不是收益率。收益率是通过作用于本金产生了收益才有意义的。

回归最本质的公式:

收益=本金*收益率

收益,才是我们的第一目标,收益率只能作为第二目标。

只有把本金搞大,才能让我们努力提升的收益率有足够的意义。

我们开头提到的那位全年收益率不足4%的同学,当看到她分享的收益走势图后,还是感到了一丝欣慰:

当收益率图和收益图走势相反的时候,我们大致可以推测背后的原因:一直在不断的加仓,导致收益率不断被稀释下降,收益却因为投资的资产上涨不断创新高。

所以分批买入的收益率与沪深300指数的收益没有可比性。沪深300收益曲线展示的是初始就满仓状态下的的收益情况,而实际情况是多数人本金是分批投入的。

本金分批投入的原因,主要有两个:一是因为害怕风险,不敢集中投入,分批投入更符合“稳健策略”;

二是我们总是会有新的收入需要去投资。

第一种情况,就是典型的倒金字塔型投资方式:越涨越买,越高

越买。

但是多数投资者,却以为自己在采取保守的投资策略:

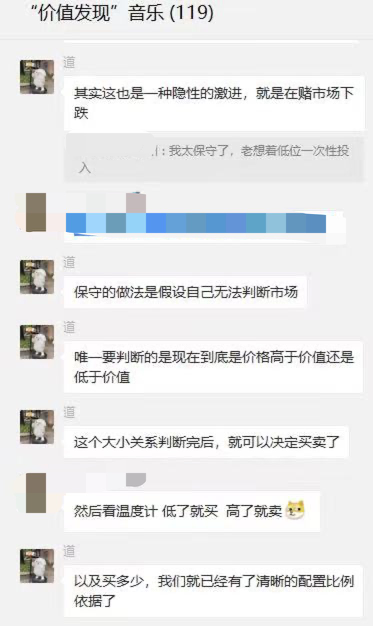

我的理解:

大多数人一开始对市场的认知都有限,所以在市场真正低位时,不敢上高仓位,

总想着等着市场下跌分批买入。但实际上情况往往是:市场真的跌了,他们也往往越来越缺乏加仓的勇气,而市场涨了他们就会逐步加仓。

保守而更具胜率的做法就是:

承认自己无法判断市场,并依据温度计来指导仓位。

在投资的世界里,承认自己不如温度计,是一件极难却非常正确的事情。

市场涨跌如何、消息面影响如何、他人观点又如何,都不重要,温度计就在那里。

而第二种情况,当我们有新增资金的时候,如果此时市场整体还是处于相对便宜的区间,

我们也不用忌讳倒金字塔型的加仓。我们要的不是好看的收益率,而是高收益。前者只能用来吹牛,后者才带给我们面包和欢愉。

分批买入减弱了当前收益率的“视觉效果”,但随着基金组合不断创新高,我们获得了更多收益。

2020年已经来到最后一天。当一个人独处的时候,我们需要勇敢的打开excel表,细细算一下:

1、这一年到底投入多少本金,到底赚了多少钱?

2、XIRR是多少?

2020年我们一路走来,感谢大家的支持!祝大家新年快乐!2021年,我们继续冲呀~

本文为信息分享,不构成任何投资建议。

市场有风险,投资需谨慎。

码字不易,点击右下角“在看”,让你的朋友见识一下你的品位。