来源:华尔街见闻

作者:陶旖洁

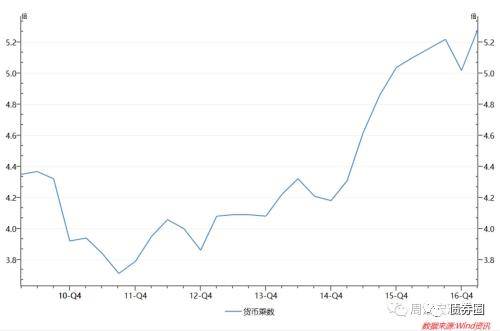

4月,代表货币供给扩张能力的货币乘数创下有纪录以来的新高。

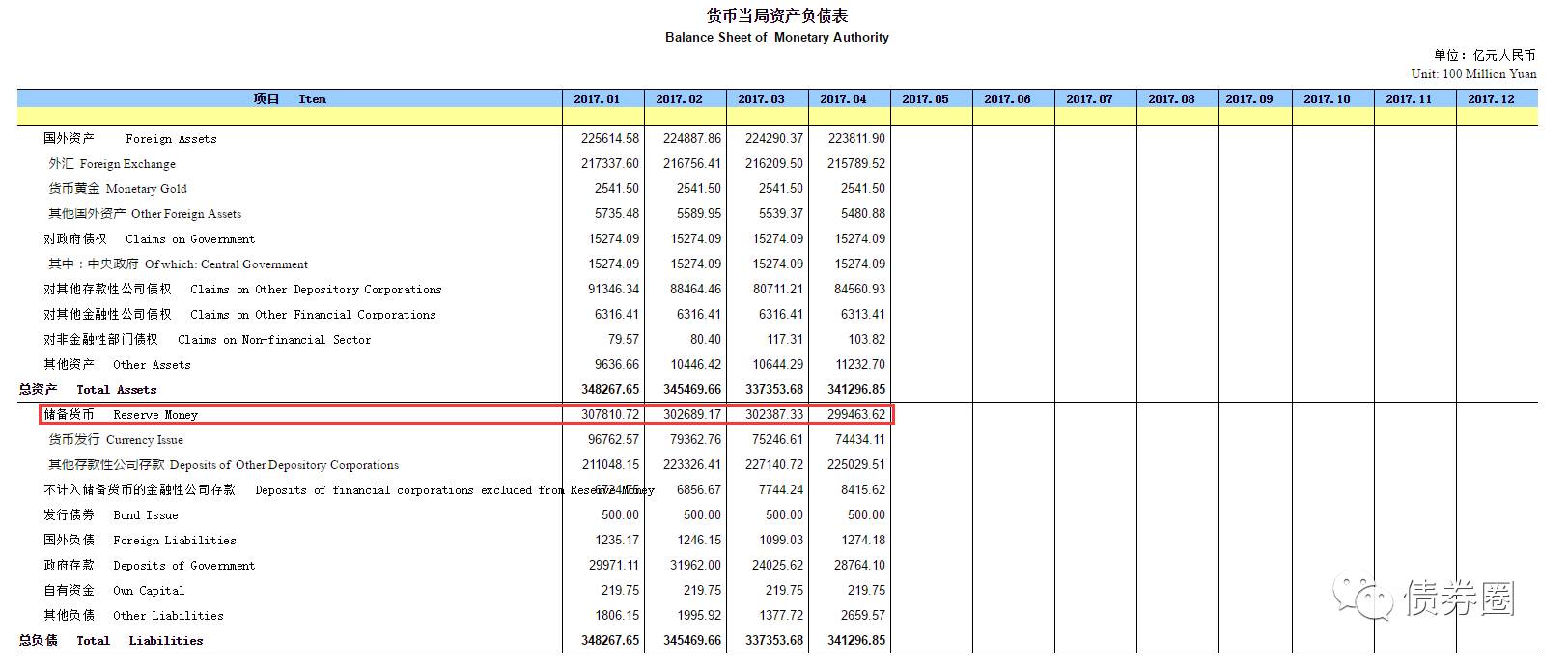

央行资产负债表显示,4月末基础货币余额29.9万亿,同比增速连续两个月回升,但环比已经连续五个月下滑;而4月M2同比增速10.5%,回落至9个月低位。

M2增速虽然有所回落,但基础货币同期减少,导致货币乘数(M2/基础货币余额)进一步上升。4月货币乘数连续4个月上升至5.33,前值5.29,创下1997年有纪录以来的新高。

货币乘数被认为是领先经济的一个重要先行指标,其数值代表央行创造一单位基础货币,能使货币供给量增加的数额。

分析观点认为,货币乘数接近极限,或许意味着政策拐点即将到来。央行可能结合压低M2、投放基础货币来压低货币乘数,而流动性管理和真实流动性之间的关系也有待观察。

货币派生途径发生变化

M2增速放缓,但货币乘数却不断上升,央行收紧基础货币投放是关键原因。而这也是4月份流动性“极度紧张”的原因。

央行4月份在公开市场投放2540亿元,尽管货币政策执行报告中提到央行4月转为“扩表”,预计主动投放的规模也只是对冲了外汇占款,按照财政存款增加规模估计4月份基础货币仍下降约4000-5000亿元。

所以,M2虽然有所回落,但由于基础货币的减少,导致货币乘数在4月进一步上升,出现“紧货币、紧信用”的情况。这也可以解释为何4月份流动性极度紧张。

德商银行亚洲高级经济学家周浩指出,中国的货币乘数在过去的数年中快速上升,这反映出金融系统自身的货币创造能力开始明显上升,传统上所谓的由央行增加货币来增加整体货币供应的说法,在某种程度上“过时”了。

中国货币乘数(来源:微信公众号“周浩宏观外汇”)

港交所首席中国经济学家巴曙松亦提到,央行控制基础货币的发行,但货币乘数上升的幅度非常显著,因影子银行体系的货币派生功能明显增加。

货币的供应量在低利率的环境下,保持相对宽松的状态,货币的整个派生途径实际上正在发生非常重要的变化。

2015年以来,基础货币余额同比增速在降低,从央行控制基础货币的角度来看,它的增速是下降的,但是整个货币乘数上升的幅度非常显著,这就直接导致了M2同比的增速相对比较高,货币的派生途径发生了非常大的变化。

现在我们看到影子银行体系的货币派生功能在明显的增加。这是大的货币环境。

流动性的未来:央行和市场的微妙博弈

中银国际指出,4月货币乘数应该已经接近极限,信用扩张有继续放缓的压力,政策拐点逐步临近。

4月份货币乘数应该已经接近极限水平,信用扩张有继续放缓的压力。

目前不管是从流动性缺口来看,还是考虑债务压力方面,货币政策的空间和投放流动性的中期压力逐渐上升,尽管暂时尚未有明确信号出现,但政策拐点已逐步临近。

安信固收罗云峰此前提到,预计未来央行抑制货币乘数的方式或转向压低M2与投放基础货币相结合。

周浩则指出,央行对M2有12%左右的控制目标,银行开始从存款带动贷款演变为贷款带动存款,“增资产不增存款”。因此央行的流动性管理和真实流动性之间的关系就变得非常微妙:

在杠杆条件下,杠杆率的状况与风险偏好,对流动性的影响可能更大,而把目光放在央行身上,则让人愕然。

另一个值得思考的问题是,一旦出现流动性紧张,市场总是高呼要降准,但很多金融机构已经将手中的资金用到极致,降准的真实效果如何,让人怀疑。而传统上贷款几乎是银行唯一的资产,在75%的存贷比要求下,总是有25%的存款是不能用于发放贷款的,因此商业银行将其中的一部分作为法定存款准备金放在央行,另一部分则用作债券和同业需求等等,降准事实上释放了这些被锁住的存款。

而现在大家手中的资金利用效率大大提高,那些被锁住的准备金即使被释放出来,是否就意味着银行手中多出了余钱,而这些所谓的余钱是否早就被资产匹配(甚至过度匹配),而即使流动性缓解,商业银行的各项流动性指标以及资本充足率指标如何,都是值得思考的问题。