当前中国的进口原油比例已经达到66%以上,沿海地区新建和改扩建炼油加工能力快速增长,“两权”放开,地炼崛起,流程君今天推荐的这篇文章,对中国成品油市场现状及“十三五”成品油发展情况做了全面的总结和分析,中国的成品油市场将由“北油南运、西油东调”转变为“东油西运、南油北运”。

文/ 陈蕊 (中国石油经济技术研究院);于文魁,范战生(中国石油广东石化公司)

来源:《石油商报

》

转型升级、绿色低碳、由大做强做赢仍将是“十三五”我国炼油工业发展的主旨。

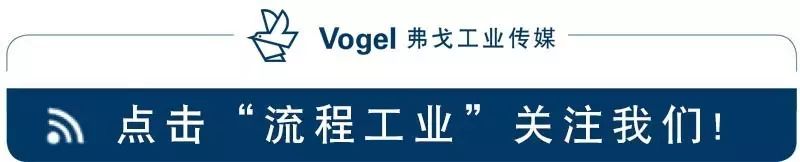

“十三五”期间炼油能力过剩形势严峻,经营主体多元化格局进一步发展,竞争加剧。未来几年,我国炼油能力仍将继续快速增长,或将导致严重过剩。进入新常态以来,国内成品油需求增势放缓,但近年低油价下炼油毛利总体较好,早已确定的一些在建项目投产,加上“两权”放开刺激国内民营企业加大扩能,

预计2020年,我国还将新增炼油能力1.2亿吨/年,总能力将达8.7亿吨/年。

-

2020年前随着“两权”、进而“三权”将继续和扩大对地炼放开,随着获批的浙江舟山石化、辽宁恒力石化等多个千万吨级民营炼油大项目的陆续建成,地炼产能规模在国内总炼能中的占比将接近1/3。

-

预计2020年,地炼原油进口总量将达1亿吨,占国内原油进口总量的25%左右,成为原油进口的生力军;

-

地炼市场份额或将从2016年的23%增至超30%,凭借价格优势及其经营的灵活性,其对市场批发价的影响力将进一步增强;

-

未来地炼将逐步整合销售终端,质量水平和品牌能力将有大的提升。

-

国内成品油市场将出现民企崛起推进,主营炼油企业存量市场和增量市场受到严重挤压和冲击的局面,市场竞争将进一步加剧。

炼厂区域布局将继续优化,将建成七大石化产业基地。我国炼厂布局仍将加强区域优化,将适当减少东北、西北油品产量,增产南方市场产量。这有利于降低运输成本,搞好资源的优化配置利用,更好地贴近消费市场,就近满足各区域市场需求。

根据国家发改委公布的《石化产业规划布局方案》,“十三五”,我国将打造上海漕泾、浙江宁波、广东惠州、福建古雷、大连长兴岛、河北曹妃甸、江苏连云港七大石化产业基地”。另外,最近中国石化借湛江中科大炼油项目建设之机,将打造以其茂名石化、湛江东兴、中科大炼油为依托的茂湛炼化一体化基地,形成区域性炼化产业集群。

我国炼油厂主要由中国石油、中国石化、中国海油、其他国有炼油厂、地方炼油厂组成,中国石油的炼厂主要分布在东北、华北、西南、西北地区,华南地区有广西石化和在建的广东石化。

随着石油产品需求量的增长,我国自产原油不能满足需求,进口量逐年增加,2005年进口原油1.27亿吨,占原油加工量41%,到2009年,进口原油比例首次超过50%,达到52%, 2016年进口原油3.51亿吨,占原油加工量66%。受国内原油资源和国际原油市场价格影响,国产原油产量从2015年开始下降,进口原油依存度持续上升。

2016年作为我国炼油工业进入“十三五”的第一年,整体运行良好,炼油能力较上年略有增加,开工率有所上升,炼油毛利增加。截至2016年底,我国炼油能力为7.5亿吨/年,较2015年净增炼油能力24万吨/年;受地炼开工率(

51.8%创历史高位

)大幅上涨所致,我国各类炼厂平均开工率76.7%。

目前中国炼油工业正处于深刻变化中,主要有以下几个特点。

-

一是随着“两权”的放开,地炼的崛起,我国炼油业经营主体多元化的格局正在形成和发展;

-

二是我国炼油业的发展方式已从追求规模,努力做大转向转型升级、提质增效、做强做赢的内涵式发展;

-

三是由于进入新常态,我国成品油生产和消费的增速与结构也出现了大的变化,炼油能力从过去的不足走向过剩,且日趋严重;

-

四是我国在短短的几年中,已从成品油的进口大国转而一跃成为亚太地区主要成品油的净出口大国,对亚太成品油市场的影响正在很快扩大;

-

五是在国内炼油业和市场竞争加剧的同时,中国炼油业在亚太市场的竞争也在升级;

-

六是随着环保要求趋严,绿色低碳发展的压力加大,中国炼油业油品质量升级的步伐在加快,绿色低碳发展正成为行业的重要任务之一;

-

七是我国炼油业的发展正从以国内为主走向国内外兼顾发展,以国际产能合作为主要内容的走出去正迎面而来。

成品油的成本主要由原油成本、炼油成本、运费、税费、销售费用等组成。

假设所有炼油厂产品按照国V要求质量在一个水平,税费、销售费用是一样的,影响成品油竞争力的主要因素为原油加工成本、运费。

以中国石油为例,中国石油在沿海城市新建炼油厂原油加工成本33.63美元/桶,内陆炼油厂原油加工成本39.15美元/桶。即内陆炼厂比沿海炼厂原油成本高200元/吨。

参照国家有关规定和市场调查,成品油汽车运输成本约为0.725元/吨公里,火车运输成本约为0.525元/吨公里。以1000公里为半径,每吨成品油到终端市场增加500到700元运输成本。

根据上述简单的测算,通过调整思路,在进口原油加工比例66%的前提下,

中国石油在沿海地区、成品油消费的主要市场建设炼厂,可以通过原油成本、运输成本节约近900元/吨的费用,此笔费用在市场上可以形成强大的竞争力。

根据网上资料显示,山东地炼销售的柴油,除海南省以外,全国各地都有,包括新疆和东北,而山东地炼主要加工各类进口原油和燃料油,原油加工成本低是它的成品油竞争力强的重要原因之一。

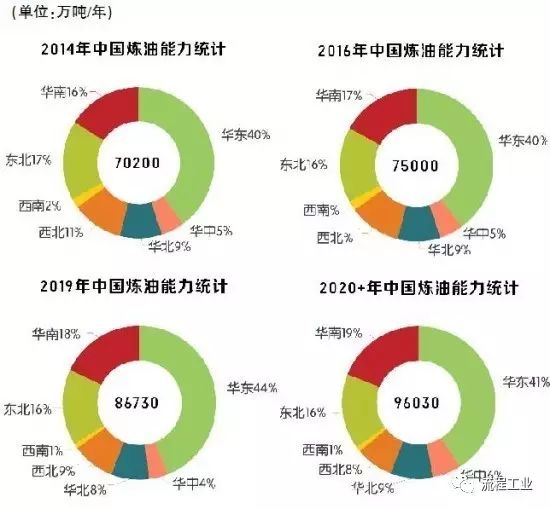

随着中国GDP高速增长,汽、柴油需求快速增长。根据国家统计局数据,2005~2008年, 国内汽柴油市场表观消费量以8.1%的平均增速快速增长,2009年至2012年表观消费量平均增速5.7%,2013年增速放缓,2013年至2015年表观消费量平均增速4.69%,到2016年降为-11.6%。

与全国汽柴油表观消费量形势不同,

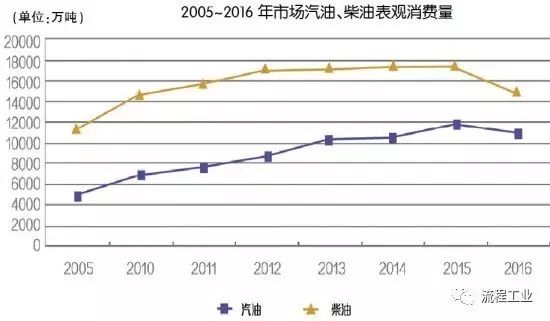

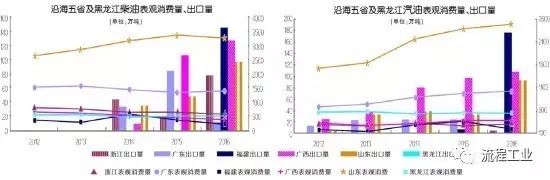

广西、广东、福建、浙江、山东等沿海地区及黑龙江省汽油表观消费量保持增长或略有下降,同时汽油的出口量也逐年增加。

山东汽油表观消费量持续增长,与此同时,汽油出口量逐年增长,2016年达到93万吨;广西汽油表观消费量增速平缓,但汽油出口量逐年增大,2016年达到108万吨;福建汽油表观消费量从2015年开始下降,但汽油出口量大幅增长,2016年达到174万吨;以上分析说明沿海地区的汽油生产量已过剩,尤其是福建汽油出口量,达到全年生产量的46%,在市场的作用下,过剩的汽油出口海外。

广西、广东、福建、浙江、山东等沿海地区柴油表观消费量与全国柴油表观消费量形势不同,柴油消费量下降速度比较平缓,同时柴油的出口量逐年增加。山东柴油出口量持续稳定增长,2016年出口达到96万吨;福建柴油出口异军突起,2016年出口达到145万吨。以上分析说明沿海地区的柴油生产量已过剩,尤其是福建,柴油出口量达到全年生产量的54%。

由于我国各地区炼油加工能力分布不均,地区间的汽柴油供需差异带动了汽柴油在全国范围内的流动,全国汽柴油流向总体呈现出

“北油南运、西油东调、逐次递推、互相渗透”

的格局。

“北油南运、西油东调”的格局从2011年地方炼油厂高速发展开始,逐步发生变化,由于国家油品质量升级政策的影响,一方面淘汰了炼油能力在200万吨以下的落后产能,同时,为一些技术先进、竞争能力强的地方炼油厂扩能改造提供了机会。

对我国121家地方炼油厂统计,2014年地方炼油厂总炼油能力为17550万吨/年,占全国总炼油能力的23%。

由于地方炼油厂的加入,汽柴油市场价格发生变化

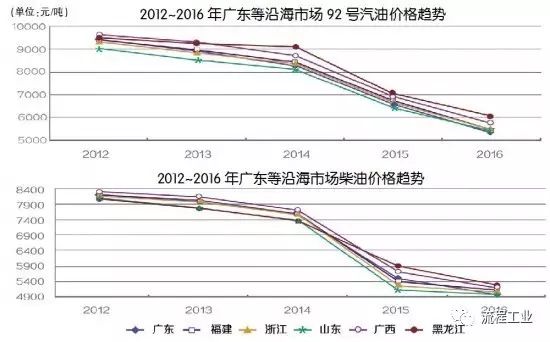

,地方炼油厂比较集中的山东地区,汽、柴油价格最低,广东、福建、浙江、广西等沿海地区,汽柴油价格适中,中国石油自产原油的黑龙江地区,汽柴油价格最高。

2012~2016年,随着原油价格的下跌,汽柴油价格同步下降。同时,山东地区的汽油比黑龙江地区便宜400~1000元/吨。2014年柴油供需矛盾缓和后,山东地区的柴油比黑龙江地区便宜200~700元/吨。

1、中国石油由于历史原因,炼油生产设施主要集中在东北、西北等产油地区

沿海地区经济发达,成品油需求量大,以前需要“北油南运、西油东调”满足市场。现在沿海炼油企业,加工进口原油成本低于加工国产原油,就地销售成品油的运营成本远低于东北、西北地区调运的成品油。与此同时,山东、浙江、福建、广东、广西等沿海地区汽柴油市场已经过剩,需要转销或者出口消化过剩产能。

地方炼油厂随着“两权”开放,迅速崛起,以山东地炼为例,原油加工量快速增加,产品质量满足国家要求,在占领本地区的市场前提下,以价格优势作为竞争手段,将过剩的汽、柴油输往中国石油的传统市场。以上变化扭转了“北油南运、西油东调”格局, 转变为“东油西运、南油北运”。

2 、

炼油行业面临成品油质量进一步升级与产品结构进一步调整的双重压力

对汽油生产来说,必须考虑降烯烃、降苯、降芳烃,增加高辛烷值汽油组分比例;对柴油生产来说,必须考虑降多环芳烃和提高十六烷值,炼厂通过逐步由加工生产燃料型向燃料化工并重型转变,将原油加工流程设计成生产更多化工材料的化工型炼厂,通过炼油化工一体化思路,实现炼油厂效益最大化。

3、原油是国家战略资源,随着进口原油比例增加,2016年已达66%

中国石油下游业务发展要审时度势,早日谋划,适应市场发展变化的大环境,优化产能布局,对现有的炼厂进行重新评估,在辽宁、浙江、广东、广西等沿海经济发达地区,靠近消费市场建立四个炼油化工一体化基地,通过新建、改扩建、关停、整体搬迁等措施,将东北、西北地区过剩的炼油能力转移到以上四个基地,集中加工中国石油的海外份额油和其他品种进口油,降低原油加工成本,提高市场竞争力,确保中国石油在沿海发达地区炼油市场,保证中国石油的可持续发展,在实现炼油产品赢利的前提下,有效的保证石油和成品油稳定供应。

本文内容来源于《石油商报》,“流程工业”编辑整理发布,转载请注明出处。

延伸阅读:

关注”流程工业“公众号,对话框回复数字编号: