■流动性:上周央行净投放四周之最

公开市场操作:上周央行净投放规模增加。

上周公开市场净投放1600亿元,本周资金到期金额共计4100亿元。

货币市场:上周货币市场利率略有回落。

上周隔夜SHIBOR 较上上周下行8bp至2.72%,3个月SHIBOR较上上周上涨6bp至4.46%。银行间质押式回购加权平均利率较上上周下行6bp至2.84%,买断式回购利率较上上周下行9bp至3.14%,同业拆借利率较上上周下行8bp至2.84%。

国债市场:上周5/10年期国债期限利差倒挂。

上周国债1年期国债收益率上行1bp至3.48%,5年期国债收益率上行3bp至3.68%,10年期国债收益率下行3bp至3.63%,1/10年期国债利差下行4bp至0.14%。

外汇市场:上周美元指数下行,人民币升值。

上周美元指数较上周下跌2.09%至97.11,美元兑人民币即期汇率下调101个基点至6.8926,人民币中间价升值162基点至6.8786,最新1年期NDF为7.1011。

A股市场:上周A股重要股东减持环比上涨。

一级市场方面,上周共有10家公司完成IPO网上发行,募集资金共45.38亿元;上周共7家公司公布定增预案,预计募集资金共424.17亿元,较上上周同比上涨153.75%。二级市场方面,上周重要股东二级市场减持27.73亿,较上上周环比上涨58.64%。上周全部A股资金净流入-586.99亿,较上周环比上涨40.58%。。

基金市场:上周基金发行环比上涨60.82%。

上周新成立17只基金,发行份额为57.53亿份,较上上周上涨60.82%。全部基金份额88983.66亿份,较上周环比下滑0.02%。

■市场情绪:A股继续修复,国际避险回潮

两融:

上周沪深两市两融余额为8815.58亿元,环比上周下降0.08%。占A股流通市值比例为2.23%,较上上周下跌0.02%。

换手率:

上周全部A股区间换手率下跌0.07%达到3.92%;中小板换手率上涨0.36%达到7.07%;创业板换手率上涨1.3%达到11.27%。

大小盘:

申万大盘指数上涨0.33%至2777.75,小盘指数上涨1.92%至4851.21,大/小盘相对指数为57.16,较上周下跌0.90%。

资金:

上周银证转账净转出15亿元,证券结算金余额12333亿元,较前一周环比下跌1.07%。

大宗交易:

上周大宗交易成交额共151.79亿元,环比上涨1.28%,日均折价率上涨0.65%至3.96%。

AH股:

上周AH股溢价指数收于119.17点,较上上周环比下跌1.18%。

国际市场:

上周美国恐慌指数上涨1.64至12.04,恒指波幅上涨0.25至12.62,欧洲恐慌指数上涨1.60至15.47。

■风险提示:经济不达预期;地缘政治风险;通胀超预期

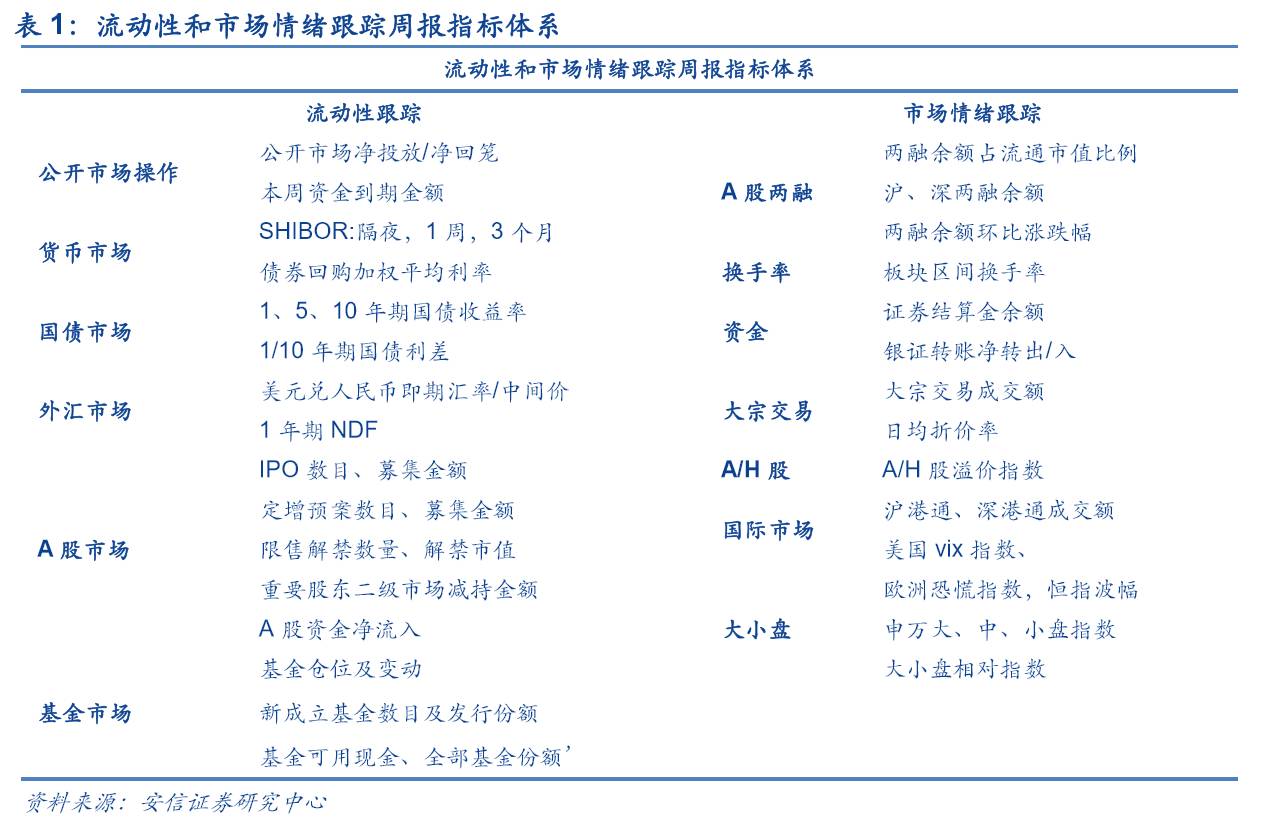

流动性和市场情绪跟踪周报主要对市场流动性以及市场情绪进行数据跟踪和解读。其中,流动性跟踪体系主要包括央行公开市场操作、货币市场、国债市场、外汇市场、A股市场、基金市场等6个方面共20计余项指标构成。市场情绪跟踪体系主要包括A股两融、换手率、资金情况、大宗交易、大小盘A-H等7个方面共计10余项指标构成。希望为各位投资者对当前流动性和市场情绪提供全方位的介绍和解读。

1.1 公开市场操作:

上周公开市场净投放1600亿元,本周资金到期金额共计4100亿元。

解读:上周央行净投放规模增加。

上周央行公开市场操作净投放,规模增加,整体略显温和。结合央行对一季度稳健中性货币政策的表态,短期来看流动性保持紧平衡,实体经济受资本市场流动性波及较小。此外,近期央行公开市场操作期限缩短,主要提供7天逆回购等短期流动性,偏向调节临时性短期流动性缺口。

1.2 货币市场:

上周隔夜SHIBOR较上上周下行8bp至2.72%,3个月SHIBOR较上上周上涨6bp至4.46%。银行间质押式回购加权平均利率较上上周下行6bp至2.84%,买断式回购利率较上上周下行9bp至3.14%,同业拆借利率较上上周下行8bp至2.84%。

解读:上周货币市场利率略有下滑。

上周短期SHIBOR再次回调,长期SHIBOR持续上涨,银行间债券回购利率和同业拆借利率继续下行,货币市场资金面整体较为宽松。

1.3 国债市场:

上周国债1年期国债收益率上行1bp至3.48%,5年期国债收益率上行3bp至3.68%,10年期国债收益率下行3bp至3.63%,1/10年期国债利差下行4bp至0.14%。

解读:上周5年和10年期国债期限利差倒挂。

去杠杆持续作用,同业理财快速收缩,上周债市面临的结构性的流动性压力尚未缓解。值得注意的是金融监管持续加码背景下,市场对预期进行较大修正,对未来利率走势的判断出现明显分歧,一方面对长期利率担忧增加,另一方面短期国债抛售压力更大,导致期限利差倒挂。

我们预计经济增长动能趋弱,国债收益率仍将震荡上行,但空间受限。

1.4 外汇市场:

上周美元指数较上周下跌2.09%至97.11,美元兑人民币即期汇率下调101个基点至6.8926,人民币中间价升值162基点至6.8786,最新1年期NDF为7.1011。

解读:上周美元指数下行,人民币升值。

上周特朗普泄密门持续发酵,存在被弹劾可能性,施压美元指数和美股。同时,美联储官员布拉德鸽派言论也给美元指数带来了一定压力。考虑到美联储6月加息概率仍然较高,有望支撑美指上扬。

我们预计本周美指企稳后有望上行,人民币汇率维持窄幅波动。

1.5 A股市场:上周A股重要股东减持环比上涨

一级市场方面,

上周共有10家公司完成IPO网上发行,募集资金共45.38亿元;本周共5家公司完成IPO网上发行,预计募集资金共15.92亿元,较上周下滑64.92%。上周共7家公司公布定增预案,预计募集资金共424.17亿元,较上上周同比上涨153.75%。

二级市场方面,