来源:泽平宏观(zepinghongguan)

作者:方正宏观任泽平

“方正证券2017年度投资策略报告会”于12月7日-8日在杭州举行,主题为“新五年 新机遇”,方正证券首席经济学家任泽平发表主旨演讲。

尊敬的各位来宾、女士们,先生们,大家早上好,欢迎大家参加方正证券2017年年度策略会,我给大家报告的标题是《软着陆 业绩牛》。

这个标题表达两层意思。

第一层,站在现在往后看,对于经济,大家将会看到从2016年开始,到2018年的经济将是一个波动筑底的宏观环境,经济的快速下滑期已经结束,但是明年也不要期待复苏。我在去年最早提中国经济可能会L型探底的判断,也在今年得到了验证。这是第一个对经济的看法。

第二层,在经济需求探底、供给出清的背景下,未来半年通胀是这个市场的主要逻辑,就是涨价。所以叫业绩牛,一定要那些有真实的业绩支撑的,因为那些成长,那些故事还在一个信仰破坏的过程,未来调整充分有机会。

这是稍微对标题的一个解释,总体,乐观一点。然后给大家报告一下我们对2017年的宏观观点。

我2014年下海提出了一些观点,“新5%比旧8%好,5000点不是梦,改革牛水牛,经济L型牛市有顶部,海拔已高风大慢走,一线房价翻一倍”等等,当然这些观点都是过去时了。尔曹身与名俱灭,不废江河万古流。

展望未来,有几个判断:

站在现在往后看,大家会看到中国的经济、政策以及大类资产将会出现历史转折性的、系统性的变化,这对未来的形势判断有重大的影响。

对经济,从16年开始到17年、18年,未来相当长一段时间经济是L型,未来这段时间将会看到中国经济由一个快速下滑期进入一个L型探底期,然后叠加一些小的波动二次探底,回调的深度不深。供给从原来的产能过剩到供给出清,去库存到低谷并开始回补。由于需求触底,以及供给端的出清,所以这一轮的价格上涨,至少会持续到明年的一季度,甚至上半年,所以我们认为现在谈通缩太早,未来这个市场的主要逻辑是通胀,比如说在明年一季度,我们的PPI可能会突破3%,在3%到4%的区间,企业的盈利会非常好。明年二季度到三季度,经济有一个二次探底,我的看法跟流行的看法不太一样,我认为这次调整是对底部的确认,这是对经济的看法。

对房地产,我认为这一轮房地产调整会至少调18个月左右,所以没买的房子同志不用着急,明年下半年到后年上半年可以再去看房。我没有很多人那么悲观,大顶都出现了,我认为小周期结束了,大周期没有结束。

对政策,未来整个的政策组合会发生变化,过去八年全球放水,中国也是一个放水周期,14年、15年放水引发了股市到房市的爆涨。现在美联储加息和中国货币政策转向,标志着过去八年的货币宽松周期结束了,未来是一个财政扩张的时代。再加上核心确立,十九大的召开,对未来中国的供给侧改革,站在相对中期的角度,三年、五年,我愿意站在乐观的一方。

对大类资产,正在从原来的房市、债市向股市、商品轮动,趋势就在那里,它还将会持续一段时间。本人也是股票翻多最早的,4月份提出“春季攻势,20!”,10月以后提出按下葫芦浮起瓢,买股票防通胀。

美元还是在强势周期里面,人民币还是在修正高估,债市在调整。这是主要的观点。

然后讲一下逻辑。

2010年我所在的国研中心团队最早提出,中国经济已经告别高增长的时代,增速换挡。2014年我在这个基础上提出了产能出清,新5%比旧8%好。今年经济速度下来了,经济结构调整到一定的阶段,但是企业盈利开始改善,今年预测部分的实现。

在2015年的4月份、5月份,我们判断“中国经济大致会在2015年底-2016年初会看到一个L型的探底。”今年前三季度全是6.7%。为什么中国的经济会L型探底?第一个供给出清,第二个需求探底。

中国经济自08年金融危机以来一直在下滑,我们大致判断,是从快速下滑期进入一个缓慢的探底期。为什么做出这样一个L型的判断?第一个大家逐步确认我们从原来的产能过剩到产能出清,今年做宏观,纯宏观看宏观,在这个市场上没有话语权,因为今年前三季度全是6.7%,把微观上很多这种发生的历史转折性的变化全给抹平了,产能出清,行业集中度提高,你在6.7%GDP里看不到的。过去几年经济一直在寻底,我们的制造业一直在去产能,在今年我们看到很多的微观领域,钢铁、煤炭、化工很多产业产能得到了有效的出清,这是我们通过三十多年改革开放建立的庞大市场力量的自发出清,因为钢铁煤炭国有企业扎堆,行政化的去产能只是进一步加速了这一时点的到来。很多的行业出现了“剩者为王”,过去几年很多行业的产能都是负增长。

现在大家对供给端出清的争议越来越少,现在的争议是,第一个,现在价格一涨上去,利润一恢复,是不是产能马上就放出来了,我的看法是没有想的那么简单,产能的恢复是远远低于预期的。

我们问了一些传统行业的企业家,我说现在利润恢复了,你们是不是马上要扩大产能?这些企业家说不会,为什么?风险收益比不划算,国企高管限薪了,但是扩大产能后环保、安全事故的风险全是要他们来担,微观行为机制发生了改变。企业利润已经恢复了大半年,但我们的制造业投资一直在2%左右,只是维持正常的企业设备更新,没有新增产能出来。自从把传统行业全部界定为产能过剩产业以后,银行一直限贷,现在很多行业产能出清已经不是产能过剩,但是银行还是不给贷款。还有行政化的去产能和环保的压力,整个供给端的恢复是远远低于预期的。

14年、15年企业大宗商品暴跌,企业去产能去库存,在今年库存进入了历史的低谷。2016年初又发现房地产投资和基建起来,当需求传递到供给端,没有库存,所以大家看到了今年商品价格的暴涨,以及企业利润的改善。我们在6月份刚刚看到企业补库的迹象,完整的库存周期是三年,大家将会看到从6月份开始,这些轮补库会持续到明年的年中,所以供给端恢复是低于大家的预期的。我们可以看到一些基本金属,除了铜的库存在相对高位之外,铅锌等基本金属还是在历史的低位。

再来看房地产,大家知道今年最大的需求两个,第一个是房地产,第二个是基建。这就是宏观领域的第二个争议,第一个争议是产能供给很快会出来,我们推导了供给短期出不来。第二个争议认为这一轮经济是靠房地产带起来的,未来房地产下去经济下去。我们来看忽视了什么?我在去年预测,一线房价翻一倍,三四线涨不动。为什么会这样预测?大家看这张图,这个红色是我们的房地产投资,以前09年、12年,每一次房地产投资价格起来以后,投资增速每次都回到20%、30%以上,这次房地产回升到多少?2016年只回到6%左右,你不觉得奇怪吗?你不觉得要问一下究竟发生了什么?实际上这一轮房地产的复苏是远远超过12年的,但投资为什么比09年、12年差很多?原因很简单,原因是因为这一轮房地产投资主要是一、二线城市带起来的,三四线有巨大的库存,他们在去库存。09、12年房地产复苏一、二、三、四线城市全起来了,所以把投资带到20%以上,这一轮主要是靠一二线城市带动,所以房地产只回升到6%左右。我们看这一轮主要是一二线城市带,三四线城市去库存。过去房地产投资从20%以上的高位回调,这个对经济的杀伤力是非常强的,但是这一轮从6%回调到2%,相对温和。大家还要看这一轮的房地产销量价格比12年好很多。所以看到整个一二线,也包括大量的三线城市,库存去化非常充分,房地产周期18个月,涨18月,调18个月,明年房地产库存在历史的低位,你觉得房地产商会无动于衷吗?大家将会看到一二线,包括部分三线房地产补库存。所以对这次房地产引发的二次探底,我认为不悲观,不会调的那么深,更何况我们有两个对冲,第一个补库存,第二个是中美财政的共振。

中美财政共振。先看国内,明年6.5%是法定目标,因为按照2020年翻番目标,后面四年必须年均6.52%,所以6.5%是法定目标,今年银行发了大量房贷完成经营任务,今年新增贷款60%到70%都是房贷,那么明年怎么办?我预计明年上半年,银行对于基建和PPP的放贷积极性会比现在要强,所以明年基建会得到一些改善。第二个美国的财政,特朗普有几个政策组合,基建、减税、加息、退出PPP、反移民等等,但是大家注意这些政策里面有的是他的核心利益并且是阻力最小方向,有的是阻力会比较大的,比如废除医改、反移民。什么是特朗普正的核心利益又阻力比较小,是基建!首先,谁把特朗普选上去的?铁锈州的蓝领,沉默的大多数,搞基建符合选民利益。其次,谁给了特朗普竞选资金,华尔街没有给,你看他的竞选资金里面,大量是来自于建筑商、地产大亨、制造业企业主、能源大亨,所以搞基建也符合这些人的利益。我前段时间刚看过《特朗普自传》,特朗普是谁?用我们中国话说就是一个大的包工头,建筑商,很多人说他没有执政经验,但是他搞基建没几个人比他更擅长,每个都会干自己最擅长的。而且美国基础设施已经比中国落后了,所以非常有潜力,所以我们看好明年中美财政共振。

我们放在一个大的世界经济背景下,国际金融危机到现在已经八年了,欧洲日本在筑底,美国在复苏,印度在起飞,所以中国的L型探底在世界经济周期里也是相符的。

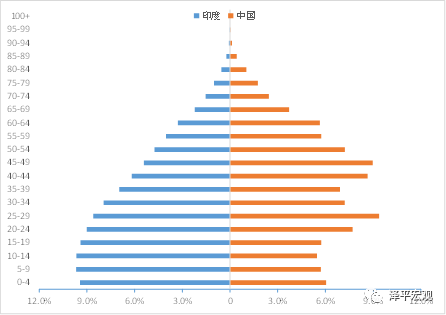

大家看印度是一个非常漂亮的,金字塔型,这张图是印度和中国的人口的比较,它正在复制我们90年代末2000年初的故事,主要的指标印度大致都类似我们90年代末2000年初情况。所以印度正在起飞,这些年印度对大宗商量的进口是一个很重要的增量。

所以,产能出清、去库存到历史低谷并开始补库,再加上明年春季开工旺季,所以商品价格还会继续上涨,PPI还会进一步改善。 我给大家做一个测算,今年年初PPI是负的5.3%,现在涨到正的1.2%,现在原材料购进价格指数到了68以上。最近OPEC减产协议达成,油价大涨,研究宏观的人都知道,原油是工业的血液,是通胀之母。未来这半年大家真正担心的并不是通缩,是通胀。

我们可以测算一下现在PPI是正的1.2%,大家可以测算一下,11月份PPI是多少,应该是2.6%、2.7%。再加上环比的上涨,明年一季度PPI要突破3%,往4%去的,企业盈利是继续恢复的。

这是对经济的一个大致展望。

然后讲讲房地产,过去一年毫无疑问房地产是大家讨论最多的话题,讨论多了有时候发现,把简单的问题复杂化了,房地产我们追踪了这么多年,大家记住一句话就够了,房地产长期看人口,短期看金融。

长期,我们预测房价就变得简单了,大家实际预测未来中国人往哪流动,人流入的地方房价长期看涨,人流出的地方肯定是看跌的。大家其实就是预测中国人未来往来哪儿流动,然后以此来预测中国的房价。中国人往哪里流动?有的人说往来大城市流动,大城市机会多,但是大家说大城市有大城市的问题,空气差,交通差。大家说去小城市,小城市好,大家也会说好山、好水、好寂寞。我们的政策也是经常摇摆,一会搞小城镇战略、西北造城运动,一会又搞大都市圈战略,基本的问题过去一直没搞清楚,中国人未来往哪里流动?我们来研究下,我们研究了十几个经济体,美国、欧洲、日本等等,我们看他们的人口流动趋势,我讲两个:美国和日本。美国人地关系不紧张,美国国土面积跟中国差不多,3.2亿人,中国13.7亿,日本人地关系紧张,国土面积相当于一个半山东省,有1.3亿人,我们来看这两个代表性的国家。这是日本大的都市圈人口占比的趋势,大家看什么特点?是不断上升的,日本1.3亿人,3600万都在东京,韩国5000万人,2500万在首尔。我们再看美国,人地关系不紧张,是不是人平均分散呢?这是美国过去几十年人口流动的趋势,大的都市区占美国人口比重不断上升,人继续往大的都市圈迁移,这个趋势是不可逆的,为什么?因为大的都市圈更节约土地,更节约资源,更有活力,这是几百年来城市的胜利。这也就是我们过去的西部造城运动,小城镇化战略注定失败的原因。

然后我们看过去这五年,中国的人口流入和流出,基本从东北西部往四大都市圈迁移。

所以判断房价就非常简单了,我们看一张图,这个指标是判断房价最重要的指标。

什么地方房价会涨?人流入的,库存低的,合肥、郑州、深圳、南京、上海,这是过去一年涨价最多的,这是2015年我提出一线房价翻一倍做的一张图。什么地方房价涨不动,库存高的,人口流出的,呼和浩特、沈阳、长春、乌鲁木齐全在这儿。

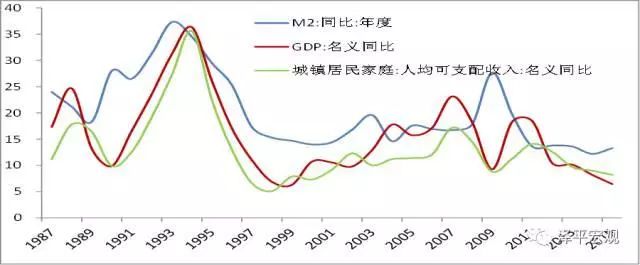

好,大家又会问,为什么北京、上海、深圳这些地方房价不到一年就翻了一倍呢?大家看这张图,这虽然是一张很普通的图,但信息量很大,将会改变大家的财富观。大家看蓝色的线是中国的广义货币供应增速,红色的线是中国的名义GDP增速。在2014、2015年中国广义货币供应增速是向上的,名义GDP向下的,这是什么概念?货币超发。所以引发了资产价格从股市到房市商品的轮动。其实过去几十年,中国的货币供应增速常年都在名义GDP上面,过去三十多年,中国一直是一个信用货币下的货币超发周期。

我给大家打一个比方,1980年万元户了不起,1980年一万块钱的购买力和财富量级相当于现在多少?大致一千万左右。80年一个很好的工人每月工资是30元,挣一万块钱需要20年,现在按照20、30万一个工人的工资,那他要挣20年,500万左右,这是跟工资比。要跟房子比就不得了了,肯定是一千万左右。

如果1980年你有一万钱,觉得了不起,你把它存银行,36年后,今年取出来,能取多少钱?5.7万。80年的1万元它的财富量级和购买力是一千万左右,你把它存银行,今天取出来是5.7万元,所以我们很多经济学家动不动讲现金为王、卖房炒股,我告诉你三十多年来的经验表明,货币超发下现金是最危险的资产配置,所以一定要做大类资产配置。不要说过去30多年提供的财富机会,过去两年能抓住就不得了了。假如说能够在2014年-2015年上半年炒股票,2015年卖了股票买房子,今年一开始你炒点螺纹钢和煤炭,你就不用来开会了,你就可以退休了。货币超发。

大家说房子涨多了,1998年商品房改革,我们2015年房价是1998年的3.5倍,我们看看广义货币供应,2015年是1998年的13.3倍,跟我们的一线房价涨的差不多,究竟是房涨多了还是货币发多了?

人继续往大的都市圈流入,现在北京、上海在控制人口,我们看一线城市是不是人口控制的问题。我们经常说北京2200万,上海2400万人,我们人多了。我们来比较北京、上海、东京、首尔,包括纽约这些大的都市区,大家可以看一下,东京的都市区的面积跟北京差不多,比北京多10%,东京3600万,比北京多1400多万。首尔的面积是北京的一半,首尔2500万人,比北京多300万,我们说我们人多,人家的人口密度比我们高多了。

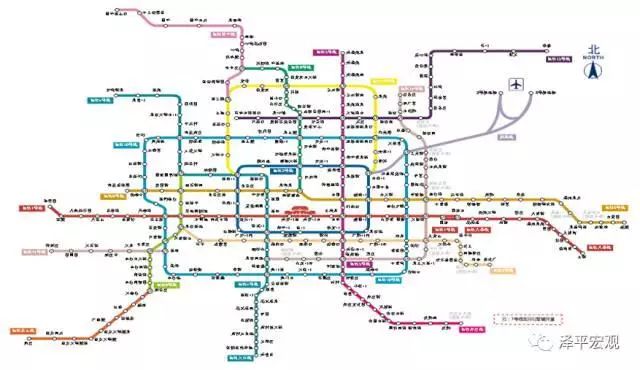

原因出在哪里?这是北京的轨道交通,稀稀拉拉的。这是东京的轨道交通,东京3600万人口,人均轨道交通是北京的4倍,所以真正应该解决的不是控制人口,是我们的城市规划,公共交通供给的问题。所以我们大致做了一个测算,北京、上海,如果能够改善公共交通供给和城市规划的话,未来十年北京新增一千万人,上海新增1500万人,未来城市人口都将达到3000万。

那么,人继续往大都市圈流入,如果土地财政、用途管制短期解决不了,那么一线城市房价会怎么样?我比较担心的是,大家会看到每次房价涨之后,然后库存去化比较充分,然后土地购置面积跟不上,都将为未来埋下隐患,这是我们真正担心的,所以我们呼吁,为了促进房地产市场的持续健康发展,我们建议加大土地的供给,让人的城市化和土地的城市化能够匹配。这是对房地产的看法。

政策最大的转变,由货币的宽松进入一个中美财政的共振和改革破冰的时代。

下面讲讲汇率,我们一直讲中国汇率正在修正高估,为什么说汇率要修正高估,这个事情源起从2014年5月份美元走强,2014年5月到2015年,美元从80涨到100,大家看世界主要货币,在2014年5月份到2015年7月世界主要货币相对美元贬了多少?贬了20%。但是大家看红色的线,这是人民币,在2014年5月份到2015年的7月份,美元从80涨到100,世界主要货币相对美元贬值20%,我们可以看,人民币成为世界第二大强势货币,也就是2014到2015年,我们的汇率积累了高估压力,所以我们仍然在修正我们的高估的进程当中。

我们相信不论是货币的宽松,还是财政的刺激,都解决不了中国的问题,中国的出路在于供给侧改革。供给侧改革的五大任务,去产能、去杠杆、去库存、降成本、补短板,在未来大家会看到从方案准备期到落地的攻坚期。随着核心的确立,以及十九大的召开,对于新的五年,我们愿意站在乐观的一方,所以今天我们策略会的标题,叫“新五年,新机遇”!

我们分享最接地气的理财技巧,提供最新的市场动态、专业的理财知识、实用的投资策略。每天学点理财知识,让您的财富增值。