油价是炼化盈利性最基本的影响因素。

炼厂炼化可分为炼油和化工两部分,炼油主要是将原油加工成汽油、柴油和煤油等成品油,化工主要是将石脑油加工成乙烯。衡量炼厂盈利能力主要看两个方面,一是成品油盈利能力,二是乙烯盈利能力,无论是哪个环节,产品都是以原油为基础,因此油价是炼化盈利能力最基本和最重要的影响因素。

国内成品油盈利能力影响因素分析。

影响国内成品油盈利能力的因素主要包括:1)原油价格,由于我国原油对外依存度接近70%,因此国内炼油的成本与国际油价相关度很高;2)汇率,主要由于我国需要进口大量的原油,人民币汇率的变动会引起盈利能力一定程度的变化;3)成品油收率,我国炼厂一直在降低柴汽比,不同时间汽油、柴油和煤油的收率不同,由于汽油价格高于柴油,对盈利能力也会产生影响;4)我国成品油价格及形成机制,尤其是2009年和2016年价格机制调整,建立了成品油价与油价变动的节点。

1)

油价。

我国原油对外依存度一直在提高,并且以中东地区和俄罗斯为主,进口价较布伦特原油和WTI原油价格有所不同,但价格走势相似。我们以布伦特原油和WTI原油价格平均值作为油价的参考指标。

2)

汇率。

为了只研究成品油裂解价差与原油价格走势的关系,我们需要控制汇率保持不变,统一以当前1美元=6.42元人民币的汇率进行回测。

3

)

成品油收率。

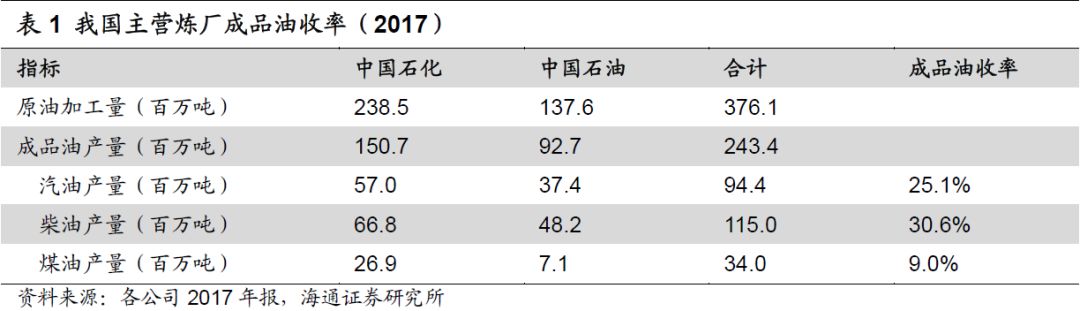

同样为了只研究成品油裂解价差与原油价格走势的关系,我们需要控制成品油收率保持不变,以2017年中国石化和中国石油实际成品油收率,即以1吨原油生产0.251吨汽油,0.306吨柴油和0.09吨煤油进行回测。

4)

成品油价格。

我们选择发改委制定的最高零售指导价作为汽柴油价格,以航空煤油出厂价作为煤油价格。

4)

成品油价格。

我们选择发改委制定的最高零售指导价作为汽柴油价格,以航空煤油出厂价作为煤油价格。

5)

成品油价格形成机制。

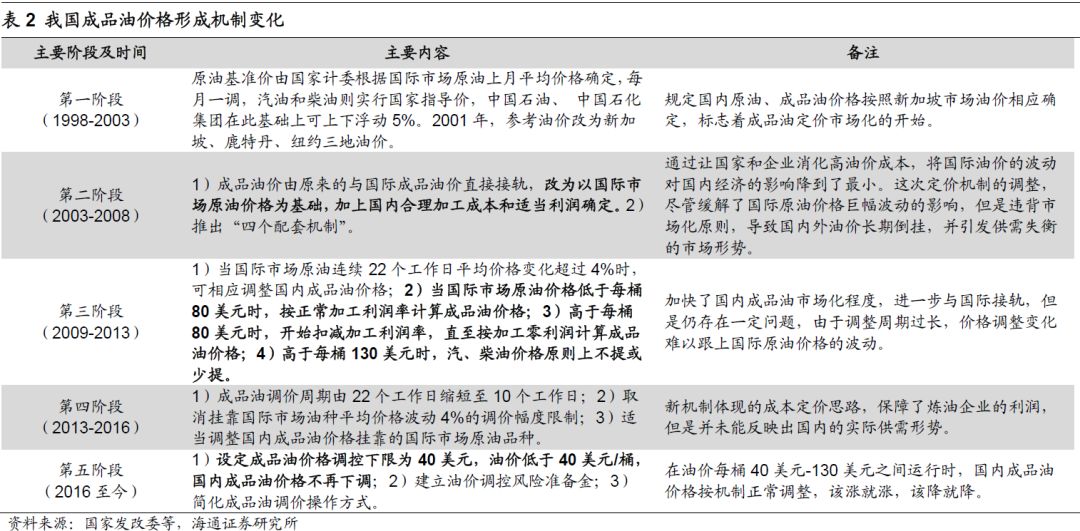

我国自1998年对成品油价格形成机制做出了多次改革,其中重要的是确定了参考油价标准及成品油价与油价的几个节点,即每桶40美元-80美元-130美元。

炼油环节盈利性与油价走势关系。

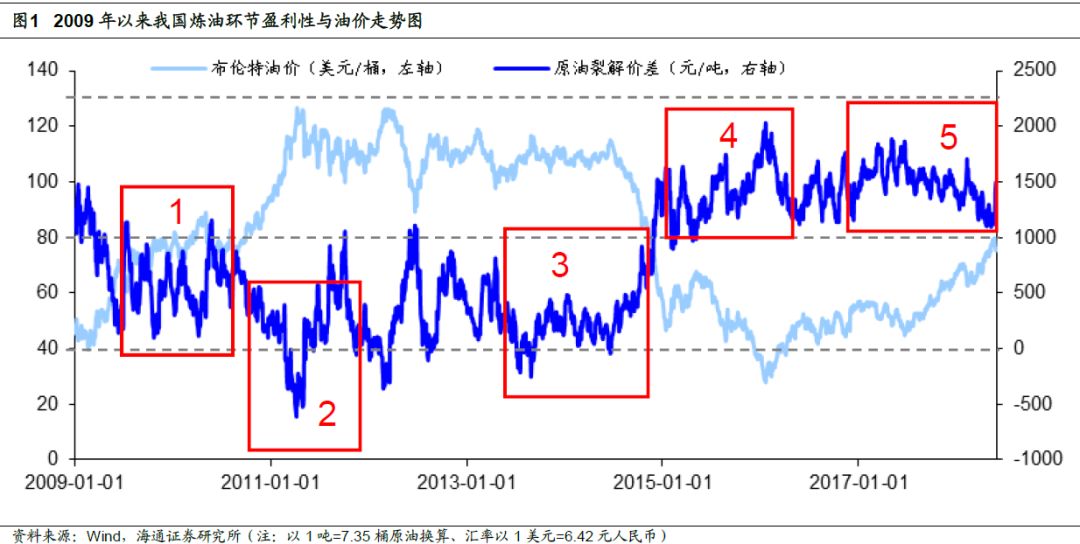

我们分析2009年以来原油价格与原油裂解价差(即成品油盈利性)的关系,发现:

炼油环节盈利性与油价走势关系。

我们分析2009年以来原油价格与原油裂解价差(即成品油盈利性)的关系,发现:

1)当原油价格处于40美元/桶—80美元/桶时,炼油毛利相对稳定。在此油价区间内,原油价格的涨跌会带来炼厂库存收益或损失。

2)油价从每桶40美元上涨到80美元,由于定价机制中每桶80美元以下可以保持一定利润率,所以炼油盈利性整体变化不大,如下图红框1,该时间内振幅内主要是由于调节周期过长(22天)且当时有油价4%涨幅的要求。

3)油价上涨到每桶80美元以上,由于定价机制中开始扣除加工利润率,炼油盈利性大幅下降(如红框2、3)。2013年调整调价周期和取消油价4%涨幅的限制后,国内成品油价格可以更加及时反应油价变化,所以振幅变小(如红框3)。

4)油价在每桶80美元以上出现波动,炼油盈利性提升的敏感性较高,主要是加工利润率的变化(如红框3右半部分)。

5)油价下跌每桶80美元以下,炼油盈利性虽有振幅,但趋向稳定,如红框4,油价从每桶80美元下降到30美元,盈利性变化不大,主要是因为油价低于80美元/桶时炼油可以保持一定利润率。

6)油价上涨,但保持在每桶80美元以下,炼油盈利性虽有振幅,但比较稳定,如红框5,油价从每桶40美元上涨到80美元,盈利性变化不大,原因也是此阶段炼油可以保持一定利润率。

7)近期油价逼近每桶80美元,成品油盈利性已接近最近两年区间振幅的底部,但炼油业务整体盈利仍处于稳定区间内。

乙烯盈利能力影响因素。

影响乙烯盈利能力的主要因素包括:1)油价:目前全球乙烯产能超过一半是石脑油制法,且其他制取乙烯的乙烷、丙烷等价格也与油价高度相关;2)轻质原料产能占比:由于乙烷、丙烷制取乙烯的成本低于石脑油法,因此轻质原料产能占比的提高,可以降低乙烯价格;3)产品供需关系:乙烯作为最重要的化工产品之一,自身供需关系对产品盈利能力影响较大。

乙烯盈利能力影响因素。

影响乙烯盈利能力的主要因素包括:1)油价:目前全球乙烯产能超过一半是石脑油制法,且其他制取乙烯的乙烷、丙烷等价格也与油价高度相关;2)轻质原料产能占比:由于乙烷、丙烷制取乙烯的成本低于石脑油法,因此轻质原料产能占比的提高,可以降低乙烯价格;3)产品供需关系:乙烯作为最重要的化工产品之一,自身供需关系对产品盈利能力影响较大。

乙烯盈利性与油价走势关系。

我们分析2005年以来乙烯-石脑油价差与油价走势的关系,发现:

1) 乙烯盈利性在油价急涨急跌中,与油价走势正相关,油价下跌,乙烯产品价格也会下跌,导致乙烯-石脑油价差随着油价一起回落;

2) 产品供需对乙烯产品盈利性影响较大。如2007-2009年,全球乙烯产能大量落地,但由于经济危机等因素,下游需求萎靡,导致乙烯盈利性大幅下滑;

3) 整体来说,油价高于每桶80美元,乙烯盈利性较差,主要是油价过高推升乙烯成本,但下游接受价格提高的能力有限。在油价低于每桶80美元,乙烯可以保持较好的盈利性。

重点关注上市公司:

在目前油价水平下,炼油实现盈利稳定;化工业务维持高景气,炼化行业盈利继续维持高水平。我们建议关注相关上市公司,包括

中国石化、中国石油、上海石化

,以及民营大炼化(

桐昆股份、恒力股份、恒逸石化、荣盛石化

)等。

重点关注上市公司:

在目前油价水平下,炼油实现盈利稳定;化工业务维持高景气,炼化行业盈利继续维持高水平。我们建议关注相关上市公司,包括

中国石化、中国石油、上海石化

,以及民营大炼化(

桐昆股份、恒力股份、恒逸石化、荣盛石化

)等。

风险提示。

油价大幅波动,宏观经济风险。