文 戴康/藕文

2014年至今资金脱实入虚,A股主要由流动性主导(水主沉浮),货币政策偏紧货币市场利率上行大盘股占优,反之小盘股占优。当前货币市场利率易上难下,A股弱势震荡,“以龙为首”行情将会延续,直至十年期国债利率达到阀值3.8%以上。风险偏好较低,更注重基本面、持股周期较长的长钱(如北上资金与社保养老)对A股的边际影响力增强有助于A股内生性增长良好的龙头股估值折价修复。“以龙为首”行情仍未形成交易拥挤。我们认为一线龙头领涨效应将逐步向其他一线细分领域渗透。

华泰策略联合行业分析师建议关注龙头股一篮子组合:美的集团、小天鹅A、丽珠集团、华东医药、双汇发展、五粮液、泸州老窖、鄂武商、中南传媒、三七互娱、法拉电子、海康威视、中国国航、铁汉生态、广汇汽车、华域汽车、国投电力、蓝思科技、立讯精密、大华股份、歌尔股份、三聚环保、新华保险、建设银行。

将以龙为首进行到底

我们在4月8日以来的所有报告中均推荐“以龙为首”。(1)金融去杠杆主导利率上行,市场追求大市值、高ROE、低业绩波动率股票的安全性和持续性;(2)部分行业龙头受益于供给收缩带来的集中度提升;(3)从核准制到准注册制,龙头股估值折价缩窄。我们认为仍未被市场充分反应的是(4)金融市场利率向实体传导加快,龙头融资优势凸显;(5)减持新规重要股东股票流动性削弱+增信和资本运作能力受限,提升A股流动性溢价和信用利差,这有利于龙头股巩固在行业中的领先地位。当前“以龙为首”仍未拥挤交易,因此在利率触及阀值前我们建议将“以龙为首”进行到底。

水主沉浮,利率成为影响市场的核心因素

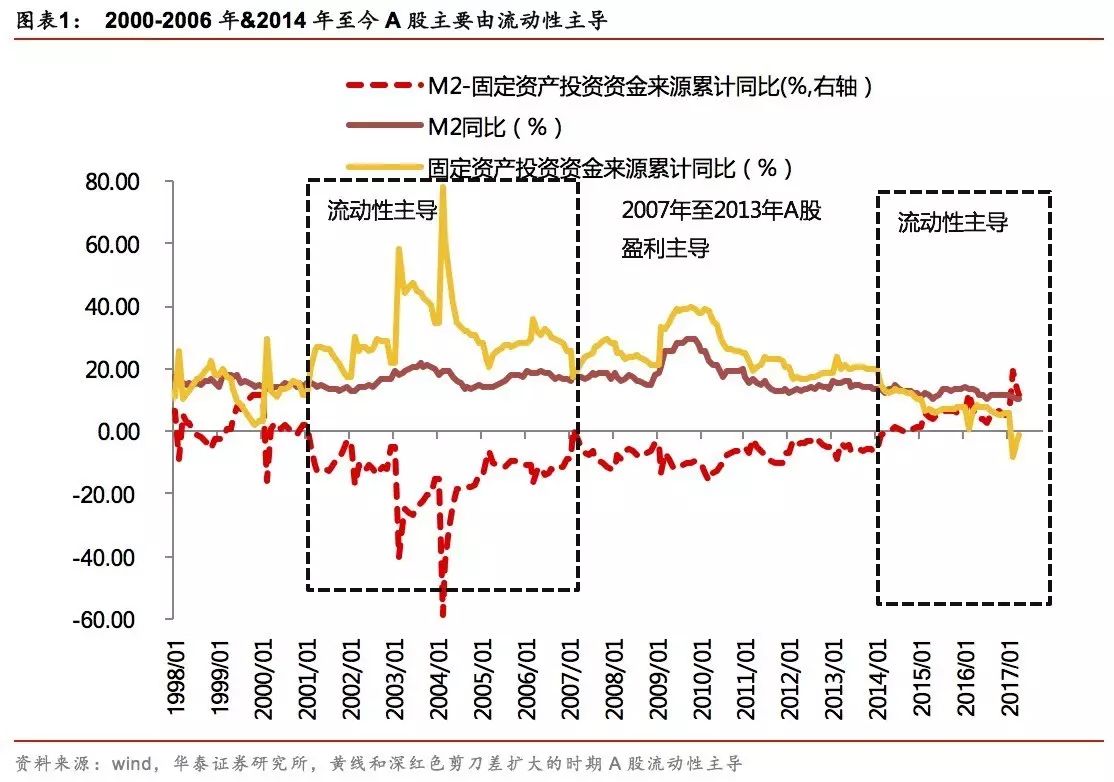

我们按M2增速(资金供给)和固定资产投资增速(入实资金)之差,将历史划分为盈利主导时期和流动性主导时期:2007年至2013年A股由盈利主导;2014年至今M2增速和固定资产投资增速背离,剪刀差不断扩大,资金脱实入虚,A股主要由流动性主导(水主沉浮),货币政策偏紧货币市场利率上行大盘股占优,反之小盘股占优。本轮龙头股行情或者超额收益都系于未来利率的变化。当前货币政策的主要目标是国际收支与金融安全,货币市场利率易上难下。对应A股弱势震荡,“以龙为首”行情将会延续,直到十年期国债利率达到阀值3.8%以上(此时对盈利负面影响亦会加大)。

利率上行由金融去杠杆主导是抱团流通性大于弹性的原因

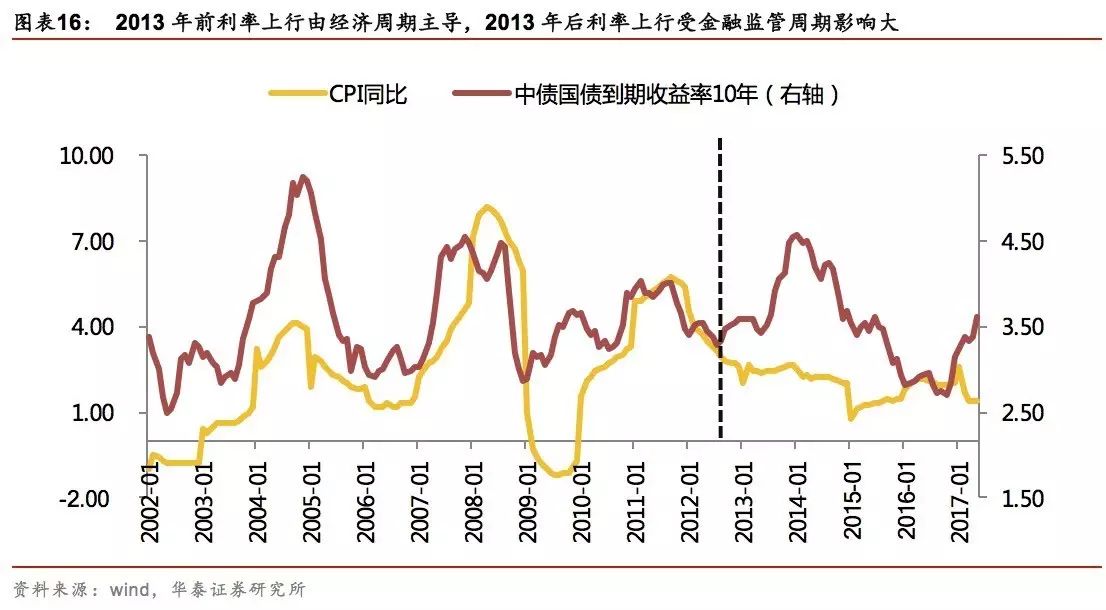

2017年3月以来市场领涨板块(剔除概念、次新和停牌个股)的最大特征:市值大、高ROE及低业绩波动率,其中流通性>弹性、高ROE>低估值、业绩稳定性>业绩高增长。在市场弱势阶段,业绩高增长板块吸引力下降,市场偏好盈利能力高位持续性较长/业绩波动率低/流通性好的板块。我们认为本轮“以龙为首”行情与03年五朵金花、12年白酒行情并不可比:2013年之前利率上行由经济周期主导,五朵金花和白酒行情的开始和结束顺应经济周期(分别是去产能和高通胀);2013年之后利率上行由监管周期主导,金融去杠杆推升利率水平上行是抱团流通性大于弹性的原因。

“以龙为首”投资逻辑强化且仍未交易拥挤

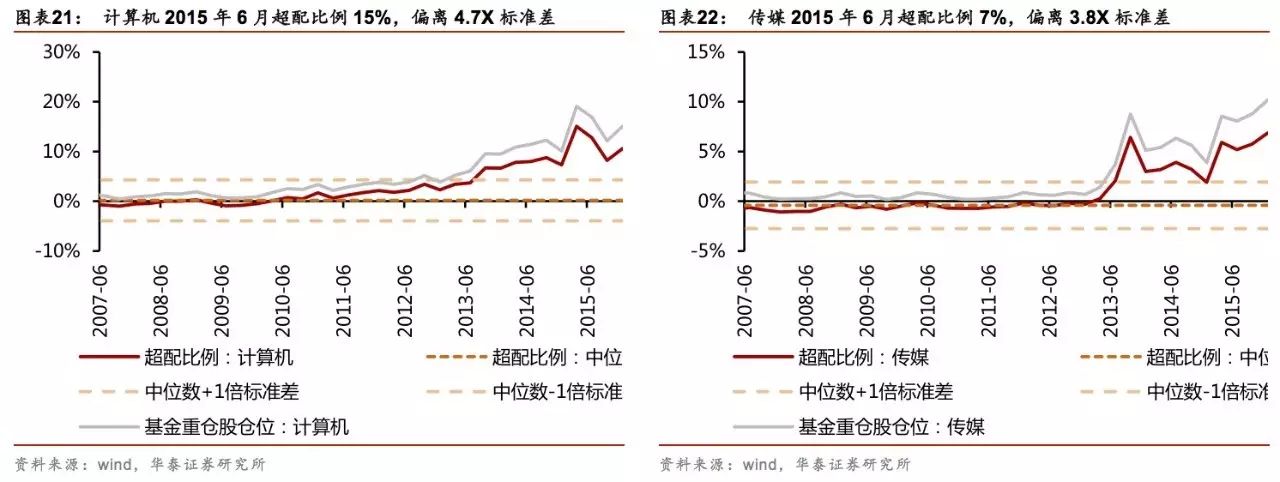

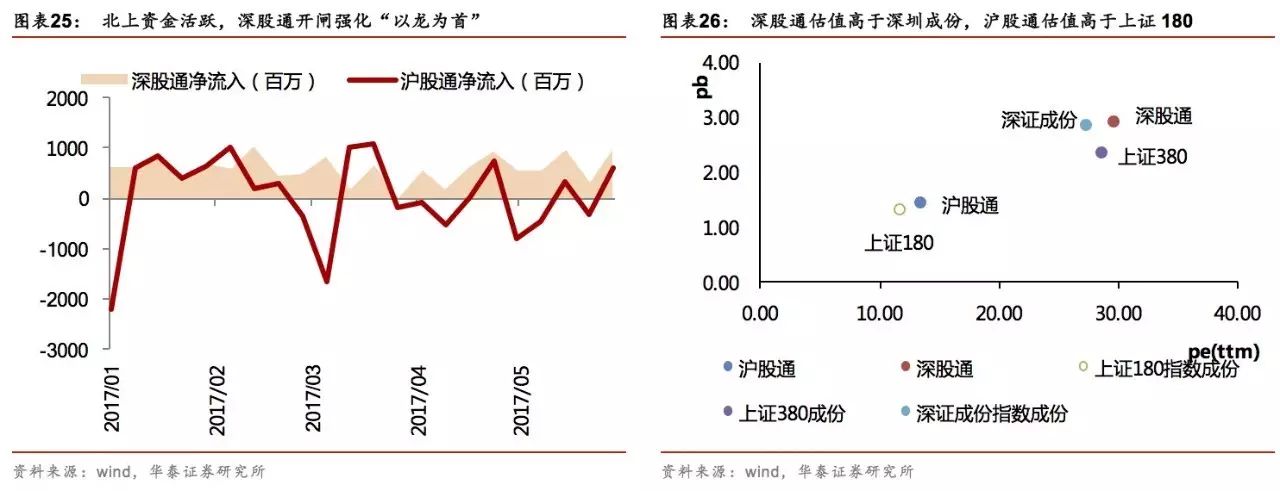

深港通开通后,北上资金交易活跃,深股通持续净流入,在A股存量博弈的环境下,境外流入资金对A股投资风格的影响力不断增强。与社保养老资金一起,这些风险偏好较低,更注重基本面、持股周期较长的长钱对A股的边际影响力增强有助于A股内生性增长良好的龙头股估值折价修复。 “以龙为首”板块按当前股价拟合的仓位超配9.8%,偏离历史中位数2.4倍标准差,与2015年6月的计算机和传媒比较(计算机2015年6月超配比例15%,偏离4.7X标准差;传媒2015年6月超配比例7%,偏离3.8X标准差),“以龙为首”行情仍未形成交易拥挤。

推荐关注仍未被市场充分挖掘的一线龙头

我们在0504《穿越经济周期“以龙为首”》中指出龙头是在行业集中度提升过程中的最大受益方,是穿越经济周期的行业领军者,享受稀缺性、流通性、唯一性溢价,其中二线蓝筹在行业竞争中相对受损,我们认为一线龙头领涨效应将逐步向其他一线细分领域渗透。华泰策略联合行业分析师建议关注龙头股一篮子组合:美的集团、小天鹅A、丽珠集团、华东医药、双汇发展、五粮液、泸州老窖、鄂武商、中南传媒、三七互娱、法拉电子、海康威视、中国国航、铁汉生态、广汇汽车、华域汽车、国投电力、蓝思科技、立讯精密、大华股份、歌尔股份、三聚环保、新华保险、建设银行。

“水主沉浮”利率成为影响市场的核心因素

2014年至今A股主要由流动性主导

用M2同比代表资金供给,固定资产投资新增资金来源同比代表入实资金,2007年至2013年M2同比和固定资产投资新增资金来源同比平行波动,工业企业利润增速与股指正相关性强,A股主要由盈利主导。2000年至2006年&2014年至今M2同比和固定资产投资新增资金来源同比增速之差(代表脱实入虚资金)出现背离,A股主要由流动性主导(“水主沉浮”)。

A股流动性主导时期,利率是影响市场的核心因素

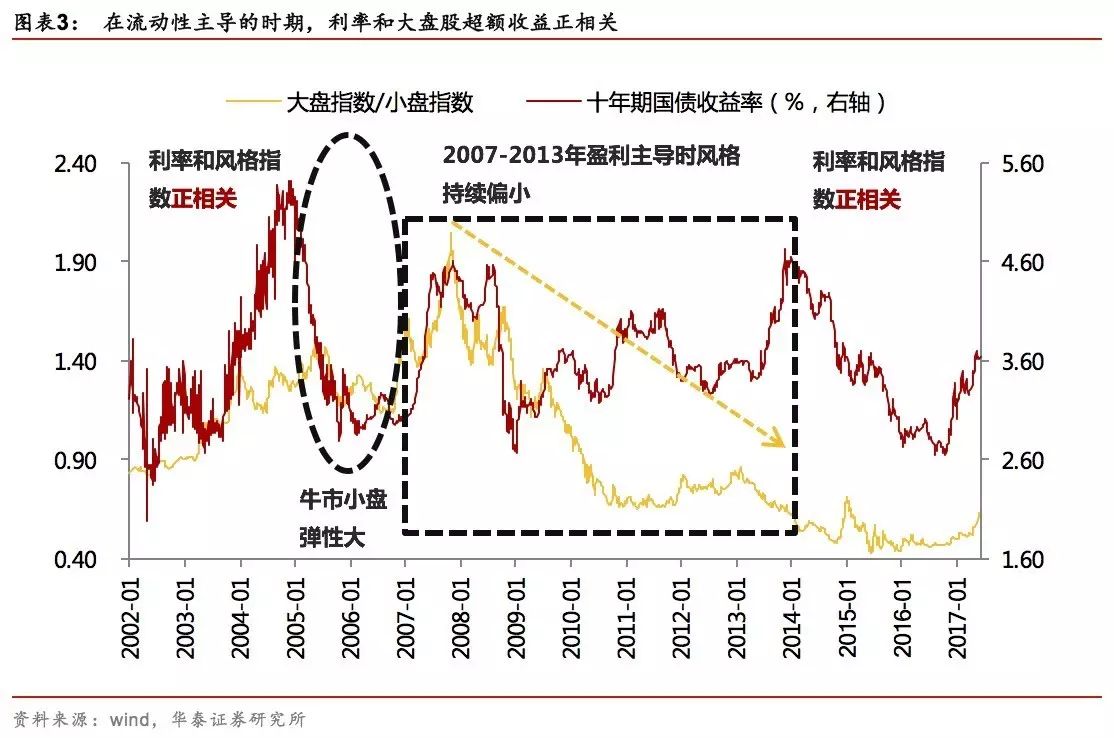

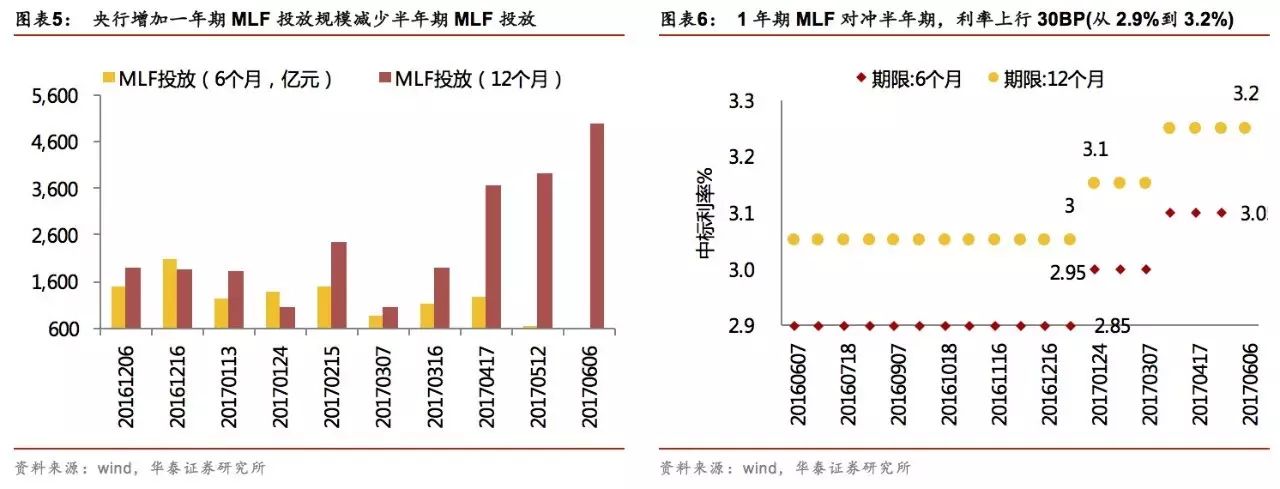

我们在4月8日以来的所有报告都坚定推荐“以龙为首”。近期市场关于A股风格的分歧再度加大,我们判断龙头股行情或风格切换都系于未来利率的变化。我们认为流动性主导时期,货币和信用双紧成为影响A股大势和风格的主导因素,货币政策偏紧货币市场利率上行大盘股占优,反之小盘股占优。当前货币政策的主要目标是国际收支与金融安全,货币市场利率易上难下。近期发行的中期借贷便利(MLF)中标利率3.2%,货币市场利率DR007短期上限隐现(4月28日见3.18%后回落),我们判断货币市场利率短期内最大可能是相对平稳或者略有上行,对应A股弱势震荡,“以龙为首”行情将会延续,直到十年期国债利率达到阀值3.8%以上。

十年期国债历史运行区间为【2.3%,5.4%】,我们把利率区间划分三等分,分别为低(2.3%-3.2%)、中(3.3%-4.3%)、高位区(4.4%-5.4%),在利率上行到中位区均值(3.8%)之后,从DDM模型来看,对分子端负面作用凸显,我们认为“以龙为首”是利率进入阀值(中位区均值3.8%)之前的最优配置,参见20170104《流动性拐点压制A股估值吗?》。

历史并不可比,A股告别需求周期

领涨板块寻求流通性>弹性、高ROE>低估值、业绩稳定性>业绩高增长

2017年4月以来,上证50与全部A股的走势分化逐渐拉大,大盘明显跑赢中盘和小盘。

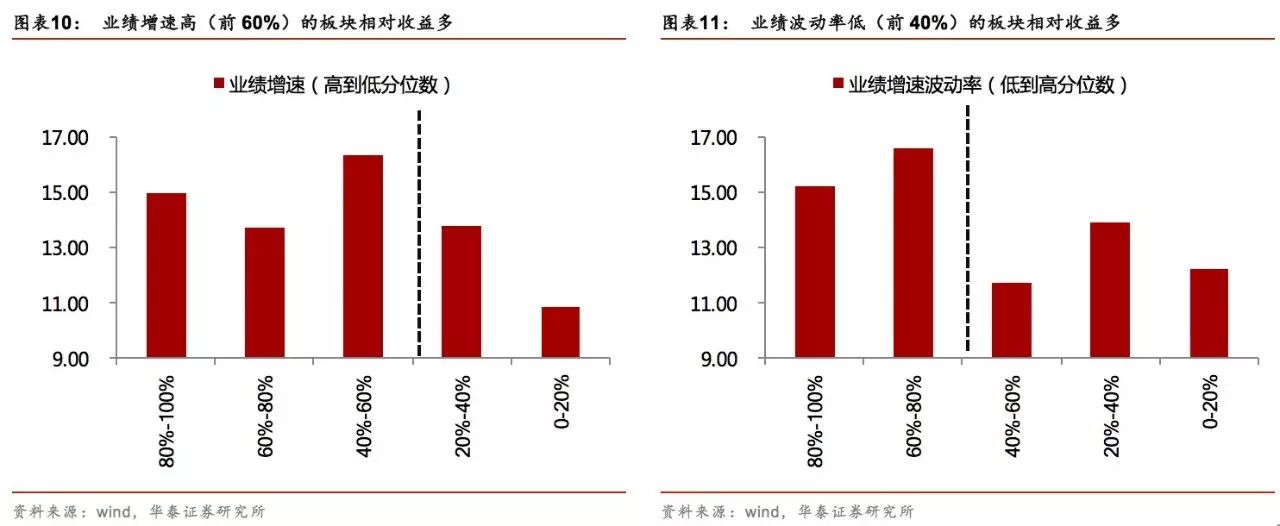

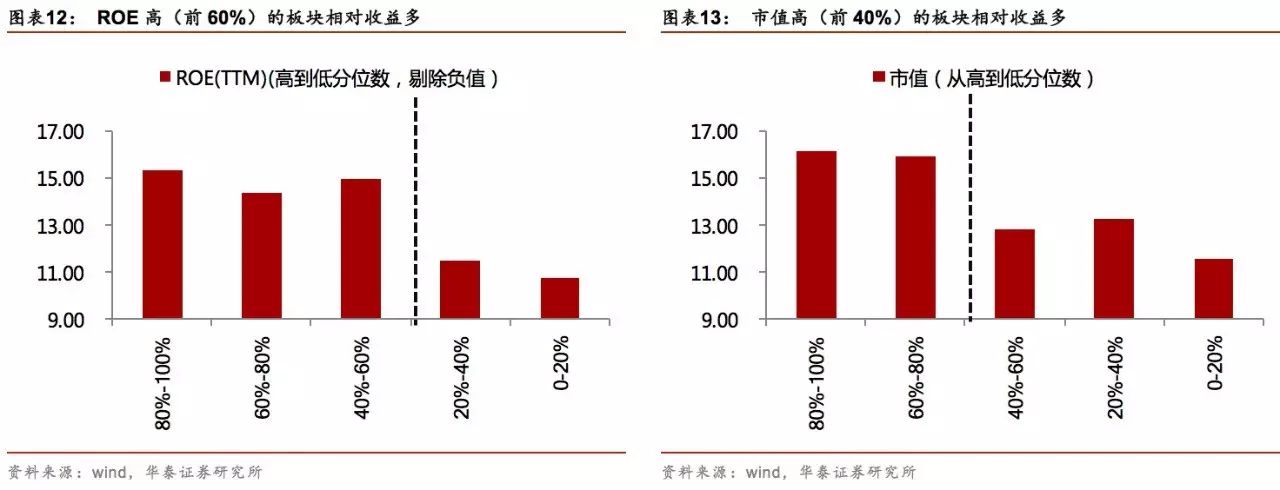

我们针对业绩、业绩波动率、ROE、市值、估值五个要素,对样本板块(2017年3月至5月涨跌幅排名前180的个股,剔除次新股、概念板块和停牌个股)每个要素分位数涨跌幅分布,厘清2017年3月(市场开始走弱)至今的领涨个股,剔除次新、雄安和停牌股票,总结市场领涨逻辑,我们发现:

(1) 表现最好的个股特征:市值大、高ROE和低业绩波动率,其中市值因子>ROE>业绩波动率,说明本轮抱团是“惯性逻辑”,即在市场下跌的过程中,最稳定最抗跌最能维持盈利能力优势的公司,这与03年抱团五朵金花、12年白酒的高成长的逻辑截然不同,不是我们现在对业绩高成长的要求降低了,而是中国已经告别需求周期,面临经济换挡、结构改革的转型阵痛期,对流通性的诉求增加、对弹性的诉求降低。

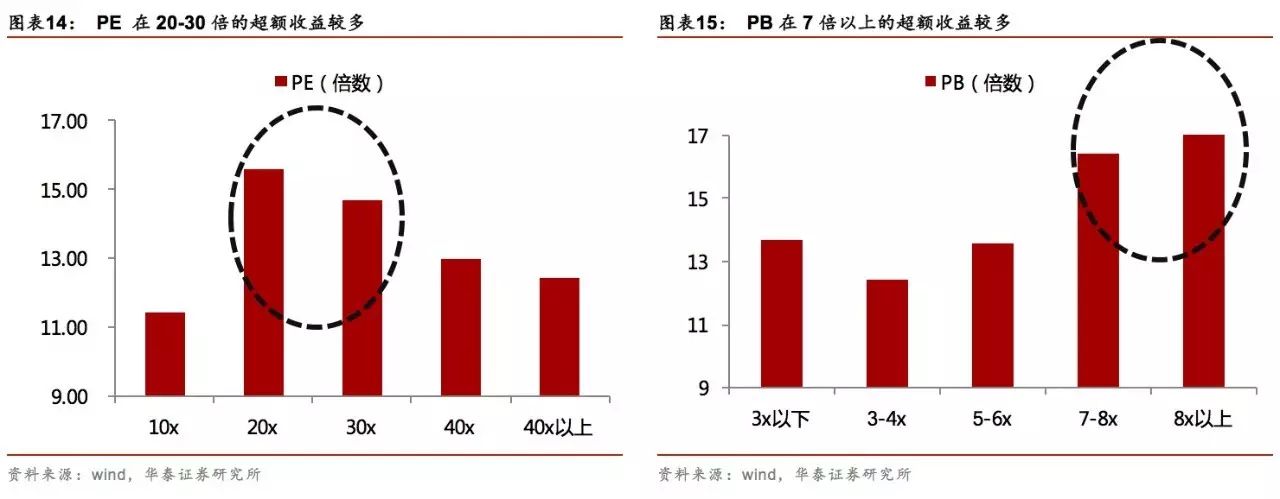

(2)估值让位ROE: PE 和 PB估值VS 涨跌幅出现背离,PE在20-30倍之间的个股表现最好(3-5月平均涨幅16%),但PB越高的个股收益最多(PB大于7的个股3-5月平均涨幅16%)。由于ROE=PB/PE,印证高ROE而非估值水平,是市场更青睐的标的。市场对高资产回报率的诉求增加,对纯粹低估值的需求降低。

(3)业绩让位业绩波动率:从业绩和业绩波动率的分布图可以看出,业绩波动率由低到高前40%分为的个股平均涨幅(16%)明显超过后60%(12%),但业绩增速分布与涨跌幅的对应关系弱。说明市场对业绩高增长的追求不及对业绩稳定性的需求,市场在抗跌的过程中对对业绩增速稳定性的诉求增加,对业绩高增长的诉求降低。

由此可见,抱团对业绩高增长的要求明显降低,追求的是高资产回报率下的“惯性逻辑”——即在PPI和业绩增速回落后,盈利能力高位持续较长/业绩波动率低的大市值板块能保持平稳。PE20-30倍之间,PB高的个股涨幅大,侧面说明市场追求高ROE(因为ROE=PB/PE),估值尚未成为本轮抱团能否持续的主要限制因素。

4月以来利率上行由金融去杠杆主导是抱团流通性大于弹性的原因

我们将上证50(2004年1月开始)、上证180(1996年7月开始)当做大盘风格指数,创业板指(2010年6月)和中证500指(2005年1月)当做小盘风格指数,历史上货币和信用双紧时期只有两次出现大盘和小盘的背离(分别是2013-2014,2017年3月年至今),这是由于2013年之前利率由经济周期主导,体现在CPI和利率水平同涨同跌,当前利率水平由金融监管周期主导,由金融去杠杆引导的利率上行对流通性稳定性的要求大于弹性。

这也印证了本轮抱团龙头白马的核心逻辑与A股历史抱团出现明确变化。我们认为本轮“以龙为首”行情与03年五朵金花、12年白酒行情并不可比:2013年之前利率上行由经济周期主导,五朵金花和白酒行情的开始和结束顺应经济周期(分别是去产能和高通胀);2013年之后利率上行由监管周期主导,金融去杠杆推升利率水平上行是抱团流通性大于弹性的原因。

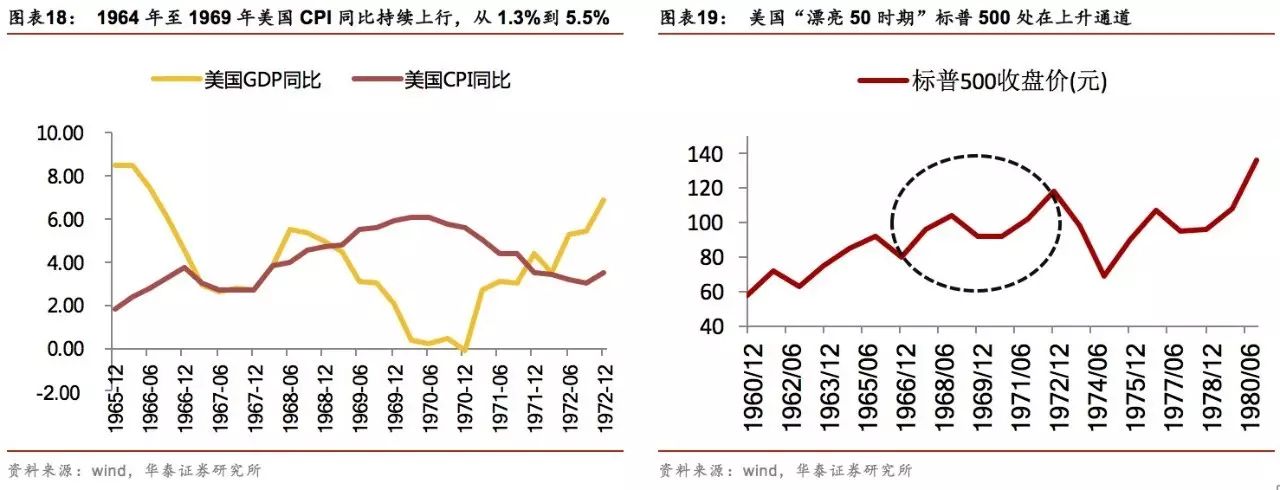

美国“漂亮50”也是热门比较的对象,美国“漂亮50”1969年启动到1972年达到顶点,20世纪80年代与市场表现趋同,95年科技股崛起之后走弱。美国当时经济增速放缓、美元贬值压力大、主题炒作热潮退却、战后婴儿潮以及消费升级,但漂亮50涨时美国标普同涨,且1964年至1969年美国CPI同比持续上行,从1.3%到5.5%,“漂亮50”是美国在经济通胀周期中的进攻性品种,与上证50在中国经济新常态股指走弱的防御性可比性有限。

“以龙为首”投资逻辑仍在强化

我们在4月8日以来持续在报告中推荐“以龙为首”,主要原因有:(1)信用和需求周期不匹配,市场追求流通性好、高ROE、低利率波动性的流通性和持续性;(2)部分行业龙头受益于供给收缩带来的行业集中度提升(家电行业2016年CR8从低集中度寡占上升到极高寡占,集中度变化最大);(3)从核准制到准注册制,优质龙头稀缺性增强。我们认为仍未被市场充分认知的是:(4)货币信用双紧时期,金融市场利率上行对实体经济利率传导加快,龙头成本优势进一步凸显(5)减持新规重要股东股票流动性变差+资本运作能力受限增信能力下降,提升市场流动性溢价和信用利差,这有利于龙头股巩固自身在行业中的领先地位。

“以龙为首”仍未交易拥挤

“以龙为首”板块按照当前股价拟合的仓位超配9.8%,偏离历史中位数2.4倍标准差(我们选择2017年3月份市场开始走弱之后的领涨个股前20名的基金重仓股),与2015年6月的计算机和传媒比较(计算机2015年6月超配比例15%,偏离4.7X标准差;传媒2015年6月超配比例7%,偏离3.8X标准差),“以龙为首”行情仍未形成交易拥挤。

深港通开通后,北上资金交易活跃,深股通持续净流入,在A股存量博弈的环境下,境外流入资金对A股投资风格的影响力不断增强。与社保养老资金一起,这些更注重基本面、风险偏好较低,持股周期较长的长钱对A股的边际影响力增强有助于A股内生性增长良好的龙头股估值折价修复。

“以龙为首”推荐关注一线细分领域龙头

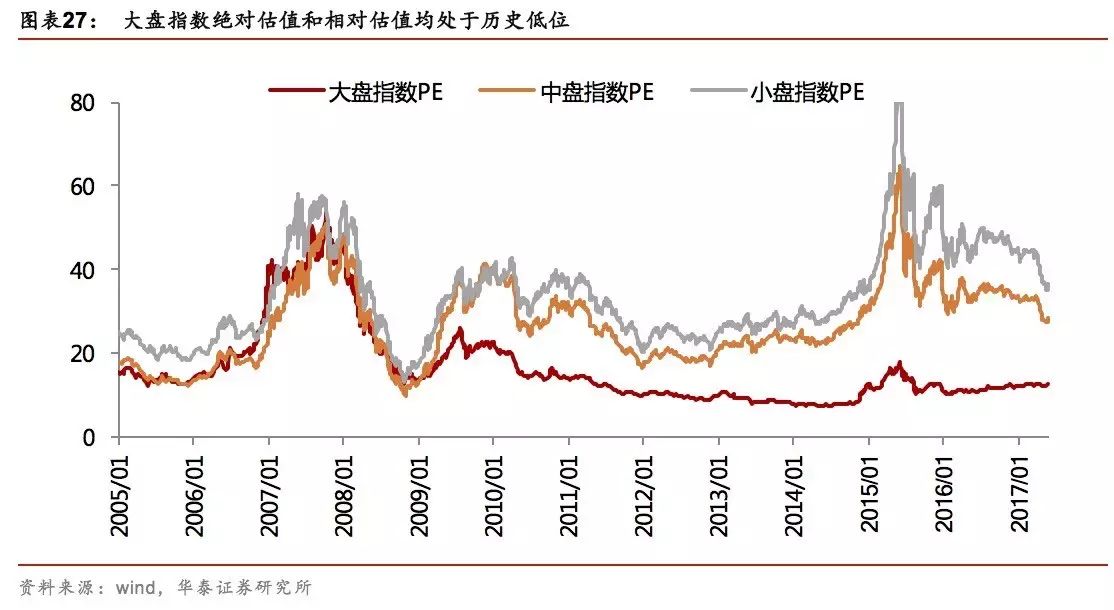

我们在0504《穿越经济周期“以龙为首”》中指出龙头是在行业集中度提升过程中的最大受益方,是穿越经济周期的行业领军者,享受稀缺性、流通性、唯一性溢价,其中二线蓝筹在行业竞争中相对受损;当前大盘指数绝对估值水平低于中盘指数,相对估值亦处在历史低位,我们认为一线龙头领涨效应将逐步向其他一线细分领域渗透。华泰策略联合行业分析师建议关注龙头股一篮子组合:美的集团、小天鹅A、丽珠集团、华东医药、双汇发展、五粮液、泸州老窖、鄂武商、中南传媒、三七互娱、法拉电子、海康威视、中国国航、铁汉生态、广汇汽车、华域汽车、国投电力、蓝思科技、立讯精密、大华股份、歌尔股份、三聚环保、新华保险、建设银行。

华泰策略近期相关报告及点评 :

【20170608】《观点极速递:将“以龙为首”进行到底!(附股)》

【20170604】《怎样的情景才可能风格切换?—信号与噪声系列之二十七:第22周A股策略周报》

【20170505】《“以龙为首”选股思路(附股)— 一季报后的选股思路和一篮子股票推荐电话会议纪要》

【20170504】《穿越经济周期“以龙为首”—2016年年报及2017年一季报点评系列之三》

【20170423】《风险偏好降维,抱紧价值龙头—信号与噪声系列之二十二:第16周A股策略周报》

【20170420】《风险偏好下降,聚焦蓝筹龙头》观点极速递

【20170409】《三问A股龙头估值—格物致知系列之七》

华泰策略团队成员介绍

戴康 CFA(首席策略)

中国人民大学经济学硕士,七年A股策略研究经验,先后负责过行业比较、大势研判、主题投资三个方向。作为团队最核心成员荣获2015年度新财富最佳分析师策略研究第一名。2014年度新财富最佳分析师策略研究第二名。

曾岩(行业比较/专题研究)

厦门大学投资学硕士,六年A股策略研究经验,先后就职于方正证券、中泰(原齐鲁)证券,负责过大势研判、行业比较等方向。对自上而下行业配置有较深理解。现负责专题研究和行业配置。

陈莉敏(主题策略)

厦门大学财务学硕士,管理学金融学双学士。三年A股TMT行业研究经验,对科技创新、商业模式创新有深厚的积累和专业的分析解读。专注主题投资研究。

张馨元(行业比较)

上海社会科学院产业经济学硕士。四年A股策略研究经验,对改革政策、产业发展趋势有长期积累和深入理解,专注行业比较研究。

李弘扬(主题策略)

北京大学汇丰商学院管理学硕士,香港大学金融学硕士,浙江大学工学学士。两年A股策略研究经验,对资本市场、商业模式、产业创新有独到理解。专注主题投资研究。

藕文(专题研究)

英国帝国理工大学风险管理与金融工程硕士,英国卡迪夫大学经济学、银行与金融学士。两年A股策略研究经验,专注提供多方位多角度的专题研究。

华泰策略戴康团队,致力于构建大势研判、行业比较、主题策略、专题研究四位一体的研究力量,诚邀优秀伙伴加盟中...

本研究报告已由华泰证券研究所正式对外发布,本公众号旨在沟通研究信息,交流研究经验,任何完整的研究观点应以正式发布的报告为准。在任何情况下,本公众号中的信息或所表述的意见均不构成对客户私人投资建议。对依据或者使用本公众号内容所造成的一切后果,华泰证券及作者均不承担任何法律责任。本公众号版权仅为华泰证券公司所有,未经公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公众号发布的所有内容的版权。本公司具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:Z23032000。