更多、更及时的干货内容,请关注扑克投资家网站

文 | 盛达期货研究总监

潮汐智咖

孟金辉

转载请联系扑克作者君(ID:puoker)授权

临储拍卖价确定地板位置,期货炒作逻辑决定天花板高度

据悉,临储玉米拍卖已被确认,5月第二个星期开始拍玉米,起拍价格三等玉米辽宁1350、吉林1300、黑龙江1250。整个拍卖将持续到到9月,预计每周400万吨。另外,2012年剩余的173万吨玉米将以1100元/吨左右价格交给燃料乙醇企业加工。

盛达期货研究院分析认为:

拍卖价格确定玉米和淀粉现货和期货的底部位置

1、吉林1300起拍价,假定起拍价成交,则运抵大连成本大致在1550,这样交割1709盘面的话,交割成本将超过1600,因此,期货1709玉米难下破1600元/吨。

2、运抵山东成本超1700元/吨。因品质较差,相对华北当地目前价格无优势,且造成,华北淀粉现货难跌破2000元/吨,期货1709盘面难下破1900元/吨。

其实拍卖造成的现货市场压力不大但将导致玉米现货难大涨

1、首先,目前只有2012年和2013年玉米拍卖的消息,结合以前临储拍卖的态度,很可能是这样:3138万吨玉米销售不结束,不拍卖2014年的临储玉米。

2、每周400万吨起拍量不是最终的成交量。

3、若下周开始启动拍卖,参考前几年出库效率,成交的玉米要6月下旬才开始陆续运抵华北,7月份之后才能运抵南方销区市场。

4、企业库存相对充裕,因此预计拍卖成交不会理想。

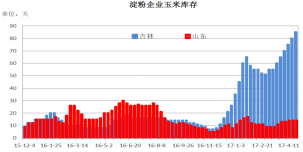

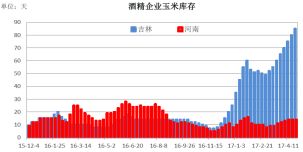

目前东北深加工和饲企享受补贴,已收购近3个月左右库存;

东北华北深加工企业玉米库存情况

华北企业会利用麦收前的销售小高峰(现在直至5月中旬左右),集中采购当地玉米;截至4月26日,华北农户玉米售粮进度77%,同比偏慢2个百分点。

南方饲企对国储玉米出库效率心存疑虑,因此通过前期采购和国外采购(玉米高粱大麦等),也累积了相当数量的库存。据悉,南方企业库存普遍可以维持到5月,库存高的企业甚至可以维持到6月。

2012、2013年玉米,目前可视为陈化玉米,这样油脂过氧化、淀粉出率降低。品质相对较差,深加工企业采购积极性不高;而用于饲用,则应用顺序依次为鸭料、鸡料、猪料(还得搀兑)。

5、玉米现货难大涨。应市场年度内并无缺口,且有巨大的临储玉米库存拍卖供应市场,应该讲玉米现货价格难有大幅上涨的条件和空间。

若真如我们前文所述,拍卖压力不大且成交不理想;且因玉米现货已从农户手中转入深加工和贸易企业,贸易企业肯定会参照临储拍卖的成交价格再加上一定的质量升水来给自己的库存定价。则起拍价应该就是现货市场的底部价格。

现货和期货的底部价格确立

目前期货价格没有做空的价值和空间且玉米现货价格难有大涨。那么后期期货价格上涨的天花板就应该由炒作逻辑来确定。

1、玉米市场可供炒作的题材众多

A、玉米面积下降。

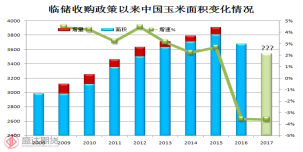

临储收购取消后玉米种植收益下降,因此市场普遍预期今年中国玉米播种面积将下降。不过下降幅度目前是众说纷纭。中国农业部称,今年玉米面积下降1000万亩即可完成预定目标;东北四省区政府拟定当地玉米面积总计下降1600万亩;国家统计局也在今年一季度公报中宣称:根据11万农户种植意向调研数据,中国今年玉米面积将下降4%,也即2200万亩。因数据来源更广泛,个人觉得国家统计局的种植意向调研数据相对更靠谱。当然,目前众多公司已启动东北市场调研,这些情况都可参考。

B、今年天气炒作概率大!

据国家气象局最新预测,今年主汛期,全国降水接近常年略偏少。西北东部、东北北部、江南中部等地降水偏少,发生夏旱的概率大。2014年,玉米期货市场的天气炒作,市场参与人士一定记忆犹新。且考虑到今年资金参与大连玉米和淀粉期货市场的规模,若夏季真出现国家防总公布全国干旱面积超过1亿亩以上,可想而知市场炒作的热度!不过从逻辑角度,炒作天气远月合约1801的反应要比1709合约更大。

中国玉米面积和单产情况

C、参照往年情况,临储拍卖玉米出库效率相对较低。

D、若美盘玉米大涨(五一之后的行情已经有所体现)、美豆上涨

带动国内豆粕期货价格上扬都可成为多头的炒作国内玉米期货的题材。

2、淀粉市场交易逻辑

A、玉米和淀粉相关性超过9成,所有玉米可炒作题材,都会反映在淀粉上。

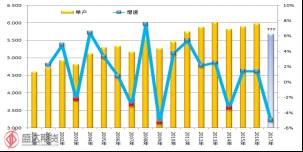

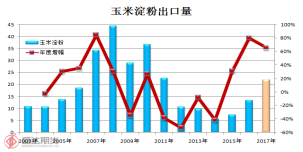

B、淀粉还有需求暴增题材。淀粉糖出口剧增、造纸、面粉搀兑、淀粉出口大增等等,相对淀粉市场流通量1200-1400万吨,需求今年增量超过1/7-1/6。

玉米需求增加情况

C、1801淀粉有3大利空。a产能将大幅扩张,据国粮数据:2017年,中国淀粉行业的年度加工玉米能力有望扩张至近6500万吨,同比增加9.8%!b收获压力,自2008年实行临储收购政策以来,天量收购也难挡收获期集中上市的压力。c东北深加工将继续获得补贴。原因在于:首先,补贴使得深加工企业增大采购玉米力度,在相当程度上避免出现农户卖粮难。其次,东北经济发展滞后于全国,而玉米深加工行业是当地数不多的支柱行业(尤其在吉林、龙江和内蒙),玉米深加工行业享受补贴其实也是国家东北振兴计划的重要组成部分。

D、1709淀粉目前低迷,首先是有政策压力;其次东北两大企业涨库甩货;最后青冈龙凤成为交割厂库且无升贴水,最新出厂价仅1850元/吨。

E、夏季,淀粉消费将进入旺季,而自去年十一之后,淀粉现货市场因需求骤增明显体现出淡季不淡的特点;旺季来临后,行业库存有望下降,价格也将从低位再次启动。

未来几个可行交易策略简析

1、买1709淀粉卖1709玉米。消费旺季即将来临,加工利润有望走高。介入区间,价差320-300。相对最稳妥。风险相对较小,风险收益比也相对低。

2、单边买玉米1709或者1801合约。在现货底部出现后,因期货炒作题材较多可考虑,但现货难涨限制期货走高的幅度。

3、单边买1709淀粉。所有玉米可炒作题材,都会反映在淀粉上,淀粉还有需求暴增的题材。

相对激进。风险相对大些,风险收益比高。但是,万一淀粉现货呈现旺季不旺,则预期利润难以兑现。

4、买1709淀粉卖1801淀粉

本操作有两个风险:一炒作天气和面积下降等减产题材,理论上1801反应比1709大;二今年新增产能未必如期落地。

笔者推荐顺序依次为2\1\3。

重磅延伸:

香然会金融沙龙——玉米市场分析与展望

当前中国玉米市场热点分析

——大连行和基金

张美锋

一、当年玉米供需缺口论

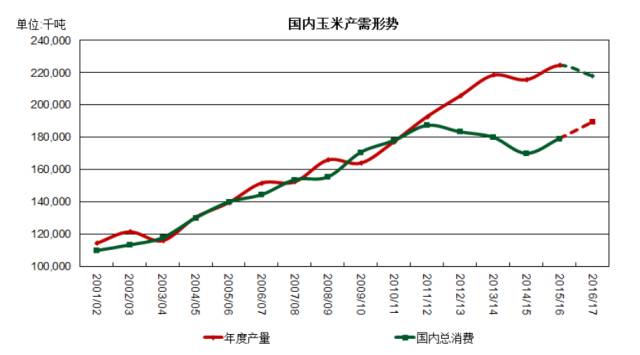

1、供应见顶,需求向好

2、供需缺口分析

年度产量减少是共识:减2000万吨和减4000万吨的区别;

年度需求增加是共识:替代物减少的贡献,隐性需求增长。

上年度产量过剩8000万吨?上年收了1.25亿吨,拍卖了0.45亿吨;

面积减少3000万亩,对应1500万吨产量损失;

替代减少1000万吨,对应消费玉米增加1000万吨;

新增需求1000万吨,考虑饲料和深加工的增长因素;

储备轮入2000万吨;

年度结余,以上新增当年消费玉米的潜力累计5500万吨;

减2-3千万吨产量 vs 结余0-1000万吨;(没多少人信了)

减4-5千万吨产量 vs 缺口2500万吨;(多数支持这个)

3、缺口规模有多大?

拍卖总成交要>2000万吨(因储备收走新粮2000万)才能很好体现当年的产量缺口预期;

现有社会库存满足2个月需求没有问题;余下7/8/9三个月的需求缺口?

按照每个月全国玉米消费1500万吨考量,三个月玉米消费规模在4500万吨水平;

5-9月份五个月卖掉4500万吨临储玉米?平均每月成交900万吨,每周225万吨的成交规模?

港口散+集下海300万吨/月的标准,铁路出关100-150万吨/月的标准;汽运华北100万吨/月的标准。(约20%的成交量东北本地消费)

*未含沿海每个月200万吨左右的进口替代。

4、临储拍卖雪中送炭/锦上添花

2亿多吨的库存结构成市场担忧的导火索;

出库难?

成本传导。

5、展望后半场

临储拍卖粮;(出价垫底)

社会存粮;(存多了限制顶部)

轮换粮出库;(随行就市)

进口替代粮;(进口成本优势存在,减少拍卖依赖)

定向政策粮;(特殊企业的政策倾斜)

二、后期玉米价格走势

1、玉米价格的基本定价参考

实行市场化改革后,玉米价格快速跌至人们的预期水平。

美玉米比价:美玉米进口完税价格动态的价格预期引导。当前1600-1700水平;

中储拍卖价:东北产地由北向南1300-1400的拍卖价预期对市场价格引导;(历史拍卖溢价率水平)

社会存粮成本:一季度东北存粮成本1300-1400,每月按照20元幅度持仓费用累加;

市场波动价:历史上每年度玉米价格波动区间的规律掌握,±200元/吨范围内。

2、“三价马车”的背离与回归

绿色支撑线:中储拍卖粮到港成本1520=按照吉林产地二等1340成交+出库费30+升水50+运费100;(成交溢价、运费溢价未含)

3、价格运行区间的参考

正向市场结构符合先抑后扬的特点,先见底后缓慢爬升;

合理的年度底部向上运行的空间以200元为参照幅度;同时结合拍卖年份成交溢价的历史情况。

三、新年度玉米面积之争

1、新年度玉米种植成本比较

改革第一年:包地每吨成本1000-1100元/吨,销售价最低的1100-1300,不含补贴利润100-300元/吨,补贴300元/吨左右;

改革第二年:包地每吨成本800-900元/吨,销售价参考去年底价1100-1300,不含补贴利润300-400元/吨。(地租下降后补贴基本归土地所有者)。

2、政策引导效果

农业部玉米:

2016年全国玉米面积调减达到3000万亩;

2017年全国玉米面积再调减1000万亩上;

至2020年全国减少5000万亩以上玉米面积;

农业部大豆:

力争到2020年大豆面积达到1.4亿亩,比2015年增加4000万亩;

2016年中国大豆面积10734万亩,比上年增加849万亩;

3、东北产区起表率作用,北部玉米开始减少种植

玉米:面积每减少1000万亩,对应产量减少600万吨;

大豆:面积每增加1000万亩,对应产量增加150万吨;

4、大豆种植面积增加来势汹汹?

根据春节前后黑龙江等地大豆种子销售火爆的情形,初步市场预计17年东北大豆面积有超30%增加的预期;

5、市场调研面积的变化情况

政府口径调减玉米继续;2、黑龙江北部、西部改种大豆行为普遍;

主要观点:

1、面积调减趋势没变,政府的大目标基本实现。进入基层调整结构是否过度,和天气炒作的周期。未发生实质性影响因素面前,远月新作定价预期跟随大宗商品氛围及美玉米走势;

2、当前现货进入拍卖期和出库期,现货价格主要靠出库难和成本顺延的方式形成底部拍卖成本强支撑而易涨难跌的预期。

而期货上围绕现货基差平水关系波动,同时长周期对增加交割库容、新陈粮交换月等因素保持较为谨慎的状态;

3、政府一拍天下白,百姓皆怕出库难。

玉米行情研判与分析——

上海东方期货

高崇辉

15年看空玉米,2500元/吨以上可以大量卖出期货玉米,至少会有25%的收益,看空一直持续到16年8月份。到16年9月份,应该做多,玉米如果跌到1400元/吨以下,可以不断逢低买进,这个观点保持到现在。

嘉宾预测1400元/吨就是近三五年的底部,将来有极大的可能上2000元/吨的高坡。之所以得出这个结论,是通过基本面供求关系变化来看远期价格涨还是跌,去年东北三省地区玉米种植面积大幅下降,嘉宾调研的玉米数据下降幅度比所有官方机构预期要大,东北玉米种植面积减少9000万亩以上,而黑龙江多数产区和内蒙古地区、吉林地区由于干旱导致玉米单产下降,所以东北地区玉米会在种植面积减少9000万亩的基础上,单产平均下降10%以上,总共导致东北玉米总产量减产5000万吨,而全国玉米减产6000万吨。

根据国家粮食局公布的数据,截止到4月25号,全国11个玉米主产区累计收入玉米1亿1千万吨,同比减少5030万吨,同时需求又在增加,在这种情况下,玉米价格显然不会再有很大的下跌空间。

二、调研数据与研判

嘉宾的数据和官方各个机构公布的数据偏差非常大,总产量会相差1千万吨到1500万吨,这是因为东北耕地面积有很大一部分不在官方公开报道数据当中,吉林据报道有耕地面积9000万亩,实际是有1亿2千万亩。内蒙据报有一亿亩,实际1亿5000万亩,辽宁据报有6000万亩,实际接近1亿亩,这是嘉宾多年调查得出的资料。

因为要判断玉米的供应,就要了解准确的总产量,要准确的了解总产量首先必须要知道确切的耕地面积,15年之所以看空玉米,是因为东三省玉米种植面积达到历史最高,而且玉米需求量每年都是2亿多吨,今年的需求3亿1600万吨,这些需求主要来自三个方面,一是饲料加工,二是玉米深加工,比如酒精淀粉等,三是食用需求。

嘉宾预测五月份,6月份上旬,玉米成交量价格不会有太大变化,到了6月下旬,以及7、8、9三个月,是玉米需求的高峰期,玉米的价格会上升到1500元/吨,看到前期高点1737元/吨。

三、小结

今年玉米面积全国至少减少8000万到1亿万亩,东北减少5千万亩,华北的河南河北山东2260万亩,玉米面积下降是全国普遍现象。面积减少8000万亩,玉米产量会减少4000万吨,但由于单产会比去年好,因此全国玉米大概减少2000万吨到3000万吨。

嘉宾的观点是玉米价格16年的1400元/吨是今后五年的底部,只会在这基础上逐步上涨,幅度约为200元/吨,如果种植面积进一步减少,价格会重新回到2400元/吨。国外市场方面,由于美国天气已有连续4年适合玉米生长,而连续5年天气适合种植玉米的可能性是很小的,加之美国玉米种植面积也在减少,所以美国玉米价格也看涨。因此国外市场对国内玉米价格并不会施加向下的压力。