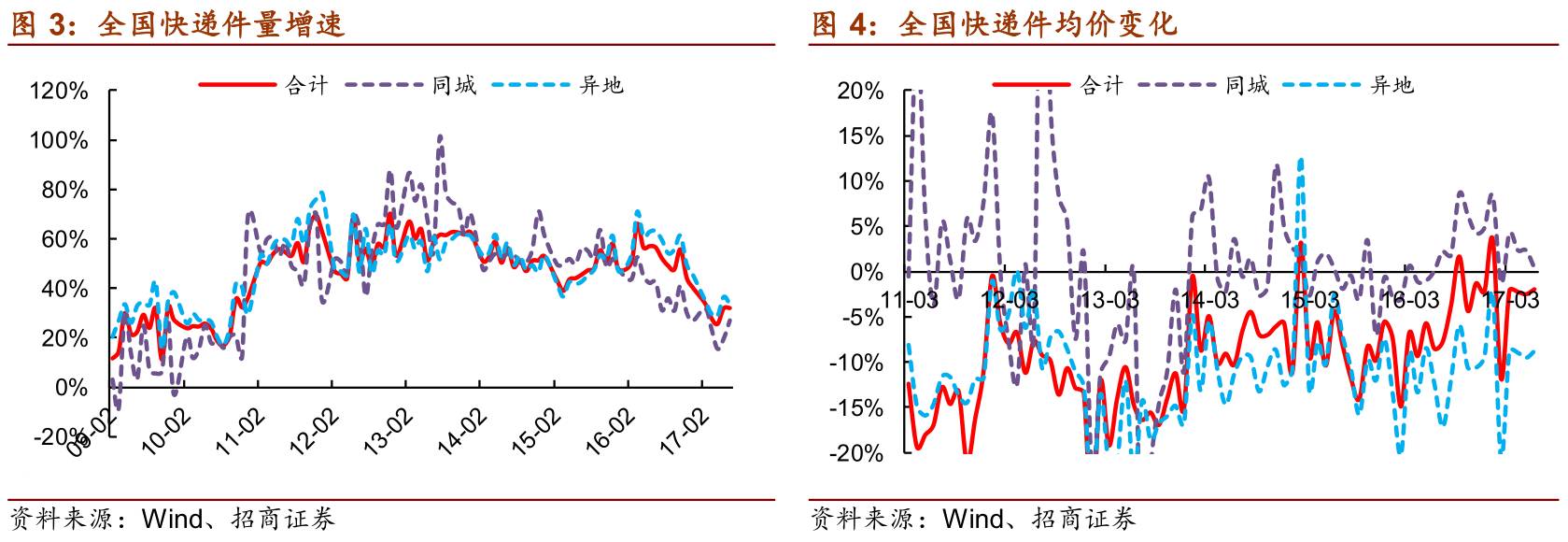

2017年6月快递行业数据公布,结合专家意见和草根调研,我们对数据进行解读。

-

6

月,全国快递业务量和业务收入同比分别增长

32.1%

和

29.6%

。

1-2

月(

+33.9%

,春节原因导致数据同比异常,将

1

、

2

月数据合并),

3

月(

+28.1%

)、

4

月(

+25.7%

)、

5

月(

+32%

)、

6

月(

+32.1%

)。上半年(尤其是

4

、

5

月),市场一直担忧今年快递增速可能会持续下滑,随着

5

、

6

连续两月快递增速高于

30%

,市场前期所担忧的失速风险逐步下降。

-

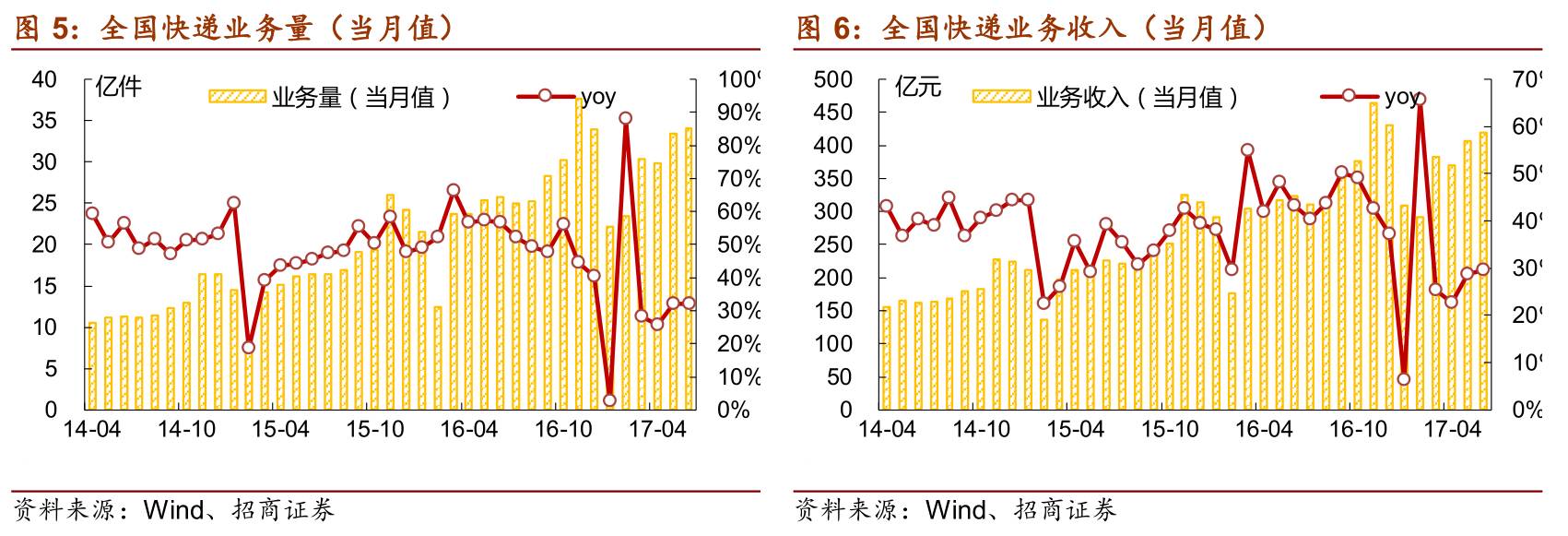

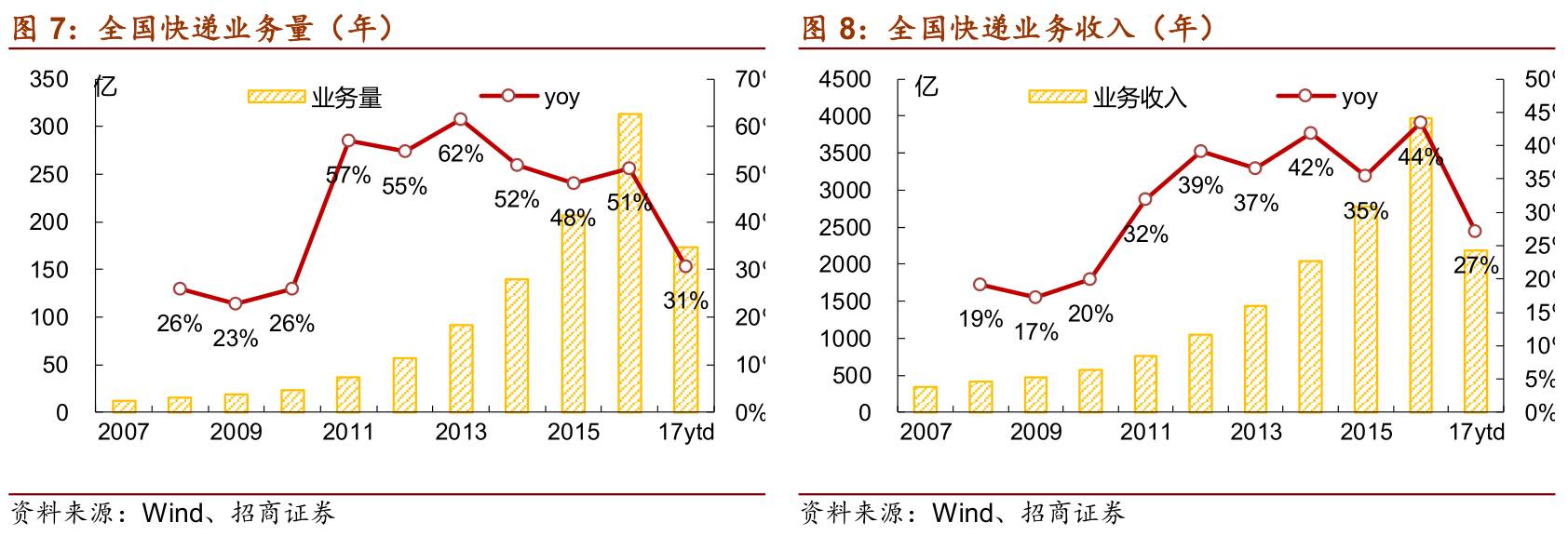

2016

年快递量增速前高后低,基数原因预计

17

下半年增速有所回升。

2016

年

H1

快递量同比增速为

56.7%

,下半年同比增速为

47.7%

,全年总体呈现前高后低走势。由于基数原因,预计

17

年下半年同比增速有所回升。

一、6月快递增速维持30%以上

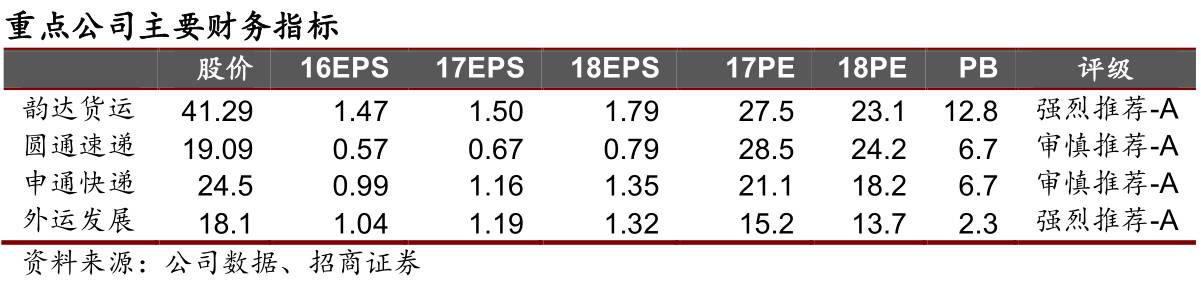

1、电商增速维持在25%左右

从行业逻辑上分析,C2C电商向B2C电商演进意味着效率提升。这也意味着:从长期看,同城快递增速会高于异地快递。

根据统计局的数据,2015-2016年,网上实物商品零售额增速处于下滑区间,仅在2016年上半年有所回升,16年下半年以来维持在25%左右的增速。根据统计局的数据,1-5月全国网上商品零售额为18798亿元,同比增长26.5%。

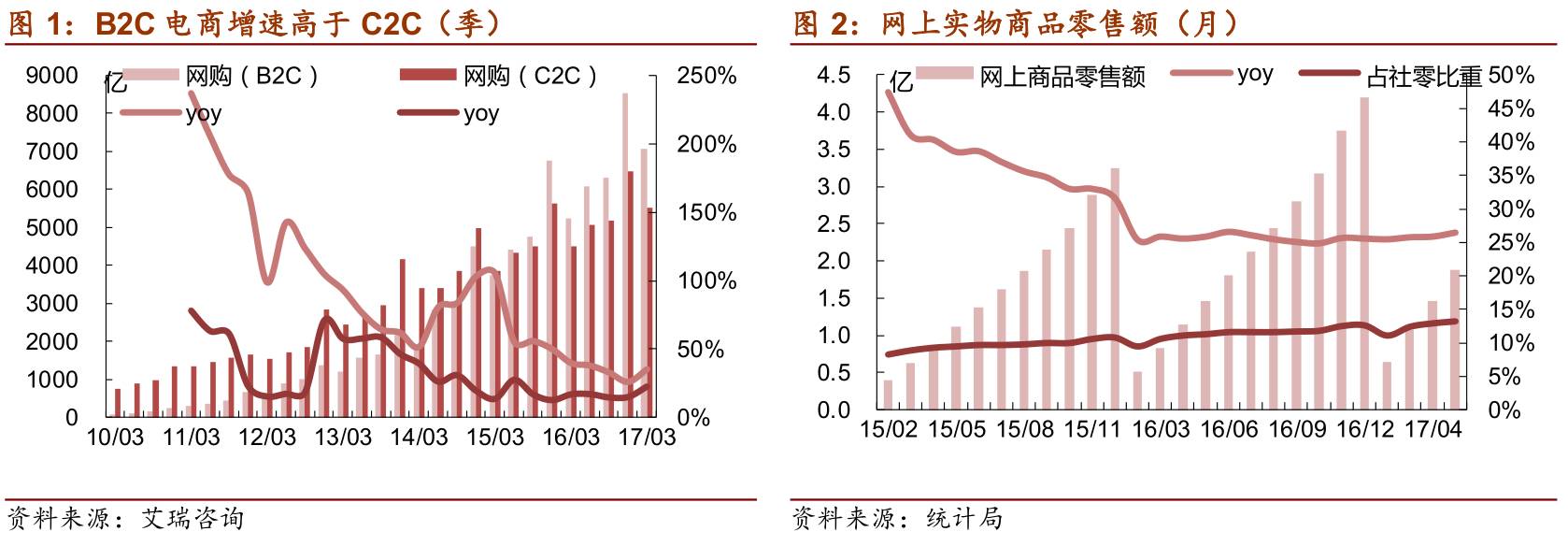

2、同城件增速回升,异地件增速回落,件均价趋势不变

6月,同城快递业务量为8.01亿件,同比增长27%,增速较5月的19.5%显著回升;异地快递业务量为25.36亿件,同比增长33.4%,增速也较5月的36.4%略有回落。

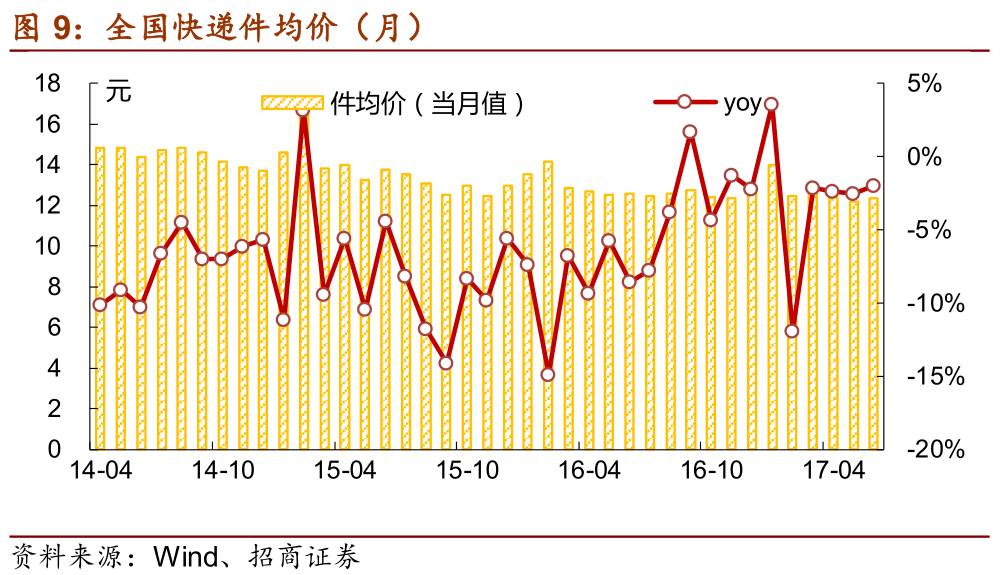

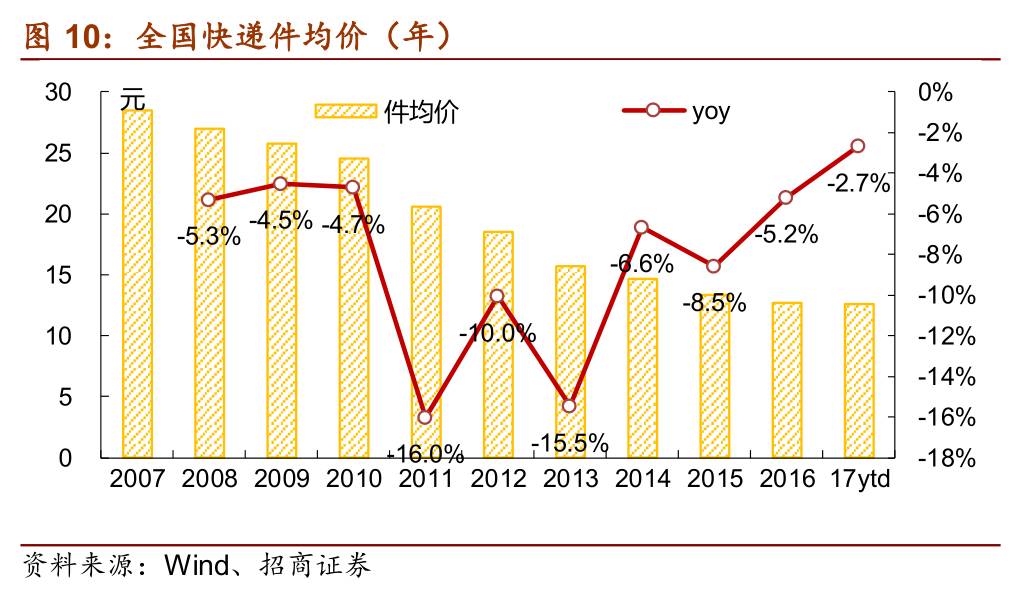

6月,同城快递件均价为7.71元(0.4%),维持前期上涨态势;异地快递件均价为8.44元(-9.8%),件均价仍处于下降区间。

二、业务增速维持30%以上,件均价跌幅收窄

6月份,全国快递业务量完成34亿件,同比增长32.1%;业务收入完成419.90亿元,同比增长29.6%。

1-6月,全国快递业务量为173.2亿件(+30.7%),增速较16年的51.3%下降20.6%;业务收入为2181.2亿元(+27.2%),增速较16年的43.5%下降16.3%。

6月,全国快递件均价为12.33元(-2.0%)。1-6月,全国快递件均价为12.6元(-2.7%),件均价虽仍处于下降区间,但跌幅较16年全年的-5.2%显著收窄。

三、快递分区域数据分析