(转载请注明出处:微信公众号“荀玉根-策略研究”)

核心结论:①以经济学模型概括金融工作会议:目标函数是服务实体,约束条件是协调监管,底线是防范系统性金融风险。设立国务院金融稳定发展委员会,将加强监管协调,有效降低监管中可能导致的风险。②重申风格取决于盈利趋势和投资者结构,17年上证50相当于13年创业板指。创业板中报业绩增速继续放缓。③6月4日《再次开启多头思维》看多逻辑不变,情绪指标仅位于震荡市中低位,白酒家电扩散到金融和周期龙头及二线价值。

漫步多头路

备受关注的全国金融工作会议结束了,最近一周上证50代表的价值风格与创业板指代表的成长风格裂口再次拉大,如何看待后市的趋势和结构?我们维持6月4日报告《再次开启多头思维》观点,多头格局和价值风格不变。

1. 金融工作会议召开,多头逻辑未变

中期仍是中枢略抬升的震荡市。16年1月底2638点后我们多篇报告指出,单边下跌的熊市结束,市场中期步入震荡市,震荡中枢略抬升源于盈利增长。过去一年半,万得全A、上证综指、沪深300等代表的市场综合指数确实呈现中枢抬升的震荡特征。A股整体净利润同比从2015年-1%提升至16年5.4%,7-8月将公布17年中报告数据,我们预计A股整体上半年净利润同比18%、全年14%。当然震荡市中有分化有波折。一方面市场指数表现分化,从16年1月底以来,上证50、万得全A、上证综指、中小板指、创业板指分别涨幅34%、20%、17%、9%、-12%。另一方面市场有波折,上证综指、万得全A刻画震荡市的涨跌波动,每次上涨持续约2-5个月,幅度约10-20%左右,每次下跌持续2个月左右,幅度约8-10%。波折主要由一些政策性因素引发,如16年4-6月市场下跌源于债务违约和去杠杆担忧,16年12月-17年1月市场下跌源于针对保险举牌的金融监管加强,17年4-5月市场下跌源于趋严的金融监管政策密集出台,利率快速上升。

全国金融工作会议召开,阶段性多头格局不变。6月4日报告《再次开启多头思维》我们将观点由谨慎转向乐观,核心逻辑是判断金融监管政策和资金面将转好。6月以来金融监管政策力度温和、利率有所回落,股市上涨,但近期投资者仍担忧后续金融监管力度会再次变紧、利率重新上升。7月14-15日全国金融工作会议召开,以经济学模型高度概括会议要点:目标函数是服务实体,约束条件是协调监管,底线是防范系统性金融风险。设立国务院金融稳定发展委员会,将加强监管协调,有效降低监管中可能导致的风险,有助消除市场对监管过程中出现类似钱荒等不确定性的担忧。虽然7月前两周央行公开净投放分别净回笼资金2500亿、700亿,但资金利率仍较为平稳,7月以来十年期国债和国开债收益率分别稳定在3.6%、4.2%左右,7天银行间和存款类机构质押式回购利率还下行了20个BP左右。从市场情绪指标成交量、换手率数据来看,16年1月底震荡市以来日成交量、日换手率(年化周平滑)高点分别为689亿股、381%,低点分别为190亿股、138%,目前分别为367亿股、221%,处于均值偏低水平。目前偏股混合型基金仓位81.5%,同样处于震荡市80-85%的偏低水平。整体上,震荡市中阶段性的多头格局未变,无需担忧。

2. 业绩是试金石,中报强化价值风格

重申风格取决于盈利趋势和投资者结构。最近一周价值与成长的风格裂口再次拉大,创业板指下跌4.9%,收盘价创16年以来新低,上证50上涨3.1%,创16年以来新高。我们在6月4日月报《再次开启多头思维-20170604》翻多时就提出,震荡市业绩为王,整体偏价值的风格不变。6月中下旬投资者对风格分歧加大时,报告《盈利趋势决定风格-20170625》再次分析指出,风格和资金面关系不大,风格取决于盈利增速趋势、投资者结构。最典型的案例是,2013年资金面相比12年偏紧,尤其是6月出现“钱荒”,但全年中小创明显表现更好,2017年以来资金面相比16年偏紧,尤其是4-5月金融监管加强国债利率快速上升,但过去半年尤其是4-5月上证50和中证100明显表现更好。真正在决定风格的是盈利增速趋势、投资者结构。2013年初-15年中,整体上中小创大幅跑赢中证100、上证50,尤其是2013年是个转折点,回顾当时盈利增速趋势,创业板指与中证100的累计净利同比之差从13年Q1的5.3%一路降至15年Q4的-38.2%。16年8月以来中证100和上证50相对更强,中证100与创业板指累计净利同比之差从16年Q1的-83.1%一路升至17年Q1的25.1%。此外,投资者结构影响风格,边际资金决定边际价格。16年1月底以来震荡市整体是存量资金,结构上散户资金略减少、绝对收益资金略增加,他们投资风格更偏价值。尤其是16年8月放开沪港通额度上限、宣布深港通开通,A股国际化正在加速,投资者更加关注估值和业绩的匹配度。

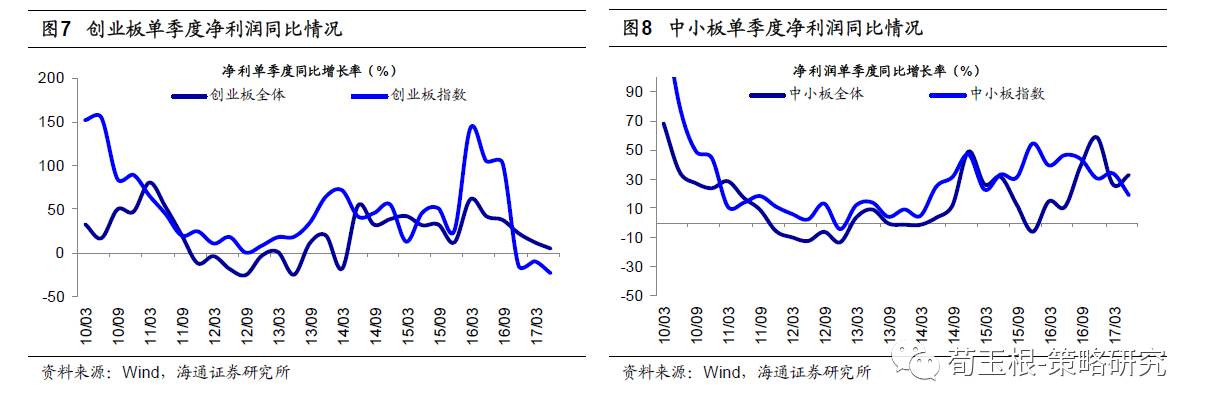

中报预告显示创业板利润同比增速继续回落。14日周五多个创业板权重股出现闪崩,网宿科技、温氏股份、掌趣科技分别下跌9.7%、7.0%、6.5%,背后是多家公司中报业绩下滑或不及预期,网宿科技净利润同比下滑20-40%、温氏股份净利润同比下滑74-78%、掌趣科技净利润同比下滑20-50%,乐视网巨亏逾6亿元,东方财富净利润同比下降11%-35%。截至7月15日,中小创中报业绩预告已基本披露完毕,主板披露率32.3%。其中,中小板业绩预告基本都在7月前披露(参考意义较小),创业板、主板7月以来披露预告的公司家数占比分别为77.1%、15.7%。从半年报净利润同比来看,主板、中小板、创业板分别为180%(披露率32.3%)、31.7%、6.8%,今年一季度分别为19.7%、27%、11.2%。剔除两大权重股温氏股份、东方财富后,创业板中报预告净利润同比为30.1%,一季报27.2%。目前中小板和创业板的PE(TTM,整体法)分别为41.5和49.8倍,如果未来一年继续保持中报业绩增速,目前股价一年后PE变为31.3和46.6倍,2012年12月初中小创结构性牛市启动时中小板、创业板PE分别为24.8倍、29.7倍。

3. 应对策略:多头思维,扩散策略

保持多头思维,不用纠结于空间。6月4日《再次开启多头思维》以来看多的逻辑未变,全国金融工作会议内容显示政策主基调仍是稳中求进、协调监管、防范风险,投资者对监管再次从严的担忧有望缓解,且情绪指标仅位于震荡市中低位,多头格局不变。有投资者担心上证综指、万得全A均接近前期高点3300点、4500-4600点,是否市场空间也有限?市场的精确点位不可测,前文已经阐述,2016年1月底以来业绩增长驱动下震荡市中枢略抬升的格局未变。《雨后彩虹——2017年中期A股投资策略-20170610》中我们也讨论过震荡市的震荡幅度问题,历史上年度振幅25-30%,考虑政策基调偏稳,今年预计会创新低,但目前振幅仍很低,各指数才10-15%。而且,沪深300早已经突破16年12月初和17年4月中高点,上证50和中证100甚至已经回到15年底的高点。保持多头思维,不用纠结于空间,跟踪未来政策面变化以及市场累计涨幅和市场情绪。

扩散策略,一线价值和二线价值均衡化。结构上,《再次开启多头思维-20170604》、《雨后彩虹——2017年中期A股投资策略-20170610》以来我们一直坚持,业绩为王整体偏价值的风格不会变,但会从“一九”向“三七”扩散。过去1个半月市场已经在如此演绎,所谓一九到三七,行业层面的横向扩散是从白酒家电向金融和周期龙头扩散,市值层面的纵向扩散是从500亿以上大白马大蓝筹向100-500亿二线价值成长扩散。对比海外估值,A股金融业银行PB仅 0.9倍低于美股1.2倍,保险PB虽高于海外市场,近10年保费收入年化增速18.6%。4月底以来我们一直看好金融,核心逻辑就是低估、低配、基本面存在预期差,近期金融表现好源于第三个逻辑发酵,6月PMI超预期、周期价格上涨说明经济基本面较好,券商6月经营数据环比也明显改善。上期策略周报《继续演绎扩散-20170709》我们分析过,周期股价格弹性已下降,重视子行业龙头价值股,周期股从Beta走向Alpha。海通策略联合行业构建相关组合,筛选指标为:2017年预测净利润增速30%左右、PEG小于1.2,详见表3。此外,6月以来国企改革进入政策再次加速推进期,国资委、发改委动作频繁,神华、国电等央企停牌预示改革加速落地。7月14日中国铁路总公司与腾讯公司领导会面,铁路总公司欢迎腾讯公司参与铁路企业混合所有制改革。同日中国联通公告称联通集团混改试点方案已获发改委批复,具体方案仍需相关部委认可,继续停牌1个月。未来国企改革推进力度有多大,还需跟踪作为标杆的联通混改方案。整体看上半年市场对国改预期较低,下半年迎来十九大,国改尤其混改有望实现突破,相关组合见表4。

风险提示:业绩不及预期、经济增速下滑、改革进程缓慢、汇率贬值。

附录:近期重要策略报告(点击标题可链接到报告原文)

一、市场拐点判断

1、《雨后彩虹——2017年中期A股投资策略-20170610》

2、《再次开启多头思维-20170604》

3、《如何熬过倒春寒-20170423》

4、《稳中求进-20170409》:提示小心“倒春寒”

5、《开春撸袖子-20170202》

6、《震荡阶段的休整期-20161204》:短期谨慎

7、《天平倾向多方-20160626》

8、《什么时候卖?-20160417》:转向谨慎

9、《A股见底了吗?-20160128》

二、重要专题研究

1、大类资产:《投资世界长期属于乐观者》、《各种大类资产剖析:市场规模、投资者结构、牛熊周期》、《牛市有多远?》、《利率上行是系统性或结构性,大类资产表现迥异》、《险资投资股票那些事儿》

2、股市特征:《增持是市场见底的信号吗?》、《A股估值安全边际在哪?》、《A股投资者的底牌:筹码分布剖析》、《用历史量现在:美股、港股、A股估值》、《震荡市,结构胜于择时》、《股市,到底挣什么钱——以美国80年历史为鉴》

3、市场风格:《谁在买漂亮50?》、《A股进入二维投资时代》、《A股的“三把交易”——论风格轮动》、《风水轮流转,白马再称王》

4、产业研究:《消费升级原因及对国产化的推动》、《消费升级:稳稳的幸福》、《消费类业绩确定性的优势更强》、《白酒,香在哪里?》

5、个股特征:《A股远景:龙头估值从折价到溢价》、《从筹码变化看大盘股股价表现》、《十倍股有哪些特别基因?》

三、策略研究框架及海外路演感受

1、《A股港股化还是港股A股化?——香港路演感悟》

2、《别人家的孩子——由美国路演谈两个市场差异》

3、《PPT:顺大势,成大器——策略研究框架探讨》

4、《演讲稿:顺大势,成大器——策略研究框架探讨》

5、《让脚步等待灵魂——欧洲路演感受兼论A股》

6、《感恩生在中国,恰逢盛世 ——韩国路演感想》

四、投资论坛

1、《漂亮50为何强?A股何去何从?——史博、邓晓峰、安昀论剑海通青岛策略会》

2、《投资老兵和新锐论剑A股投资——海通大类资产配置研讨会(北京站)》

3、《公募+私募+QFII元老级代表聊A股和港股——海通大类资产配置研讨会(深圳站)》

4、《分歧巨大时听听大佬讲:翁启森、洪流、张存相——海通大类资产配置研讨会(上海站)》