枫藤公众号是一个有态度、有温度、有价值的公众号。

真心为您提供成长价值理念、投资资讯、财富管理、各类深度好文和原创力作,与您携手共创美好生活,快乐投资每一天。

前面两篇,将欧普康视的年报进行了一个浅要的分析,那么今天就是来分析估值了。

每一次实盘的个股年报出来后,就是估值浅要分析的最佳时间点,一般情况下,我重仓的个股,我都会在电脑前算一算。

关于估值,枫藤是一边成长,一边探索,一边整理和完善。

一路走来,分享过很多次,每次看似很相似,但每一次都会不一样的地方,估值体系是在逐渐的进化、提升和完善。

我记得我曾经说过

:

在成长价投的世界里,

得估值者,得天下

!

!

!

谈到估值,相信大多数投资者都并不陌生,然而这么熟悉的两个字:估值。看似离我们很近却又那么遥远,清晰而又模糊。

有

人说,

关于估值,越是模糊准确率越高,而越是接近清晰的时候,错误率越高。

因此为了避免主观偏见,许多时候,我们需要用大量的历史数据,以及未来的预测数据来做定性分析,以求心中的那个准确率。

然而,估值方法对于每个人的估值,都是不尽相同的。就算是同一个人,不同时期,相同的方法,也容易得出不同的估值。

而那些我们老生常谈的投资大师,他们的投资策略,估值方法,也是不经相同。

所以,

有关估值的分析,枫藤认为,适合自己的才是最好的

。

总言而之,方法千千万,但是最后的修正,是每个人真正投资人应该具备的。

有关估值的分析和计算,我个人认为要学“活”,切记死记硬背。现阶段,枫藤所了解的,现阶段比较流行的估值模型有:

市盈率模型(PE)、市净率模型(PB)、市销率模型(PS)、PEG模型,现金流折现估值模型(DCF)、以及资产估值模型。

当然还有经典的

本杰明•格雷厄姆成长股估值模型

等等等。

以上众多的估值方式均不可单独使用,至少应配合多种联合研判,其绝对值亦没有实战意义。

估值的重点是比较,尤其是相似企业之间的比较,跨行业比较估值,亦没有意义。

还有根据人个的主观,估值体系又可以分为三种类型:乐观激进,中肯朴实,保守悲观。

说来说去,只能说关于估值,真心的是一个神秘而又模糊、清晰的预测。

虽然估值是模糊而又清晰的,是可遇不可求的。但是再有的一些方法,还是可以大概率还是蛮准的。

所以有关估值的分析,在业绩发布之时,季报,年报公布时,最有效的时候还是得谈谈。

在很早之前,枫藤写过了许多篇文章,是用计算器分别的演算了一下,如何用PE,PB,PS,以及PEG来对一家公司的估值进行计算估值。

但还从未用计算器来算企业的现金流的折现。毕竟自由现金流折现,他不是一个财务概念,无法通过财务报表计算出来,只能是毛估估。

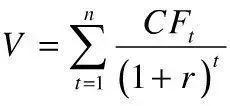

现金流量折现法是通过预测公司将来的现金流量并按照一定的贴现率计算公司的现值,从而确定股票发行价格的定价方法。

关于现金流的折现,有这么一个故事。据查理芒格说过,从来没有看到巴菲特投资拿计算器算企业的现金流折现!

但是巴菲特他自已说过,说他都是回家算的,当然这些是不能给大家看到了。可见这个方法还是有一定的含金量的。

这间接的也说明,他们其实也都会算,但真正投资的时候,都不会去算。因为未来的现金流确实是不好估算,贴现率也不好估算。

相对于自由现金流,据说巴菲特是更喜欢使用“股东盈余”,即净利润加上折旧、损耗、摊销,减去资本支出和其他必需的营运资本。

但是这又无法精确的计算,同样也只能毛估估。而自由现金流的具体的计算公式是这样的:

自由现金流=净利润+折旧损耗摊销等非现金支出-维持性增量

营运成本

-维持性资本性支出

巴菲特之路里面写的公式不含有营运成本增加,是净利润+折旧摊销-资本性支出,然后贴算无风险利率。

本金化率和资本化率或还原利率则通常是指将未来无限期预期收益折算成现值的比率。

分期付款购入的固定资产其折现率实质上即是供货企业的必要报酬率。

2、未来的钱是有风险的,有可能我们永远不会收到未来的现金流;

3、未来不确定的公司的折现率更高,因为它未来现金流不能实现的可能性更大。

相反盈利稳定,可以预期的股票具有较高的估值,因为它们未来现金流出现风险的可能性较低。

在收益一定的情况下,收益率越高,意味着单位资产增值率高,所有者拥有资产价值就低,因此收益率越高,资产评估值就越低。

备注:由于企业经营的不确定性是客观存在的,当企业未来收益的风险较高时,贴现率也应该高,当未来收益的风险较低时,贴现率也应该较低。

从上述计算公式我们可以看出该方法有两个基本的输入变量:

现金流和折现率。

在评估中要全面考虑影响企业未来获利能力的各种因素,客观、公正地对企业未来现金流做出合理预测。其次是选择合适的折现率。