来源 | 零壹财经专栏

作者 | 乘风集

最近看到了两条对比鲜明的新闻:

新闻1

某家P2P平台在最近一次新闻发布会中,宣布自己信贷业务的坏账率仅为0.60%,风险表现良好。

新闻2

银监会非银部主任毛宛苑在第87场银行业例行新闻发布会上表示,截至2016年9月末,消费金融公司行业平均不良贷款率4.11%,贷款拨备率4.18%,风险处合理可控范围。

众所周知,隶属银行系的消金公司,作为正规军,风控能力无论如何都不会逊色于爆发式增长的民营P2P,为何P2P的风险指标仅有银行系消金的七分之一(0.60%/4.11%)?

其实,都是套路,通过调整统计口径,玩弄数字游戏的方式,10%的坏账率可以轻松包装成1%甚至更低。我们通过具体案例来分析下。

我们先通过案例了解下官方风险指标的常规定义。

案例:

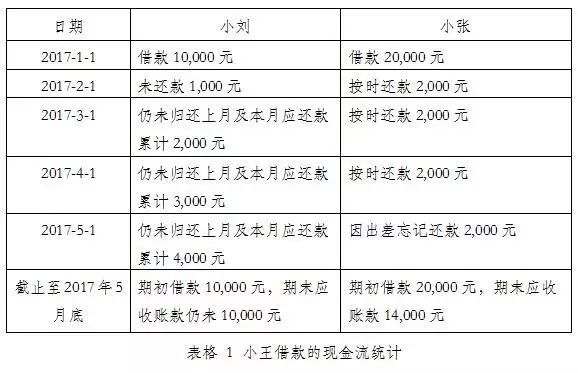

小王于2017-1-1,分别借给小刘1万元,借给小张2万元,约定每月1日归还本金的10%(即小刘1,000元,小张2,000元),分10个月还清,首次还款日为2月1日。

在接下来的四个月,小刘始终拖欠还款,小张基本每月按时还款,但在5月因出差忘记还款,下表就从现金流的角度来做了一张表格:

现在问题来了,在2017年2月的时候,逾期金额究竟是多少呢?是1,000元?

我们先来看看

银行的官方统计口径是什么:“一旦发生逾期,剩余未还部分都会计入逾期分类”。这个方式被纳入中国人民银行、银监会的管理范畴内的各家银行、大型持牌的金融机构等普遍采用的统计口径中。

按照这个口径,很明显小王的借款在2月的时候逾期金额已经达到了10,000元而不仅仅只是1,000元这么一个小小的数字。表格1的状况进一步变化为了表格2。

看完表格2,可能大家会觉得小王的这两笔借款好悲催,3万元的借款,第二个月就有1万元(33%)的可能损失;有些看官可能会有个疑问,在2月的时候虽然小刘一个月没有还钱,但小刘接下来是否还钱还是未知,用这样的统计口径是否过于悲天悯人了呢?

其实金融机构的统计口径还有更深层次的标准。

评价风险水平,往往采用比例型指标,如逾期率、不良率、损失率等。根据中国人民银行《贷款风险分类指导原则》,将贷款分为正常、关注、次级、可疑和损失五类,其中后三类合称为不良贷款,因此仅不良率、损失率有官方定义,即:

不良率 = 逾期91天以上贷款余额/当前未偿贷款余额

损失率 = 逾期181天以上贷款余额/当前未偿贷款余额

在案例中,小刘于2月未能还款,但由于逾期未满91天,故不良率保持为0,直至2017-5-2,距离小刘首笔逾期满91天,才能计入次级类贷款,此时小张虽然也发生了逾期,但逾期时间不满91天故仅小刘的余额10,000元计入不良率分子,此时不良率=10,000 / (10,000 + (20,000 – 2,000*3) )=41.67%;两笔借款逾期均未满181天,因此损失率=0。

在有金融机构官方统计口径的情况下,怎样模糊概念,“缩小”风险指标呢?

首先,很多机构或平台会给自己的风险指标编个模棱两可的名字,最常见的就是坏账率。以案例来讲,假设金融机构将坏账定义为逾期181天以上的损失率,那对外公布的坏账率就是0,完美隐藏了两笔贷、借款均处于逾期状态,其中1笔已经逾期超过91天的事实。