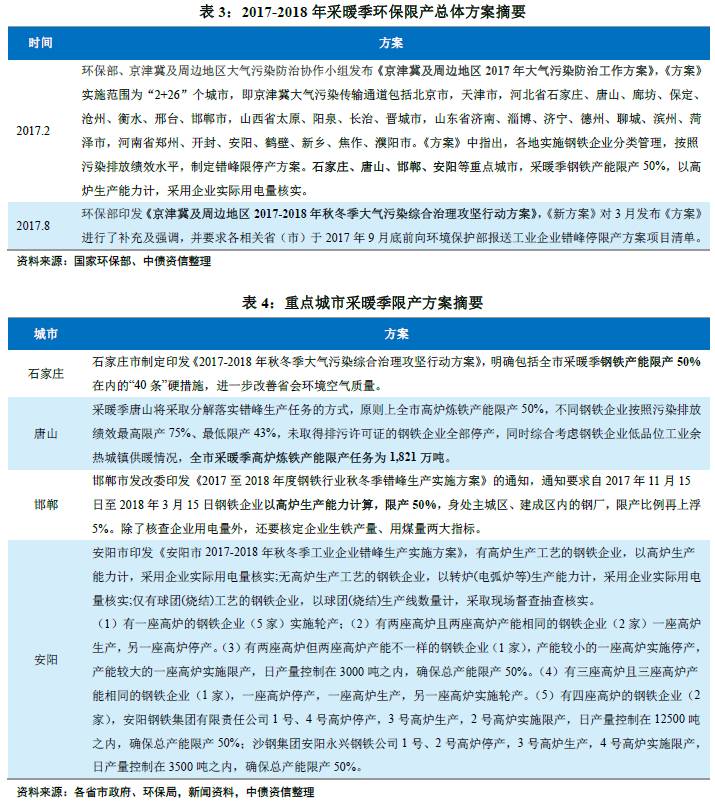

2017年是2013发布的《大气污染防治行动计划》即大气十条的验收年份,但从目前北京市以及周边京津冀地区PM2.5的数据上来看,大气十条制定的标准仍未达到。为了全面完成《大气十条》考核指标,2017年2月,国家环保部发布了《京津冀及周边地区2017年大气污染防治工作方案》,正式拉开此次以环保为目的的大气治理攻坚战序幕。对整个钢铁行业来说,方案中要求在2017-2018年采暖季对2+26个城市钢铁产能限产50%,随后,环保部于8月份再次发文强调及补充,并要求涉及限产城市在9月底前提交各自限产清单。截至目前,各重点限产城市、主要限产省份以及其他涉及城市也相继发布了各自的采暖季限产方案。

从目前各地区公布的详细方案来看,四个重点城市的限产方案显然更加具体,如唐山市采用按照污染物排放绩效水平,引入第三方评估机构为市内所有钢打分,按分数不同划分为三类,对三类企业采取不同的限产比例,而非采用“一刀切”的模式。对于唐山市这样产能较大且钢企资质差异略大的地区来看,这样的限产方式保持了一定的公允性。本次限产的目的主要是解决环境问题,而用排污指标对企业进行划分,也加大了不同资质企业的分化水平,优胜劣汰,逐步达到将环保不达标的企业淘汰的目的。值得注意的是,从唐山市公布的采暖季限制产能1,821万吨与其本身炼铁产能1.32亿吨(年化)相比占比显然不足50%(后续测算下文将详细阐述),主要是由于部分钢铁企业的工业余热承担了市政供暖的职责,考虑居民供暖的前提下,其限产产能略低于市场预期。安阳限产方案则更加细化,将其市内所有钢铁企业按照高炉数量和产能规模进行分类,分别实施生产、停产、轮产等生产方案,并列出企业名单和限产时间,严格确保总产能限产50%。

除总体方案提及的石家庄、唐山、邯郸、安阳等四个重点城市均已出台详细的限产方案外,淄博市、长治市也已经公布了具体的限产比例。另外,不在2+26城市中的张家口、邢台、临沂、临汾、徐州、铜陵等城市也相继自发的加入到采暖季限产中,目前采暖季限产城市超过30个。

此外,本次环保限产的执行力度空前,8月底,环保部连发四份文件配套文件,加大巡查及督查力度,杜绝执行不到位,监督跟不上以及问题不上报等可能出现的问题。各级地方也自发增制了多项配套措施。如河北省在9月公布《河北省2017-2018年秋冬季大气污染综合治理攻坚行动方案》时,也印发了配套的专项督察、执法检查、信息公开、宣传报道方案和量化问责暂行规定5个专项方案,形成了“1+5”方案体系。

整体来看,由于环保问题的日趋严重,国家对环境治理的信心和决心很大,2017年以来环保限产无论从执行力度、辐射范围、影响深度来看,都较以往更广更大,未来环保政策有趋严、趋紧的态势。

1、政策执行层面

今年环保限产元年,且限制高炉产能、以用电量核算的方法为首次使用,因此部分钢厂包括督查层面或许存在“摸石头过河”的情况,在执行经验上有所欠缺,前期效果尚无法获悉,但从各地严格的巡查及督查力度上来看,此次限产不会流于表面,预计采暖季一段时间后,政策执行将渐达目标。因此整体实施上可能呈现前松后紧态势。

2、钢厂调整应对措施

限产区域内,不少大型钢企以板材生产为主,由于板材销售直供比例大,因此在限产期间,钢厂很大程度会优先保证板材的订单交付,而减少长材的生产,或将导致板长材的短期供给失衡。其次,由于本次限产以限制高炉产能衡量,可能存在部分限产区域内的钢厂,外购钢坯进行加工,从而既满足限产要求,又满足自身钢材产销。再次,高炉产能限制将促使钢厂使用电炉,废钢的使用量或将提高,废钢价格存在上行空间。

3、在产成本增加

一般情况下,全流程钢铁企业限产时,可采取闷炉和停炉两种模式。在限产力度不大或时间较短的情况下,以闷炉为主,闷炉期间只需要每天定量向炉内提供定量焦炭维持炉火不灭即可,且高炉闷炉周期一般为1-2周时间,因此费用上相对可控。而此次冬季错峰限产长达4个月,钢厂停炉的可能性更大,如安阳市限产方案已规定部分高炉停产,则高炉复产时,入炉料的增加导致成本升高,此外,停产还可能对高炉其它设备造成影响,进而不得增加检修费用。因此根据高炉容积大小不同,整体费用从600-700万到3000万不等,在产成本增加较多。

十九大报告中,总书记提出加快生态文明体制改革,建设美丽中国的口号,环保部长在记者会上针对大气攻坚方案的问题时也强调,加强环境保护过程中,实际上强调既要打攻坚战,又要打持久战,因此在实施过程中,需要按照一厂一策的原则,具体问题具体分析。”可以见得,环保问题实为中央的重大决策,是目的而不是手段,因此,1,未来行业限产或将成为常态。2,环保政策仍将趋严,细化,未来在例行限产的执行下,各地可能出现更多应急预案以及临时措施等补充性措施。3,检查力度升级,未来在环保政策的执行力度上,监管层的督查巡查都将更加频繁、严格。

钢铁以厂房建筑、机器设备为主的固定资产投资规模很大,投资粘性大,产能转身退出困难,调整滞后。供给端的变化受产能政策影响较大,一般为严禁新增产能、去产能等形式,直接表现为产能规模的总量变化。另一方面由于钢铁行业属于“两高一资”行业,产能释放将面临一定的环保压力,尽管未来产能调整进入相对平稳的低速变化状态,但产能出清(如停产)和行政手段导致的限产(如环保限产)会对有效产能产生不同程度的影响。下面将分别从去产能和有效产能控制两个维度对未来钢铁供给端进行分析。

去产能方面,如第一部分所述,2016~2017H1年去产能分别完成6,500万吨和5,839万吨,若剔除分别70%和30%的无效产能,同时考虑到清除地条钢对产能的压缩,预计2016年和2017H1实际去产能分别为1,950万吨和8,750万吨左右。未来若按照“十三五”规划,仅有1,700万吨的剩余减压任务,去产能空间有限,我们预计“十三五”去产能任务会提前完成(假设2018~2019年分别实现1,000万吨和700万吨的去产能计划),若考虑产钢大省各自的去产能任务,预计未来去产能超过1,700万吨概率较高,且由于无效产能多于前期去除,预计未来去产能主要涉及在产产能。

环保限产方面,2+26城市中,北京、衡水、济宁、阳泉、济宁、菏泽、郑州、开封、鹤壁、新乡、焦作、濮阳不涉及炼铁产能;石家庄、邯郸、安阳、天津、晋城、淄博、郑州在各自《方案》中已明确规定限制钢铁产能50%;目前只有唐山限产目标较为具体,高炉炼铁限产1,821万吨;其他地区目前未明确指出限产比例。

根据各地统计公报整理出的炼铁产能、生铁产量、粗钢产量,我们假设2+26城市除唐山定量限产能1821万吨以外,其他城市全部限制炼铁产能50%,以近一年的钢厂平均产能利用率83%来测算生铁产量。正常情况下,钢厂高炉产能利用率不足主要因为高炉的定期检修、极端情况停产、限产等情况导致不能满产,那么在限产情况下,钢厂可能为了达到最大效益而尽可能的减少和停止在采暖季进行高炉检修,故假设采暖季高炉产能利用率为100%。则采暖季生铁产量减少量=(炼铁产能*83%-炼铁产能*50%)/3。

综上,若2+26城市(除唐山限产1,821万吨以外)均限制50%高炉产能,则采暖季生铁减产量为3797.59万吨,按照出钢比1.1的系数来测算,则采暖季粗钢产量减少4177.35万吨,占比2+26城市非限产情况下粗钢产量的近44%,占比全国采暖季粗钢产量的15.5%,预计若环保限产方案严格执行的话会造成供给端阶段性紧缺。

整体来看,综合考虑去产能计划和环保限产对有效产能的影响,2017年保守估计有望压减有效产能10000万吨左右,预计2018~2019年供给端有效产能有望分别压缩5200万吨和4900万吨左右。长期来看,需求端仍有下滑趋势,但若未来经济基本面不出现大幅下滑(以8.4亿吨产量测算),2018~2019年粗钢产能利用率有望实现82%左右,预计未来两年行业供需有望维持紧平衡状态,钢铁价格重心较今年出现大幅下移概率不大,行业整体盈利中枢将有所支撑。

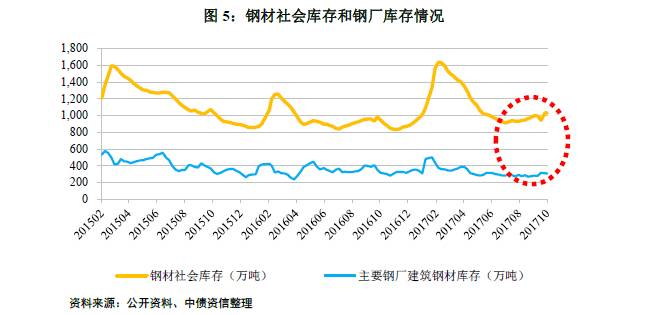

短期来看,需求方面,目前环保影响主要来自于冬季停工,在大气治理攻坚方案发布的同时,各地也相继发布冬季停工令。如9月中旬,北京市住建委发布《2017-2018年秋冬季建设系统施工现场扬尘治理攻坚行动方案》,要求在北京城六区全部区域、十个新城区及亦庄经济技术开发区的城区及建成区范围内,所有各类道路工程、水利工程等土石方作业和房屋拆迁施工等均需停工。“停工令”主要针对扬尘污染所采取的停止土石方作业措施。但值得注意的是,冬季停工并不是今年首创,去年同期,北京、天津、河北就已经出台土石方停工令,且相较今年更为严格。而且,由于季节因素,每年春节前后一个月,北方施工存在一定停滞。因此,从去年同期情况看,停工令对需求端的影响较小。结合根据前文预测,粗钢产量的供给缺口将达到4000万吨以上,环保限产严格执行的话,预计北方地区钢铁将出现阶段性的供需失衡,进而影响北材南下,供需缺口或向全国传导,采暖季钢材价格或震荡上行维持高位。此外,考虑库存会起到放大需求的作用,当前钢材社会库存和钢厂库存合计处于低位,冬季采暖季环保限产力度空前趋严,势必会造成下游贸易商和需求终端冬储压力强于往年,库存持续低位。在采暖季限产结束后,钢铁行业将迎来传统的需求旺季,高炉复产与钢材投放至市场存在时滞,预计届时供需矛盾或将进一步强化,预计钢材价格在未来半年有望得到支撑。