钛媒体 TMTPost.com

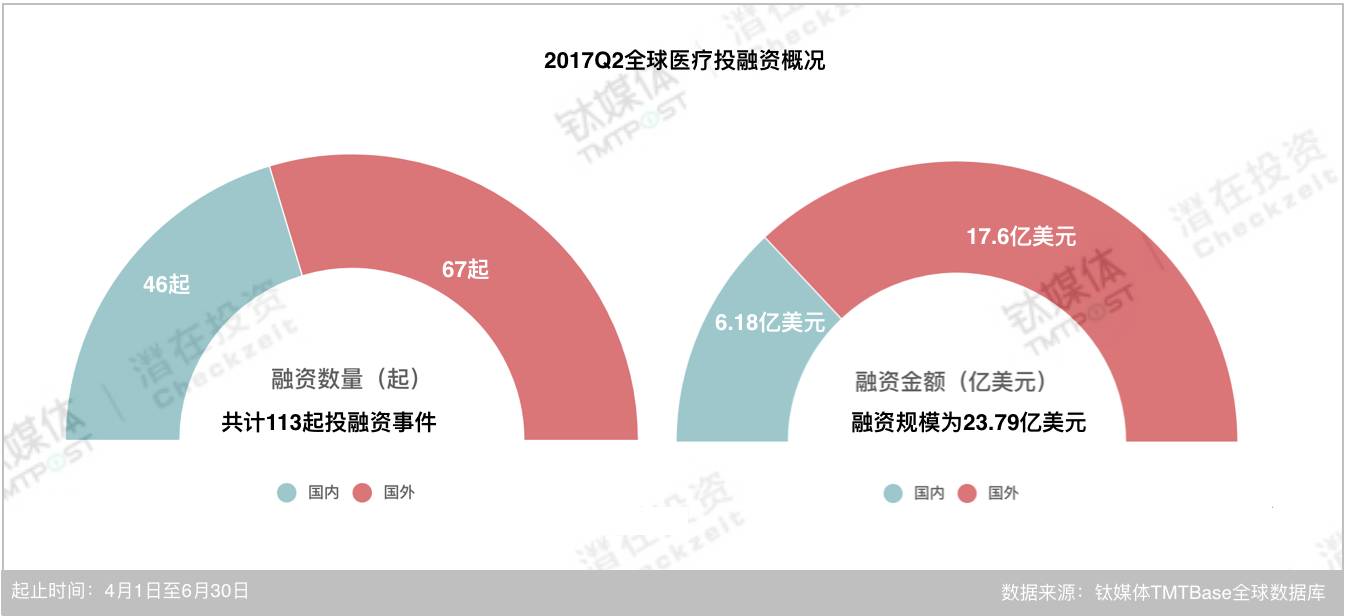

据钛媒体TMTbase 全球数据库显示,医疗行业共发生113起融资事件(并购、IPO除外),仅占第二季度全球融资数量的8.46%,总融资规模为23.79亿美元。

钛媒体注:钛媒体Pro的全球创投数据库TMTBase数据统计,2017年第二季度,医疗领域全球113起融资事件,总融资额23.79亿美元。(本文为简版,详细版全文,请点击阅读原文,注册成为钛媒体专业用户 ,进入钛媒体专业版下载。)

围绕着“共享”打转的风口,正转向新消费和新科技。2017第二季度全球共计1335起融资事件,无人便利店、自助售卖机,这种利用互联网提升线下效率的商业形态成为了投资人们的“新宠”。医疗行业从未像“共享”那样站在舆论中心,却保持着稳定的融资节奏。

这一季度,OutcomeHealth 获5亿美元A轮融资,成为本季度获投金额最高的项目,估值超50亿美元,参与融资的有Goldman Sachs Investment Partners、Alphabet旗下风投部门CapitalG、Pritzker Group Venture Capital。

华大基因也在这一季度迎来上市,成为国内“基因测序第一股”;阿里健康、腾讯相继推出医疗AI产品;随着分级诊疗的推进,基层医疗也涌入了更多创业者;新零售和医药分家的背景下,医药零售也出现了“新”的变化。

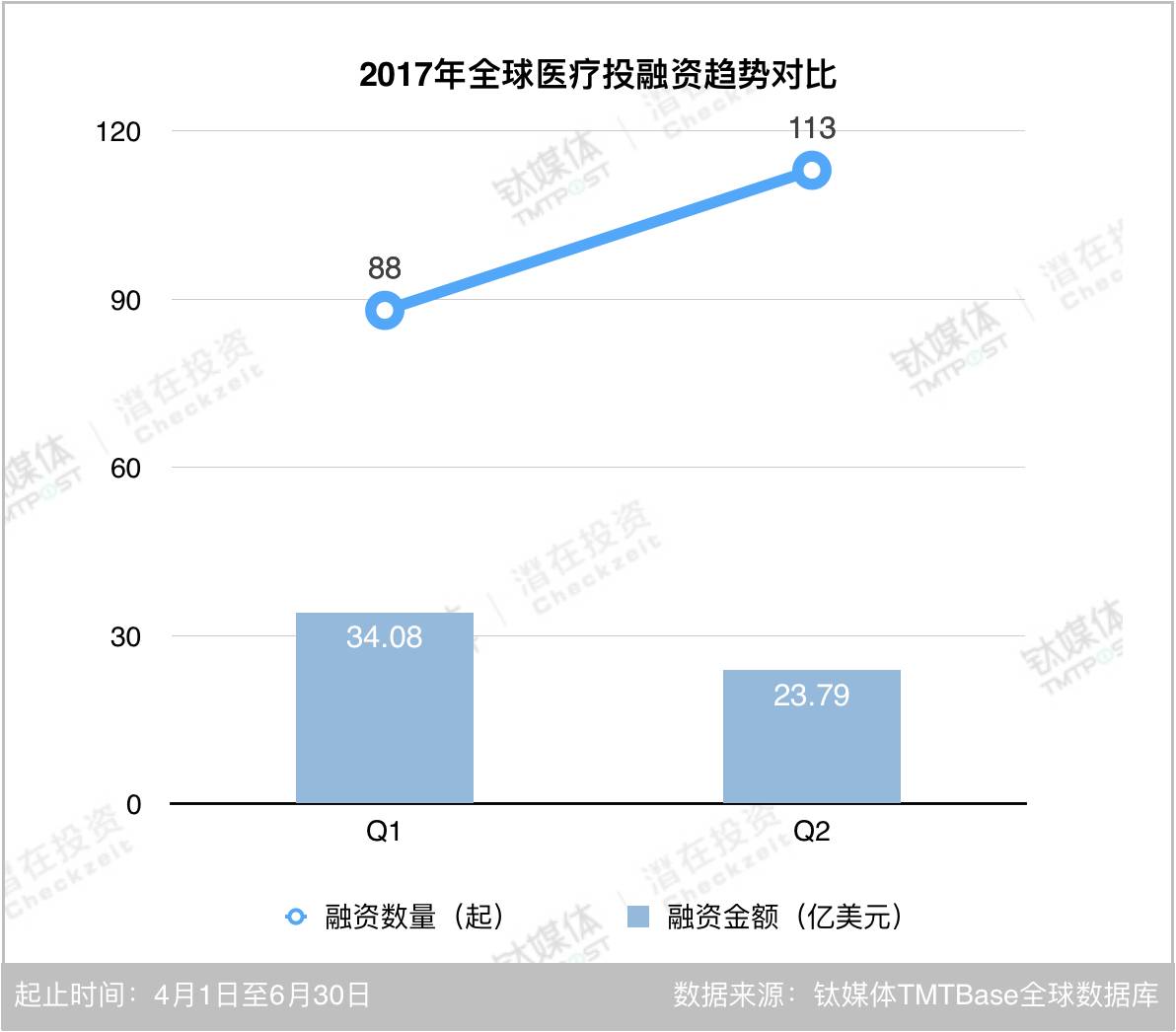

据钛媒体TMTbase 全球数据库显示,医疗行业共发生113起融资事件(并购、IPO除外),仅占第二季度全球融资数量的8.46%,总融资规模为23.79亿美元。加上第一季度34.08亿美元的总融资额,2017年上半年全球医疗行业共涌入了57.87亿美元。从这些数据中我们或许能一窥科技怎样渗透进医疗行业,医疗消费服务又如何升级。

(统筹制作:全球一级市场资本数据研究负责人、医疗行业记者/付梦雯)

整体概况:项目平均融资额比一季度减少了44.7%

第二季度共计113起融资事件,其中国内46起,融资规模为6.18亿美元;国外67起融资事件,融资规模为17.6亿美元。虽然二季度的融资数量与第一季度88起相比有所增长,但融资规模与第一季度的34.08亿美元相比仍有所降低,投资次数虽然不断增加,但投资力度有所减少。

获得高额融资的项目也所有减少,比如上季度癌症检测公司GRAILB轮融资额9.14亿美元,从Google分拆出来的生命科学部门Verily获8亿美元融资,但这一季度,融资额最高的项目OutcomeHealth A轮5亿美元。

二季度平均融资规模为0.21亿美元,较一季度0.38亿美元的平均融资规模相比,平均单个项目融资金额减少了44.7%。

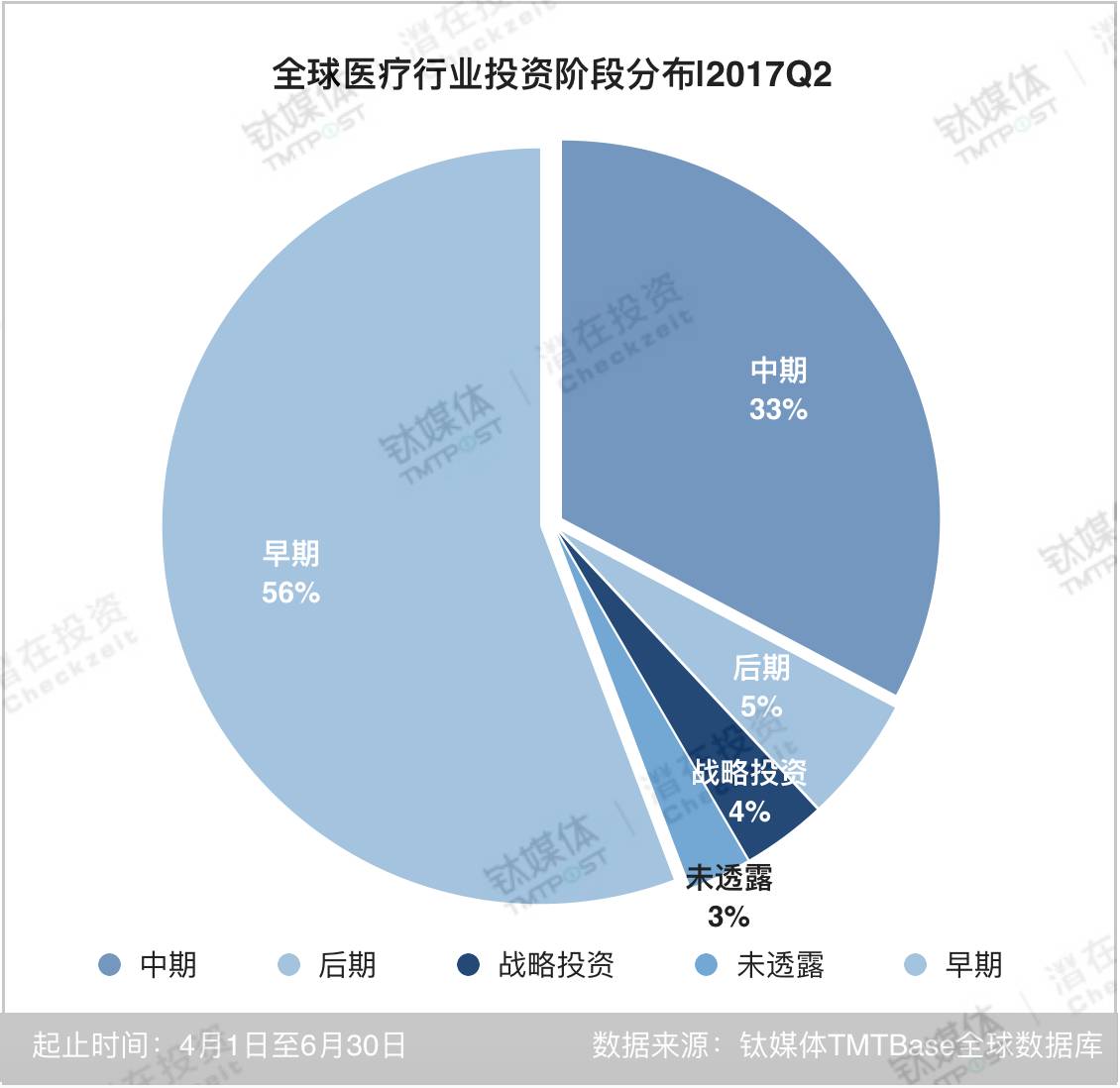

113起融资事件中,56%的项目集中在早期阶段(A轮及以前),中期阶段(B轮至C轮)的融资占比为33%。通过对融资阶段进行梳理,潜在投资发现,第一季度中获投金额较大的项目多集中在中期阶段,但到了二季度,在全球获投金额前九的项目中,分布在A轮、B轮、C轮。

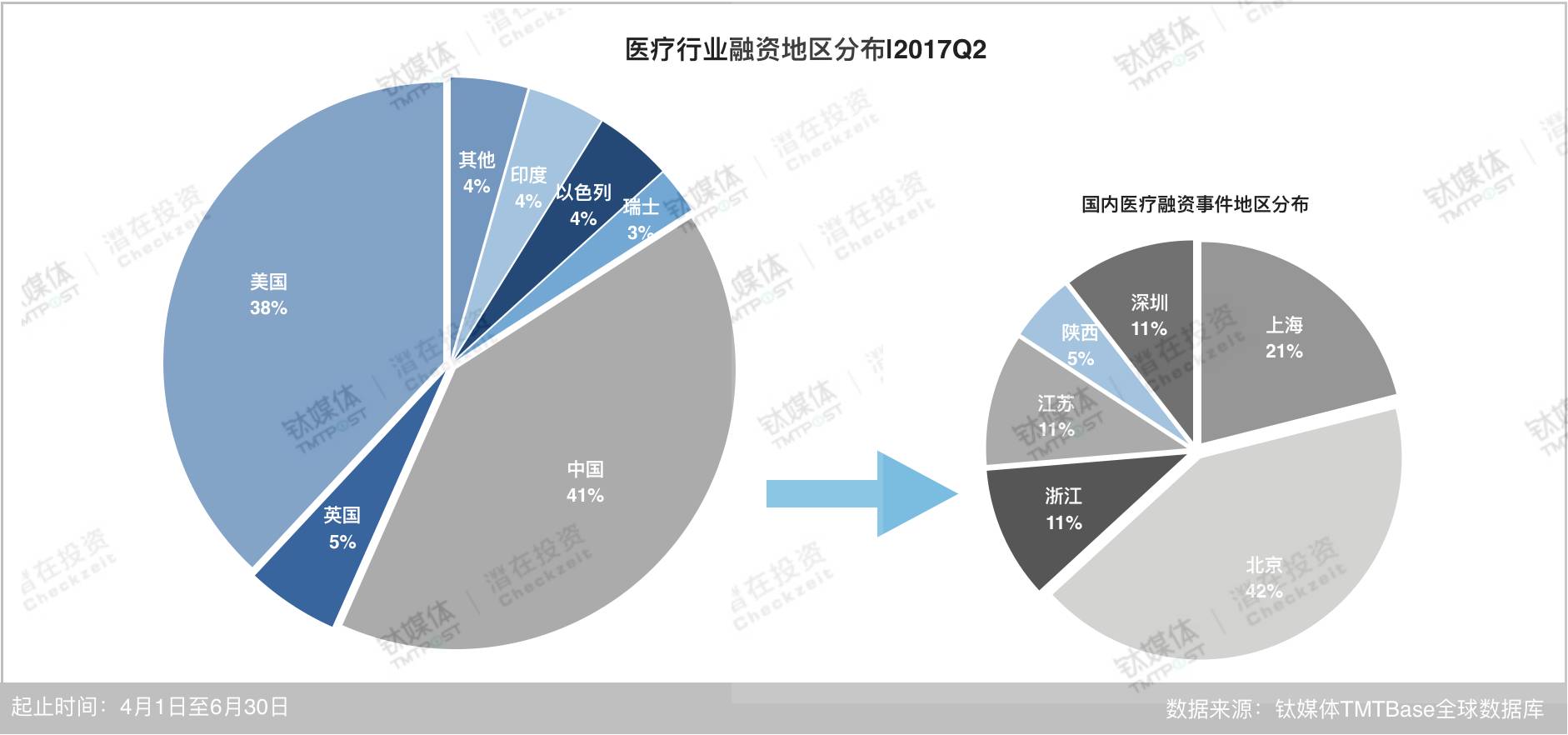

其中早期阶段融资多集中在国内地区,美国早期融资共计18笔位列第二。将全球融资项目按照地区进行梳理,中国地区41%的占比为最高,其次是美国地区38%的获投占比。

值得关注的是英国、印度、以色列三地的项目,全部为早期阶段融资,项目金额从150万美元到2400万美元不等,分布在综合医疗服务、专科医疗服务、生物科技、医疗人工智能领域,以色列地区以生物科技为主。

国内项目仍然以北京为主要聚集地,其次是上海、深圳、浙江。医疗人工智能以及医疗智能设备等创业项目多集中在北京地区,上海的项目分布在医疗信息技术服务、生物科技、医疗人工智能等领域。

本文为简版,本章节内容还包括各细分领域融资阶段分布、获投项目分布、2017Q2并购事件等。(本文为简版,详细版全文,请点击阅读原文,注册成为钛媒体专业用户 ,进入钛媒体专业版下载。)

细分领域详解:60.75%的资金流入“综合医疗服务”和“生物科技”

为了更详细的了解各细分领域的发展态势,我们将投资领域单独拆分开。

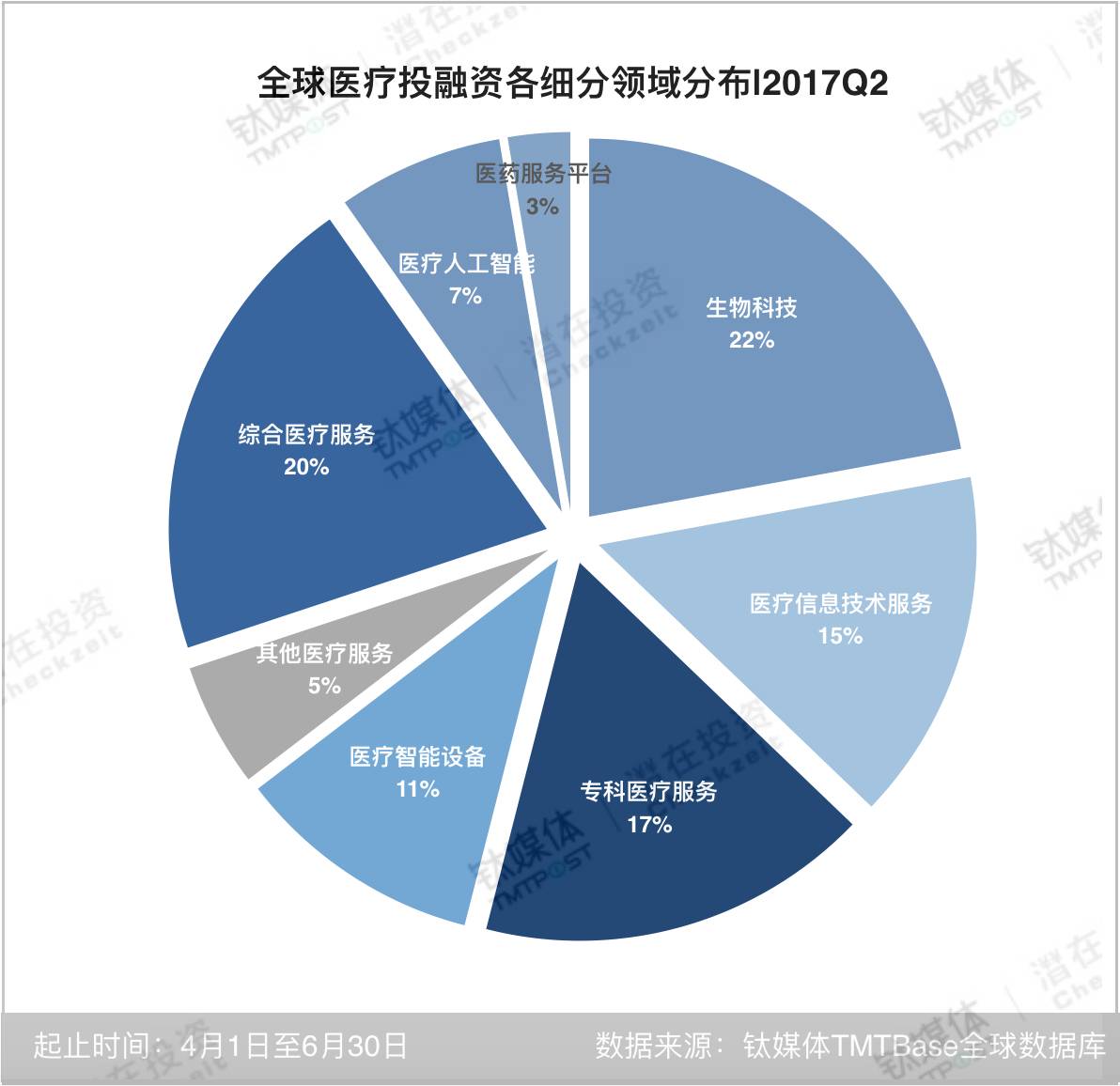

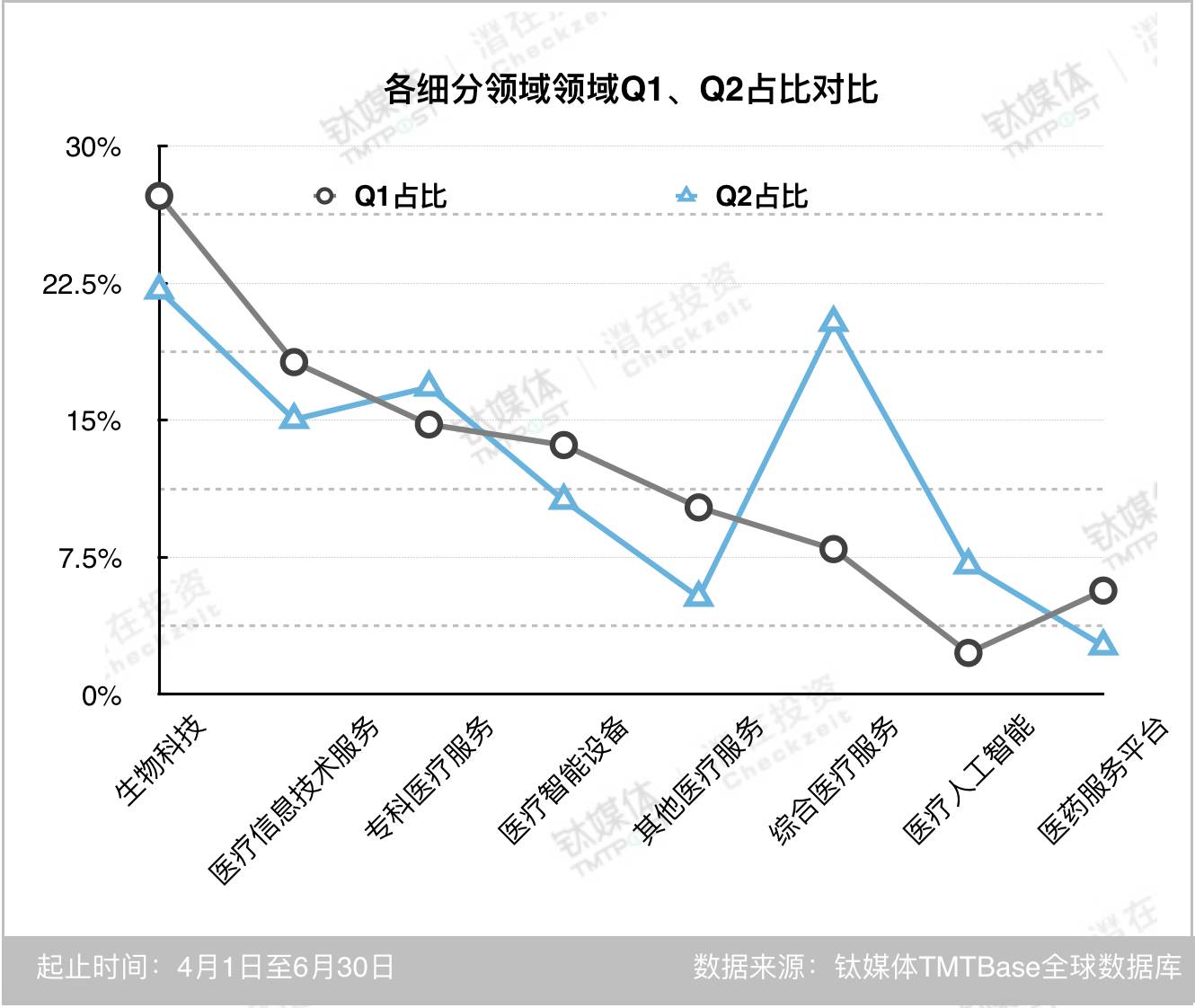

通过梳理获投项目的领域分布有几个发现:生物科技保持着第一季度的火热,22%的占比位列第一;其次是综合医疗服务相关项目,获投数量占比为20%;上一季度医疗人工智能仅2%的占比,在第二季度中提升到了7%。

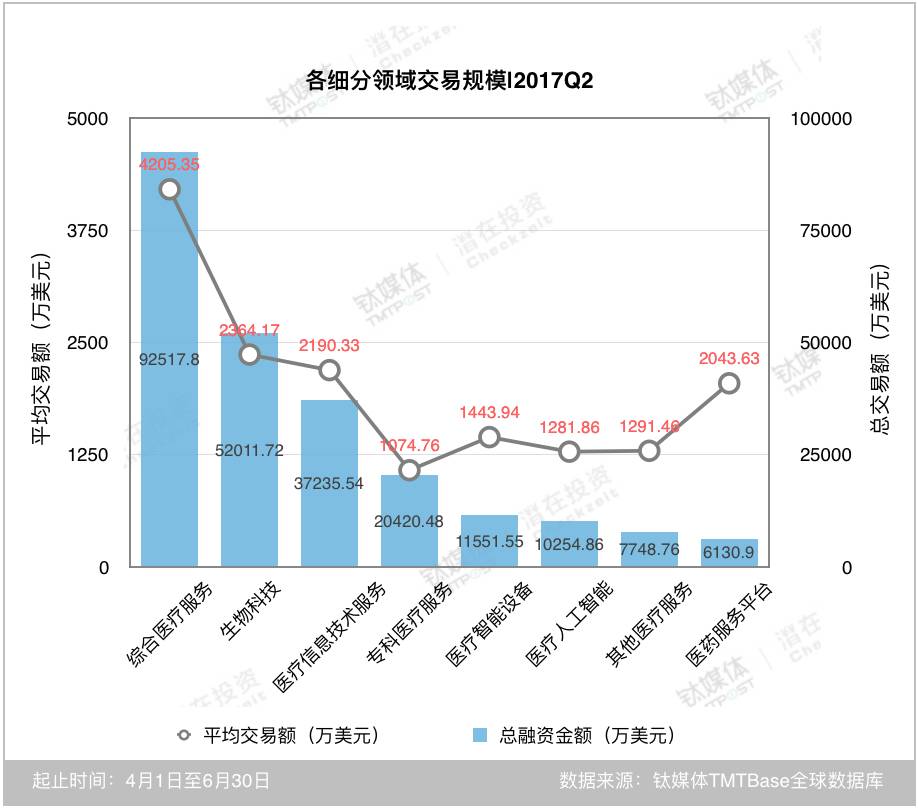

通过对各细分领域交易规模进行梳理,潜在投资发现,38.88%的资金流入了综合医疗服务领域,21.87%的资金流入了生物科技领域;医药电商服务平台虽然整体交易规模较少,担其平均交易规模2043.63万美元超过了多数领域。

再将两个季度中各细分领域的平均交易额进行比对,专科医疗服务、综合医疗服务、医疗人工智能在第二季度的平均交易额较第一季度有所提升,其余的细分领域平均交易额均有所下降,其中综合医疗服务领域的平均交易额增长最多。

而结合轮次分布,潜在投资发现,综合医疗服务领域中多为早期阶段的项目,而中期阶段中的项目多集中在生物科技领域,后期阶段项目多集中在专科医疗服务领域,而医疗人工智能项目多处于早期阶段。

本文为简版,本章节内容还包括各细分领域融资阶段分布、获投项目分布、2017Q2并购事件等。(本文为简版,详细版全文,请点击阅读原文,注册成为钛媒体专业用户 ,进入钛媒体专业版下载。)

本文为【2017二季度1335起投融资事件大解密|钛媒体Pro季报】系列文章,钛媒体Pro专业用户专享(专业用户0.99元,非专业用户599元),欲了解更多创投动态可点击获取《2017二季度1335起投融资事件大解密|钛媒体Pro季报》。

微信推送太少,下个钛媒体App更及时了解这个新奇世界