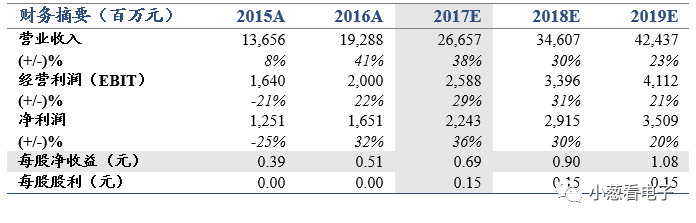

投资要点:

报告目录:

报告正文:

1. 从声学到多元垂直一体,新一轮成长开启

1.1. 声学龙头迈向多元化发展

歌尔股份此前名为“歌尔声学”,从此即可看出公司过去主要业务集中在声学领域。公司在微型麦克风领域占据市场第一位,在微型扬声器领域占据市场第二位。公司以声学为基础,不断向其他电子零配件业务发展,同时发展ODM、JDM业务,完成从“零件”到“产品”的跨越。在VR领域迅速拿下高端市场第一位,在耳机产品、智能可穿戴电子产品、智能家用电子游戏机配件产品占据市场领先地位。

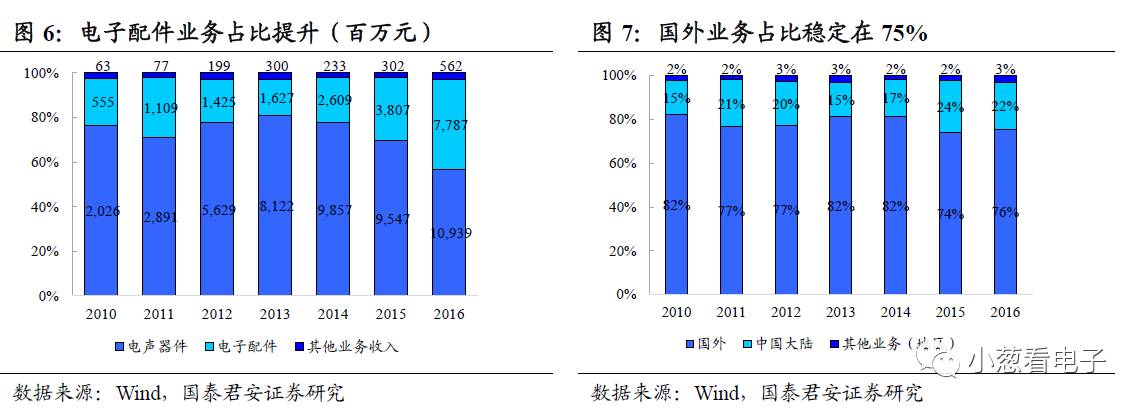

目前公司主营业务为电声器件业务和电子配件业务,以及与之相关的整体解决方案。

1)电声器件(零件):

微型麦克风、微型扬声器、扬声器模组、天线模组、有线耳机、无线耳机、MEMS传感器及其他电子元器件等;

2)电子配件(产品):

智能音响产品、智能家用电子游戏机配件产品、智能可穿戴电子产品、虚拟现实/增强现实产品、工业自动化产品等,通过“ODM”或“JDM”的方式,同客户合作进行产品开发;

3)整体解决方案:

公司提供集声学、光学、无线通讯等多种技术为一体的产品,可以为客户提供声光电整体解决方案。

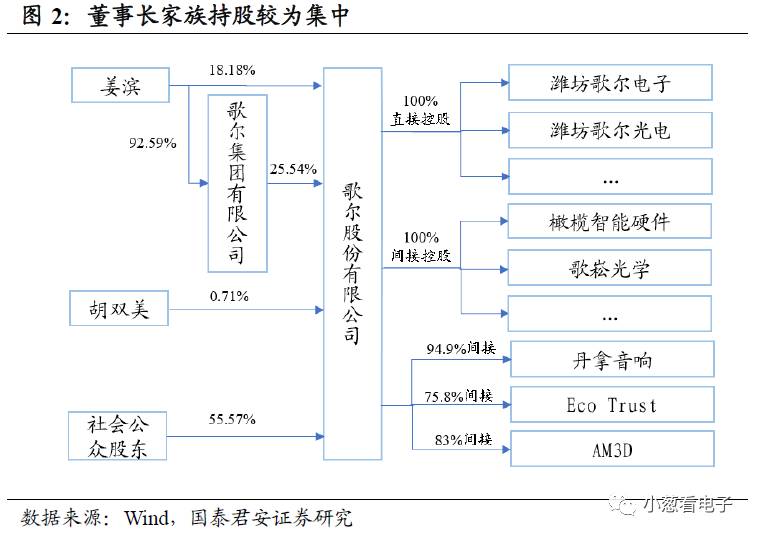

当前公司实际控制人为创始人姜滨与胡双美夫妻,分别现任公司董事长、副总裁。新任CEO姜龙为美国马里兰大学战略管理专业博士,任职期间,成功引进了欧美重要大客户。管理层年富力强,极具开拓精神,且董事长家族持股较为集中,存在后续扩展空间。目前,公司主要拥有潍坊歌尔电子、潍坊歌尔光电等直接控股的全资子公司和橄榄智能、歌崧光学等间接控股的子公司,并通过兼并收购控股丹拿音响、AM3D等企业。

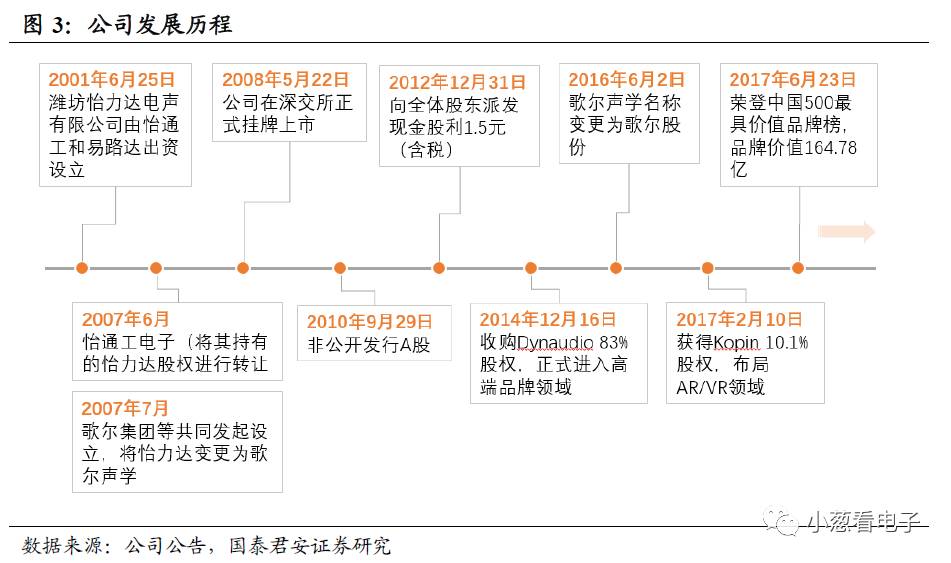

公司前身为2001年怡通工和易路达出资设立的合资企业潍坊怡力达电声有限公司,主要从事微型电声元器件和消费类电声产品的研发、生产和销售。于2007年5月变更为内资企业,同年7月重组后整体变更为歌尔声学。2008年5月22日,歌尔声学正式在深交所挂牌上市。2014年12月公司完成收购世界顶级Hi-Fi音响品牌“Dynaudio”正式进入高端品牌产品领域,2017年2月投资美国Kopin,进行AR和VR方向的深入布局。

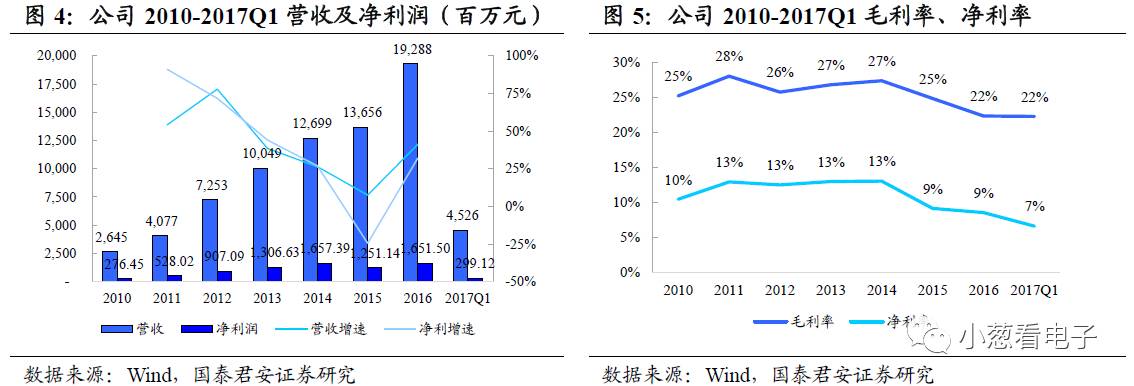

回顾公司的发展历程,可以发现其是智能机浪潮下迅速壮大的中国电子零组件企业之一。公司的第一轮增长来自三星及日本客户的导入,第二轮增长来自导入苹果。公司营业收入从2008年上市之初的10.1亿元增长至2016年的192.9亿元,8年CAGR高达44.8%。净利润从2008年上市之初的1.23亿元增长至2016年的16.5亿元,8年CAGR高达38.4%。

2015年,苹果在声学领域的升级放缓影响了公司业绩表现,公司在此期间持续投入并开拓智能硬件业务。在2016年下半年,苹果新机再度迎来声学升级,同时VR产品出货,公司迎来新一轮成长。

公司营收主要来自电声器件(零件)和电子配件(产品,单价高,毛利率低),近年来电子配件业务占比有所上升,因此净利率和毛利率有所下降,国外业务占比稳定在75%左右。

1.2. 四大战略,布局明确

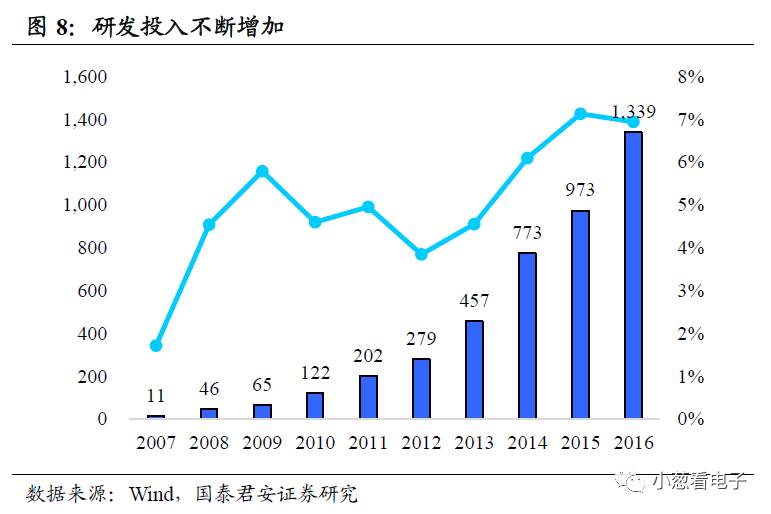

公司创始人毕业于北航,学院派出身,非常重视技术的创新。事实也证明了歌尔的成功离不开坚实的技术实力。从创立至今,公司研发投入不断增加,2016年研发投入高达13.4亿元,占营收比重6.9%。

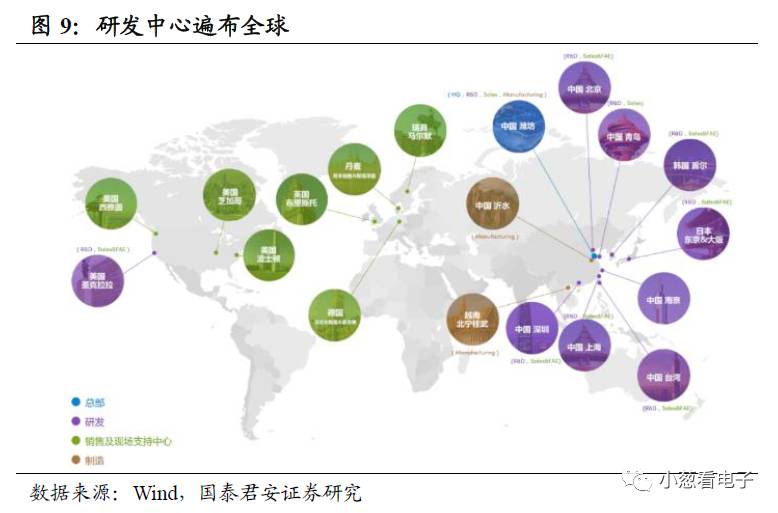

目前,歌尔研发布局全球,在美国、日本、韩国、丹麦、瑞典、北京、青岛、深圳、上海、南京、台湾等地分别设立了研发中心,以声光电为主要技术方向,通过集成跨领域技术提供系统化整体解决方案。

在行业领域,歌尔与高通、英飞凌等领先的技术厂商达成长期战略合作,致力于为客户提供行业一流的产品技术解决方案;在高校方面,歌尔与北京航空航天大学、美国斯坦福大学、麻省理工学院等国内外知名院校在声学、光学、材料、自动化、软件、人工智能等专业方向开展了深入的产学研战略合作;在研究机构方面,歌尔与中科院、北京航空航天大学进行战略合作,其中与北航的战略合作得到青岛市政府的全力支持,在青岛共建创新研究院,助力虚拟现实、无人系统等领域的研发与人才培养。

在声学零组件方面,我们认为公司已具备出色的实力,达到行业顶尖水平。因此公司开始向金属件、天线、光学系统、微投影等方面拓展,同时纵向延伸,从过去的零组件供应商转向整体产品提供厂,攫取更大的价值。目前,公司的战略方向已经明确,围绕Hearable、Wearable、Viewable、Robotics四大战略优化产业链布局。

Viewable方向率先发力,公司成为SonyPS VR与Oculus的唯一代工商,VR业务自2016H2开始爆发。

公司获取VR订单的原因在于其强大的垂直一体化能力,在诸多零组件上实现了自制,具备声学、光学等方案设计实例,这一优势也适用于其他产品线,我们认为Hearable、Wearable、Robotics市场一旦启动,歌尔将是最大赢家。

2. 智能硬件布局超前,VR率先放量

2.1.VR产业不断完善,2017年起放量增长

2015年起,VR概念蔓延全球,谷歌、索尼、Facebook等科技巨头纷纷加入阵列推动市场,但彼时VR产品尚未完善,产品多为工程机形式面市。除国际巨头外,国内各大公司纷纷入局,同时业内涌现出众多创业公司。

就目前而言,VR产业已逐渐完善,主要体现在:1)VR产品本身的完善;2)VR内容多样化;3)政策环境的支持;

VR产品本身的完善:

1)画面清晰度逐渐提升,通过提升子像素数和帧率等技术逐渐提升画面清晰度;2)显示延迟降低,通过双GPU立体渲染、VIEW BYPASS数据处理技术等方式不断改善产品延时性能;3)穿戴舒适度提升。

VR内容多样化:

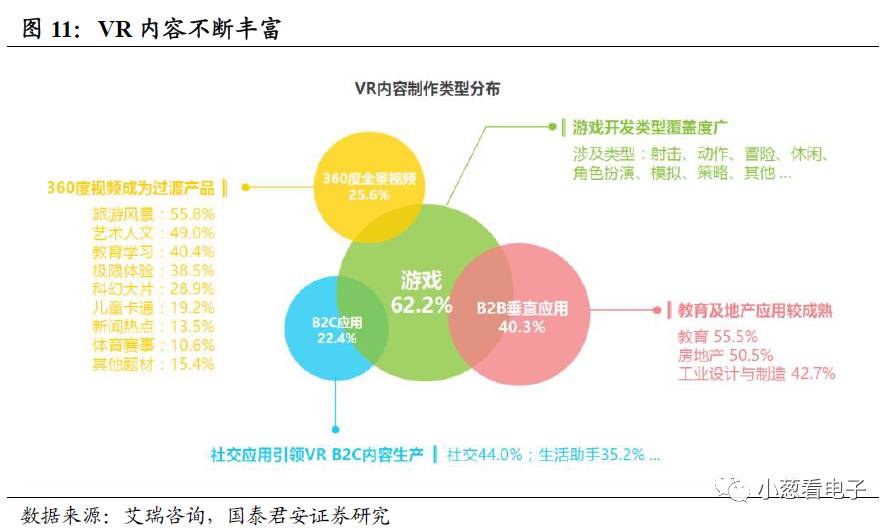

目前VR游戏开发者仍占多数,但B2B垂直应用、360度全景视频等应用内容也在火热开发中,VR内容源逐渐从游戏、视频领域开始向教育、房地产、社交等方向多样化发展。

政策环境支持:

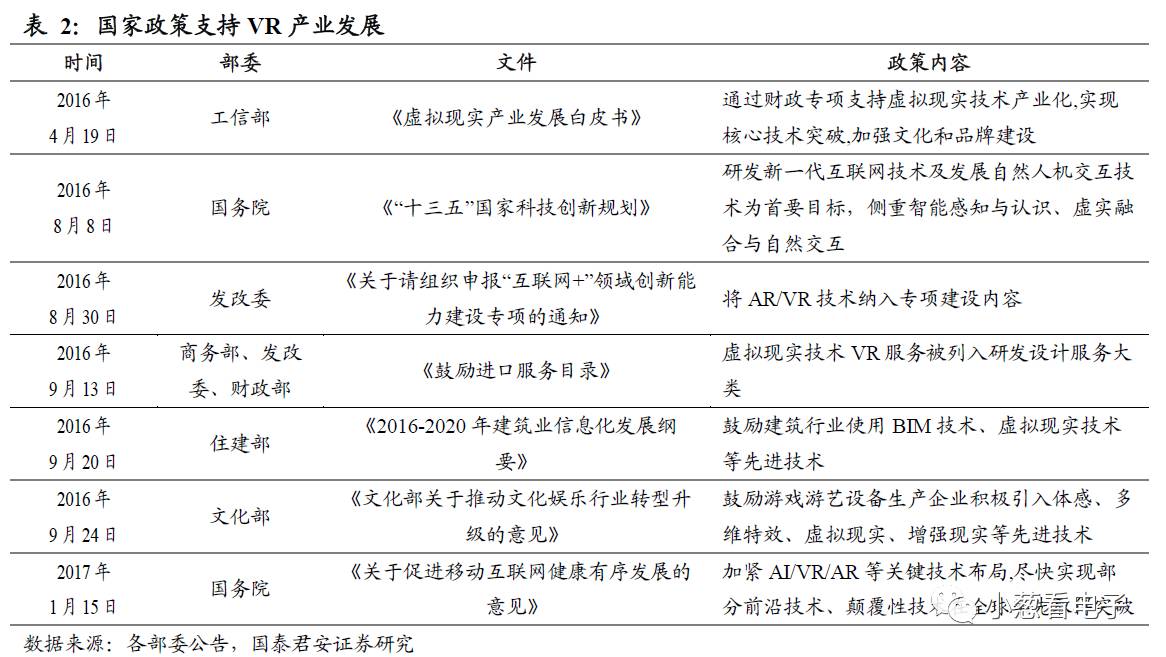

2016年以来国家各部委频繁出台虚拟现实技术相关扶持政策,将虚拟现实技术纳入专项建设范围。住建部、文化部等部委也积极配合中央政策,助力虚拟现实技术在细分产业的发展与落地。

2016年下半年起,VR产品逐渐放量:

随着产品的逐渐成熟,以索尼PS VR与Oculus为代表的VR产品开始形成销售,

其中

PS VR出货量在100万台左右,Oculus出货量在40万台左右,歌尔独家ODM。

2017年起VR产品有望热销:

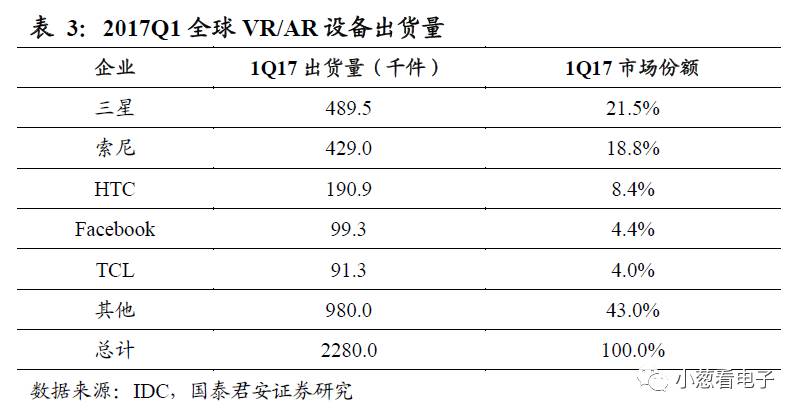

根据研究机构IDC统计,17Q1全球VR/AR穿戴设备出货量达228万台,其中三星Gear以48.9万占据榜首,市场份额达到21.5%,而头戴式VR产品领域则由索尼42.9万出货量占据第一,Oculus占全球市场4.4%。从国内来看,HTC为本土龙头,占到全球8.4%份额。不到2017年第一季度的一半,我们认为随着VR 技术的成熟,VR产品将从2017年起逐渐放量。

2.2. VR应用空间广阔,未来5年出货量CAGR为48.7%

VR相关产品应用广泛,在行业应用和用户消费领域均有涉足。在商业领域,“VR+”概念被广泛应用于教育、医疗、房地产、工业制造等产业,通过VR技术的体验优势,提升服务体验、优化营销手段;在消费领域,VR产品致力于满足人们各项需求,在旅游、游戏、视频、直播等生活场景中进行渗透。

VR技术在商业与消费各个细分领域的渗透与拓展,为未来VR产品的进一步增长提供了良好空间。根据IDC预测,VR设备将在2016-2021年间迎来爆发式增长,消费类VR产品年复合增长率预计达45.9%,商业类VR产品年复合增长率预计达58.1%。

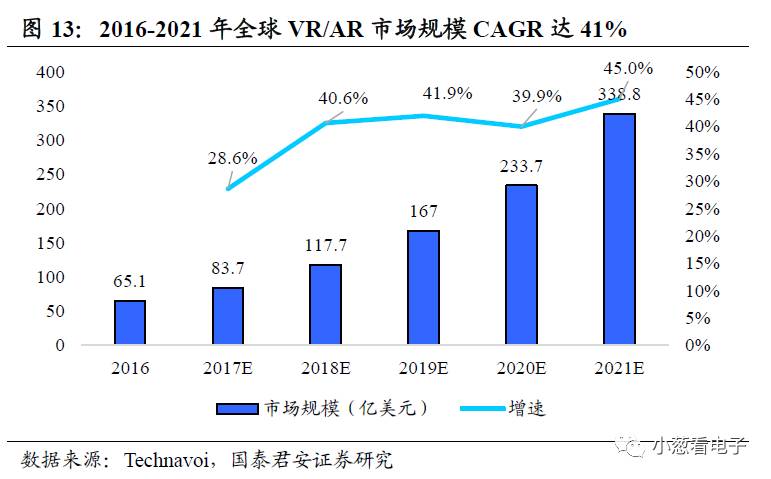

VR设备与内容源的共同发力,有望带来VR整体产业规模的扩大。根据Technavio数据,2021年全球VR/AR设备市场有望超过300亿美元,未来五年将以41%的年复合增长率快速增长。

2.3. 一体化能力是致胜关键,歌尔为VR产业赢家

2016年公司业绩迎来拐点,除了大客户声学升级ASP提升外,VR产品的出货也是重要拉动点。2016年公司独家代工Sony PS VR和Oculus,公司之所以成为业内两大品牌的独家供应商,我们认为原因在于公司强大的一体化能力。

(1)诸多零部件自制:

声学部件、塑胶件、金属件、模切件、光学镜片等实现自制,自制零部件占整体VR产品30%。

(2)全面的VR/AR光显模块研发制造:

公司拥有LCD/AMOLED/LCOS等多种显示技术的快速适配量产能力,具备微显示光学技术方面的研发和投资(Kopin);

(3)3D音效技术:

公司专注于3D音效增强、3D音效定位以及高密度混响算法,提升听觉体验,2015年收购丹麦AM3D公司,提供专业3D音效解决方案;

(4)VR光学解决方案:

依托在光学方面强大的集成整合能力,歌尔具备VR专用镜片的设计制造能力和量产经验,保障VR产品的图像质量;

(5)全面的VR系统解决方案:

公司提供一站式垂直整合的系统解决方案,包括光学,ID,结构,电子电路,射频,软件在内的整体设计方案,以及零部件,模具,注塑,校准,组装,自动化在内的整体制造方案。公司与高通公司共同推出基于骁龙820芯片的虚拟现实参考设计平台—VR820。

以索尼PSVR为例,公司在其中多个组件具备自制能力,包括注塑件、金属件、声学器件、镜片、光路等。除零组件外,公司还能提供VR HMD以及数据手套、游戏手柄、Outside-in追踪灯塔、大型VR外设等智能交互产品整体解决方案。

VR产品集成了声、光、电等多种技术,而歌尔通过深耕声学,拓展其他零组件,发展ODM、JDM能力,正符合VR产品的多能力要求。因此歌尔已成为VR产品制造的有力竞争者,独占业内最顶级VR客户Sony与Oculus订单也证明了其在VR上的能力。随着VR产业的快速增长,订单数和出货量迅速增加,成为公司新的利润增长极。

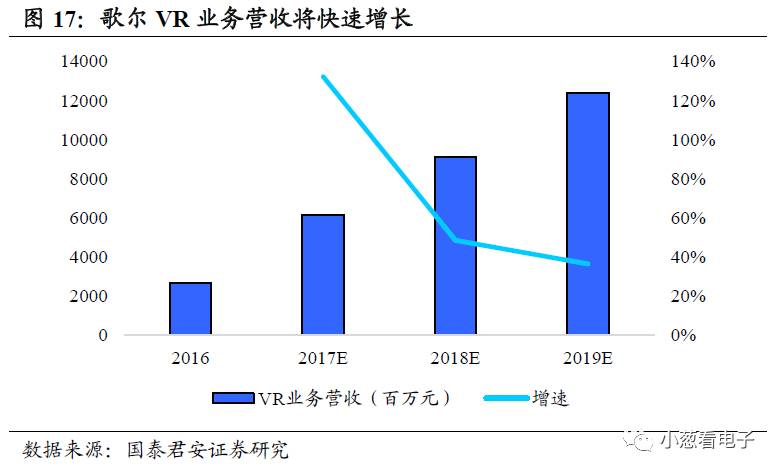

2016年公司共出货VR产品140万套左右,其中Sony PS VR出货量100万套左右,Oculus出货量在40万套左右,均为独家供应商,实现营收26-27亿元。2017年Sony PS VR和Oculus都将翻倍以上增长,预计公司VR业务营收将在60-70亿元。2018年歌尔有望打入更多VR品牌ODM业务,继续保持高增长。

3. 声学产品不断升级,量价齐升

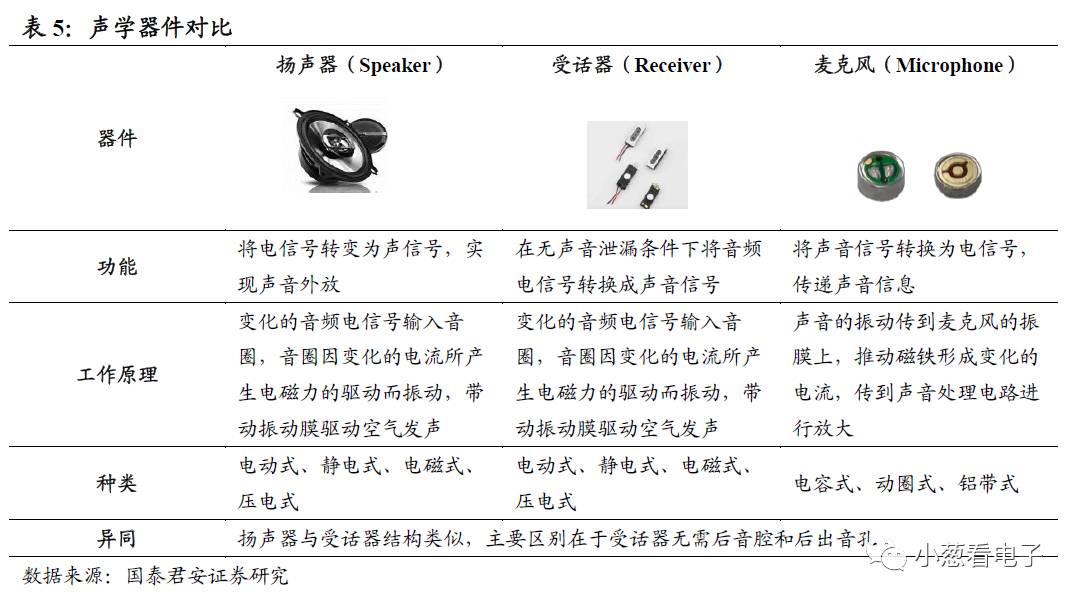

手机中的声学部件有:1)受话器(电信号转换成声音,用于接电话,听得清,私密性好);2)扬声器(电信号转换成声音,免提和功放);3)麦克风(声音信号转换成电信号,拾音)。受话器和扬声器的工作原理类似,都是利用电感的电磁作用,受话器可以理解为“微型扬声器”。

声学器件的性能很大程度决定了手机的音质,进而影响整体用户体验,因此手机声学器件升级是智能手机优化升级的重要基础。苹果是业内最具代表性的厂商,其声学升级引领着市场潮流,同时苹果作为歌尔最重要的客户,其声学产品升级也影响着公司业绩表现。

3.1.麦克风数量不断增加,降噪与拾音能力提升

麦克风用于拾音,在麦克风的设置方面,苹果手机经历了单麦克风、双麦克风和多麦克风。

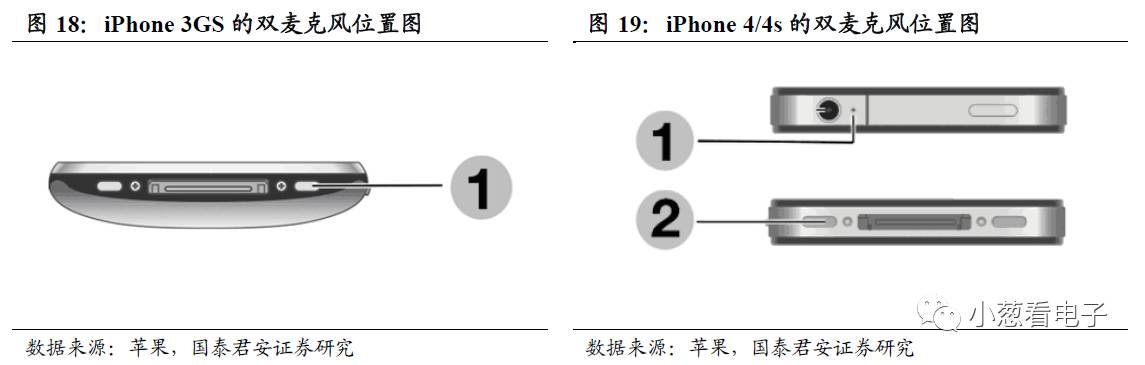

1)单麦克风:

从苹果第一代iphone开始,直到iPhone 3GS配备的都是单麦克风,在机身底部,所有语音均从该孔录入。

2)双麦克风:

从iphone 4/4S开始,苹果手机开始配备双麦克风,分别是在上方3.5mm插孔旁和下方30pin插孔旁边。在降噪能力上,双麦克风相比于单麦克风实现了质的飞跃。手机处理器根据不同位置上麦克风的音量差进行处理,自动产生与噪音相反的声波来抵消噪音。两个麦克风各有分工,当在使用前后摄像头录像或视频通话时,系统调用的是机身顶部的麦克风,在打电话或录制语音等情况下,系统会自动调用底部的麦克风。

3)3麦克风:

iPhone 5/5c/5s/6/6 Plus都配备有3个麦克风。一个在机身底部,两个在机身顶部。其中,第一个在底部3.5m插孔旁边,在通话时收音时使用。第二个是隐藏在上方听筒附近,用于通话期间的主动降噪。第三个就是在后方主摄像头旁边,以便在使用后摄头录视频时能收到不同方位的声音。

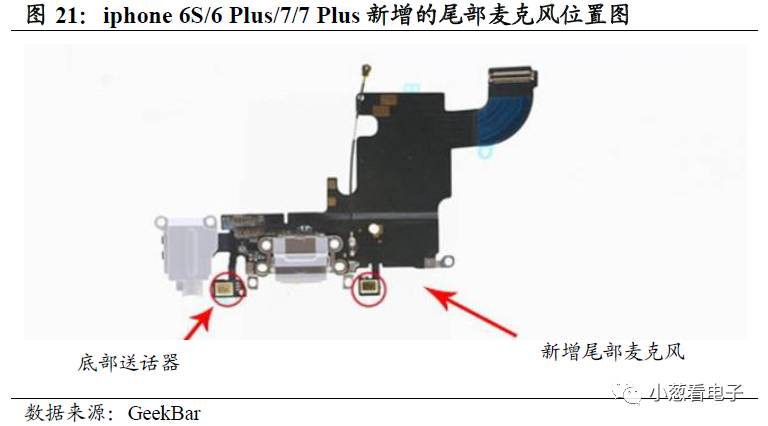

4)4麦克风:

iPhone 6s/6s Plus/7/7 Plus的麦克风数量增加到了4个,机身顶部和底部各两个麦克风。相比于之前版本,新增了尾部麦克风。如果使用语音备忘录时,系统调用的是新增的尾部麦克风,底部麦克风充当降噪作用。

总结:近年来以iPhone为代表的智能手机在麦克风上的升级主要体现在数量上。

苹果通过增加麦克风后利用算法可以协调多个麦克风工作,实现主动降噪功能,让用户在通话时,声音传递更加清晰准确。同时,多麦克风还可以使得硬件调用麦克风时更加精准和准确化。

在麦克风本身的升级上,从iPhone 3GS的ECM到iPhone 4开始采用MEMS麦克风是一个跨越,第二次大的进步则是在iPhone 7/7 Plus中导入防水功能。

3.2. 受话器+Top Speaker,立体声得以实现

“双喇叭”这个设计其实早在苹果初代产品中已经存在,其在底部的数据接口两侧采用双扬声器开口的设计,不过这并非真的采用了双扬声器的设计,只是出于美观的考虑才设计成这样,比如iPhone 4,其实只有右边开孔才是喇叭发音孔,左边的开孔只是麦克风拾音孔而已。

在iPhone 6/6 Plus中苹果保留了右边的喇叭开孔,左边只剩下耳机接口和一个麦克风孔。到iPhone 7后,手机底部又重新恢复了那种“双喇叭”的对称设计,但其实iPhone 7底部仍然只有一个扬声器。