🔹

近期,公司股价回调较多,或与两方面原因有关:1)市场利率上行;2)央企降杆杠。但我们认为市场过度反应了,葛洲坝从融资能力及杠杆率方面来看,均具有一定优势。

市场利率方面,

作为大央企,信用优质,融资渠道广泛,融资成本压力相比其他公司更小;

央企降杠杆方面,

葛洲坝资产负债率相比其他大建筑央企明显偏小,和中钢国际等小央企对比,负债率略高,即使和部分民企相比,葛洲坝资产负债率也仍具有竞争力,所以降杠杆对于葛洲坝的影响,预计不会太大。

🔹 自身实力出众,PPP业务发展强劲。

公司在融资、专业技术、品牌、平台等方面具有竞争力,凭借着所具有的优势, PPP业务拓展顺利。2014年,公司开始初步探索PPP、BOT、TOD等经营模式,提升项目的投融资能力;2015年起,公司紧跟PPP大浪潮,积极与各级地方政府签订了一系列PPP 合作框架协议,并开始承接PPP业务,全年项目签约总额535.78亿元,占国内签约总额的比例达64%;2016年,公司创造了PPP“葛洲坝模式”,全年签约PPP项目总额719.26亿元,占国内订单的50.28%。2017年上半年,公司新签PPP订单504.57亿元,占国内订单的73.96%,去年同期签约PPP订单368亿元,PPP订单增长37.11%。

根据项目的施工周期,按照项目的正常进度进行推算,2015年至今公司公告签订的PPP订单,预计2017年可确认收入175亿元左右,如果加上未公告PPP订单,2017年PPP项目确认收入将有望达到200-300亿的水平,相比2016年PPP收入大幅增长。随着PPP业务占比的提升,施工业务的毛利率将会有明显的改善。

🔹 环保业务发展迅速,其他业务指日可待。

环保深加工业务不断推进,紧跟一带一路战略,海外业务有望快速增长,房地产、水泥、民用爆破、装备制造等业务稳健增长,公司规模有望不断壮大,业绩也相应实现提升。

🔹 公司2017年经营计划中指出,

合同签约计划2400亿元,营业收入计划1200亿元,投资计划644亿元。

公司2017年前三季度新签合同1804.98亿元,完成计划数的75.21%,实现营收743.08亿元,完成计划数的61.92%,考虑到四季度作为订单和收入确认的高峰期,我们认为完成全年计划值问题不大,业绩增长确定性高。

🔹

公司PPP业务迅猛发展,海外业务有望突破,环保业务爆发可期,盈利水平也将提升,其他业务稳步发展,支撑业绩增长。

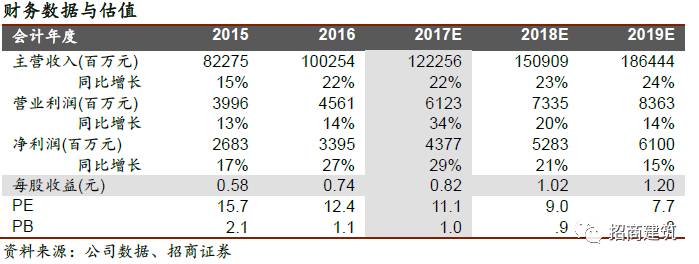

我们预计17、18年公司EPS分别为0.82和1.02元/股,对应PE分别为11.1和9.0倍,维持“强推荐-A”评级。

风险提示:投资不及预期;利率上升超预期;政策风险;回款风险。

近期,公司股价回调较多,或与两方面原因有关:1)市场利率上行;2)央企降杆杠。但我们认为市场过度反应了,葛洲坝从融资能力及杠杆率方面来看,均具有一定的优势。

市场利率方面,

我们以10年期国债

收益率为例,自2016年10月中旬开始,10年期国债收益率便不断提升,由2.63%提升至3.89%左右,离2013年4.6%的高点仍有一定的距离。利率的上升确实对建筑工程公司造成一定的影响,但是我们认为对于葛洲坝这样的大央企,影响相对有限:作为大央企,信用优质,融资渠道广泛,融资成本压力相比其他公司更小。我们在微观调研时候发现,银行对于民营企业贷款利率普遍在基准利率上浮,对于央企国企,贷款利率为基准利率,甚至部分公司出现下浮,我们认为这主要是因为央企国企信用更好,实力更为突出,减少信息不对称情况。

央企降杠杆方面,

基于降杠杆的大环境,央企国企首当其冲,受到降杠杆的影响更大。不过从数据对比发现,葛洲坝资产负债率相比其他大建筑央企明显偏小,和中钢国际等小央企对比,负债率略高,即使和部分民企相比,葛洲坝的资产负债率也仍具有竞争力。所以降杠杆对于葛洲坝的影响,预计不会太大。

公司在融资、专业技术、品牌、平台等方面具有竞争力:

-

品牌影响力方面,公司在加强品牌建设的同时,也加快子企业品牌建设,努力打造了一批知名度高的子品牌。

葛洲坝“绿园”环保品牌、“葛洲坝”水务品牌、“葛洲坝装备工业”装备制造品牌、“三峡”水泥品牌、“易普力”民用爆破品牌和“葛洲坝地产”高端品牌等在市场内均具有一定的影响力,公司已形成了“CGGC”统一企业品牌下的多品牌体系。公司注重品牌建设和形象宣传,借力多种媒体方式,开展品牌推介活动,不断增强公众对葛洲坝品牌价值的认可度。

凭借着公司所具有的优势和竞争力,公司PPP业务拓展顺利。2014年,公司开始初步探索PPP、BOT、TOD等经营模式,提升项目的投融资能力;2015年起,PPP模式在国内工程市场得到了迅速发展,公司紧跟PPP大浪潮,积极与各级地方政府签订了一系列PPP 合作框架协议,并开始承接PPP业务,全年项目签约总额535.78亿元,占国内签约总额的比例达64%;2016年,公司设计了一整套PPP业务的规则、流程和模式,创造了“葛洲坝模式”,

全年成功签约19个PPP项目,签约总额719.26亿元,占公司国内市场签约额的50.28%。

2017年上半年,公司新签PPP订单504.57亿元,占整体订单的40.07%,去年同期签约PPP订单368亿元,PPP订单增长37.11%。

经过2年多的PPP实操经验,目前公司已经构建了较完整的运作体系,设计了一整套PPP业务的规则、流程和模式,是行业内PPP业务的标杆企业和领军企业。相比于行业内的其他竞争对手,公司在融资、专业技术、资源整合、商务谈判等方面均具备相当的核心竞争优势。

从公告订单来看,大部分PPP项目投资额在20亿到50亿之间,约占2016年营收的2%到5%,公司订单数量充足、来源稳定,投资总额相当可观。从地域分布来看,公司公告的重大PPP项目几乎均位于贵州、广西等西部地区以及湖南、湖北等中部地区。从领域分布来看,目前公司中标的PPP 项目主要涵盖市政工程、公路桥梁和片区开发三个领域,框架协议中还包括轨道交通、水务和燃气输送等领域。