这便是*ST保千(600074.SH)。

说起这家公司,可谓故事颇多。

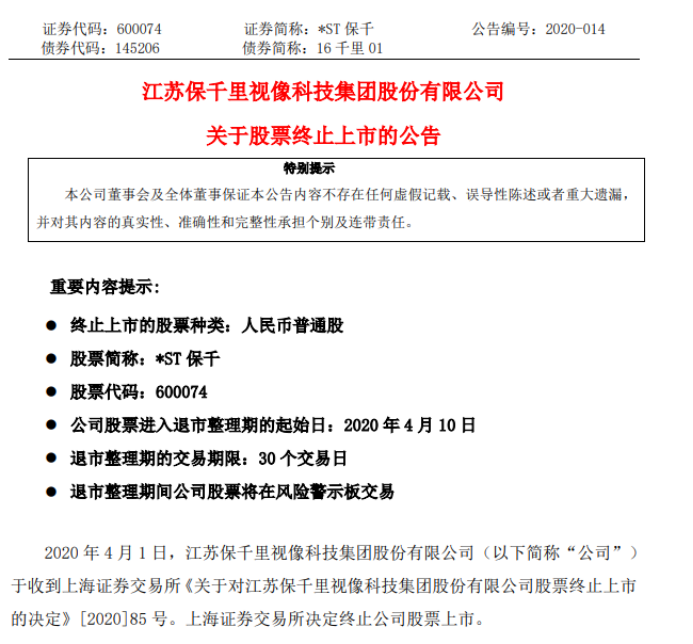

*ST保千(以下部分地方简称保千里)4月1日晚间公告称,公司收到上海证券交易所《关于对江苏保千里视像科技集团股份有限公司股票终止上市的决定》[2020]85号。上海证券交易所决定终止公司股票上市。

这意味着,*ST保千将成为2020年以来第一家被强制终止上市的公司。从2015年借壳中达股份,到如今退市,*ST保千可谓来也匆匆,去也匆匆。

公司2019年已被暂停上市,近期披露的2019年报出现巨亏,净资产为负,且被出具了无法表示意见的审计报告,触发强制退市条件。

公告称,公司 2017 年、2018 年连续两年期末净资产为负值和连续两个会计年度财务会计报告被会计师事务所出具无法表示意见的审计报告,公司股票自 2019 年 5 月 24 日起暂停上市,现仍未恢复上市。2020 年 3 月 13 日,公司披露了经审计的 2019 年年度报告, 2019 年度归属于上市公司股东的净利润为-9.32 亿元,2019 年末归属于上市公司股东的净资产为-59.79 亿元。中审华会计师事务所对公司 2019 年度财务会计报告出具了无法表示意见的审计报告。

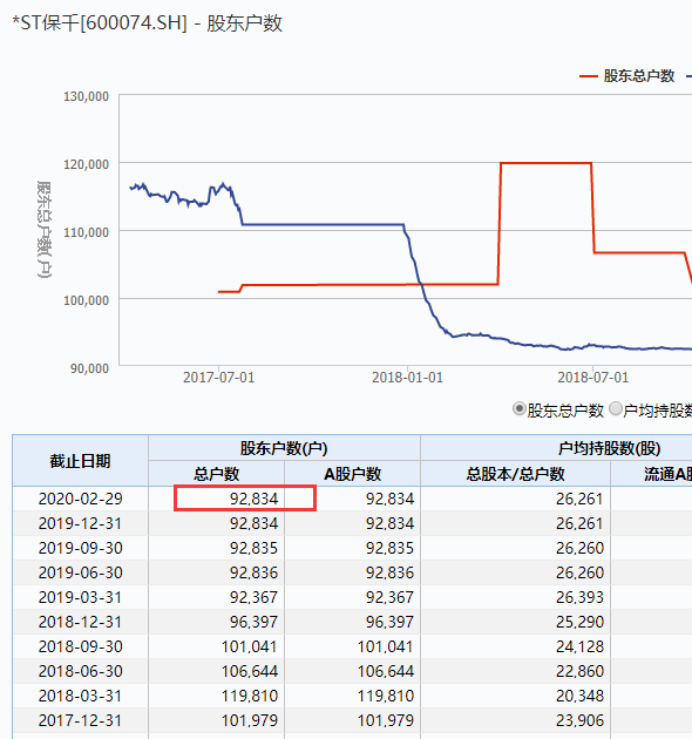

资料显示,*ST保千股东户数仍有约9万户。

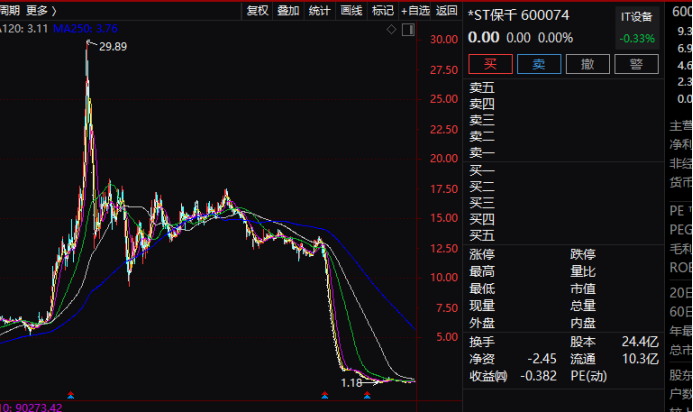

资料显示,保千里2015年通过借壳中达股份登陆A股上市,上市之初风光无限,但短短几年时间又沦落至被强制退市,令人唏嘘。

保千里之所以快速沦落,与原实控人庄敏一系列违规行为有关。也被视为近年A股上市公司实控人掏空公司的典型案例之一。

保千里在公告中曾明确指出,公司董事会在核查后认为,原实控人庄敏涉嫌通过控制投资标的转让方收款银行账户的方式,实际控制该等银行账户内的股权转让款项,涉嫌通过介绍第三方与投资标的签署业务合同的方式将增资款项转出,涉嫌以对外投资收购资产的方式侵占上市公司利益的情形。

事实上,在保千里刚借壳中达股份时,就存在违规。根据证监会此前的《行政处罚决定书》,在保千里借壳中达股份的过程中,庄敏及其一致行动人陈海昌、庄明、蒋俊杰向评估机构提供虚假协议致使保千里电子评估值虚增,损害被收购公司中达股份及其股东的合法权益。庄敏等的行为不仅使得上市公司利益受损,公司还因此受到证监会处罚。

保千里的一系列问题也让投资者损失惨重。据Wind数据,自2015年最高价算起,保千里股价至今累计已下跌超96%,不少投资者血本无归。

除了投资者受损,保千里的部分员工也损失不小。

在借壳成功后,保千里随即开始筹划股权激励,并于当年10月推出首期限制性股票激励计划,向23名激励对象,以11.30元/股的价格共授予1000 万股限制性股票。

两个月后,公司又实施了第二期限制性股票激励计划,向102名激励对象,以7.25元/股的价格共授予3984.7018万股限制性股票。两期股权激励计划的解锁期均为自授予之日起满12个月、24个月、36个月,相应的解锁比例为20%、30%、50%。

按照保千里此后的股价表现看,公司股权激励计划亏损不小。

据媒体此前报道,2015年保千里操作员工激励股时,曾有很多员工贷款去买公司股票。

根据安排,公司股票进入退市整理期的起始日为2020年4月10日,交易期限为三十个交易日。如不考虑全天停牌因素,预计最后交易日期为2020年5月26日。

按照以往强制退市股的情况,结合公司2019 年末归属于上市公司股东的净资产为-59.79 亿元的情况,公司股票进入退市整理期后大概率后有一波下跌,投资者不可盲目接飞刀。

值得注意的是,保千里仍有部分沪股通投资者,公司股票一度是陆股通标的。截至目前,陆股通持股数量为27.03万股。

由于公司股票目前已被调出沪股通标的,沪股通投资者可以选择在退市整理期出售所持公司股票,但不可以买入公司股票。目前,沪股通投资者如选择继续持有,后续进入股转系统后可能无法进行转让。

除了*ST保千外,一些公司的退市风险也是迫在眉睫。

ST锐电可能存面值退市风险。公司公告显示,其股票已连续13个交易日(2020年3月16日- 4月1日)收盘价格均低于股票面值(即1元)。

另外,备受市场关注的乐视网也大概率会被终止上市。资料显示,乐视网2019年5月13日被暂停上市。2020年2月27日,乐视网发布了《2019年业绩快报》,经公司内部审计部门审计,未经会计师事务所审计的2019年归属于上市公司股东的净利润为-112.81亿元。2019年以来,乐视网品牌信誉持续受损,公司的广告业务收入、会员及发行业务收入相较去年同期持续下滑,前期购置的影视版权等长期资产摊提成本逐年摊销,导致2019年公司营业总收入、营业利润、利润总额大幅下降,此外,大股东及其关联方债权无法得到偿还,公司大量有息债务无法进行偿付且不断产生财务费用,进一步加大对亏损影响。

近期还有多家公司也提示了可能会被终止上市的风险,包括*ST凯迪、*ST龙力等。

天海防务近日也公告称,法院已裁定公司进入重整程序,如果公司顺利实施重整并执行完毕重整计划,将有助于改善公司财务结构,化解债务危机,主营业务重新走上健康发展的轨道。若重整失败,公司将存在被宣告破产的风险。如果公司被宣告破产,根据《深圳证券交易所创业板股票上市规则》(2019年4月修订)第13.4.1条第(二十一)项的规定,公司股票将面临被终止上市的风险。