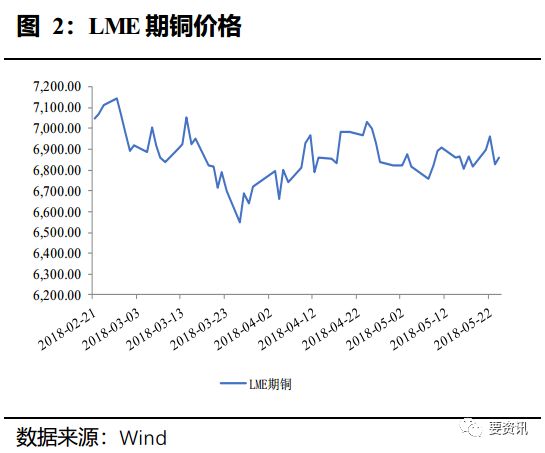

本周期铜涨跌交替进行,追随美元走势。中美双方在公开了中止贸易商的联合声明之后,铜价或存有向上修复的可能,但是近期从基本面上看,近期下游需求表现乏力,现货市场成交表现较为平淡,库存压力还是存在。

本周沪铜运行区间

51120-51570

元

/

吨,均价

51286

元

/

吨,较上周上涨

0.54%

。本周伦铜运行区间

6855-6979

美元

/

吨,均价

6891.8

美元

/

吨,较上周上涨

0.24%

。

从基本面上看,供应方面,在上周五韦丹塔资源公司表示其被迫暂时关闭在印度的泰米尔纳德邦冶炼厂,该工厂产能

40

万吨。韦丹塔表示至少在

6

月

6

日前该厂仍将被迫关闭。该工厂现在已经关闭了

50

多天,受此影响一部分铜精矿货源流入国内缓解了国内的紧张局面,铜矿

TC

也得以回升,进口矿现货

TC

上涨约

3

美元至

77

美元。国内电解铜供应正常,电铜产量稳步增加未见有下降的趋势,巴彦淖尔飞尚铜业

5

月计划进行

22

天的系统检修,和鼎铜业

5

月底计划进行一个月的检修,金川总部计划

6

月底进行检修,具体未定。再生铜方面,再生铜的供应链各单元在加紧步伐应对一货难求的进口货源,其一边加大对国产再生铜的收购力度,另一方面加大对废六类的的进口量。不过这两种操作都有很大的局限性,国内废铜带发票少而且货源比较分散,统一收购难度大。进口六类有国家政策限制货源稳定性和数量难以稳定。因此废铜紧张局面短期不会好转。

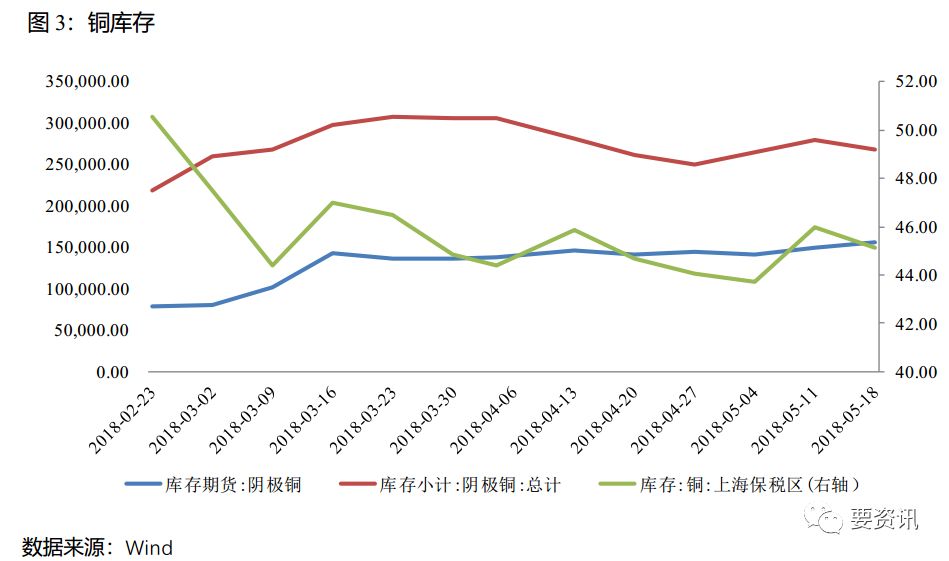

需求方面,从库存来看目前国内消费较好,上期所库存、市场现货库存、保税区库存均处于下降过程中。上周五保税区库存下降

9000

吨至

45.1

万吨,现货库存

14.682

万吨较上周下降近

3

万吨。下游方面铜杆订单依旧火爆不过只局限于大厂,小型工厂因质量不过关逐渐丧失市场份额,华东有大批小型铜杆厂关停。另一方面,为了给上合峰会做准备,青岛一带大批环保不达标的工厂面临停产的压力。国际方面,美国下半年将推出基建计划将刺激铜的消费需求,这项基建计划于

2

月份提出,规模达

1.5

万亿美元,旨在升级美国的道路、机场和其他公共工程,美国是全球第二大精铜消费国,占全球铜消费的

7%

左右,预计将对精炼铜的消费有所刺激。根据安泰科的测算,这项基建计划大概每年对铜的消费拉动

10%

,折算下来就是

18

万吨左右。虽然特朗普的此项计划一拖再拖,但其基建政策将有可能在下半年推出,这主要是基于其为中期选举造势赢得选票保住总统宝座的考虑。而据

WBMS

数据显示,印度目前精铜消费量年平均为

45

万吨,人均用铜量仅为

0.35kg/

人,低于世界平均水平

3.11kg/

人,更远低于中国人均

8.25kg

的用铜水平,低消费水平必然巨大的需求空间。市场人士预计,到

2020

年,印度铜消费量将达到

100

万吨,年均消费增量约

10

万吨。

长期来看,铜的基本面偏好,但因中美贸易战暂停,市场对未来市场的担忧有所缓解暂时性的抵消了美元上涨带来的冲击铜价在本周有所上升。尽管铜去库存正在加速,但美元的升值使得铜价缺乏大涨的基石。随着阶段性消费旺季逐渐进入末期,短期看跌。

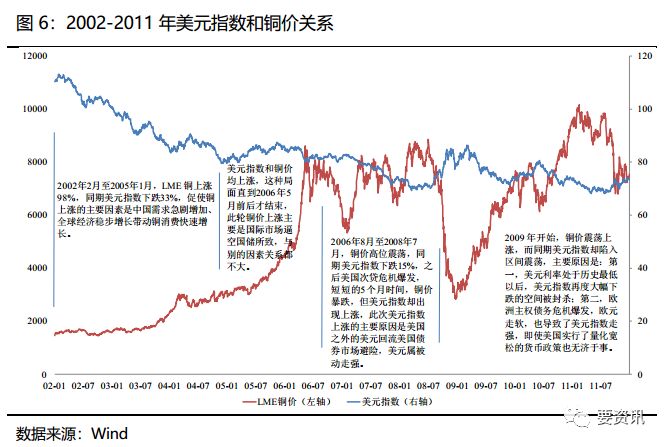

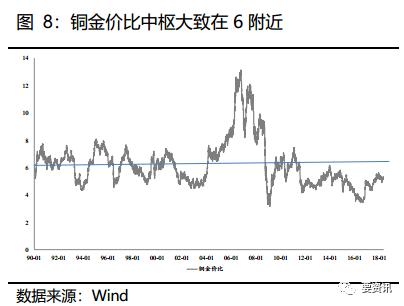

具体来说,在震荡市中,美元影响铜价走势主要有两个方面:第一、美元贬值,美国之外的消费者以更低的价格购买铜,会拉动一定的需求。第二、作为避险工具,如果铜比贵金属的相对价格更便宜,那么出于投机需求,投资者也会将目标转向铜。我们可以看到,除了

2000

年铜和黄金的单边市之外,在震荡市中,铜金价格比中枢大致在

6

附近(铜的价格单位是美元

/

吨,金的价格单位是美元

/

盎司)。

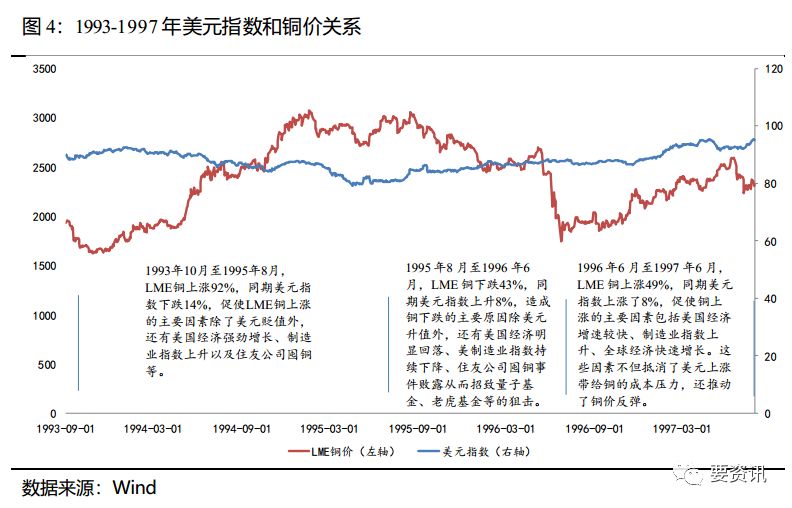

我们对

1992

年

-2011

年

10

次铜价波动进行分析,其中,有

5

次波动方向与美元相反,只有

3

次与美元波动方向一致。其中三次与美元波动方向一致的原因都在于全球经济稳步增长带动铜消费快速增长。目前来看全球经济属于弱复苏阶段,难以出现铜价和美元同步变动的情况。铜价和美元指数应当呈反向趋势,目前美元短期难现强势格局,从这个角度讲,美元对铜价的压制有限。

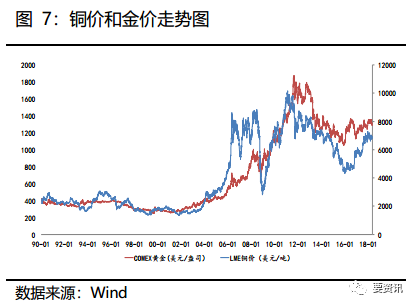

铜价和金价除2001-2012年黄金大牛市之外,其他阶段整体走势有趋同性。抛除这一段时间,我们看到总体来说,铜金铜金价格比中枢大致在6附近(铜的价格单位是美元/吨,金的价格单位是美元/盎司)。目前来看,铜金价格比是低于6的,从这个角度来讲,铜价下跌空间有限,上升概率更大一些。

若您有任何关于期货品种的问题,欢迎

“

点击这里

”

给我们

留言互动

,我们将竭诚为您提供解答。