1.消费者行为特征分析

消费者行为是指消费者为获取、使用或处置消费物品/服务所采取的各种行动,以及影响决定这些行为的决策过程,甚至包括消费资金来源的获取等。它涉及了感知、认知、行为以及环境因素的互动作用,也涉及了交易的过程。对这些行为特征的研究构成了消费需求预测的依据以及企业营销决策的基础。对于酒店住宿行业来说,我们不仅要了解获取客户和促进转化的有效途径,更是需要洞察到消费者需求动机、决策流程、以及消费体验和口碑传播的影响力。

在如今,酒店面临着客户出行方式的极大转变,散客客源占据酒店客源总量的半壁江山。这一变化趋势,促使整个酒店住宿行业不得不比以往都要更加关注消费者行为的变化,关注他们的来源途径、预订决策流程、消费喜好、入住体验和口碑点评等,这些行为数据的掌握有助于帮助酒店完善数字化营销决策的依据以及提升营销策略的有效性。

1.1搜索行为

搜索行为包含了用户的潜在心理需求,如对地理位置、酒店等级、价格或特色服务等等的需求。这些潜在需求往往和消费者的个人属性、消费特征以及外界环境等相关,这往往是消费者预订决策的开端,也是酒店曝光展现的开端。

在携程酒店预订平台上的搜索行为中,我们选取了常见的目的地搜索和关键词搜索两类数据,对其进行分析和用户需求洞察。

1.1.1目的地搜索

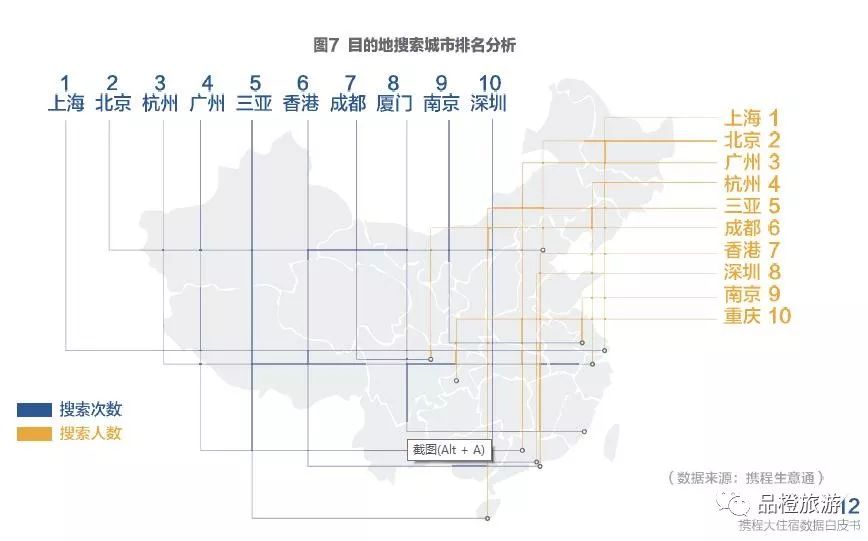

根据2017年数据显示(图7),在目的地搜索中,一线城市依然是酒店目的地搜索量最高的区域,这主要和该城市区域的经济发展状况,以及城市旅游品牌形象和度假服务设施的完善相关联。

上海作为超一线城市,从用户的搜索次数和搜索人数来看都位居第一,其搜索次数和人数比排在第二位的北京分别高出25.99%和32.54%。同时,三亚和厦门作为非一线城市也成功进入了全国用户搜索总次数的前10位。

从搜索频次上来看,厦门虽然在搜索总人数上未进入到前10,但在人均搜索频次上是排名最高的城市,也就是说,用户在预订该城市酒店时,进入携程酒店预订平台的次数是最多的,这从一定程度上反映了用户在预订该城市的酒店时决策考虑过程较长。人均搜索频次紧接其后的为南京、香港和杭州。深圳、成都、广州和上海人均搜索频次最低,用户出行的目的更加明确,决策考虑过程较短。

在商圈的搜索选择上,杭州西湖湖滨商圈、南京新街口商圈、广州火车东站、天河体育中心、上海陆家嘴金融贸易区、北京天安门、王府井地区成为了 2017年全国最热门的5大商圈。

1.1.2关键词搜索

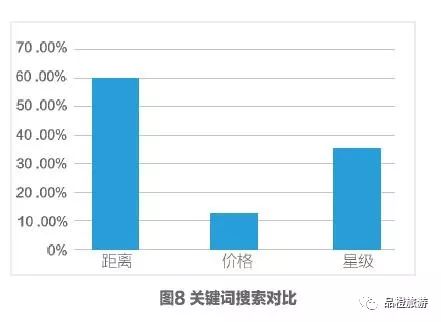

关键词搜索为强心智搜索行为,意味着消费者在搜索过程中有着比较明确的目标选择,希望展现结果更加符合其需求,缩短选择预订酒店的时间成本。根据携程生意通数据显示,有56.47%用户在进入携程酒店城市列表页之后会使用关键词搜索。

其中,位置距离、星级为用户首选的关键词搜索条件,占比分別为59.8%、37.07%。(见图8)

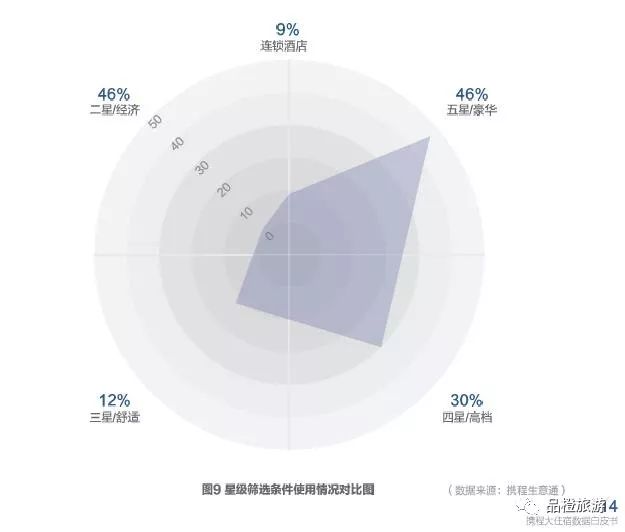

在位置距离中,“距离”、“商业区”和“机场车站”的选择依然是排在前列的筛选条件;在星级选择中,“五星/豪华”、“四星/高档”酒店仍然表现的比较耀眼,总占比为76%。(见图9)

价格搜索占比为11.61%,远低于位置距离、星级的选择,可以看出用户对价格的敏感度有所降低,甚至出现“花钱买时间“、”花钱买安全“趋势。尽管如此,但大部分用户表示还是会综合酒店位置、星级和评价等因素选择性价比相对高一点的酒店。

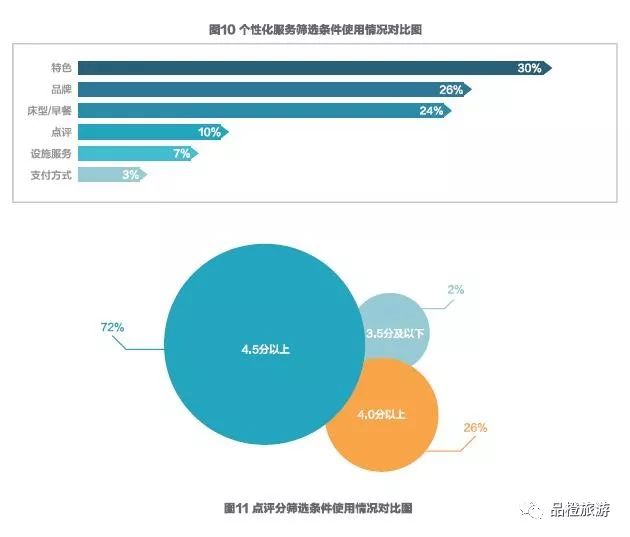

除此之外,我们还看到用户对酒店特色、酒店品牌、房型/早餐也出现了前所未有的关注度,选择场景更加具有个性化。在酒店特色选择方面,用户更加倾向于选择亲子酒店、浪漫情侣、休闲度假;在设施服务方面,用户更倾向于是否有接送服务和免费停车;酒店SPA也开始成为受欢迎的小众服务。

对于点评分数的筛选发现,点评分4.0为用户的心理分界线。点评分在4.5分以上的酒店普遍为用户的首选,点评分低于4.0的酒店基本上不会被搜索。

1.2浏览行为

如果说消费者搜索行为与酒店展现、曝光相关,那么消费者浏览行为会关系着酒店预订的转化。

根据数据显示,2016年7月~2017年6月用户进入携程酒店预订详情页面进行浏览的总次数达到数百亿次,其中有10.50%的浏览行为为查询酒店点评内容,与上一年同期相比,增长了29.52%。

渐渐地,我们可以发现携程平台不再只是酒店预订平台,同样也是酒店品牌形象展示和口碑查询的窗口。用户在浏览酒店详情页的过程中获取与之相关的酒店信息,包括酒店位置、图片、价格、星级、信息简介和点评内容等。

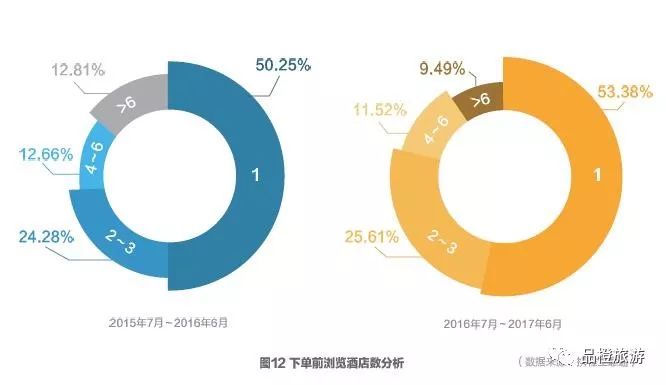

同时,根据(图12)数据显示:2016年7月-2017年6月用户经历搜索、浏览、查看、对比之后,在最后一次浏览过程中,分别有53.38%的用户查看1家酒店就直接预订了,相比上一年同期增长了3.12%; 25.61 %的用户查看2~3家酒店之后直接预订,相比上一年同期增长了 1.34%; 12.66%的用户查看了 4~6家酒店之后直接预订,相比上一年同期下降了1.13%。12.81 %的用户依然查看6家以上的酒店之后直接预订,相比上一年同期下降了3.33%。从中可以看出,用户在最后预订决策时表现得非常直接。

因此,随着移动端技术的发展,用户在搜索和浏览过程中,酒店是否能进入到用户的候选名单中就变得非常重要,如酒店的图片内容、点评内容、性价比、地理位置、关键词场景的排名和曝光等等,都会成为影响用户决策的关键因素。

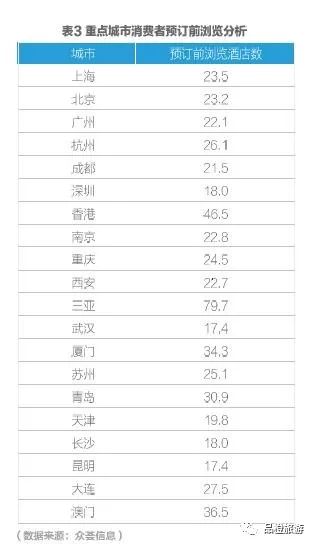

同时,从搜索、浏览、查看、对比到预订的整个过程中,我们选取了酒店需求量排名前20名的市级行政区酒店的预订前浏览酒店数进行了分析(具体数据见表3)。

其中,三亚和香港位居前列,用户从浏览到预订平均分別浏览了79.7家和46.5家酒店;昆明和武汉排名相对靠后,均为17.4家酒店。这主要是和该城市的旅游属性有关,旅游属性越强,消费者决策时间也会变得越长,在下单之前浏览的酒店数量会越多,从而导致酒店之间的竞争变得越激烈。

1.3预订行为

除了搜索和浏览外,近些年来消费者的预订行为出现了较大转变,提前预订的时间越来越短,预订的时间越来越碎片化,说走就走的特性愈加明显。

1.3.1提前预订天数

根据数据统计显示.已有轺过半数以上的用户会选柽当天预订当天入住,还有26%的用户选择提前1~ 3天预订,提前1周及以上预订的用户占比仅为13%。

在此,我们再次对酒店需求量排名前20名城市酒店的提前预订天数做了以下分析(见表4)。当天预订当天入住量占比最高的城市为长沙和昆明;提前1-2天预订的城市差异相对较小,预订量占比最高的城市为北京和上海;提前3-6天预订的城市,预订量占比最高的为香港、澳门、大连、北京和上海;提前7-13天,及13天以上预订占比最高的为香港、澳门和三亚。

1.3.2预订时间段

从每天、每周、每年的时间维度来看,消费者产生预订行为的时间段也变得比较均衡,一方面是因为无线技术的发展,手机预订变得更加便捷,消费者的时间变得更加碎片化;另一方面是消费者生活态度发生了较大转变,“率性而为

”

“及时行乐

”

的生活态度成了

现在生活的一种时尚。

以下为相关数据展示:

24小时/天

每天早上9点到晚上11点为消费者的主要工作和休闲时间,也是酒店预订的主要时间段。在这段时间内,下午4点和5点为预订高峰,上午11点和晚上9点为预订次高峰。

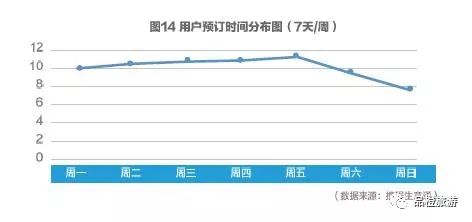

7天/周

每周中,周五为预订高峰,周一到周四预订变化不大,周末反而成为低峰时间段。

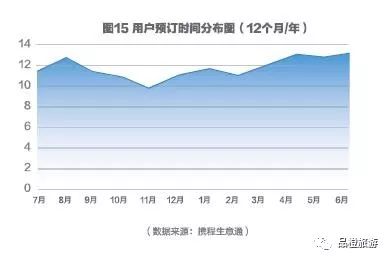

12个月/年

2016年7月到2017年6月中,可以看出春季和夏季为酒店预订的高峰期,秋季和冬季除了十一、元旦、春节长假外,预订量相对出现下降趋势,尤其是11月和2月为明显的预订的低谷。

1.3.3预订间夜数

关于预订间夜数,我们对酒店需求量排名前20名城市酒店的平均入住时

长进行了具体分析(具体数据见表5)。

在这20个城市中,60%以上的消费者仅入住一天的城市数超过了一半。昆明、天津、长沙三个城市入住一天的消费者占比分别达到68.2%、67.4%和66.2%。三亚入住一天的占比最低,仅为33.4%,入住五天及以上的占比达到13.3%。从数据上可以看出,商务型城市入住一天的占比要高于旅游型城市。

其次,受目的地游玩项目的影响,澳门、香港和厦门相比其他城市在入住两天的占比上位列前三,也说明这三个城市中短途出行较为常见。

1.3.4预订房型

在房型选择上,用户普遍关注“床型、是否含早、房间面积、取消政策”,对“是否价格最低”关注度相对降低。

根据2017年订单数据统计显示,选择含早房型的用户占据了35.52%;不含早房型的用户占64.48%。同时,根据携程用户调研结果显示,男性用户与女性用户在房型选择上会有一些差异,男性用户比女性用户更加偏爱含早房型,女性用户比男性用户更加关注室内布局和窗外的视野与景观。

另外,虽然用户对价格敏感度相对降低,但使用优惠券的房型订单量与上一年同期相比增长了96.2%,占总订单量的11.36%

1.4点评行为

参考用户点评,获取口碑推荐,是消费者在购买决策中的重要一环,正向的点评内容和口碑推荐,往往会提升产品购买转化率;反之,降低产品购买的转化率。这使得用户创作的点评内容、分享内容对其他用户的决策购买行为产生着重要的影响。

以下我们对全国不同等级酒店以及34个区域和20个重点城市的用户点评内容进行了分析,分析维度包括点评数量及质量,消费者关注重点重点维度,区域和城市顾客满意度。

1.4.1点评数量及质量分析

根据数据统计显示,豪华型酒店平均点评量最高,2016年7月至2017年6月每家酒店平均产生了近1100条点评;其次是高挡型酒店平均每家产生近600条点评。与上一周期相比,各类型的酒店平均点评数都有所降低,豪华型下降幅度最

小,下滑幅度最大是非星级型酒店(具体见图17)。从消费者的点评内容分析发现,点评中消费者对酒店体验评价也越来越明确,也就是说点评的质量越来越高,平均一条点评可以分析出近4个酒店要素的体验感。预订酒店时点评是消费者决策因素之一且权重越来越高,而另一面消费者写点评的意愿在降低,酒店应利用一些运营策略平衡好两者之间的冲突,引导消费者有意愿分享入住体验。

1.4.2点评满意度分析

在满意度方面,全国酒店整体呈良好状态。其中,我们将对20个重点城市酒店的服务、价格、设施、卫生、位置和餐饮六大维度的点评满意度进行详细分析。

从(表7)中得到,20个城市在酒店各维度上,设施平均满意度为63.49%,较同期有明显提升;酒店的选址备受消费者的肯定,位置平均满意度为91.51%,达到了优的水平;餐饮和价格较同期提升较为明显,平均满意度分别为80.88%、86.74%,服务(89.61 %)和卫生(81.65%)平均满意度几乎和同期持平。

对服务维度而言,满意度排名前五的城市分别是厦门(93.53%)、西安(92.03%)、苏州(91.89%)、南京(91.69%)和成都(91.08%),城市间无明显差异。与同时期对比,超过半数城市满意度有所提升。总体而言,酒店顾客对20个城市酒店服务要素的满意度较高。

对价格维度而言,满意度排名前五的重点城市分别是西安(90.58%)、大连(90.43%)、成都(89.26%)、重庆(89.24%)和青岛(89.21 %),其余城市满意度也高于80%,整体表现良好,且城市间无明显差异。与同时期对比,澳门、香港

同期对比有所下滑。

对设施维度而言,其满意度是酒店六大维度中最低的,然而又是顾客关注最多的要素。设施要素满意度排名前五的分别是澳门(76.89%)、三亚(75.82%)、厦门(68.21%)、成都(66.62%)和大连(66.37%)。除澳门、三亚满意度值超过70%外,其它城市满意度值均低于70%,且城市间差异较小。除澳门、香港满意度同期对比有所下降,其余城市同期对比均有所提升。

对卫生维度而言,满意度排名前五的分别是大连(85.79%)、西安(85.64%)、昆明(85.08%)、澳门(84.92%)和成都(84.89%)。各城市卫生满意度均未超过90%,且城市间无明显差异,超过半数城市满意度同期对比有所下降。从全国水平看,酒店卫生水平还有较大的上升空间。

对位置要素而言,其满意度是酒店六大维度中最高的。满意度排名前五的重点城市分别是大连(94.53%)、西安(94.49%)、香港(93.09%)、成都(92.87%)和重庆(92.51 %)。除广州和昆明外,其余城市位置要素满意度值高于90%,达到了优的水平。

对餐饮要素而言,满意度排名前五的城市分别是西安(85.08%)、青岛(83.88%)、厦门(83.68%)、澳门(83.07%)、南京(82.95%)。20个城市餐饮满意度均未超过90%,且城市间无明显差异,因此,酒店餐饮维度还有一定提升空间。除澳门同期对比满意度有所下滑,其余重点城市均有所提升。

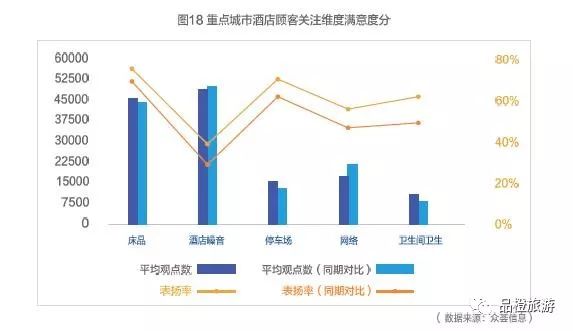

除了以上六大维度的分析外,我们还对20个重点城市酒店顾客重点关注维度的满意度进行分析,给出了卫生间卫生、酒店矂音、停车场、网络、床品五个要素获得的平均观点数和平均满意度及同期对比平均观点数与平均满意度。

从(图18)中得到,20个城市在酒店顾客重点关注各维度上,满意度值最高的是床品,达到73.89%。其次是停车场,其满意度为71.38%。其它三个要素的满意度值较低,满意度值分别为卫生间卫生(59.40%)、网络(50.50%)和酒店噪音

(38.07%)。

从中还发现,五个重要维度满意度同期对比均有不同幅度的提升。其中,酒店对于改善卫生间卫生、噪音的努力得到了顾客的认可,满意度同期对比提升幅度较大;床品、停车场、网络满意度同期对比均有小幅度的提升。

对卫生间卫生维度而言,满意度排名前五的城市分别是大连(76.06%)、西安(67.48%)、澳门(65.54%)、南京(63.89%)和青岛(62.65%),澳门、香港卫生间卫生满意度同期对比有所下滑。除大连满意度高于70%外,其余城市满意度均低于70%,因此,酒店业在卫生间卫生方面还有较大的上升空间。

对酒店噪音维度而言,满意度排名前五的城市分别是大连(55.32%)、青岛(50.57%)、三亚(50.45%)、西安(47.30%)和武汉(43.67%),所有城市同期对比均有所上升。20个城市满意度均低于60%,因此,在酒店矂音方面,酒店还存在很多需要改进的地方。

对停车场维度而言,维度满意度排名前五的是苏州(79.12%)、青岛(77.14%)、武汉(75.33%)、成都(74.70%)和长沙(74.33%),澳门、香港同期对比有所下降,各城市满意度均低于80%,其中香港(57.44%)未达到及格水平。

对网络维度而言,满意度排名前五的城市依次是广州(60.59%)、武汉(58.97%)、重庆(55.65%)、南京(55.09%)、香港(54.30%),除广州外,其余城市网络满意度均未达到及格水平,且城市间无明显差异,香港、澳门网络方面满意度同期对比有所下降。从全国水平来看,酒店在网络方面还存在很大的提升空间。

对床品维度而言,满意度排名前五的分别为武汉(80.46%)、西安(78.35%)、成都(78.34%)、澳门(77.88%)和长沙(76.87%)(详细排名见表8),除武汉满意度高于80%,其他城市满意度均未达到80%。澳门、香港同期对比有所下滑。

2.消费者群体特征分析

对消费者群体的划分和研究,有助于酒店住宿行此对酒店市场进行定位和细分,明确其服务的消费群体心理需求,并根据不同的消费群体特征提供与之相对应的市场营销策略,提升营销活动的有效性,减少盲目的投入。根据携程用户研究数据统计显示,我们发现:

年轻用户在变多

30岁以下用户较去年增长19%,而近1年的新增用户也以30岁以下年轻用户为主(16、17年新注册用户中30岁以下占比56%);年轻用户的收入水平并不高,但对酒店的心理价位均高于平均水平。

预订酒店时,不同性別关注的信息存在差异,预订速度也不同

超过八成用户会在三天内完成预订,而男性决策更快(30%的男性在1小时内订好),女性对酒店信息(点评八3施/取消政策等)的关注度相对较高,预订花费时间较久。

预订星级不同,关注的信息会有所差异

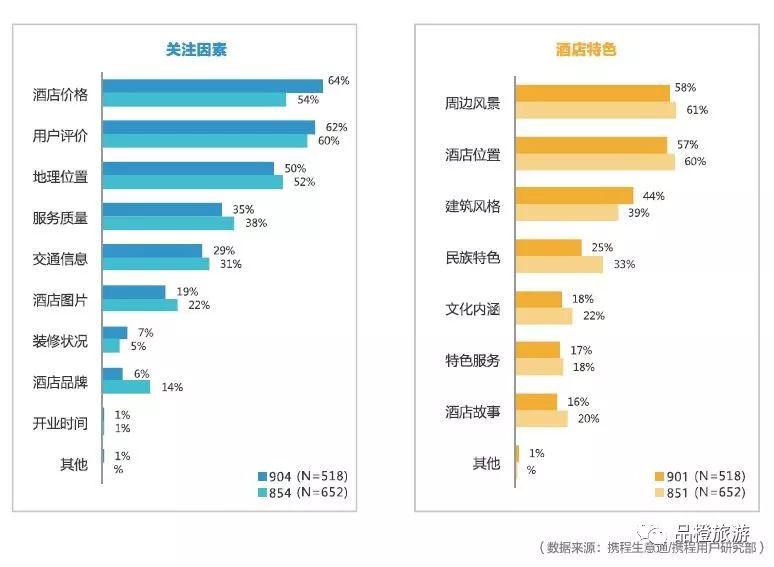

酒店位置、价格和点评最受用户关注,而高星用户还关心设施和服务,中低星用户更关心交通信息,五星/豪华用户最爱含早房型,二星/经济用户更关注支付方式。

接下来,我们会对90后群体、美食用户、亲子用户和同城用户进行分析。

2.1 90后群体

90后,“我能想到最美好的事情,就是周游全世界”。

90后虽然是“资深的宅一代”,但更梦想有一天能和朋友一起去看看更大的世界。在旅游消费心理上,90后注重实用,但更愿意为”我喜欢“买单,放飞自我才是出行的主要目的。

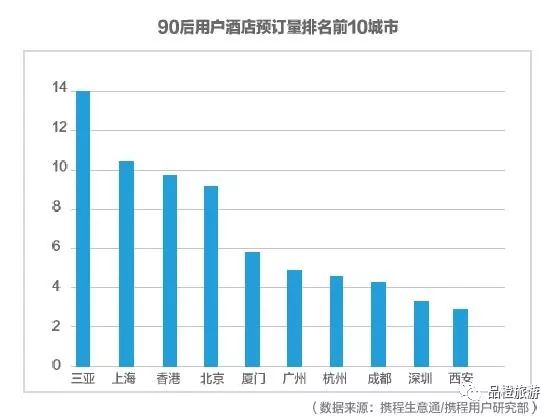

从国内酒店预订量来看,90后偏爱的前10位城市分别为:三亚、上海、香港、北京、屢门、广州、杭州、成都、深圳、西安。

在酒店预订上,90后还是很务实的,看重价格、评价、位置和风景等。虽然可支配的收入不多,但是在预订酒店时的平均消费金额处于中上水平。90-94年的用户,平均消费金额为443.6元/间夜,95-98年的用户,平均消费金额为680元/间夜,对于高星酒店尤为偏爱。

2.2美食类用户

世间万物,唯有美食不可辜负,出门在外,不仅要住得好,还需吃得好。在预订酒店阶段时多数用户就开始查找相关的餐饮信息,同时购买优惠券/套餐、预约订座。而且根据数据显示,注重美食的用户更舍得酒店消费,他们对酒店星级要求虽然不是最高,但是在酒店住宿上所花费的费用高出携程酒店用户平均消费额的15%,且还是属于酒店预订次数较多的用户,其中50.6%的美食用户1年内的酒店预订次数达到10次以上。

那么,我们常见的两类美食用户分别为:(1)长期出差在外的商务用户,他们选择酒店餐厅的可能性更高,其中早餐和晚餐是最受欢迎的酒店餐饮产品;(2)还有就是旅游达人中的”资深吃货“,他们爱玩,爱旅游,更爱寻找当地特色小吃/美食和知名招牌老店。当然,如果酒店内有特色餐厅和饮品,他们也是不会放

过的。

对于美食用户的酒店餐饮需求,我们随机选取了 1840名有效用户参与了《酒店餐饮需求问卷调查》,其中有74%的用户表示希望能有特色餐厅推荐,43%的用户考虑餐厅打折/优惠券。在酒店餐饮产品的需求上除了早餐和晚餐外,Bruch的需求也是相对较高的餐饮产品。

2.3亲子用户

大手牵小手,童趣十足

80后新生代父母的崛起,其享乐型的消费理念带动了亲子游市场的火热。在出行场景上,存在带婴幼儿和带大儿童两种亲子出行类别,其中,带大儿童出行为主要类别;带婴幼儿出行时,三代人同行的可能性会增大。

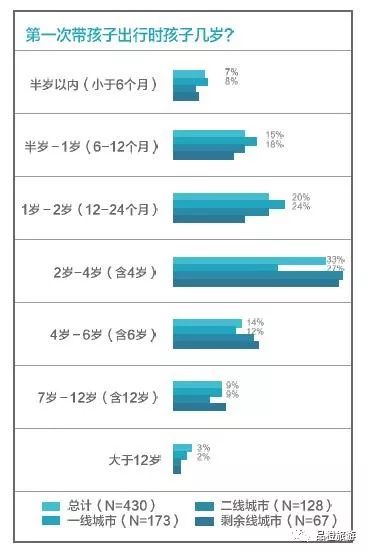

此次,根据携程用户访谈数据发现,亲子用户普遍在孩子4岁以内完成首次亲子出行,其中一线城市的亲子用户会在孩子更小的时候就带孩子旅行。

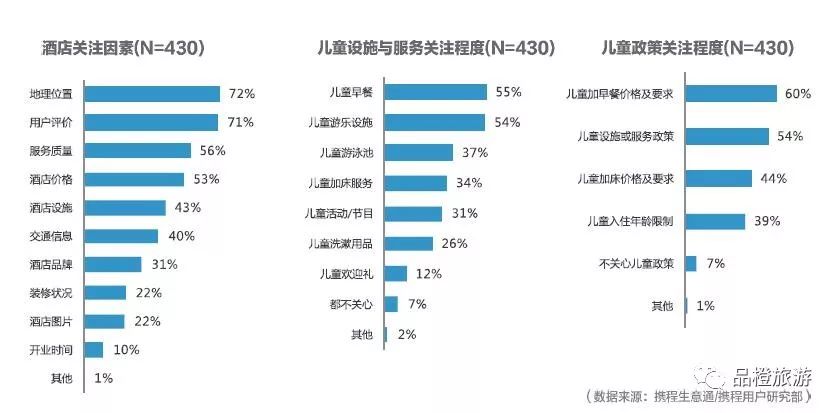

在预订酒店决策方面,考虑因素较多,时间较长,主要是由爸爸做决策。在预订酒店这类用户的关注的因素还是普遍集中在地理位置、用户评价和服务质量,对酒店价格的关注较弱;在预订的酒店类型中以五星/豪华型和四星/高档型酒店为主,分别占比为36%和33%;对儿童早餐、儿童游乐设施、儿童泳池以及与其相对应的政策非常关心。

我们还通过对亲子用户点评内容的语义分析发现:亲子类用户在入住酒店时,抱怨最多的是“房间里没有准备儿童拖鞋”以及“在餐厅就餐时没有足够多的儿童餐具”。这些服务细节的改善,能有效地提升用户的满意度。