要点:

-

“robo-advisor”直接按字面翻译成“机器(

金融理财

)顾问”更合适

-

“

智能投顾

”

和AI没有任何关系

-

“

智能投顾

”

是和理财经理/销售竞争,不是基金经理

-

“

智能投顾

”是风口上的“猪毛”,风口上的猪是ETF,风是QE

-

风之将尽,猪将焉

飞

?猪之不存,毛将焉附?

有一首法语民谣《V'là le bon vent, v'là le joli vent》,歌名很美 ——《和风,丽风》;但歌词充满忧伤:一个风中归家的女孩,看到王子用银色的火枪猎杀了白色的野鸭。羽毛随风散去... 三个村妇赶忙在风中捡羽毛,以备给过客铺鸭绒床褥...

智能投顾也是一个美丽的话题...

在所有关于投资界的AI的谣言里,最搞笑的是就智能投顾要抢基金经理的饭碗 —— 好比说房地产中介或链家网能替代建筑工程师的饭碗一样可笑。

首先,智能投顾(Robo-Advisors)和人工智能(Artificial Intelligence)没关系。

这纯属中文翻译的不准确或媒体浮夸导致的误会,就像智能手机(smartphone)和扫地机器人(floor mopping robot),和AI也没关系。个人认为,其实按字面翻译成“机器顾问”更准确。

智能投顾(Robo-Advisors)和扫地机器人(Mopping Robot)英文都有"robot"

美国证监会给的定义是“一般指自动化的、数字化的投资顾问服务。这种服务允许客户从网页或移动端开设、管理投资帐户,很少或几乎不需要人工参与,相对于传统的投资顾问费用较低。”

(The term “robo-adviser” generally refers to an automated digital investment advisory program. These programs allow individual investors to create and manage their investment accounts through a web portal or mobile application, sometimes with little or no interaction with a human being with the potential benefit of lower costs than traditional investment advisory programs.)

美国证监会的定义主要出于法律监管角度,“智能投顾”

必须作为“

投资顾问(Investment Advisor)

”在证监会或其他监管机构注册,受相关法律约束。

(Firms that provide advisory services in the U.S. are typically registered as investment advisers with either the SEC or one or more state securities authorities. Although the services that they provide are automated, robo-advisers in the U.S. must comply with the securities laws applicable to SEC or state-registered investment advisers.)

“智能投顾”目前没标准定义。除了证监会,也有把它定义为一种自动化的“金融顾问(financial advisor)”,我认为这个更准确,因为robo-advisor也涉及避税、理财计划等服务。

所以

“robo-advisor”直接按字面翻译成“机器(金融理财)顾问”更合适

。“智能投顾”对应的英文应该是“AI-powered advisor”。

目前的“

智能投顾

”的决策系统主要由现成的API集成,而且决策过程高度依赖数据和模型;所以它更像一个相对粗糙的量化系统或软件,并非AI。

使用机器学习(machine learning)或AI的智能投顾目前还没有出现。

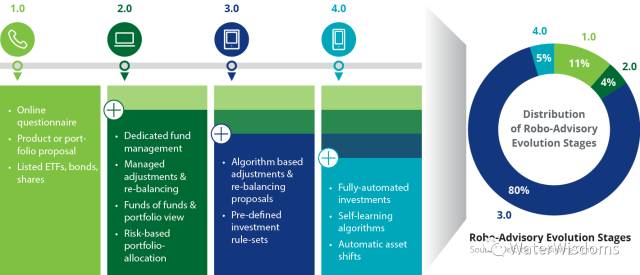

德勤统计了全球71家样本,把“智能投顾”按进化阶段分成4步。统计数据基本确认了我们的观点。但德勤的数据依然有不少夸大和水分:

-

11%基于电话语音调查

,协助客户买卖ETF,没有银行或券商的API接口 —— 我们认为这绝对不是“智能投顾 ”;

-

4%

基于预设的客户风险偏好,帮助客户做类似FOF的ETF组合。

操作依靠手工

—— 我们认为这个模式绝对不是“智能投顾 ”;

-

80%都是我们上面提到的API集成的简单软件或模型

;

-

5%

使用机器学习技术,完全自动化地帮助客户做资产配置或交易 ——

我们认为这一部分水分最大,可以完全忽略。

来源:德勤 机器投顾进化的4个阶段

来源:德勤 机器投顾进化的4个阶段

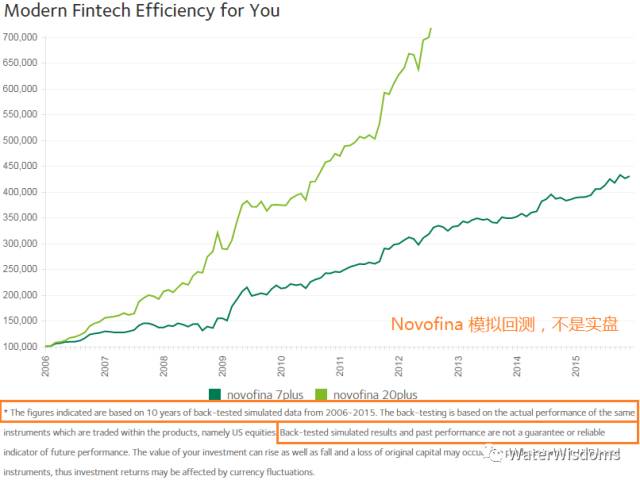

关于智能投顾4.0的举例,德勤举的代表是Novofina。一家欧洲的号称人工智能投顾,产品是直接用“AI”算法交易管理客户的专户。

我们认为有几大疑点需要注意

:

-

Novofina号称使用AI技术,完全自动化交易,帮助客户做专户管理,直接交易股票。但创始人有30年的手工交易经验,我质疑这样履历的人怎么快速进入AI技术领域?

-

Novofina的2个产品号称年化7%+和20%+,但全部是模拟回测,不是实盘。

-

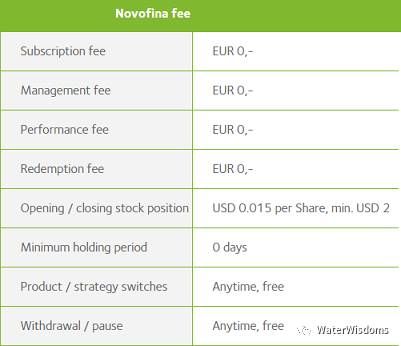

如此高的收益,

Novofina

不收管理费、业绩费、认购费、赎回费,完全免费...比IBM的人工智能ETF(AIEQ)只收0.75%管理费更不合逻辑。

-

Novofina的AUM

只有150万美金...这样的规模完全无法支撑AI技术的人工和设备成本。

Novofina的年化业绩是模拟的,没有任何实盘数据

Novofina的费率全免,只有交易费用成本(我猜它有可能和券商签有返佣协议)

想让你的交易思想自动、安全的为你赚钱吗?

想建立专属的零费用程序化平台?

没有好的策略模型?策略思路无法实现?

想直连交易所、高速执行交易指令?

来吧,打造属于你的“AlphaGo Zero”赚钱机器人!

2017年 11月18日-19日 上海

报名电话/微信:18516600808

二,智能投顾(Robo-Advisors)的主要功能是财务顾问,而不是交易;所以替代的是银行、保险、财富管理公司的理财顾问或销售(一般没自主分析/交易能力),不是基金经理或自营交易员(有自主分析/交易能力)。

其实智能投顾最大的卖点不是业绩突出,而是:

-

廉价:

智能投顾一般只收取0~0.9%的管理费,大多数在0.2~0.5%,

相对于人工理财顾问平均1.35%的收费(一般还有其他附加费用,比如更贵的交易费用)有很大优势;

-

避税:相对于普通基金,理财顾问会把尽量减低保税作为资产配置条件之一,通过把高税收资产放入退休IRA(individual retirement account)账户,低税收资产放入普通账户。另外他们也提供Tax Loss Harvesting(税收损失收割)的避税服务。有些

智能投顾已经把这项服务做成自动化。由于中国没有相关法律,我们在此不作赘述。

我看了某家 Top 5 智能投顾的核心团队组成,基本是金融理财规划师、量化/建模分析员、律师、税务、交易执行、固定收益背景,根本看不到AI科学家、基金经理或宏观分析师(涉及大类资产配置)。其他的竞争对手也大同小异。这样的团队不足以支撑投资组合管理和大类资产宏观配置功能。

目前市场上所谓的智能投顾,大部分只是让客户在网上填写一份家庭、收入、投资、风险偏好调查问卷,然后根据简单的历史数据回测,给你提供一个用ETF来做长期资产配置的投资计划。(见文末附图)

需要指出:

-

这些模型实盘的时间较短,大部分诞生于金融危机之后,没有经历过压力测试;

-

这些模型不是高精尖,并不会频繁或短线交易,持仓时间较长,并不适合对下行风险敏感的,或者对业绩要求高的投机型投资者(大部分中国投资者在这个范围内);

-

他们的目标客户是养老金计划的个人投资者,后者大部分不具备专业知识。

所以,智能投顾业务实际冲击的只是财富管理公司、银行、保险的基金销售人员,根本不会对交易员或基金经理构成压力。

据普华永道调查,现在全球有83%的金融服务业领导认为有流失业务给

FinTech

的风险, 其中财富管理业最为严重,认为会流失20%。

这也是为什么BlackRock,Vanguard,Charles Schwab,Invesco,Fidelity,UBS,Goldman Sachs这些大型资产管理公司和投行纷纷杀入智能投顾产业。

三,从宏观的角度,智能投顾智能投顾是风口上的“猪毛”; 风口上的猪是ETF; 风是QE...

大型资产管理公司和投行纷纷杀入智能投顾产业

,并不是用智能投顾管理投资组合,而是用它作为销售渠道。

在智能投顾出现之前,传统的公募基金销售渠道是银行,保险,财富管理公司,独立金融财务顾问等,基金管理公司直接销售比例较低,比如在日本和澳大利亚只占1-5%份额。由于

智能投顾管理费用低,附加自动化的避税服务,大大冲击了传统的公募基金销售渠道。目前的市场格局是,传统银行销售渠道滑坡,私人银行略微上涨,智能投顾销售渠道高速增长。

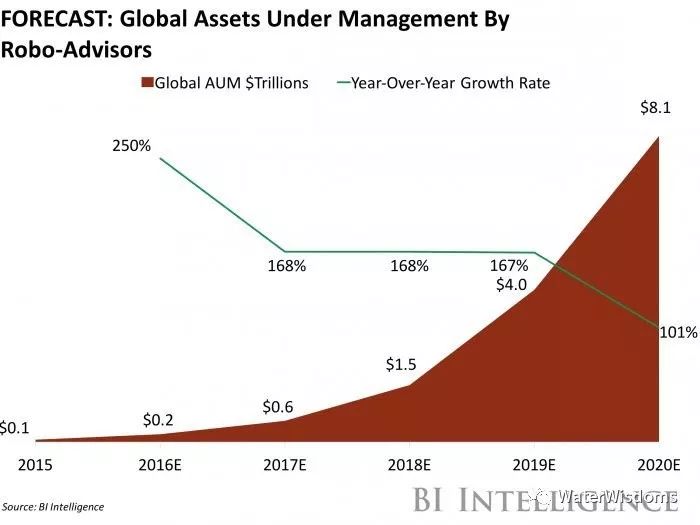

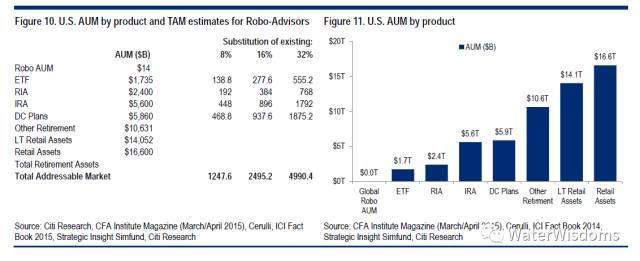

从2008年智能投顾首度出现,2014年智能投顾管理规模是140亿美金(据花旗银行和CFA协会估计),2015年达到530亿美金(据Aite估计),

瑞士研究机构My Private Banking Research

预计5年之内智能投顾管理规模将达到2850亿美金。BI Intelligence甚至预期这个数字在2020年将达到8万亿美金。

2014年智能投顾和其他销售渠道管理资产数据