"投资银行在线"是一个资本与项目对接的互联网金融平台,围绕“早期投资、私募股权融资、项目并购退出”提供一站式金融服务。如果您有靠谱的项目,请将商业计划书发送到: [email protected]。

第一次新股泡沫:2004-6-25至2004-7-15,前5批中小板,泡沫结局:虽然腰斩,但年化收益率16.34%依然完爆各大指数。

人所忽视的是,13年前的今天,是中小板新股首个挂牌日, 同时2004年6-7月间又是资本市场的灰暗时期的一个片段, 随着2001年6月22日《减持国有股筹集社会保障资金管理暂行办法》出台,上证指数一路下滑,虽然办法不到数个月就宣告结束,国有股减持也不到几十亿,但整个市场因此市值蒸发上万亿,由于国有股、法人股和流通股长期同股不同权,国有股不能参与流通不能卖,大股东无法通过股票上涨获利,与流通股份利益不一致,导致大量掏空上市公司行为,市场机制极不健康,走势也长期下滑。

2004年1月31日,国务院以国发〔2004〕3号印发《关于推进资本市场改革开放和稳定发展的若干意见》,在股改的背景下中小板的推出有其历史意义,其一作为主要解决民营中小企业上市渠道,其二摸索不存在国有股同股不同权现象下的发行机制,其三是深市主板000代码区间基本发行完毕,需要重启新代码区间,也是当时证监会将沪市打造成大企业和国有股上市平台,将深市打造成中小企业的上市平台的分工思维,这种思维一贯延续了近十年。

2004-6-25至2004-7-15,仅仅21个自然日,就有21家中小板上市,挂牌首交易日按平均不计摊薄市盈率为32.65倍(由于新股发行存在发行即摊薄的问题,因此股价/上一完整年度每股收益的不计摊薄市盈率为新股重要的估值指标),虽然在今天看来,即使按25%比例发行计算摊薄市盈率(就是我们看同花顺软件里次新股的市盈率)也就43倍,不算离谱,但在当年,沪深两市非亏损股市盈率中位数为18倍多点,这估值也可以称泡沫了。

由于发行后大盘从1400点暴跌近3成到998点,这21家中小板次新股也平均跌幅-54.20%,腰斩不止,跌幅也远远大于同期上证指数-28.75%,上证50指数-22.23%,深成指-20.43%。

但经过漫长的历史岁月厚积薄发,即使当时按高估的开板价买入,到中小板指长期下行的今日,平均收益为615.32%,远超同期上证指数125.38%,上证50指数183.6%,深成指218.43%。年化收益率16.34%,远超同期上证指数6.45%,上证50指数8.35%,深成指9.32%。

表现最佳股:华兰生物,总增长率(2444.76%),年化复合增长率(28.28%)

上市后经过13年的发展为国内拥有产品品种最多、规格最全的血液制品生产企业,血浆处理能力居国内乃至亚洲首位,主要财务指标多年高速增长,创造了生物制药企业高速发展的奇迹。

表现最差股:德豪润达,总增长率(64.7%),年化复合增长率(3.91%)

受困于电烤箱、面包机08年金融危机后出口乏力,后收购雷士照明后遭遇了LED行业的不景气周期,股价走势长期孱弱。

第二次新股泡沫:2007-8-3至2007-8-23,21家中小板,泡沫结局:四跌其三,年化收益率3.08%依然完爆各大指数。

第二次新股泡沫出现的历史背景是牛市最为亢奋的周期中,彼时上证指数已经站稳4500点并快速上行到5300点,按此上涨速度6000点指日可待,大盘蓝筹上市后获得估值也极为惊人,而中小板股自从530调整后经过两个月上涨也绝大多数能创出新高。

在此背景下,中小板新股由于流通盘小得到疯狂爆炒,由于本时间段中小板次新股上市即多数处于最高点,再加上5300点到6124点的过程主要炒作的是蓝筹股,所以对此后中小板新股炒作略有抑制,从最大回撤来看,这时间段中小板次新股回撤幅度还是略大于此后上市部分,所以泡沫最大部分出现在4500快速上行到5300那阶段,而不是5300到6124点那阶段。

2007-8-3至2007-8-23,仅仅21个自然日,就有21家中小板上市,挂牌首交易日按平均不计摊薄市盈率为84倍,按25%比例发行计算摊薄市盈率达112倍。虽然此后大盘快速冲顶,但由于主要炒作思路集中在大盘蓝筹股上,这时间段上市的中小板次新股多数却选择震荡或者下行,此后跟随中小板指数有一定反弹,反弹完毕多数是追随大盘指数下行,其多数股低点与大盘指数相同,这21家中小板次新股平均跌幅-74.42%,跌幅上四去其三,跌幅也远远大于同期上证指数-63.49%,上证50指数-53.72%,深成指-65.53%。

虽然过去十年,按高估的开板价买入,有10家依然无法取得正收益,占其中一半,但平均收益依然达到34.84%,远超同期上证指数-30.76%,上证50指数-28.15%,深成指-35.93%,略高于中小板指数30.08%。年化收益率3.08%,远超同期上证指数-3.65%,上证50指数-3.29%,深成指-4.4%,略高于中小板指数2.69%。

表现最佳股:石基信息,总增长率(369.44%),年化复合增长率(16.97%)

石基已成为中国酒店信息系统专业服务的领导者,在酒店、零售的客户占据中国高档或规模以上客户的60%至70%左右的市场份额,致力于成为一家数据驱动的大消费行业应用服务平台运营商。

表现最差股:中核钛白总增长率(-47.93%),年化复合增长率(16.97%)

钛白粉龙头,十年后净利润翻倍,但股价依然腰斩,不仅仅是估值落差,这十年间不是微赚就是巨亏,08年底最大回撤93%位列沪深前10。他不是跌幅最大,我把他列为表现最差的股是因为最大回撤在同批次最大,还有目前处在景气周期,股价依然没有任何表现。此外湖南黄金(辰州矿业)、常铝股份都是属于有色金属冶炼加工,宏大高科属于纺织面料,高景气周期+高估值是万劫不复。

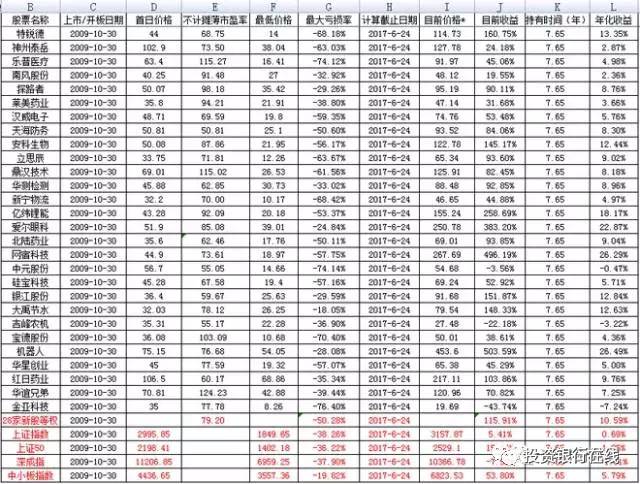

第三次新股泡沫:2009-10-30,第1批创业板,泡沫结局:平均腰斩,年化收益率10.59%依然完爆各大指数。

第三次新股泡沫出现在创业板,09年3月《首次公开发行股票并在创业板上市管理暂行办法》出台, 2009年7月IPO从近一年的暂停中恢复,同年10月底,筹划2年多时间的创业板正式挂牌,首批上市企业就是28家,且同日发行,从发行数量来看,前无古人后无来者,但即使首日即挂牌28家,依然无法遏制各路市场参与者的追捧,首日开盘全部创业板新股得到爆炒,盘中大幅拉升,即使尾盘冲高回落,依然全部高于开盘价。

创业板上市的背景为上证指数处于3400点回落后的反抽高点,由于新股高速发行,整个市场萎靡不振,其后4年一直维持震荡下跌走势,所以首批28家创业板新股见底时间不一,有短暂调整数日就见底,多数是10年中或11年底见底,少数是13年和最近见底。

论回撤,这28家创业板次新股平均跌幅-50.28%,跌幅上腰斩,跌幅也远远大于上证指数-38.26%,上证50指数-36.22%,深成指-37.9%。但按高估的首日收盘价买入,有26家可以取得正收益,平均收益为115.91%,而同期上证指数5.41%,上证50指数15.04%,深成指-7.5%,中小板指数53.8%。

年化收益率10.59%,而同期上证指数0.69%,上证50指数1.85%,深成指-1.01%,中小板指数5.79%。

表现最佳股:机器人,总增长率(503.59%),年化复合增长率(26.49%)

沈阳新松机器人公司依托中科院自动化所,作为中国工业机器人诞生的摇篮,一直给予较高的估值,年营收与净利润年化增长约27%,神同步。

表现最差股:金亚科技(-43.74%),年化复合增长率(-7.24%)

财务造假,自查报告显示,金亚科技在货币资金、应收账款、工程预付款、营业收入、营业成本、营业利润,未分配利润等9项财务数据都存在“瑕疵”,自查都可以查出来的问题,说明造假也很简单,责罚也不重,但长期投资者的股民是日了狗了。

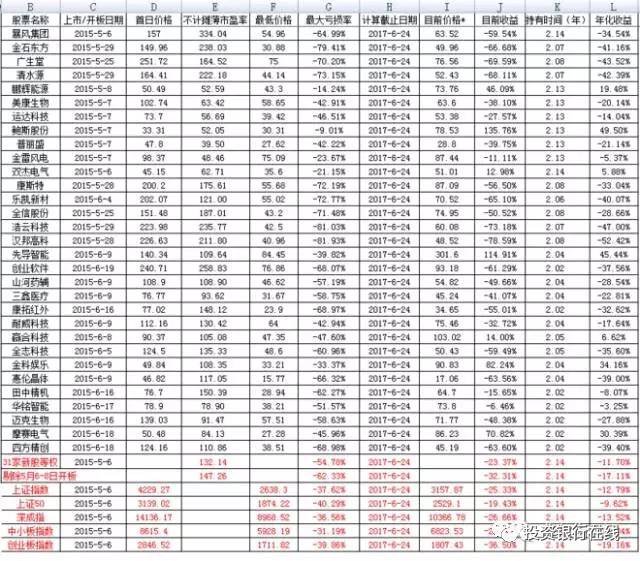

第四次新股泡沫:2015-5-6至2015-6-20,31家中小板、创业板新股,泡沫结局:十去近六,年化收益-11.7%依然跑赢创业板指。

第四次新股泡沫出现的历史背景是牛市最为亢奋的周期中,彼时上证指数已经站稳4100点并快速上行到5100点,上证指数日均成交上万亿,在创业板指狂扬的带领下,以暴风集团作为冲头勇士,一批在5月7日或之前数日开板的次新依然进行3-4倍之旅,而没开板的次新继续疯狂数板,以开板首日收盘价计算,不计摊薄市盈率达到了132倍,而踢除了5月7日及之前开板的,不计摊薄市盈率达到了147倍,令人瞠目结舌,但随着股灾1.0烈度超出想象,这批次新股跌幅也极为惨烈。

从最大回撤上,这31家中小板创业板次新股平均跌幅-54.78%,跌幅上超过腰斩,远远大于上证指数-37.62%,上证50指数-40.29%,深成指-36.56%,中小板-31.19%,创业板-39.86%。按高估的首日收盘价买入,有6家可以取得正收益,已经显示出了这批次新已经呈现结构性分化,部分成长性突出个股已经春江水暖鸭先知,率先上涨,该批31家平均收益为-23.37%,而同期上证指数-25.33%,上证50指数-19.43%,深成指-26.66,中小板指数-20.8%,创业板指数-36.5%。

年化收益率-11.7%,而同期上证指数-12.79%,上证50指数-9.62%,深成指-13.52%,中小板指数-10.34%,创业板指数-19.16%。

表现最佳股:先导智能,总增长率(114.91%),年化复合增长率(45.44%)

我将表现最佳股授予先导是因为他在6月9日开板,依然能翻倍,年营收每年翻倍,净利润年化增长超80%,这家企业成长性突出。

表现最差股:汉邦高科,总增长率(-78.59%),年化复合增长率(-52.42%)

主营2年来没有成长,净利润下滑近一半,即使跌了近8成,市盈率还有100多倍,真是烂泥扶不上墙,安防行业的竞争越来越激烈,汉邦缺乏有竞争力的产品,海康大华的给予ipc和nvr价格越来越低,看到如火如荼的海康大华了吗?这贫富差距是越来越大。

第五次新股泡沫:2016-8-8至2016-9-2,18家中小板创业板个股,泡沫结局:腰斩不止,沉舟侧畔千帆过。

第五次新股泡沫出现的历史背景比较匪夷所思,既不是出现在牛市最亢奋的时间段,也没有首批上市大众期待万人空巷的背景,彼时上证指数处于股灾回落后创出新高的走势,而创业板指数已经开始弱于上证指数,随着创业板指江河日下,这批次新股跌幅也极为惨烈,其开板首日收盘价格不计摊薄市盈率126倍也成为巨幅下跌的引擎。

从最大回撤上,这18家中小板创业板次新股平均跌幅-54.97%,跌幅上超过腰斩,而与此形成鲜明对比的是,上证指数-1.17%,上证50指数更是一路上行从未跌破,深成指-9.42%,中小板-12.18%,创业板-19.66%。按高估的首日收盘价买入,没有一家可以取得正收益,该批18家平均收益为-48.33%,而同期上证指数5.11%,上证50指数17.11%,深成指-0.98%,中小板指数0%,创业板指数-15.17%。

年化收益率-52.87%,而同期上证指数5.86%,上证50指数19.75%,深成指-1.11%,中小板指数0%,创业板指数-17.12%。

对于这批个股,我无话可说,因为目前没有一个正增长的。

自从16年8月开始上证50与创业板指走势分化以来,小盘股估值长期下行,次新股走势危如累卵,其开板不计摊薄市盈率日益走低,尤其是5月以来开板的次新股,一言不合就夺路狂奔,其目前不计摊薄市盈率平均为42.16倍,低于沪深两市市盈率中位数55.75倍,低于中小板市盈率中位数55.82倍,低于创业板市盈率中位数64.9倍,即使摊薄后市盈率为56.38倍,依然处于新老倒挂的水平。这是A股历史上首次出现的新老倒挂现象,而这种现象已经2个多月了,依然在进行之中。

从历史来看,新股泡沫多数出现在市场情绪狂热的时候,其中两次发生在牛市末端,一次发生在中小板首次挂牌,一次发生在创业板首次挂牌,其不计摊薄市盈率都超过市场平均市盈率近一倍,其随后跌幅均超过一半,跌幅远远大于几大指数,按首日/开板价格买入,均蒙受较大的损失,但从拉长的时间来看,却不尽然,前3次新股泡沫时期总体上均大幅跑赢三大指数,第四次,第五次新股泡沫时间较短,目前依然追随中小板指、创业板指探底过程中,但第四次新股泡沫已经出现结构性分化现象,部分个股已经开始录得正收益。从个股选择上来看,那些获得较好收益的股,主要出现在生物医药,医疗,IT,军工,高端制造等领域,而表现较差的股,主要是因为一些周期性较强的有色、冶炼等股在高景气周期以高市盈率买入,此外一些造假上市也是原因之一。

楚虽三户亡秦必楚,小盘次新即使高估回撤巨大但终究不败的原因很多,本人分析主要有以下一些原因:

一是,上市本身提高了上市公司的知名度,对于这些中小企业尤其如此,增强了客户信任度,利于其业务开展。

二是,上市其融资数额往往若干倍于净资产,提高了上市公司的经营稳定性,提高了上市公司扩大再生产的能力,利于公司向上游下游企业纵向整合以及同类企业的横向整合,在经济下滑周期中也能做到袋中有粮心中不慌,其应对应收账款及存货周转率的问题上也能力得到较大提升,从而能安然度过经济不景气周期。

三是,拉开了上市公司与同类中小企业资产端的差距,尤其在信贷上,从以往的厂房、设备等低质押率品种变革为高质押率的股权质押,是一次重大质的飞跃。

从统计来看,小盘上市公司依然进行原生性成长为主,进行外延式收购或被借壳上市的比例很少,虽然长期来看个股有一些分化,但整体性成长突出,次新股跌幅过半时机往往是重大价值投资区间,但一般人很少能做到像逆向投资教父邓普顿那样人弃我取,完全被忽视的股票是最让人心动的便宜货——尤其是那些投资者们都尚未研究的股票。

而每一次牛市都是这些次新股波澜壮阔的史诗,历史总是如此重复却不一定相同,次新的绝地反击不仅仅是跌幅巨大,更多是因为融资后扩大再生产以及在经济不景气周期到景气周期的转折端的战斗力,其超越主板的成长性也是其长期走势强于主板的原因。

申明:文章由本司人工智能大数据分析系统自动抓取全网最好文章内容自动生成,非人力所为,若有侵犯您的权益请联系我们,我们将立即处理。