核心观点

7月1日美国农业部(USDA)发布的种植面积报告,市场预期报告偏空,结果来了一个意外惊喜,USDA报告中的大豆播种面积数据虽略高于3月意向面积,但低于此前市场预期,加上季度库存也低于预期,报告意外利多,7月上旬豆粕趁机火了一把。

文 | 天下粮仓网

编辑 | 对冲研投 转载请注明出处

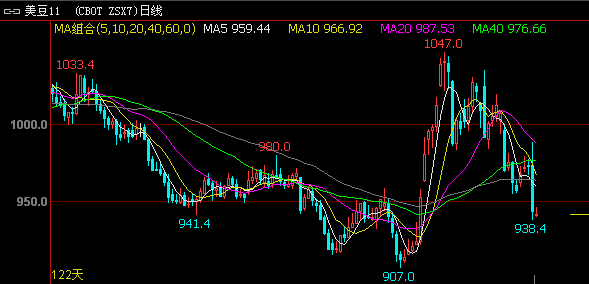

而此次8月10日月度供需报告,因此前干旱,市场预期美豆单产及期末库存或将下调,报告有望利多,但结果却让人大失所望,昨晚USDA报告显示,美新豆收割面积8870万英亩(上月8870、上年8270),单产49.4蒲(上月48、上年52.1,预期47.5),产量43.81亿蒲(上月42.60、上年43.07,预期42.03),期末库存4.75亿蒲(上月4.60、预期4.24)。美新豆播种面积未动、单产出人意料不降反而大幅调高,产量提高令结转库存远高于预期,本次报告对大豆整体利空。报告公布后美豆期货快速跳水,收盘急挫约3%,跌破支撑位950美分,跌至逾一个月低位新低。

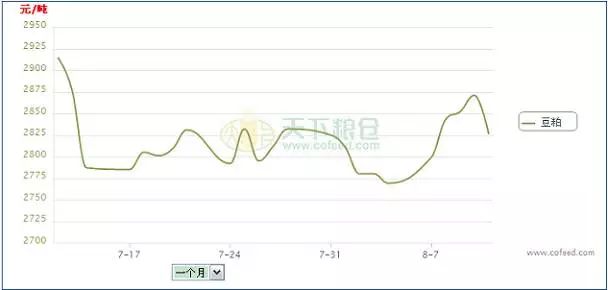

报告意外利空且美豆天气预期比之前要好,今日(8月11日)大连盘豆粕期货延续昨晚美豆跌势,低开回落,截止午盘收盘,大连盘豆粕M1709合约跌至2781元/吨,跌70,M1801合约跌至2734元/吨,跌88,豆粕现货应声大跌,8月11日沿海豆粕价格跌至2760-2840元/吨一线,较昨日跌30-60元/吨。

附:美豆价格走势图

附:大连盘豆粕价格走势图

附:豆粕现货价格走势图

国内豆粕市场压力重重,主要利空该因素:

1、美豆优良率不断上升

由于进入8月份之后,美豆主产区天气凉爽,有利于作物生长,截至8月6日当周的作物生长报告显示:美国大豆生长优良率为60%,高于预期值59%,之前一周为59%,美豆优良率提高1%至60%,高于市场预估,美豆生长情况有所改善。

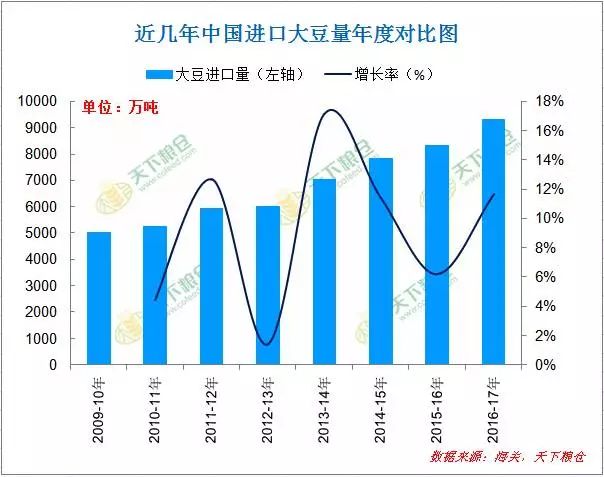

2、进口大豆到港量创历史单月新高

由于库存高企及税收的改变,压榨商6月到港大豆延迟卸货,导致7月份到港大豆数量异常庞大,中国海关总署公布的数据显示,中国7月大豆进口量为1,008万吨,较6月进口的769万吨大幅增加31%,较上年同期的776万吨增加30%,创2010年以来月度纪录最高位水平,进口大豆到港量创新高,给市场带来的压力不容小觑。

附:进口大豆对比图

3、豆粕供应宽松

目前大豆供应充足,特别是山东港口大豆卸船拥塞仍较为严重,而夏天大豆不易存储,油厂除非胀库,不得不停机外缓解压力外,大多油厂均保持开机状态,而市场一直关注的环保检查组对油厂停机的影响最新情况来看,影响基本不大,属于"雷声大雨点小"。目前有停机的油厂均因自身因素停机。山东以外的地区油厂开机率也较高,令油厂豆粕库存较为充足,目前豆粕库存虽然稍有回落,但仍高达117万吨。豆粕供过于求的局面短期很难改善。

附:豆粕库存图

4、豆粕下游需求难以放量

虽然进入8月,国内养殖业需求将会恢复,但恢复速度仍明显慢于往年,市场成交似乎并没有非常好,随着美豆天气炒作降温,市场观望情绪再现。本周成交下降,日平均9万吨,较上周同期日均15万吨以内的量有明显的下降。

附:豆粕成交量图

综上所述,目前国内豆粕市场基本面偏空,豆粕要想上涨主要依赖于美豆上涨的拉升,但进入8月份之后,美豆产区天气改善,8月10日的USDA供需报告也出人意料出现明显利空,美豆价格未能延续反弹,昨晚急剧收跌,短线豆粕价格再度滞涨回落。但8月是美豆生长关键期,尤其8月中下旬,炎热干燥有所缓解,但早霜的担忧又隐现,天气炒作气氛还未退去。这就使得油厂对于豆粕现货仍有挺价意愿,豆粕现货暂时还难以大跌,跌幅也将小于期货市场。但9月份随着美豆产区前景基本明朗,如果美豆再获得大丰收,则届时豆粕价格下行压力将放大。

- END -