本周,A股怼金毛,科技再度发动。

不少小伙伴,望着割在地板上的股票一飞冲天,大呼上当。

这种迷茫,也只有“庄家就盯着我的100股”,能够宽慰了。

「自我宽慰,错在别人。」

适度运用这种技巧,能排除自责的情绪糟粕,让我们更自信,更能专注在未来的任务上。

自我感觉良好,不是贬义词。这方面的大师,就是金毛。

不过他是属于调节器使用过度的那种。也难怪,注射消毒液这样的奇葩言论都能说出,脸皮得有多厚才能受住群嘲。

咱们别学他闹国际笑话,调剂下心情后,建议还是回归本源,从自己身上找答案。

我们当初来股市,究竟为哪桩?

赚钱,而且多数是赚差价的钱。

赚差价需要低位买入,股价走高后卖出。

客观来说股价由资金推动,所以我们要了解,什么是资金偏好的,就会对股价形成支撑。

股价支撑三要素:业绩、风格、热点

这客观三要素,并不需要齐备,很多时候起到的是相辅相成的作用。

举个例子,热点炒作,是吃风格饭的。风偏高的市场中,炒科幻故事,风偏低的市场中,炒鬼故事。

做热点,不一定需要业绩。在财报季,热点不容易做,甚至“新业绩”本身也当一种热点来做。

做热点,需要的是因头,和自洽的逻辑,考验的是嗅觉敏锐度,和联想力、创造力。

(节选自“韭浪”)

(节选自“韭浪”)

热点的不可证伪期较短,讲求快狠准,一鼓作气,手快割手慢,前浪割后浪,逐利于短期的快速轮动,唯快不破。

风格,讲求中期轮换,大部分人不怎么看美林时钟,太复杂,不如二分法来得方便:

价值vs成长,消费vs科技,主板vs中小创,大票vs小票,确定性vs预期差,核心资产vs新兴资产,等等等等。

其实就是【风偏小vs风偏大】。

风险偏好小的时候,更看重业绩的持续性,可证伪性,所见即所得。

风险偏好大的时候,更看重业绩的爆发性,不可证伪性,预期先行。

我们观察历史,能够比较明显发现,风格也是周期轮回。

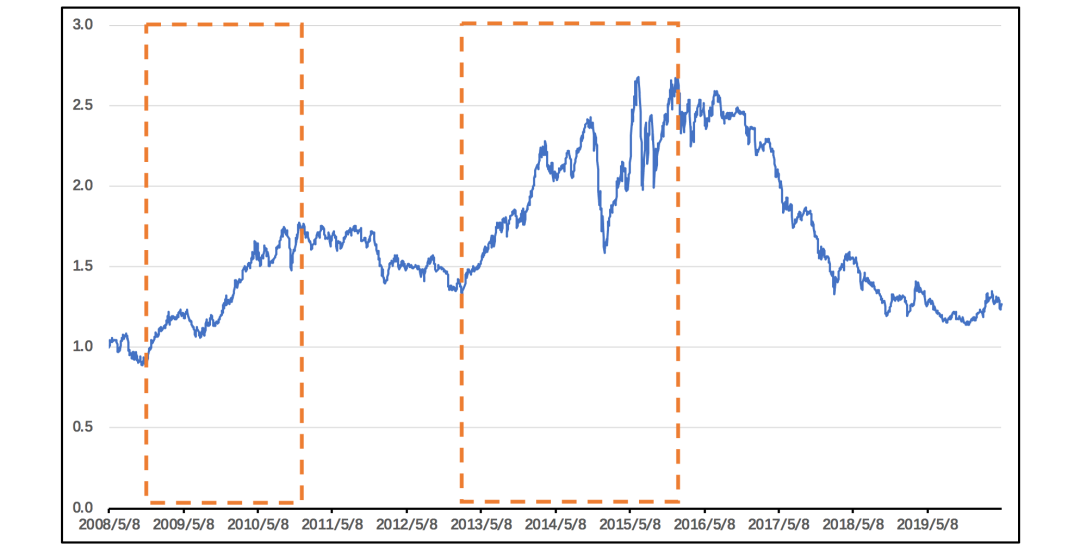

(2008年至今中证1000收益率/沪深300收益率)

(2008年至今中证1000收益率/沪深300收益率)

*上图沪深300采用全收益指数,中证1000全收益的样本数不够,所以没有采用,但误差并不大。

2017年,小票相对大票收益一泻千里,也是从这年开始,“小市值策略”宣告失效。

小市值是A股历史上最著名的的“傻瓜策略”,每月末买入市值最小的20支股票组合,每月换手一次,十年(2007-2017年)涨幅高达三百倍。

和很多周期一样,这种大小票风格的周期也是有大周期套小周期的现象,2017年之前小票超额收益,2017年之后大票超额收益。

再往小来说,图中框起来的是小票趋势阶段,有中断,也有波折,月级别的轮动就数不胜数了。大多数人的目标,是踩准这些小级别的风格轮动,不过很难。

小票行情重势重情绪,观察资金行为,在右侧介入跟随,就变成一种很重要的风格。

大票行情重质重逻辑,寻找低估区间,在左侧埋伏等待,也是常见做法。

大方向来说,注册制和转板上市逐渐落地,新股供应加速,壳资源挂掉,是不可逆的趋势。

未来赌风格,更多需要业绩打底。

业绩,是一种更加底层的逻辑,是准绳,但不是短期股价走牛的保证。

财报密集公布期,热点难做,整体也相对淡化风格,聚焦业绩基本面。

这就是因为市场正在迎来新的准绳,证伪了过去的YY,股价向下修正,或者创造了新的YY空间,股价向上修正。

我们现在是5月,正巧刚刚过了这个阶段,还完美衔接进入2会题材酝酿期。

回看前两年,从年初起,通过上年年报预告陆续披露,小票完成业绩大洗澡,新的YY空间就被创造出来了,小票会牛2~3个月。

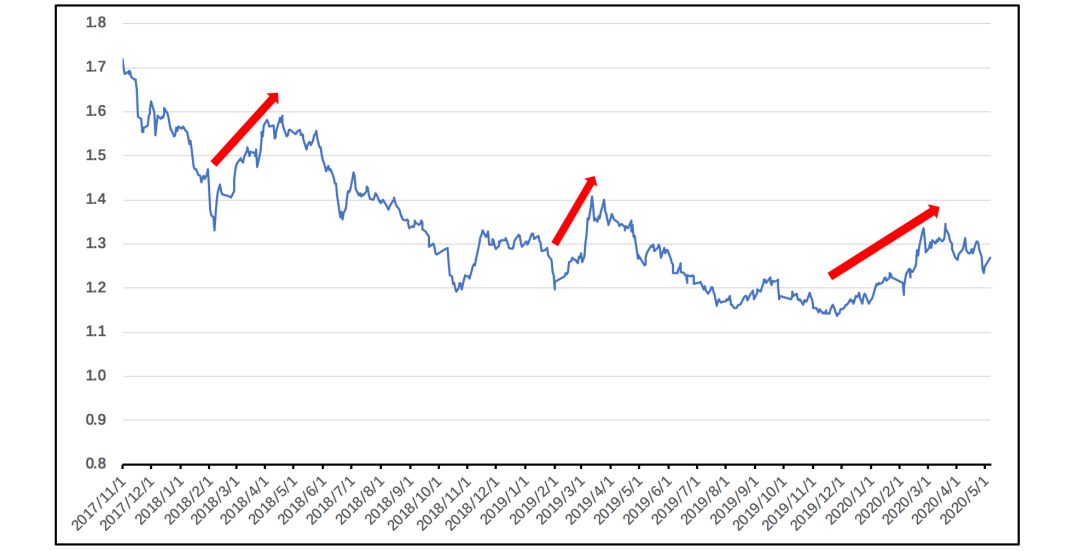

(本图为上图的放大版,显示近2年多的数据)

(本图为上图的放大版,显示近2年多的数据)

看起来今年小票行情的提前量更多一些,是不是已经演绎过了,接着会不会回到大票主导的结构,很难说。

除非这次真的反转来了。

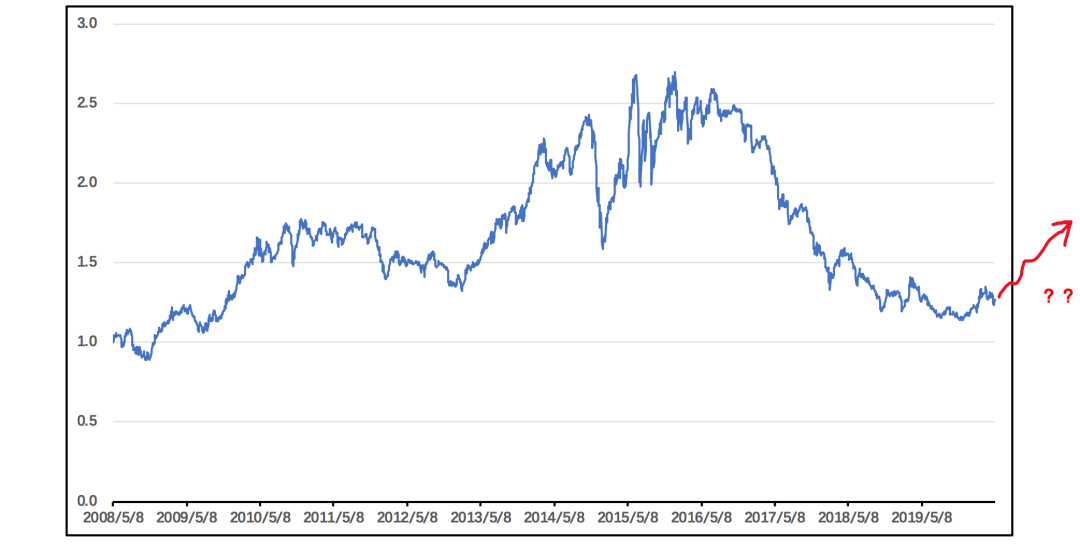

再看一次大周期:

这张图会引导你,去看到小票相对大票收益曲线下行幅度已经在收敛,否极泰来就在眼前?

我不知道,手绘部分只是图君一笑,绝不代表预测。

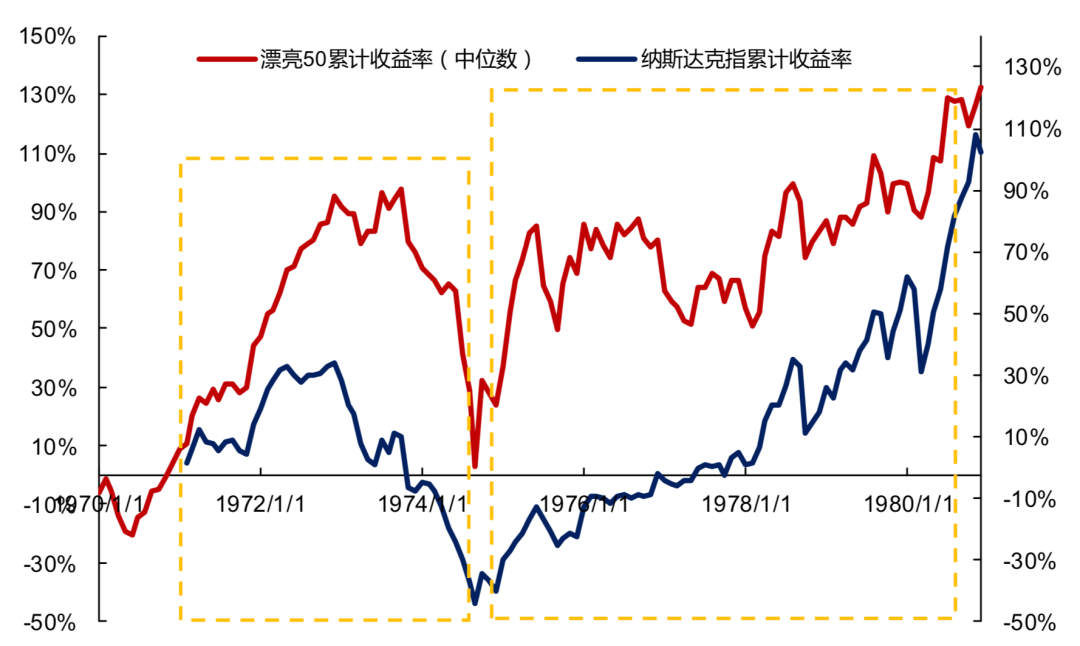

券商甚至整理了纳斯达克最初10年的表现,为小票王者归来提供参照:

(1970~1980年美股“漂亮50“和纳斯达克的表现)

(1970~1980年美股“漂亮50“和纳斯达克的表现)

但这里面的故事,还是有必要讲讲。

1971年2月,纳斯达克做为场外OTC市场正式诞生,同时指数建立,基数为100点。随后美国深陷经济危机,1974年10月纳指只剩55点。1975年纳斯达克才提出了挂牌标准,摆脱OTC属性,成为独立上市场所。

纳指收益率前5年一直输给漂亮50,直到1977年才回到100点。

1978年后美国推出了免税、放宽企业登记限制等一系列政策,鼓励股权投资,也为新兴科技企业提供了从初创到成熟所需的长期稳定的资金(401K为主的养老金),1980年苹果上市,纳斯达克自此才真正变成硅谷造富机。

到2008年的20多年之间,纳指翻了15倍。

不过纳指只代表纳斯达克上市的最大100家非金融公司。

这些年当中,纳斯达克市场平均每年上市490家,退市540家,净退出50家,退市率8%,其中一半是强制退市。现在3000家公司中还有8成以上僵尸企业乏人问津,几家头部公司市值占比过半。

对比A股现在的情况,似乎也正在1970年代末的节点。资本市场的多层次融资改革和机构化,也正要开始行动。

我们投资者也经常畅想,继十年房市红利之后,下个人生造富机遇就在股市。

那么长期来说,重视业绩,建立对业绩前瞻性的判断眼光,就变得很重要了。

现在开始,我们不是单纯找小票或大票,而是要找未来的大票。

今天的大票,未来还是不是大票,也有变数。要知道上图的“漂亮50”组合中,目前幸存的也不过30家左右,其余的公司也分别经历了退市、重组或停止经营。

能否踩准短中期轮动,那种快狠准,在我们漫长的投资人生当中,也不一定是需要太过在意的东西。

孜孜不倦玩题材,培养炒绩差股的能力,更像是一种负积累。

这也就是为什么我们知新派的定位很明确:

帮助读者积累认知,积累前瞻业绩的眼光。

看懂公司看懂行业,以未来业绩为锚,买在低估或合理,估值乘着短中期热点或风格轮换而推升,都是迟早的事。

愿我们都能培养出定力,恒心,耐心,坚持走对的路,相信好运一定会降临到我们身上。

相比之下,一时的节奏踏错,不论是卖飞还是站岗,也都不算什么了。

风物长宜放眼量。

共勉。

留言区见。

往期精华目录:

长按二维码关注