观票友 | 知

金融

来源:票友君、综合界面新闻

4月21日,证监会例行新闻发布会通报指出,前深圳证券交易所工作人员、股票发行审核委员会兼职委员冯小树知法犯法,以他人名义在公司上市前突击入股,上市后卖出股票获取利益,证监会决定没收冯小树违法所得2.48亿元,并顶格处以2.51亿元罚款。同时,对冯小树采取终身市场禁入措施。

一、谁是冯小树?

担任发审委委员长达两年零四个月

证监会在表述冯小树身份时的用词是“前深交所工作人员”,那么,冯小树以前在深交所究竟是做什么工作的?

记者注意到,公开信息显示,冯小树曾担任深交所发审监管部副总监。

冯小树,现年52岁的冯小树是浙江大学87级管理工程硕士,最早就职于深圳证券登记公司。

1995年9月,深圳证券登记公司更名为深圳证券结算公司,并入深交所,成为深交所的全资附属公司后,冯小树便转会深交所工作。曾在深圳证券交易所担任过发行审核监管部副总监、上市推广部副总监和中小板副总监(副处级)等职务,2005年至2007年间担任证监会第七届和第八届发审委兼职委员

。

2004年12月30日,证监会第七届股票发审委成立,冯小树成为7名新任委员之一,彼时其身份是深交所发审监管部副总监。

之后,冯小树续任第八届发审委委员。按照证监会的表述,“由于股权分置改革停止新股发行的原因,第七届发审委委员全体续聘为第八届发审委委员。”2006年5月新老划断后,第八届发审委委员工作到2007年4月底,维持了一年的工作时间。

换言之,从2004年12月30日到2007年4月底,冯小树担任发审委兼职委员长达两年零四个月。

按照《证监会发行审核委员会办法》的规定,发审委委员每届任期一年,可以连任,但连续任期最长不超过3届。

曾在深交所两部门先后担任副总监

深交所官网信息显示,2007年~2008年,冯小树的身份仍然是发审监管部副总监。第七、第八届发审委员的简历显示,冯小树具有经济师职称,是工商管理硕士。

此后,在公开信息中,冯小树的职务身份描述有了变化。

在浙江大学管理学院校友分会2012年5月公布的第二届理事会名单中,冯小树成为理事之一,对其职务的表述是:深交所中小板块部副总监。

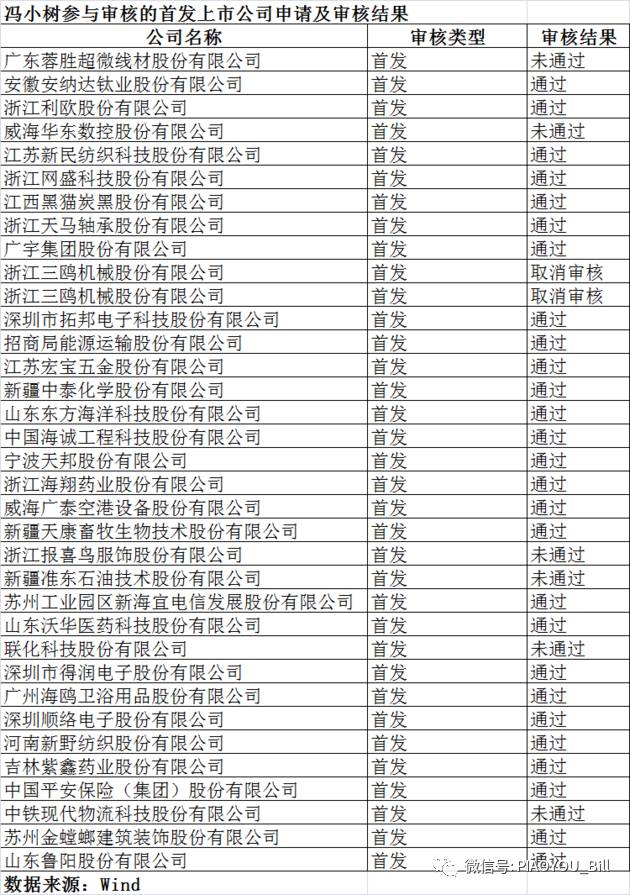

《每日经济新闻》记者根据Wind数据不完全统计,冯小树作为第七届和第八届发审委兼职委员时,参与审核了4家公司增发申请(1家未通过、3家通

过)、

35

家公司首发申请(

6

家未通过、

2

家取消审核、

27

家通过)、

5

家公司可转债申请(

1

家未通过、

4

家通过)、

1

家公司可分离债申请(通过)。

冯小树是上交所中小板副总监、是中小企业上市审核的一个重要人物。2010年时候还给券商做过中小企业发行审核的课!课件都可找到:

http://wenku.baidu.com/link?url=Jo4CeekQx28DOZztNxzlB9UVKARhDTyheDzdL0zKuZo__oc_3oweRNeKuA4xR92o3UBJj42zC-49kJr7ijz0ZNttUuSvOi6i4E8yNs6z1Tu

二、谁是冯小树的小姨子和岳母?

根据证监会通报,中央第7巡视组对证监会开展专项巡视期间,向证监会移交了前深圳证券交易所工作人员、股票发行审核委员会兼职委员冯小树涉嫌违法买卖股票的相关线索。“经过缜密细致的调查、审理工作,通过对复杂商业架构的层层剖析,对繁复资金往来情况的抽丝剥茧,我会查明,冯小树先后以岳母彭某嫦、配偶之妹何某梅的名义入股拟上市公司,并在公司上市后抛售股票获取巨额利益,其交易金额累计达到2.51亿元,获利金额达2.48亿元。”

那么谁是冯小树的岳母和小姨子?

彭某嫦?

何某梅?

查查最牛散户,找彭*嫦、何*梅也不是难题,找下可以看到:

彭萍嫦

既然是彭萍嫦,那么他是不是还控制了一些私募机构,从而入股PRIPO的公司?

这时,全国企业信用查询好处出来了!

世方联投

从世方联投公司信息可知,这个公司成立在2006年。这年冯小树刚好是发审委委员第二年!

票友君想,这第一年估计是摸门道!第二年开始埋伏!注册公司了,有人开始给贿赂了!

原平安证券总裁薛荣年,就在股东之列等。

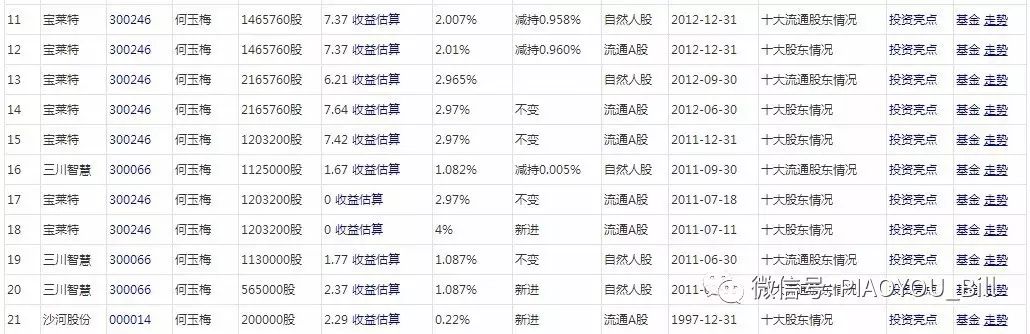

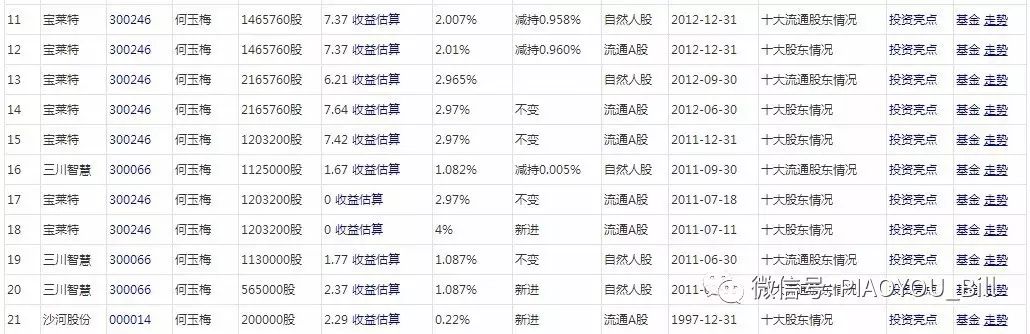

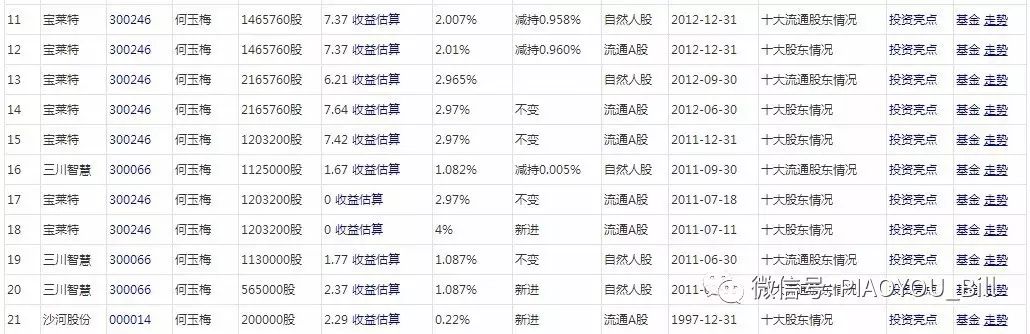

何玉梅

三、涉及那些上市公司?

按照上述名单的信息,涉及到

鱼跃医疗

、

三川智慧

和

宝莱特!

记者调查发现,冯小树涉案的3个项目均为在深圳证券交易所挂牌上市的IPO项目,分别为2008年4月挂牌上市的鱼跃医疗(002223)、2010年3月挂牌上市的三川智慧(300066)和2011年7月挂牌上市的宝莱特(300246),公开披露的累计投资706.79万元(可能存在虚假出资),完成套现的累计金额则高达2.27亿元,加上现金分红所得,累计违法所得高达2.48亿元。

2008年--鱼跃医疗:投资200万元套现超过1.3亿元

作为冯小树主要的代持平台,深圳市世方联创业投资有限公司(下称深圳世方联)在2007年3月21日以600万元的价格受让鱼跃医疗实际控制人吴光明所持有的鱼跃医疗3.89%的股权。

随后,2007年5月15日,鱼跃医疗启动改制,以截至2007年3月31日经审计的净资产11207.43万元为基数,按1:0.68704比例折为7700万股,整体变更为江苏鱼跃医疗设备股份有限公司。

上述改制后,作为唯一的一家外部股东,深圳世方联持股数量299.53股,占总股本的3.89%。

2008年4月18日,鱼跃医疗完成以9.48元/股公开发行2600万股首发上市后,深圳世方联对应的持股比例被稀释为2.91%,但按照首日收盘价14.30元/股计算,该笔股权账面市值已经高达4283.279万元;而在2011年4月18日首发上市股份解禁时,深圳世方联经过两次高送转后的股份增至718.87万股,账面市值更是已经高达29293.95万元,但他们并没有急于套现。

在经历了多次高送转之后,所持股份已经增至1495.25万股的深圳世方联在减持套现前于2012年7月将公司迁往新疆石河子,公司名称变更为石河子世联投资有限公司,并在2013年6月将公司名称变更为石河子融科华投资有限公司,最终在2013年四季度开始减持套现。

其中,2013年四季度减持了60.32万股,加权均价24.24元/股,套现金额约合1462万元;2014年一季度重组预期推动下股价加速暴涨过程中迅速减持了499.387万股,加权均价超过26元/股,套现金额在1.3亿元左右;而在2014年四季度牛市启动初期,试探性减持了5.5万股,加权均价26.98元/股,套现金额150万元左右,并在2015年一季度进一步确立牛市行情过程中完成了剩余930.043万股的套现动作,加权均价31.52元/股,套现金额约合29315万元,累计全部套现金额高达4.4亿元左右。尚不包括在此期间上市公司现金分红,较之于初始投资额600万元增值率就已经超过72倍。

根据鱼跃医疗招股书披露,深圳世方联成立于2006年12月25日,法人代表为彭萍嫦,注册资本3000万元,实收资本1600万元,注册地址为深圳市福田区天安创新科技广场A栋703,股东分别为彭萍嫦、刘耘、朱勤年和胡丽娟,对应的出资额分别为480万元、480万元、480万元和160万元,对应的出资比例分别为30%、30%、30%和10%。

不难发现,按照30%的出资比例,冯小树通过其岳母彭萍嫦代持深圳世方联实现间接突击入股鱼跃医疗,以200万元的初始投资获得了约1.3亿元的套现金额,尚不包括在此期间上市公司现金分红。

进一步调查还发现,除了冯小树通过其岳母彭萍嫦代持外,深圳世方联的其他股东也高度疑似为代持行为。

其中,朱勤年被指向了当时担任平安证券总裁、投行枭雄薛荣年的弟媳,她还曾在薛荣年东源电器(现名

国轩高科

002074.SZ)内幕交易案中被曝出扮演重要角色。

除此之外,鱼跃医疗在上市前夕被曝光涉嫌造假上市,但最终还是涉险闯关成功。当时正是薛荣年治下的平安证券保荐的

万福生科

(35.300, 0.00, 0.00%)(300268.SZ)、

海联讯

(10.170, -0.17, -1.64%)(300277.SZ)、勤上光电(现名

勤上股份

(9.040, 0.00, 0.00%),002638.SZ)等一大批IPO项目相继被查出造假上市,但无碍于这家投行完成的IPO项目连续多年高居行业之首。

2010年

--

三川智慧:投资206.79万元套现超过2000万元

冯小树还通过其妻妹何玉梅在上市前突击入股了三川智慧,并在上市后还通过其岳母彭萍嫦参与了三川智慧的二级市场炒作。

根据招股书披露,在

上市前的第一轮融资中,何玉梅等12家股东于2007年12月15日以3.66元/股的价格对三川水表(三川智慧的前身)增资,且均以现金增资,其中何玉梅以206.79万元对三川水表增资56.5万股

。上述增资完成后,三川水表总股本达到3666万股。

随后,2009年6月20日,三川水表股东大会决议:同意由国信弘盛投资有限公司(下称国信弘盛)、深圳市和泰成长创业投资有限责任公司(下称和泰成长)以3.90元/股的价格对三川水表增资,且均以现金增资,其中国信弘盛以780万元对三川水表增资200万股;和泰成长以132.60万元对三川水表增资34万股。增资完成后,三川水表总股本达到3900万股。

最终,2010年3月26日,三川水表完成以49.00元/股的价格公开发行1300万股,并在深圳证券交易所创业板挂牌上市。按照上市首日收盘价86.50元/股计算,

何玉梅所持有的56.5万股账面市值已经高达4887.25万元

,国信弘盛和和泰成长等2家外部股东的账面市值也已经分别高达6055亿元(其中130万股、11245万元向社保基金转持)、2941万元。

公开信息显示,由于当时A股市场表现低迷,三川智慧上市后股价一路震荡走低,及至2011年3月28日首发原始股解禁前已经多次跌破49.00元/股的发行价格。而在10转10高送转之后,三川智慧的股价表现依然难有起色,

何玉梅选择在2011年三季度股价进一步走低时试探性减持了5000股,最终在2011年四季度完成剩余112.5万股的套现,按照加权均价17.79元/股计算,套现金额超过2000万元。较之于初始投资额206.79万元,这笔投资收益率也高达10倍左右。

需要补充的是,在何玉梅所代持的股份套现过程中,冯小树还通过其岳母彭萍嫦在二级市场买入三川智慧。

彭萍嫦曾于

2011年四季度通过二级市场买入三川智慧62.34万股,跻身第十大流通股东,占流通股本的1.60%;而同期何玉梅恰好完成剩余112.5万股的套现,二者之间是否存在对倒不得而知;最终潜伏到2012年三季度,彭萍嫦的该笔股份经过10转5增至93.51万股,并在2012年四季度从前十大流通股东名单中消失。但由于该笔股份数量远低于三川智慧此后第十大流通股东的持股量,尚无法推测彭萍嫦具体的退出时间,但根据随后一路震荡走高的股价来看该笔股份盈利的可能性较大。

2011年--宝莱特:投资300万元套现超过7700万元

作为冯小树涉案的第三家IPO项目,较之于前两家更晚上市的宝莱特背后隐藏的利益链更为错综复杂。

招股书披露,在宝莱特IPO运作过程中,冯小树以其妻妹何玉梅代为持股120.32万股、占比4%,发行上市前位居第四大股东。

同时,发行上市前第二大股东江苏艾利克斯投资有限公司(以下简称为“艾利克斯”)持有宝莱特932.48万股,占比高达31%,并向宝莱特委派吴群、叶国庆、姜峰等三名董事。

调查发现,突击入股的何玉梅、艾利克斯等外部股东,在宝莱特上市解禁后均已快速完成了二级市场套现,但在冯小树背后还有诸多谜底尚待解开。

招股书披露,艾利克斯的股东分别为江苏鱼跃科技发展有限公司(下称鱼跃科技)和吴群,出资比例分别为48%和52%。而鱼跃科技的股东分别为吴光明和吴群,持股比例分别为95.71%和4.29%。其中吴光明、吴群之间为父子关系。即艾利克斯是由吴光明、吴群父子共同所有。

而吴光明直接持有鱼跃医疗12.73%的股权,同时通过持有鱼跃科技95.71%的股权间接持有鱼跃医疗41.52%的股权,合计持有鱼跃医疗54.25%的股权,系鱼跃医疗实际控制人。

吴群直接持有鱼跃医疗11.02%的股权,同时通过持有鱼跃科技4.29%的股权间接持有鱼跃医疗1.86%的股权,合计持有鱼跃医疗12.88%的股权。

值得注意的是,作为宝莱特的第二大股东,艾利克斯背后则是鱼跃医疗——冯小树、薛荣年等人突击入股的IPO项目,保荐机构同样是平安证券。但宝莱特招股书没有披露艾利克斯、何玉梅等股东所持股份的具体形成过程及股权结构变化等情况。

记者调查发现,2008年年11月2日,宝莱特当时的第一大股东捷比科技与何玉梅签订《股权转让协议》,按300万元价格将其所持有的宝莱特120.32万股股份转让给何玉梅。定价依据为2008年度的预估净利润和8倍市盈率溢价为基础协商确定。而该笔股权在2011年7月19日宝莱特完成深圳证券交易所创业板挂牌上市后,按照上市首日收盘价43.41元/股计算则账面市值已经高达5223.09万元。

2012年四季度,高送转除权后的宝莱特股价频频大幅上涨,已经解禁流通的何玉梅立即套现了70万股,按照加权均价15.38元/股计算,套现金额1076.60万元;

2013年二季度,再次高送转除权的宝莱特持续上涨,何玉梅再次套现了11.484万股,按照加权均价12.405元/股计算,套现金额142.46万元;

随后2013年三季度超过翻倍的填权行情中,何玉梅继续套现了35.70万股,按照加权均价16.08元/股计算,套现金额574.06万元;

短暂震荡、低位徘徊的2013年四季度,何玉梅选择了按兵不动,但随后2014年一季度再次大幅上涨过程中,何玉梅继续套现了143万股,按照加权均价23.02元/股计算,套现金额2370.32万元;

2014年二季度股价再度回落,何玉梅小幅减持了5.7万股,按照加权均价22.98元/股计算,套现金额130.99万元;

最后在2014年三季度再次大幅上涨过程中,何玉梅套现了剩余137.3万股,按照加权均价24.77元/股计算,最后这笔套现金额3400.92万元。

不难发现,当初投资300万元,已经累计套现金额高达7701.66万元,这一金额是其初始投资额的25.67倍,尚不包括持股期间的现金分红所得。

值得一提的是,不只是三川智慧,在冯小树妻妹何玉梅套现宝莱特的过程中,同样出现了冯小树岳母彭萍嫦通过二级市场反向买入的情形,甚至高度疑似100%的对倒行为。

记者调查发现,2012年四季度,何玉梅通过二级市场套现了70万股,无独有偶的是,恰恰在此期间彭萍嫦通过二级市场买入70万股,跻身宝莱特第三大流通股东,并迅速在2013年一季度彻底消失。根据当时第十大流通股东持股量仅仅20万股推算,彭萍嫦已经完成了全身而退,二者之间是否存在对倒出货则无法查证。

四、背后还有谁?

1)三家背后的承销商:平安、国信

记者调查还发现,在平安证券保荐宝莱特过程中,

早在何玉梅等人完成突击入股前后,平安证券项目组成员2009年4月正式进场,并由当时的平安证券总裁薛荣年、平安证券总裁助理曾年生、平安证券分管投行的副总裁龚寒汀、平安证券总公司投行事业部上海业务负责人崔岭、平安证券投行部执行总经理罗腾子等众多平安证券核心高管组成的立项、内核等决策审核流程。

2)业绩造假?

值得玩味的是,尽管平安证券薛荣年等核心高管组成的豪华阵容最终给出了“发行日经营业绩良好、成长性和创新性突出,其首次公开发行股票并在创业板上市符合相关法律法规的要求,相关申请文件未发现虚假、误导性陈述或重大遗漏,同意推荐发行人首次公开发行股票并在创业板上市”的内核意见,但内核小组表决结果有1票弃权

。而与鱼跃医疗、三川智慧一样,宝莱特上市前就遭遇普遍质疑造假,上市后出现业绩大幅变脸,并持续开展各种并购重组等资本运作。

值得一提的是,

除了冯小树通过其妻妹何玉梅代持的方式突击入股三川智慧外,同样突击入股的国信弘盛是该公司保荐机构国信证券旗下的全资子公司,突击入股前几个月才刚刚注册成立。而作为证监会重点打击并已经取缔的“直投+保荐”模式,这被广泛认为是滋生PE腐败和造假上市的根源之一

。

同时,和泰成长更是在2009年6月20日突击入股前的一个多月刚刚成立,并且同样指向了保荐机构国信证券。

招股书显示,和泰成长成立于2009年4月28日,注册资本13600万元,由40名自然人共同出资设立,主要从事创业投资业务。该公司股权分散,最大股东李俞霖仅持有4.41%股份,前十名股东合计也仅持有34.49%股份,无控股股东,无实际控制人。和泰成长聘请国信证券作为其投资的财务顾问。

显然,众多突击入股的背后,除了何玉梅被曝出为冯小树代持,还有其他股东背后是否同样隐藏着某些利益则不得而知。

而三川智慧IPO的审计机构深圳鹏城会计师事务所,正是著名造假案例绿大地的审计机构

。

3)鱼跃医疗:

艾利克斯?

除了何玉梅所代表的冯小树,鱼跃医疗背后的艾利克斯突击入股宝莱特的932.48万股到底又是代表谁的利益呢?

记者进一步调查发现,上述种种谜团的背后,还有一位神秘的自然人股东宋久光曾经同时突击入股鱼跃医疗和宝莱特,上市前夕分别持有这两家IPO项目20.02万股、30.08万股。

对此,鱼跃医疗披露宋久光的身份为1949年12月10日出生,中国国籍,美国永久居留权,身身份证号码:11010549121××××,住址:北京海淀区玉渊潭南路。现任公司海外事业部销售总监。

公开信息显示,无论是艾利克斯还是宋久光,均已经在上述IPO项目完成挂牌上市后陆续解禁套现,其中艾利克斯套现金额超过12亿元。

总结:审理继续

知情人士透露,目前冯小树所涉案件只是在证监会行政执法环节,不排除后续会移交司法机关进行进一步审查,是否还会牵涉出更多其他问题暂时无法判断。

【社论】冯小树发审案:处罚与改革并举

刚刚过去的周末,证监会一纸5亿罚单,令A股乱象再度成为众矢之的。

证监会上周五(4月21日)例会通报,深交所发行审核部前副总监冯小树,在证监会兼任发审委委员期间,通过在企业上市前突击入股、企业上市后高价抛出的方式,非法获利达2.48亿。依据《证券法》规定,决定没收冯小树违法所得2.48亿元,并顶格处以2.51亿元罚款,同时对其采取终身市场禁入措施。

案件甫一公布即引发各界震撼,除了涉及金额之大外,冯小树在证监系统职位并不算多高也是原因之一。冯小树作为发审委委员,对于企业上市与否有一定的决定权限,“突击入股”后与企业形成利益共同体,此时所谓的上市审核已形同虚设,属于惯用的利益输送与利益绑定方式。

冯小树遭遇顶格处罚,乃刘士余主政证监会一年多以来整治A股市场乱象的一贯作风。去年10月的证监会党风廉政建设警示教育大会上,刘士余表示,只要再发现证监系统工作人员及近亲属有违规买卖股票的,一律顶格处理,决不姑息。同时,这也与叫停忽悠式重组、出台借壳新规,以及日前严处“铁公鸡”和痛批“高送转”等一系列整治A股市场乱象的举措一脉相承。

实际上,类似的内幕交易或者利益输送在A股并不鲜见。有关企业上市前通过各种方式贿赂发审委委员之类的报道,数年之前即见诸报端。此次冯小树在什么时间段、突击入股的什么股票均未披露,但根据其履历,可推测不在最近几年,而“硕鼠”直到前期中央巡视组对证监会开展专项巡视接到举报才发现。

此类乱象之所以丛生,原因之一在于,此前监管层对于相关案件不少时候是不告不管,非法获利者查处概率也不高,即便被查处,其自身所承担的法律制裁或处罚力度尚处在可以接受的范围内,惩治力度尚不足以“杀鸡儆猴”。

因此,一方面监管层要加强主动打击乱象力度。就内幕交易而言,以美国证监会(SEC)为例,上市公司涉及重大并购、私有化等重大交易情况时,往往在公布方案数日之内即锁定内幕交易内容,冻结相关账户资产,并通常在一至两周之内提及诉讼。兵贵神速,对内幕交易作出快速行动,反映了SEC 对内幕交易的执法意志。

同时,应大幅提高违法违规成本,就高不就低,依法通过高额的经济处罚,或者通过暂停或撤销从业资格,形成对违法行为的有力震慑,也就是刘士余所明确的“一律顶格处理,决不姑息”。

然而,针对A股市场出现的上市公司“圈钱”、资本大鳄翻云覆雨,以及内幕交易与利益输送,依靠严厉打击虽可平复一时,但终究是事后监管。因为市场上寻租的土壤没有根本改变,不排除未来将出滋生新的乱象。

以冯小树案为例,发审部门掌握着公司上市发行生杀大权,且当前A股市场,一旦上市就能“圈钱”,暴利驱动下企业形成了很强的行贿动力——只要能上市,送礼、送原始股不算什么,这也令发审腐败屡禁不止。治本之策自然是推进市场化改革,以成熟市场一贯使用的注册制代替核准制,封堵制度漏洞。当然,A股在发行新股实施注册制的同时,消除一级市场行政管制和完善退市制度等相关举措应系统推进。

换言之,A股乱象此起彼伏,监管层通过逐一严打的方式整治,于当下而言积极意义重大。但长远来看,欲根治乱象,唯有系统推进市场化改革。