主要观点:

(

1

)

3

月经济在年初地方项目发力、价格因素回升以及制造业盈利改善的基础下,仍保持偏高的增速;不过房地产投资、基建投资因去年同期的高基数效应单月同比或有所下降,基数效应下预计固定资产投资单月同比从

1-2

月的

8.9%

降至

8.4%

附近。但新开工项目增速的持续回落或意味着经济全年全高后低的走势。(

2

)

3

月六大电厂耗煤同比增长

18.4%

,较

1-2

月累计增速

13.8%

高

5

个百分点左右,水电保持平稳;但考虑到去年

3

月工业增加值基数较高,预计

3

月工业增加值同比较

2

月小幅回落至

6.2%

。(

3

)汽车拖累消费,

3

月社会消费品零售总额增速降至

9.3%

。(

4

)全球经济回升带动出口有望重回正增长

~3%

,进口的增速则显著回落至

20%

附近。(

5

)主要工业品价格环比下降带动下,预计

3

月

PPI

环比将明显下降,从

2

月环比的

0.6%

放缓至

0%

或

0.1%

附近;对应

3

月份

PPI

同比将从

2

月的

7.8%

降至

7.4%

附近。后续来看,工业品价格将逐步回落,

PPI

同比增速也将逐步回落。高频数据显示蔬菜、猪肉等食品价格明显回落,部分环比降幅扩大;非食品价格上涨空间有限;对应

3

月

CPI

同比仍将保持

1%

以下的低位,或在

0.9%

附近。

投资

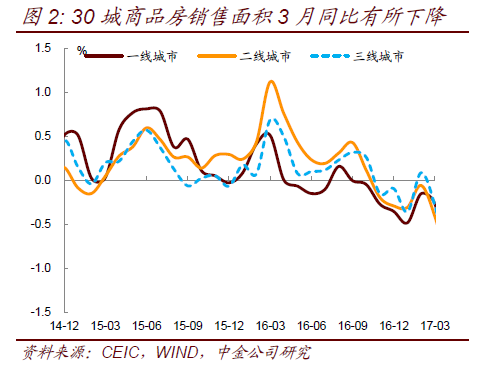

首先,房地产方面。

1-2

月商品房销售累计同比从去年

12

月的

22.5%

升至

25.1%

,结构上来看,一二线城市在房地产限购限贷后销售快速回落,但三四线城市增速创历史新高(如图

1

)。两会过后,以北京、广州、厦门、南京、石家庄、郑州为代表的超过

30

个城市相继出台房地产调控政策,内容上主要是开启限购或升级限购政策、提高二套首付比例等。其中,首都北京更是在短短

10

天内连续出台了认房认贷、差别化信贷、基于连续纳税严控购房资格、一年内离婚申请房贷按二套算、“商改住”限购、学区房等一系列调控。在热点城市调控以及信贷投放放缓影响下,未来一二线城市商品房成交或进一步下行。尽管从

30

城商品房销售面积的高频数据来看,样本内的

3

线城市同比亦有所下降;不过预计整体三四线城市销量仍不错,全年三四线城市商品房销售成为主力,带动商品房销售面积同比增速好于市场预期。此外,

3

月百城土地溢价率继续上行,但土地成交累计同比下降;对应房地产新开工来看,前期量价齐涨带动开发商投资意愿,目前拿地热情仍较高;且限购限贷政策滞后反映到新开工,因此全年的房地产新开工呈前高厚低的走势。

预计

3

月房地产开发投资仍保持偏高的增速,高基数效应使得当月同比有所回落。

其次,基建方面。一般而言,基建具有前高后低的走势。考虑部分地方政府领导换届之后,提振经济的动力较强,尤其是前期较多

PPP

项目进入执行阶段,一定程度上提升年初基建力度。从资金来源也可以看出,

1-2

月信贷数据中,企业中长期贷款在新增信贷占比明显提升、绝对量也较大

。

不过,去年

3

月基建当月同比增速高达

22%

,高基数或使得

3

月基建同比增速小幅回落。一季度整体来看,基建累计同比将保持较高的增速。

再次,制造业方面。

PPI

回升、出产价格回升较购进价格更为显著,带动企业尤其是中上游企业盈利的改善,民间固定资产投资近期持续回升。从

PMI

指数来看,新订单指数、新出口订单指数以及产出指数进一步回升;卫星中国制造业指数也从

2

月的

51.1

升至

51.8

;

制造业整体延续回升的态势。

发改委

4

月

1

日表示,

1-2

月固定资产投资同比增长

8.9%

,其中地方项目同比增长

9.5%

,创

16

年

6

月以来的最快增速;但新开工项目计划总投资增幅持续回落,同比下降

8.3%

,反映出投资增长后劲仍显不足。预计固定资产投资全年也呈前高厚低的走势。不过年初在地方基建、

PPP

等政府类项目带动下,或仍保持较高的增速。但考虑去年同期当月增速高达

11.2%

,高基数使得房地产、基建

3

月同比增速将回落;预计

3

月固定资产投资名义同比增速降至

8.4%

附近。但考虑价格因素的影响,实际增速偏低。

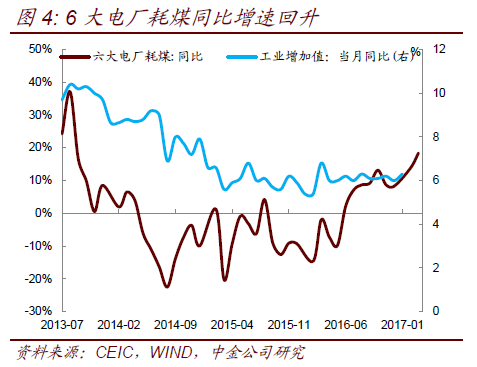

工业

短期房地产投资保持平稳,叠加基建投资托底,工业企业利润大幅增长使得企业开工意愿增加,整体固定资产投资增速仍有保障,前高后低的走势这有利于短期工业产出保持稳定。从库存投资需求来看,

2

月工业产成品库存同比增速也从

12

月的

0.6%

回升至

4.8%

,由于前期出厂价格与购进价格之间的差异,中上游利润恢复到历史较高水平。这推动企业的补库存过程仍在延续。虽然

3

月中采

PMI

原材料库存和产成品库存指数仍在下降,但

PMI

更多反应企业库存,而没有完全反应社会库存(目前库存更多集中在经销商手中),企业库存和社会库存合并来看,企业仍在积极补库阶段。具体行业来看,钢铁方面,盈利钢厂比例达到历史高位带动高炉开工率继续回升,钢铁社会库存有所回落但仍然保持在高位,企业库存有所上升;水泥方面,

3

月水泥价格延续上升趋势,磨机开工率有所上升,库存受阴雨天气影响有所增加,水泥价格仍然维持涨势;电力方面,

3

月六大电厂耗煤同比增长

18.4%

,较

1-2

月累计增速

13.8%

高

5

个百分点左右,水电保持平稳,预计发电量增速仍然较好(如图

4

)。

但考虑到去年

3

月工业增加值基数较高,预计

3

月工业增加值同比较

2

月小幅回落至

6.2%

。

消费

1

、

2

月消费累计增速大幅降至

9.5%

,主要受汽车拖累影响,

1

、

2

月汽车消费负增长。根据乘联会数据,

3

月前三周车市累计零售

/

批发销量分别同比增长

-4%/3.6%

左右,显示汽车市场需求在春节过后并没有明显回暖,去年

12

月的提前透支对车市的影响仍在。油品方面,去年

OPEC

限产以来,国际油价上行幅度加大,发改委也在

12

月集中上调了成品油价格,带动石油及其制品类名义同比增速较快。但

3

月以来,受美国原油增产和库存高企影响,国际油价出现了一波大幅下跌,布油价格从

56

最低跌至

50

,发改委也在

3

月两次下调成品油价格,其中

3

月

29

日下调幅度较大。预计石油及其制品消费增速较

2

月高位有所下降。地产链条方面,

30

大中城市商品房销售面积

3

月同比下降

35%

,较

1-2

月累计同比降幅进一步扩大。

1-2

月商品房销售超预期反弹主要是受三、四线城市带动,

3

月高频数据显示不仅一、二线城市商品房销售增速放缓,三线城市的增速也有所下降。不过房地产相关消费相对滞后,短期家具类和建筑装潢材料类消费增速不会大幅回落。综合上述分析,考虑

3

月通胀水平可能仍不高,价格因素影响较小

,

预计今年

3

月社会消费品零售总额增长

9.3%

,较

1-2

月累计同比有所回落。

外贸

就全球经济基本面而言,美国经济持续复苏,欧元区和日本在油价上涨带动下通胀有所上行,全球经济总体处于温和复苏当中。

2

月份出口增速明显低于市场预期,而进口明显高于预期,主要在于虽然全球

PMI

在回升(如图

5

),但中国过去几个月各种生产成本大幅上升,导致出口竞争力偏弱,如煤炭、原油、生丝、钢材等在过去两个月的出口数量均出现了大幅下滑。从主要外贸指标来看,财新新出口订单指数

3

月较

2

月有明显的下降,但韩国前

20

日从中国的进口有明显改善(如图

6

),

预计出口增速

3

月将小幅回正,预计同比增速为

3%

。

进口主要还是从一般贸易和加工贸易两个方面来分析。全球贸易复苏带动加工贸易逐步改善,一般贸易进口主要取决于国内经济走势。从主要大宗商品进口来看,铁矿石到港量虽然较

2

月有所上升,但与去年同期基本持平。随着铁矿石库存不断累积,铁矿石进口量也会相应下降。

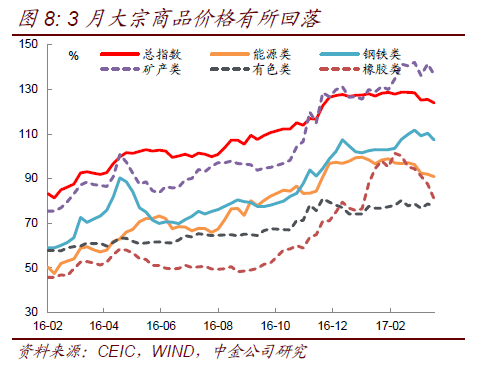

3

月主要大宗商品价格指数保持平稳,能源、橡胶、铁矿石等价格均有一定降幅,但绝对水平仍然为历史高位,价格因素对名义进口金额影响仍然较大。今年以来,国际原油价格保持平稳并在

3

月出现了下调,但考虑到国内原油进口价格一般之后国际原油价格

1

个月左右,

3

月进口原油价格预计仍然保持平稳。

综合来看,进口同比增速较

2

月有显著下行,预计

2

月进口同比增速降为

20%

,带动贸易差额在

3

月出现小幅顺差。

通胀

我们预计

3

月

PPI

同比将从

2

月的

7.8%

降至

7.4%

附近。中采制造业购进价格指数从

2

月的

64.2

显著降至

59.3

,显示工业品环比涨幅进一步放缓。出厂价格方面,

2

月出厂价格指数仍在上涨,二者的差异带动中上游企业工业利润

1-2

月的明显好转;但

3

月从

2

月的

56.3

降至

53.2

,显示工业品价格购进及出厂价格均环比回落(如图

7

)。高频数据来看,国内大宗商品价格指数整体有所回落(如图

8

);不过统计局公布的生产资料价格中,原油价格下降带动石油天然气相关的生产资料价格回落;黑色方面螺纹钢市场价环比仍保持小幅上涨,钢厂盈利较好带动全国钢厂高炉高功率位于高位;有色金属及主要的化工产品价格环比小幅下降;煤炭价格小幅上涨。

在主要工业品价格环比下降带动下,预计

3

月

PPI

环比将明显下降,从

2

月环比的

0.6%

放缓至

0%

或

0.1%

附近;对应

3

月份

PPI

同比将从

2

月的

7.8%

降至

7.4%

附近。后续来看,工业品价格将逐步回落,

PPI

同比增速也将逐步回落。

我们预计

3

月

CPI

同比或在

0.9%

(

2

月

CPI

同比

0.8%

),仍保持较低的水平。其中主要食品价格持续下跌,环比将有所下降,叠加去年的高基数,同比显著下行;非食品价格环比或小幅上涨,但带动作用有限。具体来看,食品方面:统计局公布的猪肉价格创

16

年至今的新低,且高频数据显示

3

月生猪出厂价环比下降

5.7%

,较

2

月环比

-4.8%

进一步下降,对

CPI

有向下的拉动作用(如图

9

);与此同时,蔬菜、蛋类春节后在供需因素下,价格下降显著;其他肉禽、水产品价格也有一定的下行;农业部公布的农产品价格指数

3

月降幅较

2

月进一步扩大;整体来看,食品价格

3

月环比下行较

2

月显著(如图

10

)。非食品方面:

1

月非食品环比高达

0.7%

,引发市场对

PPI

向

CPI

传导的担忧;但

2

月非食品环比下降

0.1%

,非食品环比涨幅在旅游、家庭服务、在外膳食等价格节后回落下,显著低于预期,较大程度打消了市场对非食品价格明显上涨的顾虑。

3

月来看,发改委月内两度下调成品油价格,油价环比下跌

2.7%

,对应交通、交通费用有所下行;节后房租价格环比或仍小幅上涨;生活用品及服务基本持平量;整体来看,

3

月非食品价格小幅上涨或基本持平。

综合来看,食品价格较弱,环比降幅扩大;非食品价格上涨空间有限;对应

3

月

CPI

同比仍将保持

1%

以下的低位,或在

0.9%

附近。

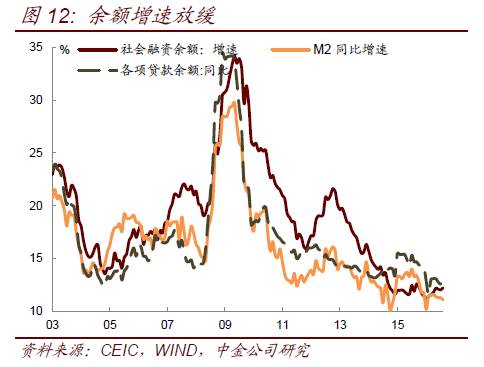

货币信贷

3

月份信贷来看,尽管

1

、

2

线城市的商业银行收紧房贷,但存量的需求以及

3

、

4

线城市销量的回升使得房贷需求仍较强,且两会之后的地产调控反映到个贷具有一定的时滞;同时,地方项目在年初仍较多,政府项目、

PPP

对信贷的需求年初也偏强,企业中长期贷款也将保持高增长。一般存款增长乏力下,部分中小银行通过发行同业存单补充资金缺口、投向信贷类资产,因此也可通过观察同业存单的净增来观察,

3

月同业存单净增

4290

亿元,虽较

2

月的

9000

亿有所下降,但仍保持较高的净增量。不过,考虑一季末

MPA

的考核压力,前两月新增信贷已有

3.2

万亿,

3

月信贷增长空间有限;且结构上会有所分化,即

MPA

考核中广义信贷额度较大

/

考核压力较小的银行年初信贷投放的空间大。

整体来看,预计

3

月新增信贷从

2

月的

1.17

万亿小幅回升至

1.2-1.3

万亿左右,企业中长期贷款保持较高的量,居民中长期贷款占比虽有所下降但绝对值也不低。一季度新增信贷合计或略低于

16

年同期。

社会融资来看,贷款和非标融资规模延续回升势头,

3

月债券发行量小幅回暖带动净融资回正,不过表内外票据增长或较为有限。具体来看,

3

月新增信贷或在

1.2-1.3

万亿;

3

月以来信用债一级市场公告发行规模较

2

月份明显回暖,对应

3

月信用债净增回升至

1000

亿附近;不过

3

月股票融资中定增融资收紧,预计社融中股票融资量偏弱;由于房地产、城投仍受限,预计

3

月非标仍保持一定的增长。

整体来看,预计

3

月社融规模在

1.4-1.5

万亿。由于去年同期信用债融资火爆,高基数下社融余额增速或从

12.8%

降至

12%

附近。

货币方面,考虑外汇占款仍为流出的状态,且央行节后以回收流动性为主,一般存款增长明显放缓。叠加高基数效应,预计

3

月

M2

同比增速或为

11%

左右。