端午小长假后第一个交易日,临近下午收盘,国债隔夜逆回购资金利率飙升的信息迅速在朋友圈刷屏了!上交所国债隔夜逆回购资金利率在尾盘一度飙升19.50%,成交量达到了1.02万亿,刷新历史最高纪录。

今天资金面怎么了?没错,今日下午,市场资金明显紧张,4点前后很多机构没有平头寸,大行也在借隔夜资金。

短端资金价格一飞冲天,长端资金继续居高不下。各家机构等着央妈6月份的利好政策,却被一天的辣椒面“齁”的够呛!隔夜资金的飙升,让6月份看来注定不是一个平静的月份。

各种资金价格的持续走高,让高度依赖短期融资企业正在遭遇巨大冲击,最典型的就是资产价格“脱水”。但是,真正的“出清”,仍然需要时间。

隔日资金交易量创下历史纪录

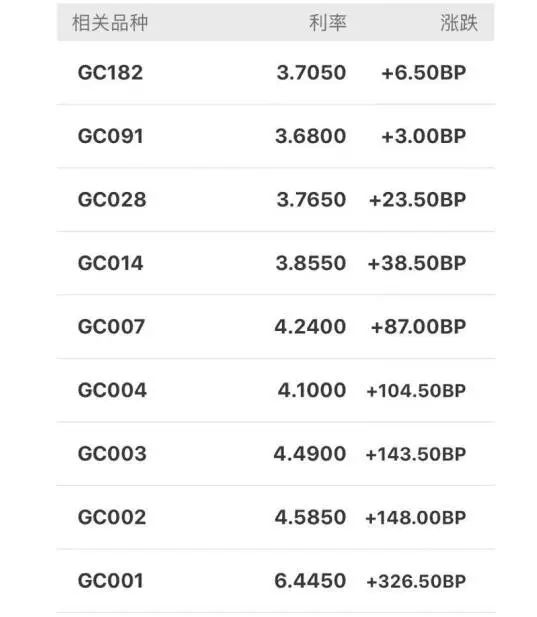

今天,交易所国债回购利率全线飙升。

上交所国债逆回购利率GC001尾盘一度拉升至19.50%,涨幅达513.21%(如前图);从交易量上看,成交量达到了1.02万亿,创下了隔日国债逆回购的历史最高纪录。

从上交所国债逆回购的各个品种情况对比看,隔夜利率反而最高,涨幅也最大,反映出市场短期资金的极度匮乏。

我们来看看其他品种:

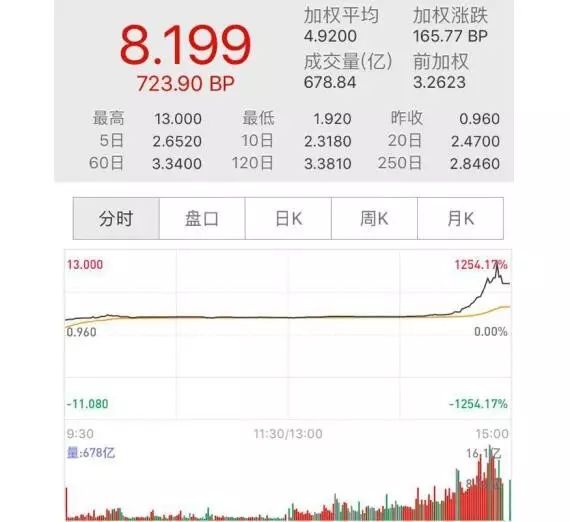

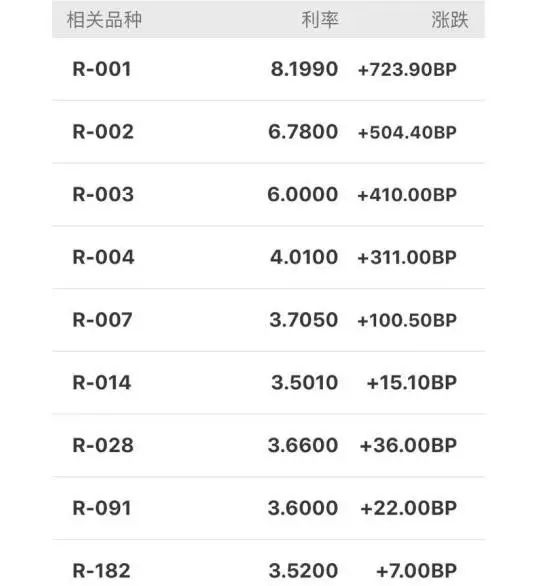

深交所隔夜国债逆回购利率R-001尾盘一度拉升至13%,涨幅达1254.17%。收盘为8.199%。

从深交所国债逆回购的各个品种情况对比看,隔夜利率也是最高的,涨幅也最大的,同样反映出市场短期资金的极度匮乏。

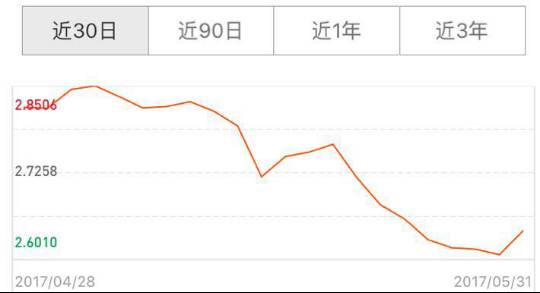

隔夜Shibor利率也开始掉头向上

相对于持续向上的3个月期以及更长Shibor利率,隔夜和7天期Shibor利率在近期一直处于回落状态。但是今天的情况看,掉头向上的局面已经形成。

相对于短端的涨跌,以3个月 Shibor利率为标志的长端利率,仍然在持续上涨当中,持续在两年来新高中继续飙升。

1年期Shibor报4.3579%,超过了1年期贷款基准利率!

此前,我们关注过1年期Shibor利率超过“基础贷款利率”(LPR),那是一种针对大企业、优质客户的特别利率,一般比1年期贷款基准利率低。

也就是说,1年期的Shibor先是实现了对1年期LPR的超越,然后又超过了1年期贷款基准利率。这说明市场利率仍然在节节走高,资金面紧张的状况仍然没有改变。

6月资金面会更加紧张

隔夜资金的飙升,让金融机构和交易员心头一紧,6月近在眼前,对于半年末时点流动性冲击的担忧开始笼罩市场。

6月份从来都不是一个平静的月份。还记得2013年6月20日,这个疯狂的一天。当日,银行间隔夜回购利率最高达到史无前例的30%,7天回购利率最高达到28%。

会不会重演4年前的一幕?尽管在5月25日自律机制座谈会上,央行表示已关注到市场对半年末资金面存在担忧情绪,考虑到6月份影响流动性的因素较多,拟在6月上旬开展MLF操作,并择机启动28天逆回购操作,搭配好跨季资金供给,保持流动性基本稳定,稳定市场预期。

但是,央行行长助理张晓慧在最新一期《中国金融》杂志发表文章:

面对临时流动性冲击时,(市场机构)常常使用诸如“跪求资金”“钱荒”“断粮”“崩盘”等耸人听闻的字眼,“这也是一种本能反应。MPA并非金融市场波动的源头,而且恰恰相反,它有利于提醒金融机构全面加强风险管理,稳定和控制杠杆率水平,是防范系统性金融风险的有力工具。”

既要开展MLF操作,又要MPA考核,央行此番表态并没有太多增量信息,在金融去杠杆背景之下,显然6月份资金面不可过于乐观。

招商证券固收研究团队徐寒飞等分析认为,央行出手对冲流动性冲击的概率较高,而且市场已经有充分预期和准备,预计6月的资金面可能是“有惊无险”,债券市场预计可以安全度过半年度的“大考”。

华创债券团队则表示,央行在春节前也有过类似的表态。但是效果看,顶多降低资金的波动,别指望流动性更为宽松。目前超储不到1.5%的状态,是央行配合金融去杠杆而应该保持的状态,如果资金面过于宽松,金融去杠杆只能是一句空话。所以,不能对6月份资金面过于乐观。

除此之外,银行面临的另外更大的压力来自MPA的考核。另外,由于监管趋严,债券市场大幅下跌,引发了连锁的反应,特别是近期券商集合产品面临非常大的赎回压力。如果银行赎回不了集合产品,必然导致一些银行同业理财的违约概率大幅提高。

短融企业正在遭遇剧烈冲击

根据券商中国记者的粗略统计,在今天229家同业存单发行中,有56家同业存单都在5%之上。今天最高的是,恒丰银行CD054发行规模1亿元,到期收益率竟然达到了13.24%,创下阶段性高点。

对此,张晓慧强调:一些城商行、农商行、农信社等金融机构延续资产过快扩张势头,维持高杠杆或过度加杠杆等不审慎行为,当然会感受到较大的MPA约束。这正是宏观审慎政策发挥作用的表现。

信用债远未达到“出清”水平

前5个月信用债发行累计取消3245亿。

利率的飙升已大幅推升企业发债成本,同时也打击了债券投资者信心,导致今年来企业债券发型规模大量缩小,而取消发行的量在增大。今年中国企业在境内发行了2.27万亿的债券,较去年同期的4.3万亿发行急剧缩小。今年4、5月至今中国债市已取消发行的债券超过2000亿元,其中4月取消规模为史上第二大。

安信证券:

从供需关系看,信用债一级净融资持续为负、二级成交萎缩,仍是信用债价格未达到“市场出清”水平的重要信号。5月信用债取消发行700亿,前5个月累计取消3245亿;二级成交量仍持续低迷,月均成交量仅为2016年的一半左右,无论从信用一级、二级市场来看,流动性收缩是不争的事实,在资产价格“脱水”趋势下,低评级估值风险、信用风险调整阴跌的压力仍难逆转,但相对安全的高等级信用债已开始获得配置资金青睐。

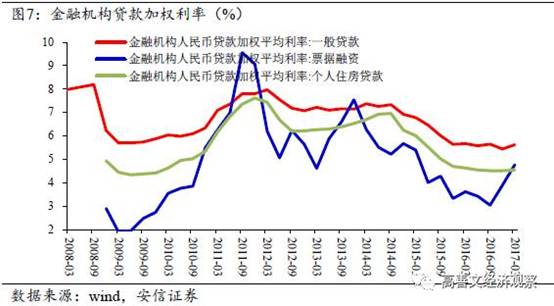

显然,到期收益率的飙升,是因为有巨大抛售压力。信用债受政策冲击更加严重,5年期AA+中票收益率上行幅度达到70BP。其与加权贷款利率之间的裂口接近历史最低。

近期票据融资利率显著上升,目前已回到2015年年初水平,较去年12月和9月分别走高87BP、172BP,幅度较大。

显然,利率的持续走高,对于高度依赖票据融资或短期资金融入的行业无疑会遭遇巨大的冲击。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。