7月14日晚间,万科公告称,其与另外四大伙伴联手,以3.38新加坡元/股的价格收购普洛斯。在其中,万科是唯一的房地产公司,也是占股比例最大的股东。

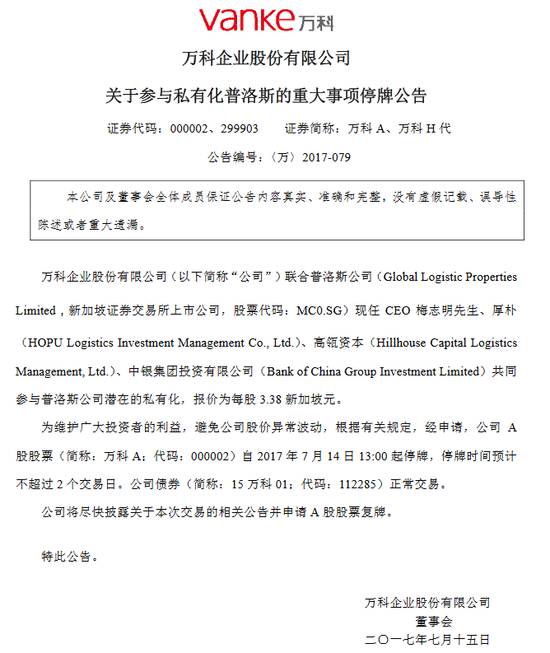

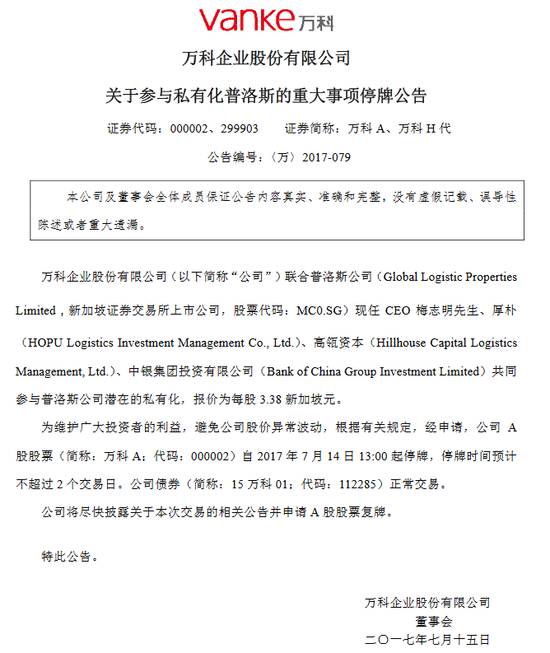

14日中午,万科在深港两市发布停牌公告,称因发生对股价可能产生较大影响、没有公开披露的重大事项,股票下午13:00起停牌,停牌时间预计不超过2个交易日。

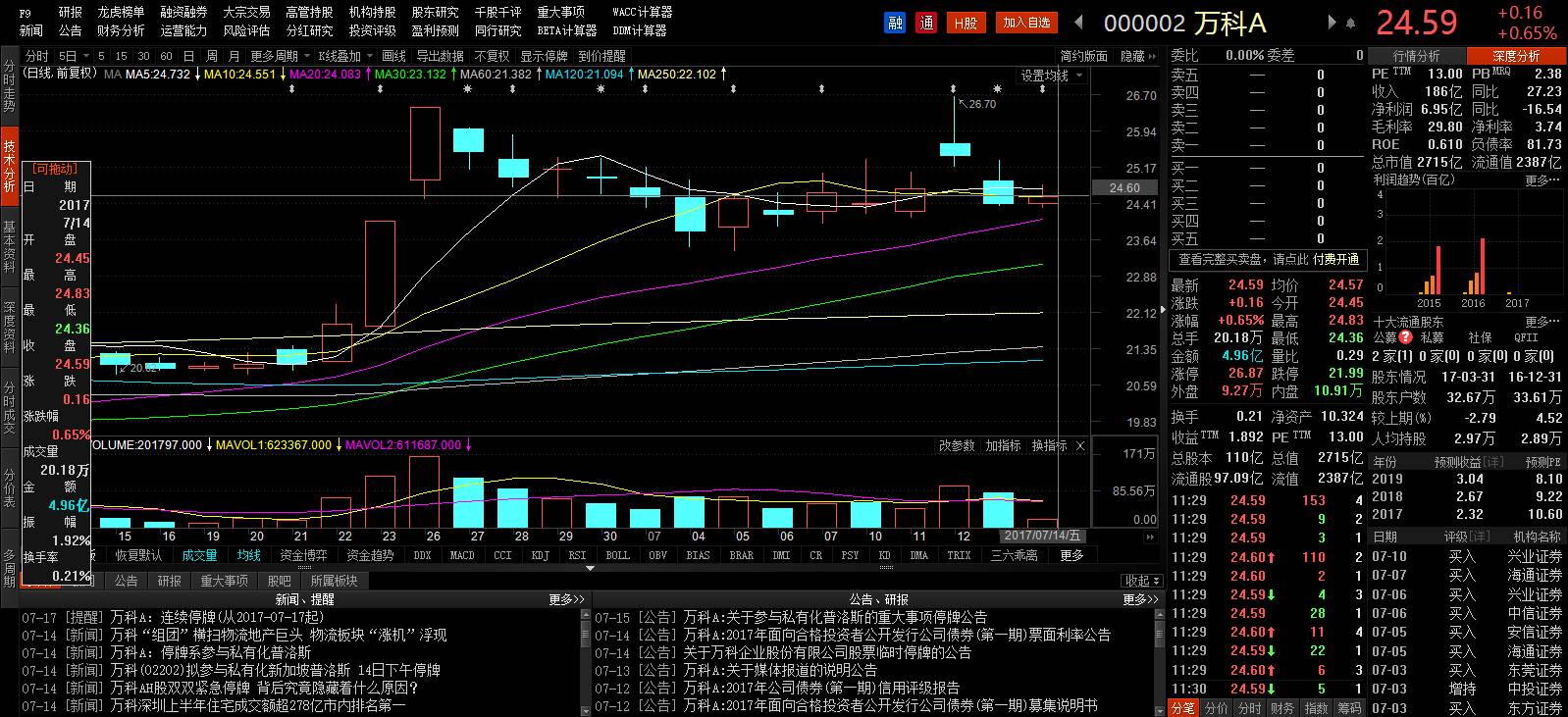

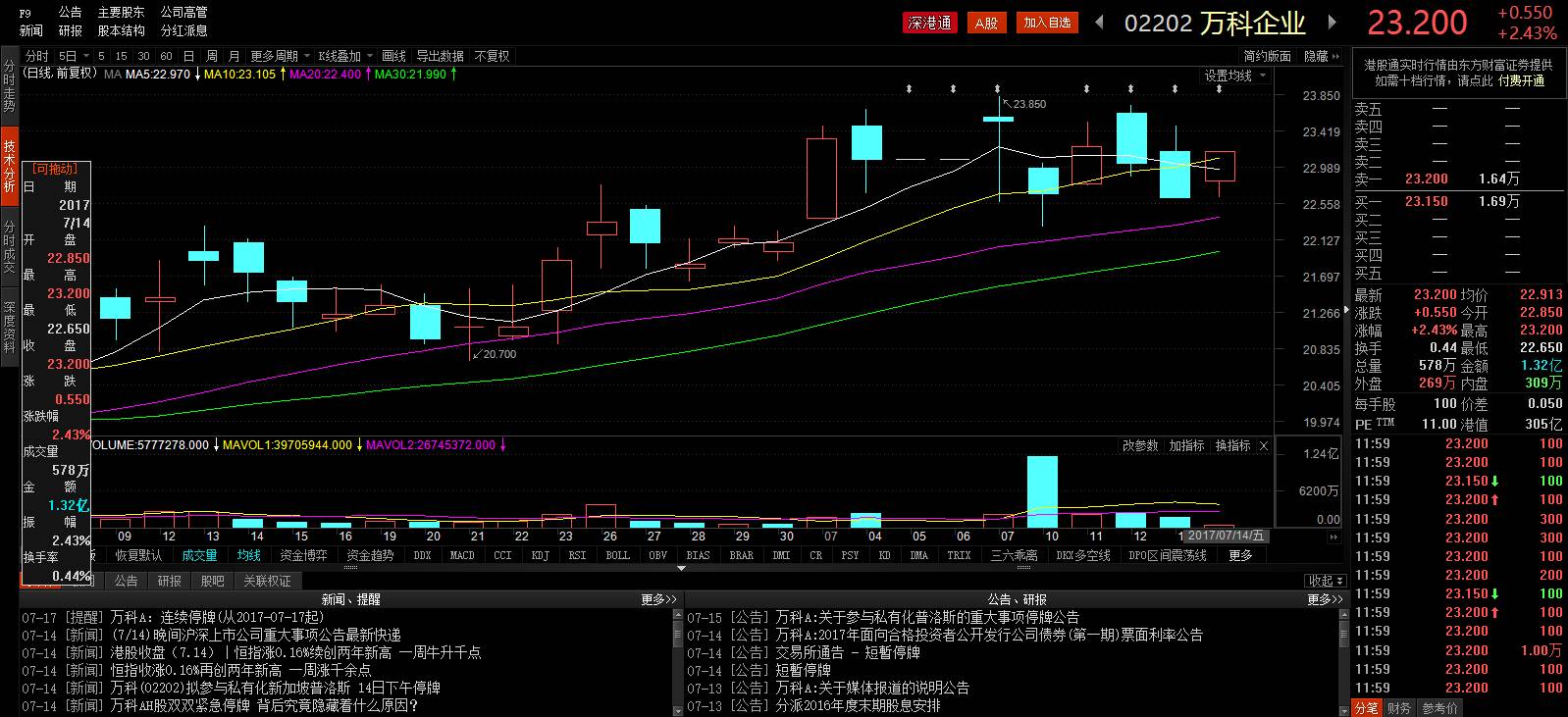

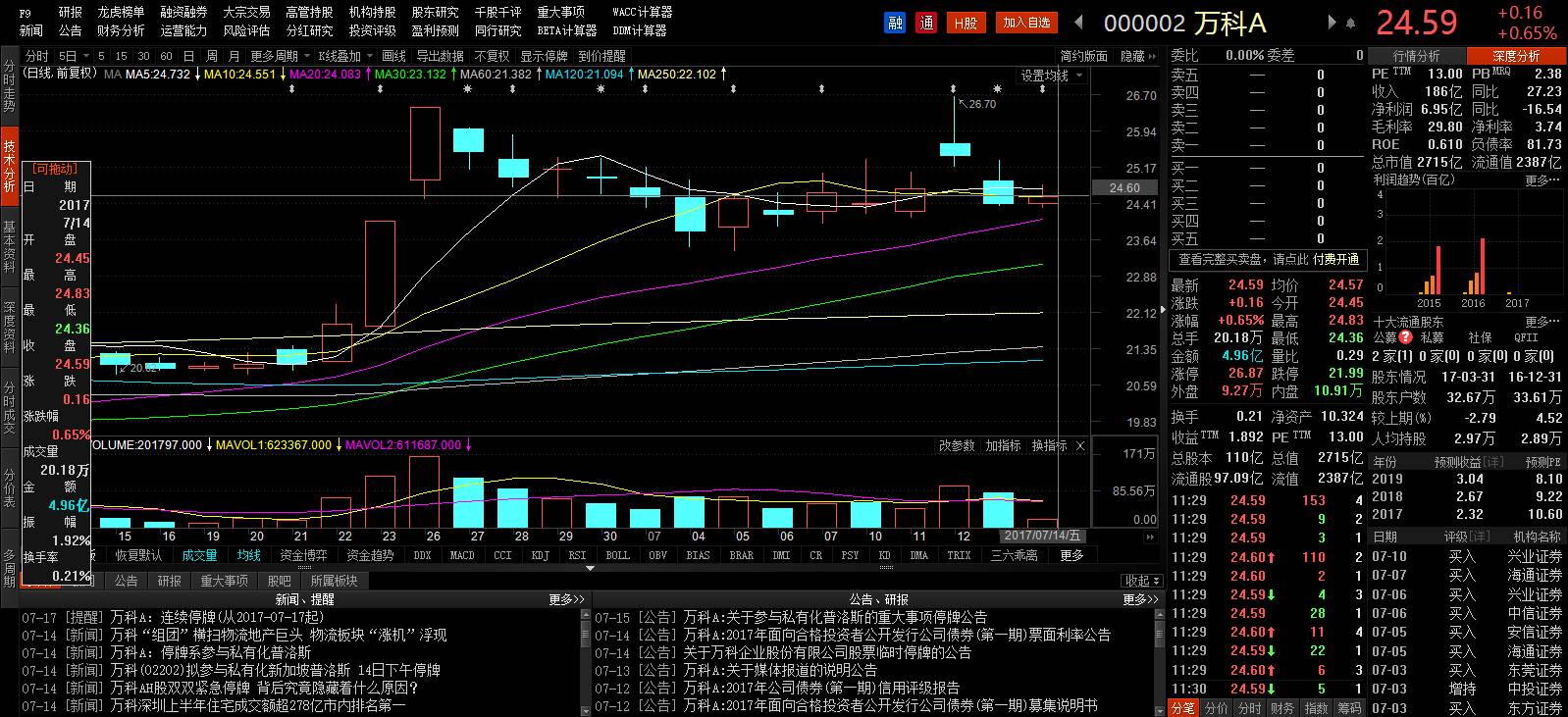

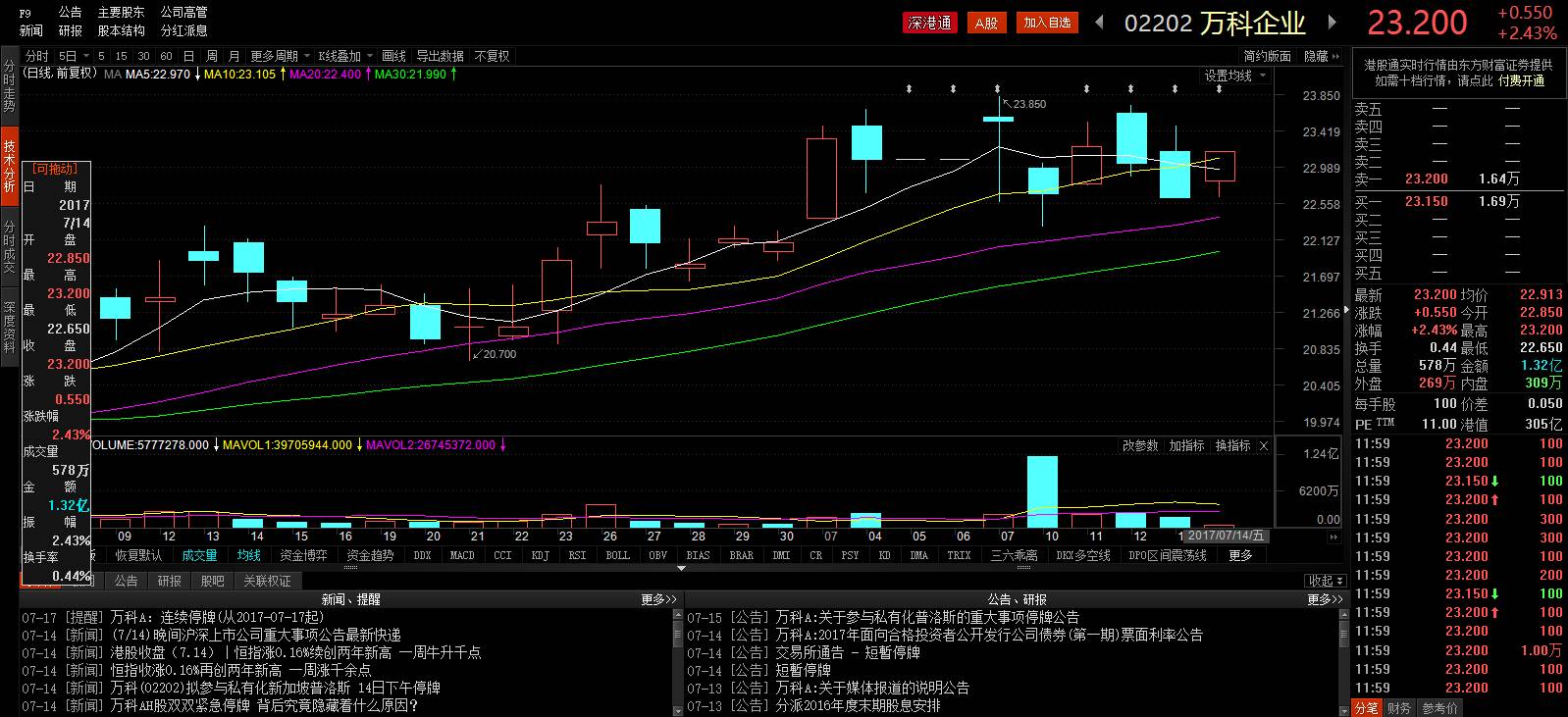

截至午间收盘,万科A报24.59元/股,涨幅0.65%,市场未见大额成交。万科企业港股收于23.20港元,涨幅2.43%。

“没有公开披露的重大事项”究竟是什么?万科也不藏着掖着,当天晚间就给出了答案。

据了解,以万科为首的“参团”伙伴包括:万科集团(占股21.4%)、厚朴投资(占股21.3%)、高瓴资本(占股21.2%)、中银集团(占股15%)和普洛斯管理层(占股21.2%)。此前盛传的平安集团不在该名单中。

按计划,此次收购总价116亿美元(约合人民币790亿元),以上述比例计算,万科出资额约169亿元。交易最晚于2018年4月14日前完成。

以梅志明为首的普洛斯管理团队,是此次财团的重要参与方。梅志明是普洛斯的核心创始人及CEO,在他的领导下,普洛斯于2008年分拆独立,并快速壮大。

普洛斯为何引得如此多财团竞相抢购?

行业内外对普洛斯不吝溢美之词:物流业当之无愧的霸主,全球最大的工业及物流设施提供商。

根据普洛斯2016年年报,公司实现7.77亿美元的收入,同比增长10%;实现7.19亿美元的归母净利润,同比增长48%。

截至2017年6月18日,普洛斯资产达410亿美元,包括5500万平方米物流基础设施,分布在中国、日本、美国和巴西等多个国家。

这让财团们“觊觎”。

2016年11月,有消息称,普洛斯将被中国几家公司组成的财团收购。

当时盛传的资本方阵营有:黑石集团、平安集团、万科集团、华平投资集团、KKR等。而其中,万科和平安是近年来有意进军物流地产的代表,也一度被视为普洛斯的挑战者和竞争对手。

如今,平安出局,万科领衔的Big Boss队伍终于露出真面目。

有观点认为,这起被看作亚洲最大规模的私募股权收购案之一,一旦达成,普洛斯将从新加坡交易所退市。据悉,新加坡政府投资公司表态称,支持普洛斯的私有化交易。

“资本大亨+地产大鳄+电商巨头的股东背景下,私有化之后的普洛斯,未来将有更多的可能性,物流的生态圈,也将出现更多有意思的变化。”一位物流行业人士如是评价。

今日万科A股、H股双双停牌,外界还在猜测,是不是宝能系股权的解禁期在7月15日前后。如今看来,大家都猜错了。

与万达、海航、复星的多元化收购不同,万科此番洽购,目的很明确:就是要加码物流地产。

“深圳地铁成为第一大股东之后,会否抑制万科的活力,这或许是万科遇危求变、走国际化的另一触发点。”业内人士称。

“当前地产行业面临增收不增利的现状,大佬万科也出现利润增长显著低于营收增长的情况。”相关地产行业分析师表示,海外收购看来是条光明大道。

2014年,万科其实就已向“物流地产”出发,以此壮大产业地产业务。有意思的是,彼时,万科还曾称要学习普洛斯,甚至请普洛斯的专家到其总部给员工上课,目的就是要成为中国最好的物流地产供应商。

2015年,万科成立万科物流地产发展有限公司,并引入黑石集团作为股东。当时,外界就认为,其在效仿普洛斯。普洛斯的发展模式是“地产+基金”,地产开发商万科引入投资型基金黑石,显然有“地产+基金”之意。

“可以说,万科正在换个跑道起跑。”上述业内人士表示,王石时代专注住宅,到了郁亮时代,开始转向多元化发展。住宅地产红火了多年,一旦住宅地产退潮,万科需要在一个安全点着陆,而进军物流地产,可谓是明智之举。

对于本次万科的组团收购行为,易居研究院总监严跃进分析,此类并购有三个特点:

第一是交易规模大。

第二是并购本身或由普洛斯主导,既配合了其私有化的模式,也说明其在物流地产方面的成本开始增加,尤其是类似以前此类企业在中国市场拿地,成本非常低,但这两年物流和产业用地的成本开始上升。

第三是并购本身给万科带来了很多投资的机会,万科本身在物流地产方面也有较为明显的动作,类似并购有助于新万科的新投资模式出现。

同策咨询研究部总监张宏伟认为,对于万科这样的房企老大,往诸如养老地产、产业地产、物流地产等“地产+X产业”领域的转型,是不错的选择。“万科收购普洛斯,显然也是通过并购这样的道路加速布局运营类业务。”

万科收购普洛斯之后,“地产+物流”模式或在业内引发跟风潮。

“可以预见,物流市场竞争将更加激烈。”张宏伟分析,万科不仅会抢传统物流比如顺丰的生意,还会抢电商“大佬”阿里巴巴的生意。

万科“拿下”普洛斯之后,或可以收获物流领域“老大”的地位。

有观点认为,万科收购普洛斯后,其融资成本会大幅降低。具体来说,房地产开发融资和物流领域的产业融资成本不同,通过“物流+地产”联合拿地方式获得的物流项目,其综合融资成本会比房地产开发要低得多,这样,对于降低万科地产开发这块的融资成本,提升整体盈利能力有利。

不过,也有观点认为,未来摆在万科面前的是物流地产的招商问题。物流地产不是开发商想做就行,物流地产的业主是企业,如果企业不认可,未来空置率将对资产形成压力。