在一周多的时间里经历三次熔断的罕见暴跌后,纽约股市17日迎来反弹,三大股指均涨逾5%。但市场的担忧并未真正消退,美股反弹能走多远,波动会持续多久依然是问号。

3月18日,A股三大指数高开低走。上证指数盘中一度站上2800点关口,午后下行翻绿,个股普跌,最终收报2728.76点,跌幅为1.83%;深证成指和创业板指跌幅则分别为1.70%和1.60%。两市成交额连续3个交易日萎缩,达到8369.8亿元。

值得一提的是,虽然北上资金继续呈现净流出,但从最近3个交易日的流速来看,净流出额度逐渐收窄,周三净流出额降至71.91亿元。

对此,中金公司称,当前海外疫情仍在升级,导致海外市场波动接近历史极端水平,海外机构面临赎回压力也会导致资金流出A股。结合本地相对短线资金的动向,估算基准情形下,本轮沪深港通北向净流出的累计规模可能会达到800亿元至1000亿元左右。截至目前,北向资金从高点累计已经净流出超800亿元,预计正在逐步接近尾声。中国市场估值偏低、疫情控制相对领先、政策空间相对充足,中期前景不宜过度悲观。

截止本文发稿前,高盛最新市值为548亿美元,折合人民币3850亿元;而中国投行界第一把手、外号“麦子店高盛”的中信证券在A股的市值为2874亿元,两者差距已不明显。照今晚美股继续熔断的趋势,两者之间的差距有望进一步缩小,中信证券可能在市值上反超高盛。

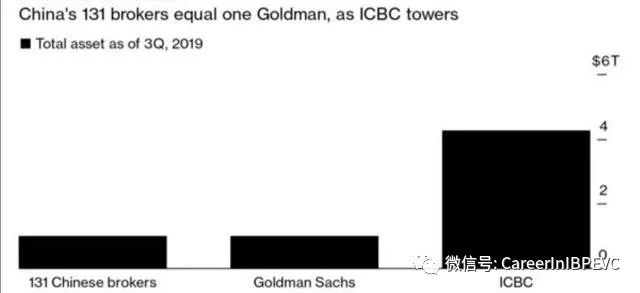

“我们130多家券商,比不过一个美国的摩根大通。”证监会副主席阎庆民年初公开表示。详见CareerIn此前报道:中国130多家券商加起来 都比不过一个美国的摩根大通

131家国内券商与欧美大型银行、投行差距到底在哪里?

从摩根大通最新财报来看,其去年第四季度的营收和净利润均超市场预期。

具体指标方面:2019年第四季度,摩根大通经调整后营收292.1亿美元,同比增加9%,高于市场预估的279亿美元;净利润达85亿美元,同比增加21%;每股收益2.57美元,上年同期为1.98美元,也高于市场预期的2.36美元。

摩根大通去年第四季度固定收益交易营收比分析师的预期高出10亿美元,因为该行受益于去年最后几周交易活跃以及证券化产品和利率上涨。这标志着摩根大通从2018年第四季度的低谷彻底卷土重来,当时市场波动狂野令客户望而却步,摩根大通的债券交易部门录得金融危机以来的最低季度营收。“他们真的打出了全垒打,”彭博行业研究分析师艾丽森-威廉姆斯(Alison Williams)说。“另一个关键的积极因素,这个因素似乎更具可持续性,即利息收入看起来在企稳。去年这是个大麻烦。”

从全年业绩情况来看,公司2019年盈利创下历史新高,也打破有史以来美国银行业最好的年度盈利纪录。2019年其收入增长6%至1156.3亿美元,利润增长12%至364.3亿美元(约合2500亿元)。

除了摩根大通之外,摩根士丹利、高盛均实力强劲。“中国131家券商的资产加在一起,只相当于高盛一家所坐拥的资产。”业内称。

从资本金实力来看,数据显示,截至2019年三季度末,国内131家券商总资产为7.02万亿人民币,摩根大通同期数据为资产规模接近2.8万亿美元(约合20万亿元),高盛、摩根士丹利资产规模均在1万亿美元左右。

总资产不敌海外投行巨头,亦逊于国内龙头银行。国内券商还需面对外资入华后的“步步紧逼”。

在2019年年底,摩根大通中国控股券商获批开业,其布局中国的步伐仍在加快。1月15日,有消息称摩根大通计划收购上海国际信托持有的全部股份,以直接获得100%所有权。

去年麦肯锡发布报告《展望2019中国证券业:把握五大趋势六大主题》,麦肯锡判断,仅依靠自然增长,中国出现航母级一流投行至少需要20年。

证券业五大发展趋势

结合成熟市场的经验及数字时代的新特征,麦肯锡认为,证券行业未来有五大发展趋势。

一是行业分化整合。行业集中度上升,出现整合机会,未来将形成大型全能券商与特色精品券商共存格局。

二是客户机构化。投资者机构化提速,对券商行业专业度和产品服务的丰富多样性提出了更高要求。

三是业务资本化。重资本业务能力将成为券商的核心竞争力,要求券商具备更强的资产获取、风险定价和主动管理能力。

四是全面数字化。端到端数字化和金融科技的应用将成为行业常态,券商应从组织、人才、理念等方面进行全方位的数字化转型。

五是运营智能化。行业业绩下滑,合规成本上升,券商必须持续降本增效,并推进运营智能化。

券商转型六大关键

在行业变革背景下,中国证券公司也面临如何转型的难题,结合与各类券商的合作经验,麦肯锡认为,券商应围绕战略、业务、数字化、运营、风控、组织六个议题,明确和落实未来的转型方向。

首先是要明确差异化战略方向。全国131家券商应分化定位,除少数几家大型全能券商之外,大多数券商应摒弃大而全、小而全的定位,向行业专业化转变,进行战略聚焦。

麦肯锡认为,券商应抓住行业整合的机会,通过并购实现跨越式发展,尤其是大中型券商,应将适时并购纳入未来战略。

其次是要打造有特色的业务模式。抓住财富管理业务转型、重资本业务和机构服务业务快速发展之机。再次,要拥抱数字化和金融科技。加大数字化应用、适时布局金融科技,并从组织、理念和文化方面加以促进。

第四,要精细化运营。当前市场形势下券商利润率会进一步恶化,必须尽快推进运营提升和成本优化,开展降本增效,提升人均创利。

第五,要管理和经营风险。国内券商应从三方面提升风控能力。一是完善风控体系、明确分工;二是加强风控和业务的结合;三是加强风控系统建设。

最后,要重塑组织和文化。券商需要通过组织转型,解决总部官僚、各自为政、不协同、不担当等问题。

延伸阅读(点击下方可直接跳转阅读):

中国投行新格局:“三中一华”形成稳固的四大天王!

这4家券商,请给剩下的127家同胞留口饭吃,好么?

版权声明:CareerIn除发布原创干货以外,致力于优秀投行/PE/VC文章精选、精读。部分文章推送时未能与原作者取得联系。若涉及版权问题,敬请原作者联系我们。联系方式:微信instructor55(原号instructor11、instructor22和instructor33已加满)

点击文末“阅读原文”还可学习CareerIn精选99元职场好课!