正文

▌一、

为了避免标题党或者忽悠嫌疑,先上图。有图有真相:

这是昨天发在朋友圈的截图。

我这人做投资非常懒,一般很少愿意动,但昨天下午很短时间内就高效完成了两件事:

1、卖掉所有可以卖的股票;

2、重仓买入科通芯城;

今天科通芯城的走势大家也看到了:由地狱到天堂,早盘略略低开2分钱,开盘价就是当天最低价,之后一路轻松上涨,与前几日抛盘如雨的惨状判若两人。

我昨日的买入均价是4.46元,预期收益率是10%就撤,但早盘股价迅速就冲到了18%以上,截止收盘仍轻松维持在16.48%的涨幅,这令我可以从容出脱,卖出均价5.12元,不计算交易费用,收益率14.8%,超出我的预设盈利率。

但整体结果完全在我的预估之内。

我知道很多人都在幸灾乐祸,看戏一样看烽火研究对科通芯城的做空。

小孩才看热闹,老司机想到的永远只是赚钱。

所以,从烽火研究发出第一份做空报告,科通第一天下跌开始,我就从懒散懈怠状态,迅速切换进入高度兴奋的临战状态,开始搜集我能搜集到的所有有关科通芯城的信息,并关起门来杜绝一切噪音,冷静判断三个问题:

1、机会可能在哪里?

2、赢钱的概率多高?

3、如何赢钱,以及以怎么样的规模投入?

最终的动作与结果,我已经在上面做了汇报。

我知道会有很多人说我这不是做投资,是投机,是风险巨大的赌博。

其实不是。

在我看来,任何投资,其实都是一个概率选择。而我对科通下重注,恰恰是因为我判断胜率极高,符合巴菲特说的:当天上下钱雨的时候,你不能拿针尖去接,而要拿桶去接。

▌二、

我这人尽管超级懒,但有事没事还是喜欢在港股市场逛吃逛吃,是因为港股经常有这种被做空后,看似凶险,实际抢钱的机会。

是否能抢到,取决于你判断的准确度——事实上,以我经验,只要你此时足够冷静,你的准确度要远高于对一个正常股票投资价值的评估。

原因很简单,正常情况下,和你博弈的,都是一群鬼精鬼精的家伙。而在做空、股价大幅波动的混沌状态下,和你博弈的,90%都是脑子和思维都不正常的人。

你的胜算,反而出奇的高。

其实在科通这件事上,我只需要做两个判断就够了:

1、科通的股价,有么有底?

2、如果有底,技术上空头(以及被逼成为空头的多头)力量耗尽的绝对超卖点、信号是哪里?

首先要做的第一个最重要的判断,就是这公司是不是真的在做事——或者说,它到底是个坑忙拐骗的空架子,还是有实实在在的业务,只是掺了一些水分而已。

如果是前者,意味着这公司股价就没底,9层地狱下还有18层,甚至可能从此消失。这种情况下,天要下雨,娘要嫁人,随它去,我连看戏的兴趣都不会有。

如果是后者,就意味着一群无法正常思考的疯子,极可能用自己的生命,给你杀出抢钱的机会。

而科通到底是真实有业务,还是一个完全的骗子公司,这个做出一个迅速、模糊、但正确的判断,真心不难。

线索之一,就是大股东担保,查F10都能查到。

根据公开的资料,2016年5月,科通芯城与承配人大成国际资产管理有限公司(下称大成国际)订立谅解备忘录,承配人已有条件同意按每股12.5港元的价格认购不少于1.248亿股新股份及不多于1.872亿股新股份,锁定期为三年。按照科通芯城当时的收盘价10.96港元计算,大成国际以12.5港元的买入,溢价14%。

而至9月,公司合共配售1.6亿股,筹集资金合共20.05亿港元(约2.59亿美元),而参与配售的机构有大成国际、韩国社保基金和韩国产业银行,以及国内保险机构新华保险、中再保以及人保。

需要重点关注的一点是,在配售中,科通芯城大股东、公司的实际控制人,持有公司超过46%股份的董事长康敬伟与大成国际签订了承诺协议,大股东将以个人资产承诺大成国际在3年内实现资金保本并每年有1%的利息率收益。

以个人资产为基础的承诺,从来都应该是被视作一个强烈的信号。

以最基本的常识推断,按照烽火研究的报告,如果公司的股价只价值不足1港元,那么大股东将会为此偿付超过1亿港元予大成国际。如果公司真的一文不值,最熟悉公司的大股东签订这样的对赌协议显然不太合理,除非他对破产与牢狱之灾视若无物。

如果说大股东的行为还不足采信,那上下游产业链的证词应该是错不了的——科通芯城再大本事,也做不到把上下游全部搞定,全部串供好。

从公司的业务层面来说,这个行业的结构其实非常易懂。简单来说,公司的业务就是从上游的国外高端元器件制造商(供应商)那里拿货之后分销给下游的电子制造商,或者作为中介为连接上下游企业,为它们提供服务平台。而从结果上看,我们可以知道公司的业务是真实存在的,在科通芯城的发布会上,搜狗CEO王小川、博通高级渠道总监Frank Liang、前奇虎360副总裁沈海寅、海信宽带销售负责人、华三集团供应链负责人等科通芯城的部分合作伙伴,都参会详谈了与科通芯城之间的业务合作。

其中,华三集团供应链负责人表示,华三与科通芯城之间有超过十年的合作关系,双方合作愉快。海信宽带销售负责人称,两公司合作将近八年时间,科通芯城是海信宽带光模块、机顶盒产品所需芯片的战略供应商。科通芯城的上游公司,美国博通高级渠道总监Frank Liang表示:“博通的业务在中国有很重要的一部分是通过代理商销售,博通在中国有三家代理商,科通芯城是最主要代理商,双方自2001年开始合作,交易主要发生在中国香港,科通芯城是博通在中国市场的重要合作伙伴。”

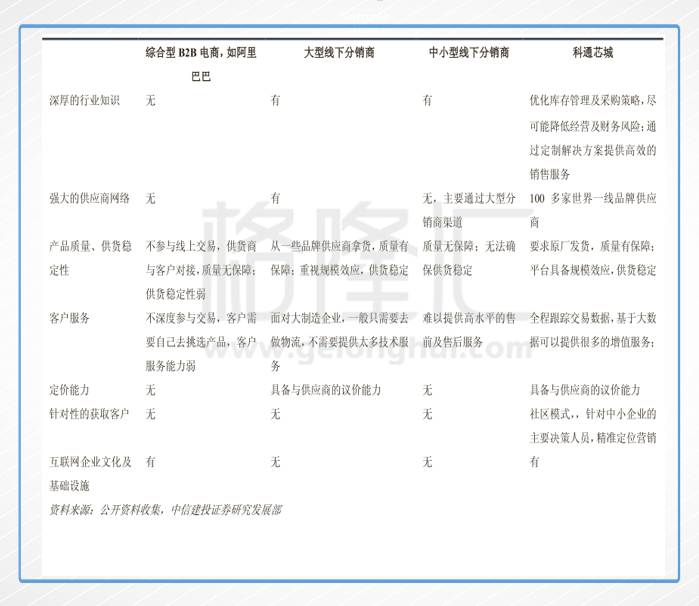

根据披露的材料,公司称其核心优势是具有100多个世界一线品牌供应商及总数超过10000家的供应商,甚至是做空机构烽火研究,也在其报告中称“我们相信科通芯城只是一家传统的线下分销商,主要服务蓝筹客户”。

很显然,科通是在真真实实做事,有真实业务,行业地位还相当高。错误只在于,公司作为一家“传统的线下分销商”,在做互联网模式尝试的时候,给自己强行打上了太多的互联网烙印——而这种做法,必然带来数据与估值上的水分。

▌三、

其实做完以上判断,就可以考虑下一个问题:下手的时机了。做投资,很多时候,模糊的正确,远比精确的错误来得更为重要。

但为了更靠谱,我还是翻了翻它的数据,看看市场质疑的毛利率、增速、估值等,到底有多大水分。

尽管烽火研究质疑科通芯城的财务数据造假,但直至目前的资料来看这最多算的上是一个见仁见智的问题。通过从研究报告中列举的上市公司对比来看,公司的利润率并未超出其它同行水平多少。

数据来源:wind

*图中的时捷集团(1184.hk)为纯粹的线下分销商。

至于增速问题,我看到了中信建投的数据,在中国 IC 及其他电子元器件采购市场规模巨大,同时增长迅速:传统智能手机、电脑、IPAD 存量更换,新兴汽车电子、消费电子、物联网等产业拉动效应明显。2015 年,国内 IC 及其他电子元器件采购规模为 2.4 万亿元,根据猎新网预测,预计到 2018 年该市场规模将达到 5.2 万亿元。这说明公司仍然处在一个高速增长的宏观环境之中,这可以一定程度解释公司为何能够获得高速增长。

甚至于退一步说,公司的线上业务存在瑕疵,其社交+O2O模式难以理解,那么最简单办法,就是仅将其视作一个线下分销商来看待。科通芯城作为一家大型的线下分销商,仍然拥有其自身的优势。相比起线上的以提供信息为主,以会员和广告为主要盈利手段的服务提供商(比如在烽火研究中提到的华强电子网,在2015年也在寻求从线上到线下的转型),作为线下中介方,它拥有自身的专业化优势,能够为客户提供全方位一站式的服务,深度参与交易环节,客户的粘性较高。

关键在于,公司线上业务就算全是忽悠,完全不成功,但其庞大的线下业务,也足以带来公司的增长。

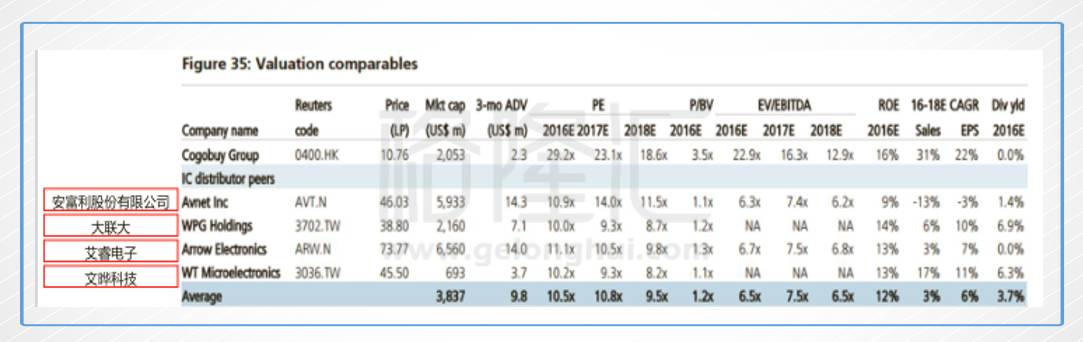

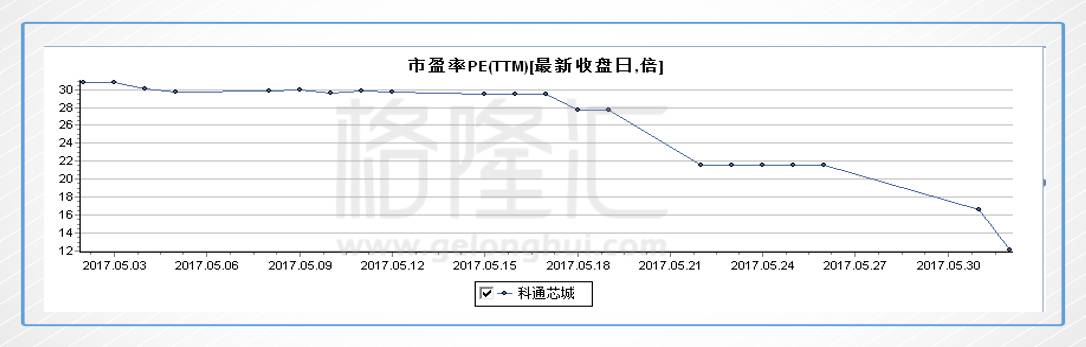

有了这些判断之后,最后当然要对公司价值做个重新评估。我用最保守的方法,完全剥掉公司身上的互联网外衣,简单粗暴使用做空者烽火研究中的数据,其中引用自瑞信数据,提到可比的“传统线下分销商”公司PE数据大致在10倍左右,而昨日(6月1日)时科通芯城的PE最低值已为12倍。而考虑到科通作为行业的龙头,以及其自身的高速增长率,给予其高于这个数字的估值也是合理的。

数据来源:烽火研究,瑞信

这意味着,估值上也支持昨日捞底。

▌四、

但此时还是不能做出下重注的准备,还有一个最关键的问题没有回答:市场参与者(主要是做空方)力量耗竭的时点在何时?

这个问题的回答,不能模糊,必须精确。这意味着只有从数据上去寻找答案。

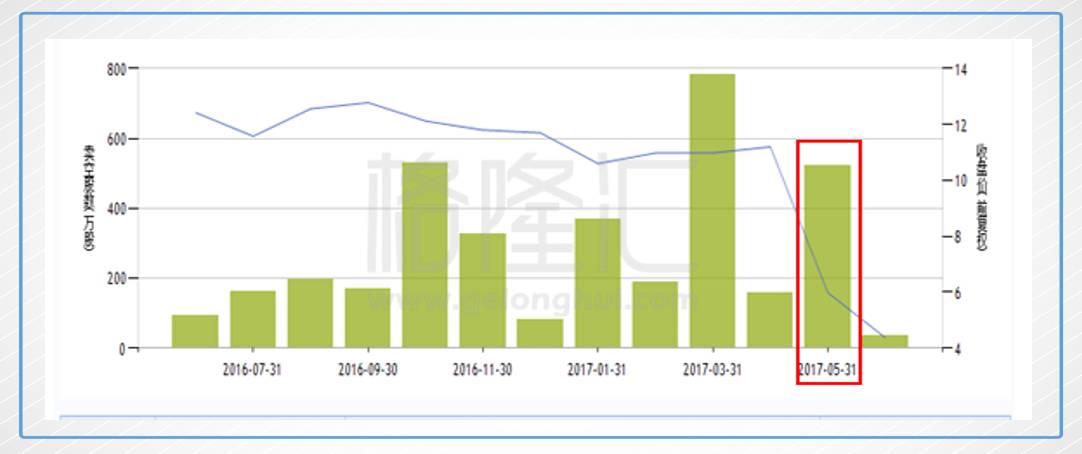

我去梳理了公司倍做空以来的全部卖空数据。公司的卖空数据在2017年5月31日(即第二波沽空报告发出当日),达到最高峰,之后迅速回落:

到6月1日,公司股价已经腰斩,但同时卖空金额也已迅速、大幅萎缩,卖空量/股票成交量及卖空量/流通股数均达到一个可以忽略不计的低点:

结论已很显然。上面的数据意味着,不单空头子弹已经耗光,那些放杠杆、抵押融资的多头被逼转空后,其子弹也耗光了。

这应该就是那句成语的意境了:强弩之末,其势不能穿鲁缟也。

此时不出手,更待何时?!

▌尾声

我做投资,以懒出名。我愿意花很长、很长时间,等待科通这样的机会出现,然后,下重注。

以我粗浅的理解,投资的所有回报,几乎都来自等待

绝大多数投资者的资产都是在频繁的交易中损耗掉的。因为他们怕踏空,怕错过每一个似是而非的机会。事实上,即使你所有时候都踏空了,你的收益还有0%。要知道这个市场90%以上的股民长期来看是亏损的,就凭0%的收益率,你就可以进入成功的前10%。

埃德温•利沃默在他的经典著作《股票作手回忆录》中说的,“华尔街的傻瓜认为他必须在所有时间都交易。对于我而言,从来不是我的思考替我赚大钱,而是我的坐功。明白了吗?我一动不动地坐着。”

著名投资者吉姆•罗杰斯对此做了更生动的描述:“我只管等,直到有钱躺在墙角。我所要做的全部就是走过去把它捡起来。”换句话说,除非他确定,交易看起来简单得就像捡起地上的钱一样,否则就什么也别做。

再复习一下前面那句话:小孩才看热闹,大人想到的永远只是赚钱。

【作者简介】

和光 | 格隆汇·专栏作者

五年港股经验,专注于TMT行业

【精华推荐】

做空瑞声科技(2018.HK):一记必胜的无理险招

通力电子(1249.HK)系列之二:风起Echo,语音的时代

左龙右鲤:如何持续地从港股市场赚钱?