并购汪,精品投行与资产管理旗下品牌;

并购汪·添资本社群,高端人脉与价值分享平台;

添加微信18519783108为好友,点击上方加关注

↑

投融资、并购交易需求

请微信/电话小汪18519667158

标准咨询顾问包:专项咨询、财务顾问

金融学院

线上课程包

/

1日豪华讲师班

请微信/电话汪老师18519783108

长按下方二维码

加入会员

30亿市值维格娜丝收购50亿Teenie Weenie,“名股实债”并购基金解决资金问题。但是,定增募资不能用于回购并购基金份额?

小汪说

维格娜丝于2017年3月16日完成对甜维你公司的收购。甜维你公司持有韩国衣恋旗下独立品牌Teenie Weenie的品牌及相关资产和业务。谈起Teenie Weenie,可能会勾起很多女生的校园回忆。Teenie Weenie为亚洲很受欢迎的校园风少女服装品牌,在国内也有很多粉丝。

维格娜丝对Teenie Weenie的收购为典型的“小吃大”。维格娜丝停牌时市值47亿元,而交易体量高达50亿元。

维格娜丝如何“鲸吞”Teenie Weenie?答案自然是“上市公司+PE”式的并购基金方案。本次交易作为A股并购基金的典型,已被收录至

《并购基金》

报告。

但是,并购基金交易完成后,苦恼的“后遗症”开始浮现。维格娜丝的并购基金方案,本质更接近高息并购贷款。并购基金外部投资者的退出,依赖维格娜丝的定增方案。

但维格娜丝定增进展不顺,目前已第5次修改定稿报告书。反馈意见直接问询:假如并购基金方案被看作并购贷款,那么使用定增资金实现并购基金退出,是否有合规问题?

这是什么意思?难道,不能用定增资金实现并购基金退出了?并购基金退出又遇到新问题了?

并购基金实现“小吃大”

维格娜丝于2017年3月16日完成对甜维你公司的收购。此次交易方案为较复杂的“应付账款支付”设计。具体过程小汪@并购汪@添信资本就不展开了。大家可以参考

《并购基金》

报告。

总之,首期交易,维格娜丝旗下并购基金以44.39亿元的代价收购了甜维你的90%股份。交易完成后,并购基金持有标的公司90%股份,韩国衣恋旗下的衣念香港持有标的10%股份。

并购基金没有收购标的全部股份,是为了对赌方案设计。上市公司拟在三年后按照新的估值收购衣念香港所持有标的剩余10%股权。收购价格为标的2019年估值净利润×11.25倍×10%。

维格娜丝设立的并购基金叫做南京金维格服装产业投资合伙企业(有限合伙),简称“金维格”。

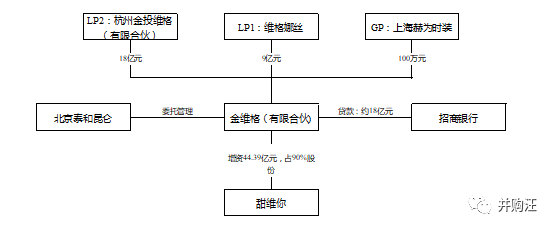

金维格是一个典型的“上市公司+PE”式的有限合伙型的并购基金。金维格的出资结构如下:

(1)上海赫为时装有限公司(上市公司全资子公司),作为GP,出资100万元,占比0.04%;

(2)上市公司,作为LP,出资90,000.00万元,占比33.32%;

(3)杭州金投维格投资合伙企业(有限合伙),作为LP,出资180,000.00,占比66.64%。

并购基金募资金额合计27.02亿元,不足以覆盖交易金额。本次交易剩余资金来自商业银行提供的并购贷款。

金投维格作为LP,向并购基金金维格出资18亿元。金投维格的权益结构如下:

GP:杭州泰恒投资管理有限公司,出资10万元。杭州泰恒投资管理有限公司的股东包括杭州市金融投资集团有限公司,杭州市金融投资集团有限公司的股东为杭州市人民政府。

LP:杭州市金融投资集团有限公司,出资1000万元,占比0.56%。杭州市金融投资集团有限公司的资金全部为自有资金。

LP:中信证券,出资179,000万元,占比99.44%。中信证券的资金全部来自渤海银行。

作为一个有限合伙式的并购基金,金维格的收益分配原则设计较为灵活。金维格的《合伙协议》约定,并购基金的收益定期分配给LP金投维格,但不会分配给同样作为LP的上市公司。LP金投维格的收益是稳定有保障的,但LP维格娜丝是没有分配的。

并购基金的分配设计如下:

(1)首次分配金额=杭州金投维格(有限合伙)实缴出资金额×8%×(第一期实缴出资日至首次分配日(不含)的实际出资天数/365)

(2)首次分配之后至合伙企业运行满3年期间的分配金额

=杭州金投维格(有限合伙)本季初实缴出资金额×8%×(本季天数/365)

+杭州金投维格(有限合伙)本季内新增实缴出资金额(如有)×8%×(新增金额出资日至分配日(不含)的实际出资天数/365)

-维格娜丝提前回购的份额所对应的出资金额(如有)×8%×回购日至分配日(不含)的实际出资天数/365

(3)合伙企业运行满3年后的分配金额

=杭州金投维格(有限合伙)本季初剩余实缴出资金额×8%×(本季天数/365)

-杭州金投维格(有限合伙)本季转让的出资本金总额×8%×(转让日至分配日(不含)的实际天数/365)

可能有读者要提问,并购基金的资金全部用于收购标的了,如果标的分红不够的话,并购基金拿什么来保障LP金投维格的年化8%的收益呢?

《合伙协议》同样约定了,LP维格娜丝或GP上海赫为时装可以自筹资金用于代为支付投资收益。

这实际上就是一个上市公司对外部LP的“差额补足”设计。无论如何,LP金投维格都能获得年化8%的投资收益。

并购基金《合伙协议补充协议》约定,上市公司需在3年后履行回购义务。具体设计如下:

杭州金投维格(有限合伙)履行实缴出资义务满3年后(自首次出资到账日起算,下同),有权要求维格娜丝或合伙企业按下列约定的时间和价格分2年收购完毕杭州金投维格(有限合伙)在合伙企业中的全部财产份额。

(1)2020年6月30日前,收购杭州金投维格(有限合伙)财产份额的40%。

(2)2020年12月30日前,收购杭州金投维格(有限合伙)财产份额的30%。

(3)2021年6月30日前,收购杭州金投维格(有限合伙)财产份额的30%。

收购价格:杭州金投维格(有限合伙)财产份额各期收购价格=杭州金投维格(有限合伙)各期应被收购财产份额对应的本金及按照年利率8%计算的收益-各期应被收购财产份额所对应的出资额已定期分配的收益。

杭州金投维格(有限合伙)履行实缴出资义务满6个月后且满3年前,维格娜丝时装股份有限公司可以向杭州金投维格(有限合伙)

提前收购

杭州金投维格(有限合伙)在合伙企业中的全部或部分财产份额,并按照以下价格收购:购买杭州金投维格(有限合伙)财产份额的价格=购买杭州金投维格(有限合伙)的财产份额所对应的实缴出资本金及按照年利率8%计算的收益-购买财产份额所对应的出资额已定期分配的收益。

如果并购基金在清算时出现亏算,上市公司还需承担亏损,并保证金投维格获得预期的回报。

上市公司对并购基金金维格实现了控制。应该如何看待上市公司对金维格的控制权呢?如果读者最近有阅读小汪@并购汪

@添信资本

的一系列“并购基金出表并表”的文章,应该对这个问题有很深的体会。

《并购基金》

报告的相关专题也对这个问题展开系统的论述,并搭配多个典型的案例分析。

根据《合伙企业法》,有限合伙企业的GP行使合伙事务,LP不行使合伙事务。一般情况下,如果合伙协议无特殊约定,有限合伙企业的控制权属于GP,无论GP的出资比例有多低。

根据《企业会计准则第33号》,“控制”是指投资方拥有对被投资方的权力,通过参与被投资方的相关活动而享有可变回报,并且有能力运用对被投资方的权力影响其回报金额。有限合伙企业中,GP行使合伙事务,拥有决策权力。且GP享有可变回报。

在这个案例中,并购基金金维格没有设置投资决策委员会。上市公司的全资子公司担任GP,并享有并购基金的决策权力,因此并购基金的控制权应该属于上市公司。

更进一步分析,上市公司作为LP,承担了对另一个LP金投维格的差额补足及回购义务。上市公司实际享有并购基金的可变回报并承担了重大风险。因此上市公司能够控制并购基金。

这一案例比较特别的地方是,外部机构北京泰和昆仑投资控股有限公司担任并购基金的对外投资管理机构。但这不意味着GP的决策权受到威胁。根据《管理协议》,外部管理机构的权限为,履行有限合伙企业作为基金在中国证券投资基金业协会的基金备案及日常信息披露、日常基金管理等职责。外部管理机构并没有并购基金的决策权。

更多并购基金控制权判定原则,可参考

《资本市场政策法规汇编》

。

并购基金作为并购贷款的替代品

由于上市公司能够控制并购基金,因此上市公司即使在交易中出资仅为9.01亿元,就控制住了作价50亿元的标的甜维你。上市公司的出资仅占交易作价的18%。

但是,上市公司能够对标的实现并表。并表之后,甜维你的100%营业收入将全部体现在上市公司的营业收入中,100%净利润也将体现在上市公司的净利润中。但是,上市公司的归母净利润需剔除归属少数股东的净利润。

出资18%,合并100%的营收与净利润。这也是为什么,上市公司愿意承担差额补足及回购义务(实际为“刚兑”义务)。

维格娜丝2017年上半年营业收入为9.29亿元,同比增长149.85%;实现净利润0.53亿元,同比增长82.76%。公告披露,营收与净利润增长主要是因为报告期内收购甜维你。

这一并购基金方案,实质为并购贷款的替代方案。外部LP金投维格的投资收益模式与并购贷款很相似。同样可以获得固定的投资收益,同样获得本金回报,同样承担较低的交易风险。LP金投维格的投资模式,为典型的“名股实债”模式。

那么,并购基金方案与并购贷款方案有什么区别?

我们先来看本次交易的并购贷款方案。首期支付款44.39亿元中,17.76亿元来自招商银行提供的并购贷款。贷款约定年化融资成本约为5.36%,期限为3+2年。

这笔并购贷款的增信措施为:

-

质押并购基金持有的标的甜维你90%股份;

-

质押了上市公司实际控制人王致勤、宋艳俊所持有的上市公司不少于3,000万股公司股票;

-

质押上市公司名下所有尚未抵押的房产、土地使用权,以及标的公司前十大客户的应收账款;

-

上市公司为《银团贷款合同》及相关文件项下的债务承担不可撤销的连带责任保证担保。

其次,再来看看并购基金的外部LP金投维格获得的增信措施:

由于公告信息不足的关系,我们不能得知并购贷款的质押物价值合计多少。

但是,我们可以看到,并购贷款获得的增信措施是更强的。

由于标的甜维你90%股份(价值45亿元)已被质押给商业银行,并购基金作为股权投资者,承担的风险更大。那么并购基金的LP金投维格承担的风险更大。

但是,金投维格预期可获得年化8%的投资回报。而商业银行预期年化回报为5.36%。

风险更高的金投维格可获得的回报更高,这是符合“收益与风险匹配”原则的。

为取得并购贷款,上市公司质押了标的90%股份,还附加了实控人的股票、上市公司资产。但是,并购贷款仅获得17.76亿元。

从这个交易我们可以看出来,当上市公司资金实力不足、增信能力不足,不能通过自有资金及并购贷款收购标的的时候,“名股实债”式并购基金为好的解决方案。

但是,作为代价,并购基金外部投资者获得的预期收益要比并购贷款高。

试想,上市公司对并购基金出资仅三分之一,就能够通过子公司担任GP的方式控制并购基金,为什么能做到这点?外部投资者为什么要参与并购基金?

上市公司提供差额补足及回购义务,使得外部投资者能获得很高的固定投资回报。这可以看作,外部投资者让渡了并购基金的控制权,从而换取了安全稳定的投资回报。

定增难题

年化8%的预期回报、差额补足、回购义务。并购基金方案的代价不小。怎么解决财务成本难题?定增是好方法。

推出交易预案的时候,维格娜丝就推出了非公开发行方案,拟通过非公开发行方式募资不超过44亿元,用于收购Teenie Weenie品牌及该品牌相关的资产和业务。再融资新规后,上市公司募资规模受限。但是,维格娜丝只需募资18亿元,就能实现金投维格的退出。

维格娜丝的非公开发行方案被受理后,收到了一次反馈意见,重点问题如下:

问题三:(3)请结合本次交易安排和合伙协议条款,补充说明中信证券参与交易的真实背景,其如何实现退出及计划何时退出。

如本次发行完成后即退出,则中信证券出资实质上为并购贷款,请保荐机构核查偿还贷款的必要性及合理性;若不是发行完成后即退出,则本次募集资金超过申请人实际出资额,

请保荐机构就该等情形是否符合《上市公司证券发行管理办法》第十条第(一)项的规定发表核查意见。

《上市公司证券发行管理办法》第十条第(一)项指的是,上市公司募集资金的数额不超过项目需要量。

2017年5月23日,维格娜丝回复了反馈意见。对上述问题,上市公司简单回复:本次非公开发行可以在募集资金到账后,可提前赎回金投维格(有限合伙)的出资份额,公司本次非公开募集资金回购杭州金投维格的出资具有合理性和必要性;本次非公开募集资金不会超过申请人实际出资额,不会违反《上市公司证券发行管理办法》第十条第(一)项的规定。

同一天发布的定增预案第三次修订稿中,定增募资规模上限为40亿元。

上市公司的回复似乎未获得监管认可。上市公司随后修改了对反馈意见的回复。

2017年9月8日,上市公司对上述问题的回复修改为:本次募投项目总投资金额为443,881万元,本次募集资金金额为150,000亿元,

本次募集资金不用于回购杭州金投维格投资合伙企业(有限合伙)持有的南京金维格服装产业投资合伙企业(有限合伙)的投资份额。因此,本次非公开募集资金不会超过申请人实际出资额,不会违反《上市公司证券发行管理办法》第十条第(一)项的规定。

这时,定增募资规模已被修改为15亿元。

小汪点评

小汪@并购汪

@添信资本

认为,反馈意见问题的焦点为,原本按照并购基金的协议,上市公司原计划在3年后回购外部LP份额,从而实现上层投资者中信证券的退出。那么这一回购交易应该3年后发生,不应使用本次定增资金,因此本次定增规模不应该是40亿元那么多。

但上市公司认为,根据协议可以提前回购LP份额,因此定增金额为上市公司实际资金需求量。

最终上市公司还是修改募资用途、降低募资规模。

看来,并购基金的回购协议约定时间的,能否使用定增募资实现回购,是一个问题。

维格娜丝的“小吃大”现金交易为并购基金方案的经典应用。但是,并购基金后续退出难题也是引人深思的。