要了解VIX指数相关的情况,我觉得首先必须要理解

期货远期曲线移仓展期收入的基本概念

,这块对于任何一个做期货的人来讲并不复杂,但是很多不接触期货的人,总是只是看着一个简单的VIX指数来琢磨如何交易,这肯定是会吃大亏了,实际上

GS(高盛)所做的一个交易就是在VIX期货上吃展期利润

,这也就是前一阶段GS披露了高投资回报策略的核心:

不断做空近月VIX期货合约

;

华尔街见闻上有一个简单的介绍,但是真的没那么的玄乎,而且

我觉得GS的期权交易部门是不是新人啊,VIX的short近端移仓吃展期的策略一直很多人再用,它怎么还搞了个研报搞得似乎自己刚刚发现了一样,呵呵

【高盛期权交易部门在最新研报中发现,如果你从2009年起选择做空VIX短期期货指数,那么8年间的回报率高达4364%】

原文链接:

https://wallstreetcn.com/articles/302006

先来看看基本概念,当然老期货可以直接跳过这部分:

-

如果客户需要做Borrow的调期交易(买近卖远),而当时的升贴水状况为Contango(远低近高)的话,则客户可以收入这部分的差额。

-

如果客户需要做Borrow的调期交易(买近卖远),而当时的升贴水状况为Backwardation(远高近低)的话,则客户需要支付这部分的差额。

-

如果客户需要做Lend的调期交易(买远卖近),而当时的升贴水状况为Contango的话,则客户需要支付这部分的差额。

-

如果客户需要做Lend的调期交易(买远卖近),而当时的升贴水状况为Backwardation的话,则客户可以收取这部分的差额。

*这里面很多人不太明白这个

borrow的掉期交易和lend的掉期交易

啥意思,简单的解释就是

一个近月空头因为合约到期需要展期移仓到下个月的时候,需要把近月空头平仓(即买入近月)同时卖出下个月的合约,这就是Borrow的掉期交易;反之一个近月多头展期移仓到下个月的时候,需要做出来的就是近月多头平仓(即卖出近月)同时买入下个月合约,这就是lend的掉期交易;

如果客户需要做Borrow的调期交易(买近卖远)(近月空头)而当时的升贴水状况为Contango(远低近高)的话,则客户可以收入这部分的差额。(相当于买低卖高);

如果客户需要做Lend的调期交易(买远卖近)(近月多头),而当时的升贴水状况为Contango的话,则客户需要支付这部分的差额(相当于买高卖低);

所以你会发现,在contango的结构里:

近月空头可以通过不断的远月移仓来获得展期收益(掉期交易的升贴水差额部分);

而这个VIX指数本身是不能交易的,可以交易的衍生产品其实是VIX期权和VIX期货可供交易员使用,最主要的就是VIX期货,

VIX期货可以说天生有着一个缺陷,那就是它的结构

;

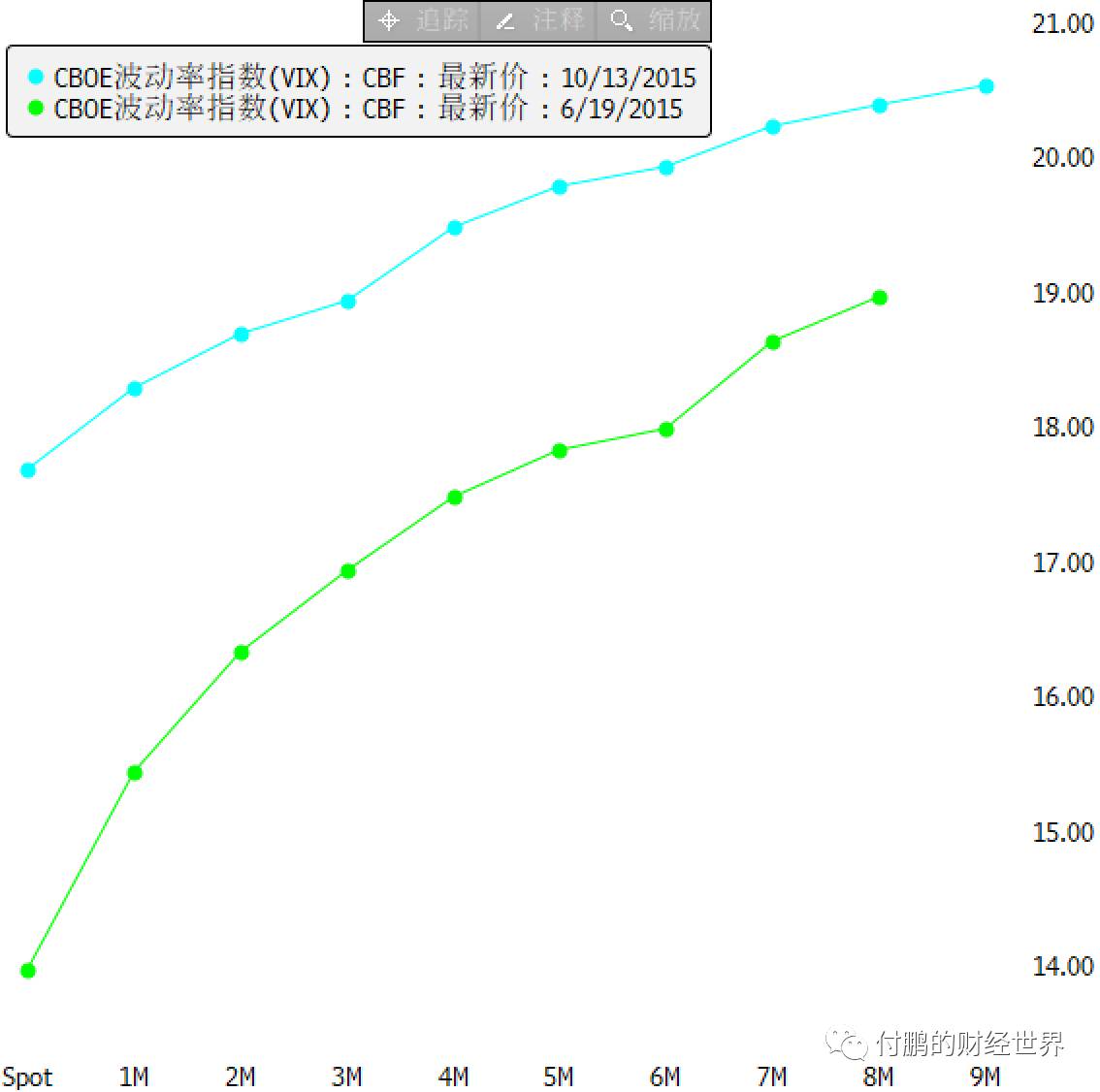

来看看这幅图,这里面是大部分时间里VIX期货的远期曲线结构,也就是说

VIX大部分时间是个CONTANGO情况,至于为什么VIX期货大部分时间里会是Contango的格局呢?

理解这些需要理解VIX期货波动率指数本身,

VIX期货不是一个现货商品的期货,而是一个期权隐含波动率的期货,而隐含波动率

表现出丰富的倾斜和期限结构的BS模型表达的局限性交易员的实际供给与需求的看法,所以VIX期货溢价问题如果专业术语解读起来那将会非常数学的一件事情;

关于VIX是什么,大家可以阅读见闻上这篇《“恐慌指数VIX”到底是什么鬼?》

原文链接:https://wallstreetcn.com/articles/3008696

我这里就用最简单通俗易懂的一句话来解释为什么VIX大部分时间会是个天生的Contango结构:

VIX大家可以理解成是一个保险,一个预防市场大幅度波动的保险,如果加上时间的概念,那么还真像21点里面的

保险

(INSURANCE):

如果庄家牌面朝上的牌是 A,玩家可以买保险,也就是相当于原赌注一半的额外赌金。如果玩家确信庄家下一张是10点牌,则可以买保险。如果庄家确实有黑杰克,玩家将赢得2倍的保险赌金;如果庄家没有黑杰克,玩家将输掉保险赌金,游戏照常继续。

当然这个保险是有时间轴的概念的,

保险如果加上一个时间的概念,你想保的越长时间(预防S&P 500指数市场出现忽然的大幅动荡),那么你需要支付的保险费用就会越多,反馈到VIX期货上那么就

相当于你需要不停的在每个合约到期之后去顺延下个合约,而contango结构就是那个保险的成本

,这也就是假设在21点里每一局你都有机会买一个保险的话,成本当然是很高的(因为出现21的概率是有限的);

当

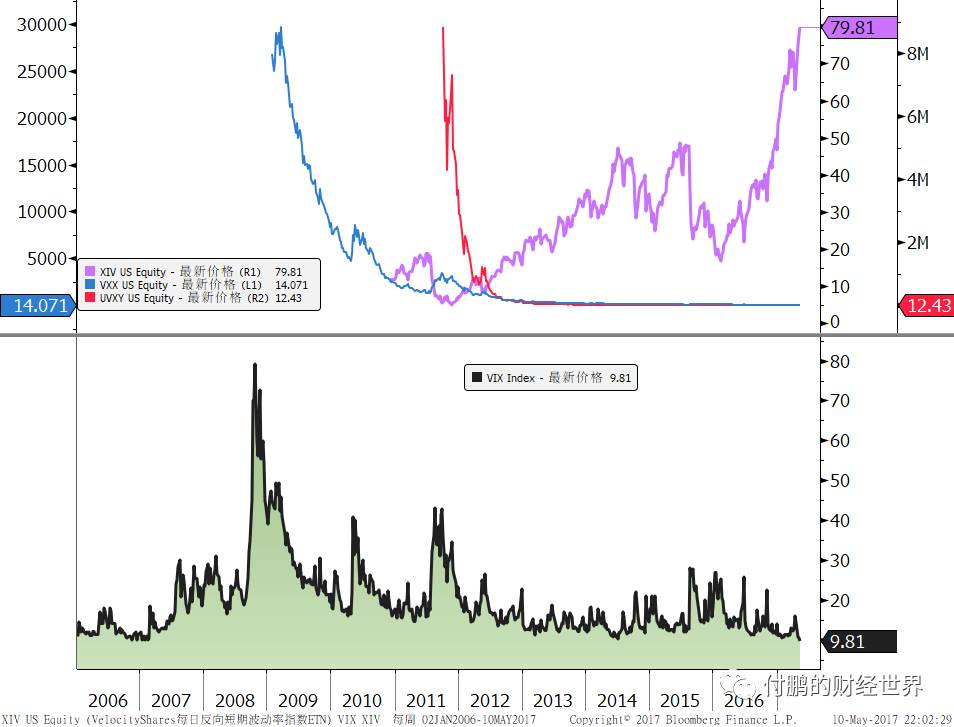

ETF兴起后,便出现了VXX和UVXY这两个看多VIX的ETF,和XIV这个做空VIX的ETF,

由于这个ETF追踪的是VIX期货(注意是期货),所以他们就天生的承接了VIX移仓展期的成本损耗,从足够长的周期来看

VXX, UVXY这样做多VIX期货的看多VIX的ETF必然是不断的缴纳保险费用,不停的损失,而做空VIX的ETF则是不停的收取保险费用,如果偶然遇到风险性事件,也就是支付保险兑付导致净值调整一下,但是只要时间足够的长(大部分时间里是太平盛世,几年才一个小风险,十几年才一个大风险而已);

大风险出来的时候,例如2008年金融危机阶段,市场会短期很快的就转为back,风险越大,back的结构越大,但即便是2008年,VIX下的back结构也没有超过9个月(如图最上面的曲线,注意看9个月后又转为了contango)其实这就是隐含了风险是偶然的,风险是短暂的意思;

那就意味着,在赌场里的另一个游戏:百家乐,我们假设赌场来做庄家,我们来做闲家,金融危机下的back曲线就像是

百家乐出现连续的闲的情况,未来总有一把会打破连闲的情况,而看似在连续出闲庄家在赔钱,但是从足够长的时间里看,庄家一定是赢钱的除非你不来;

小风险来的时候,那就更简单了,整个曲线的远端更是不动,也就前面2个月左右会转为back翘头,小风险来的快也去的快;

所以看懂这些后,

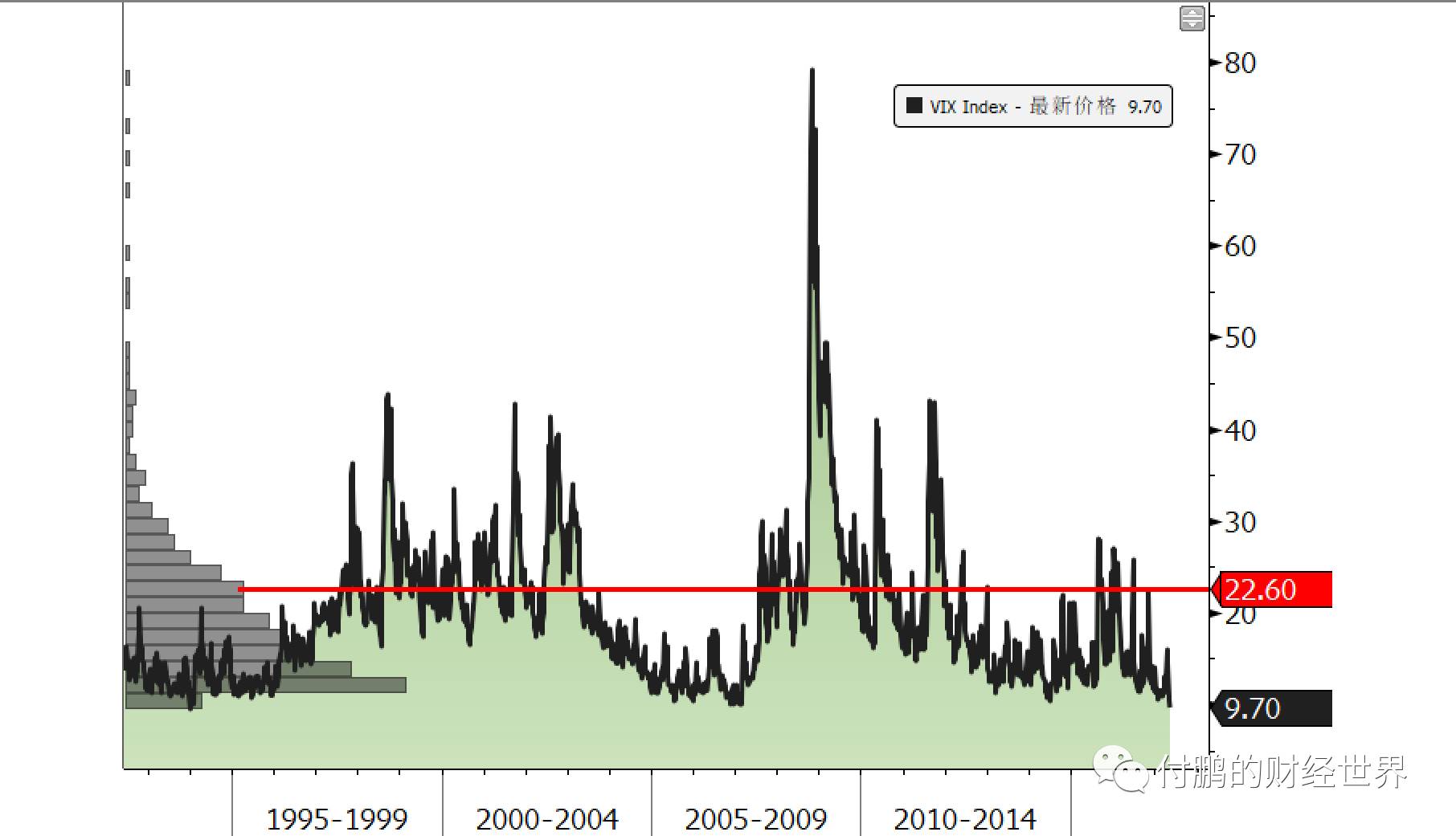

你就明白你是愿意做个卖保险的人:大部分时间收保费,偶尔的支付一下保险呢?还是愿意做那个买保险的人:大部分时间付保费,偶尔收一下保险呢?

也许运气不好装上了一辈子都没出啥事,当然放到VIX市场,也就是TIMING的问题,如何时间把握的不好,可能保费付出个把亿,结果你自负想要的风险还没到来,那你也许有可能就挂着了黎明的前夜;

所以成熟的美国市场里经常讲的是巴菲特投资,足够长的时间看,美国的股市是个回报市场,所以大部分VIX策略要做卖出者收取保费(展期收益);

(完)

更多语

音内容请登录华尔街见闻APP,点击Premum就可以订阅收听,感谢华尔街见闻的鼎力支持!

交易桌前看天下,付鹏说来评财经