年度数据分析:二八效应明显,运营商、设备商、光纤光缆表现较好

1

、收入增速:

2015

年以来,通信行业收入增速探底回升,

2017

年继续提升达到

10.7%

,收入总金额

7132

亿元。其中光器件、专网、

IDC

及云计算三个子行业增速最高,反映出

数据中心光模块市场(中际旭创)、

IP

电话及视频会议市场(亿联网络)、

IDC

及云计算市场(光环新网)的高景气

。

2

、净利润:

2017

年通信行业整体净利润

246

亿元,同比增长

9.3%

,与

2016

年增速持平。其中净利润贡献增量较大的子行业是光纤光缆、设备商。核心驱动力是“棒

-

纤

-

缆”一体化的亨通光电、中天科技和设备商中兴通讯。

3

、毛利率:除了运营商子行业,其余所有子行业的毛利率均有所下滑。其实,具有光棒自产能力的公司毛利率是大幅上升的。

综上所述,

2017

年通信行业呈现出明显的“二八效应”,即

运营商(中国联通)、设备商(中兴通讯、星网锐捷)、光纤光缆(亨通光电、中天科技)三大板块盈利能力提升。

另外数据中心光模块细分市场、

IP

电话及视频会议细分市场、

IDC

及云计算市场景气度较好。

季度数据分析结论:延续二八效应,北斗及物联网有启动迹象

1

、收入增幅:

2018

年

Q1

行业收入增速达到

17%

,高于过去

8

个季度。其中增长较快的行业包括专网通信、光器件、北斗及军工、

IDC

及云计算四个行业。虽然有外延并购的影响,但是

专网通信(海能达)、数据中心光模块(中际旭创)、

IDC

及云计算(光环新网)本身景气度也比较高。同时,虽然

2018

年一季度北斗及军工行业增幅并不明显,但是预计二季度将会进一步向好。

2

、净利润:

2018

年一季度,净利润增幅较高的子行业众多,其中运营商、设备商、光纤光

缆、专网通信4个板块表现突出。

我们判断:2018全年中国联通4G用户增长将继续超市场预期。光纤光缆行业2018年的高景气基本已成定局。专网通信行业,亿联网络2018年将维持较高增速;海能达受研发费用大幅增长、订单延迟等不利影响,2017年大幅低于市场预期,而2018年预计将重新进入较好增长的通道中。

投资策略:推荐北斗、物联网,

H2

狙击移动通信产业链

1

、移动通信产业链

,在不限流量套餐的驱动下,

2018

下半年运营商设备支出大概率超出市场一致预期,重点推荐光纤光缆标的

通鼎互联、亨通光电、中天科技

;重点推荐光器件标的

光迅科技、中际旭创

,关注新易盛等;重点推荐通信设备商

烽火通信

。

另外运营商领域,中国联通凭借不限流量套餐的先发优势,

4G

用户的市场份额持续提升,

2018

年经营状况将明显好转,重点推荐

中国联通

。

2

、北斗领域

,重点推荐军用北斗标的

海格通信

,核心观测军工订单的释放;关注民用北斗标的中海达、华测导航,核心观测北斗高精度应用领域的扩展和自主板卡的进口替代。

3

、物联网领域

,从运营商网络建设、物联网通信模组出货量、云计算巨头卡位等角度观测,

2018

年物联网进入明确的上升通道。

重点推荐

汉威科技

,公司卡位物联网

“微笑曲线”两端:传感器和垂直行业解决方案。传感器板块

2015-2017

年连续三年收入复合增长率

54%

,毛利率连续

7

年维持在

50%

的水平,竞争力卓著;垂直解决方案重点围绕气体传感器的应用领域,开拓培育智慧燃气、炼化冶金工业安全、大气环境监测、智慧水务等解决方案,形成独特的垂直行业竞争优势。

4

、专网通信

,关注

IP

电话及

VCS

视频会议系统标的亿联网络、综合指挥调度系统标的佳讯飞鸿、海能达。

风险提示:

中国移动对光纤光缆采购进行限价;“贸易战”有可能恶化影响通信产业链安全;军工北斗相关公司估值偏高;物联网相关公司订单增速低于市场预期。

为了更为准确的分析2017年及2018年一季度通信行业经营状况,我们选取了116家通信行业相关的公司(已经剔除了被ST的公司),并划分为运营商、设备商、光器件、光纤光缆、射频器件、网络规划与优化、增值服务、IT系统及大数据、专网通信、北斗及军工、广电设备、IDC及云计算、物联网、其他等14个板块。(详细划分情况见文末附表)。

1

、年度分析:二八效应明显,运营商、设备商、光纤光缆表现较好

1.1、收入分析:IDC光模块、专网通信、IDC及云计算景气度最高

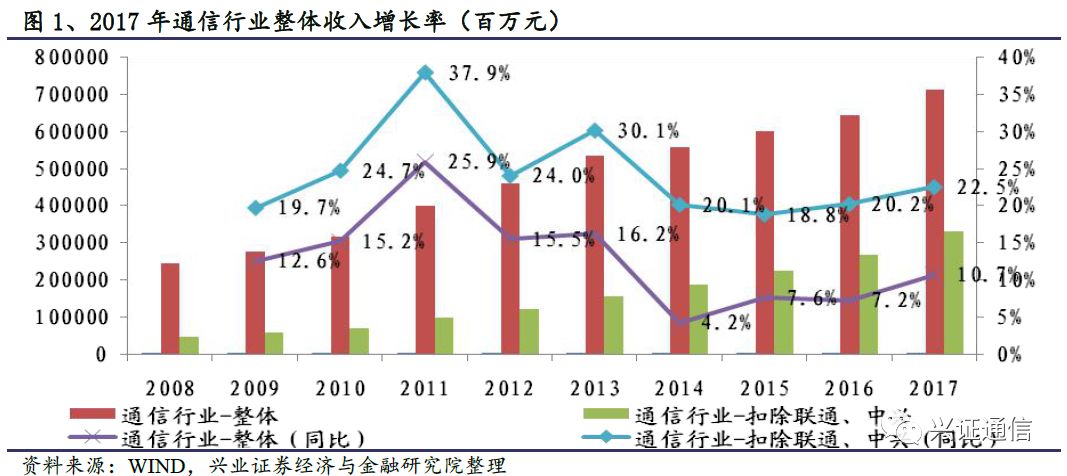

整体来看,

2015

年以来,通信行业收入增速探底回升。即便

2016

年

5

月份之后,外延并购减速,

2017

年收入增速仍旧继续提升,达到

10.7%

,高于

2016

年

7.2%

的收入增速。

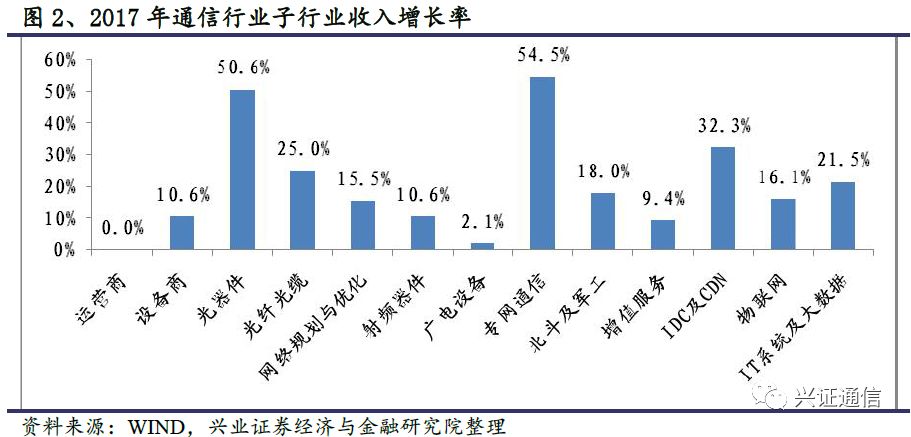

细分行业来看,收入增速最大的三个行业是:光器件、专网、

IDC

。

1

、光器件行业收入增速

50.6%

,核心原因是中际装备并购苏州旭创(

2017

年

7

月并表),贡献

22.25

亿的增量收入。

苏州旭创本身,实际收入增长也很快,估计

2017

全年收入

40

亿左右,同

比2016年翻倍。主要原因是:北美和中国数据中心市场高速发展,苏州旭创在2017年继续保持在全球数据中心光模块领域的龙头地位,而且市场份额有所提升。

目前100G高速光模块已成为苏州旭创的核心产品,预计2018年出货量仍旧保持50%以上的增长。

2

、专网板块,收入增长

54.5%

,核心驱动力是海能达、高新兴、亿联网络,分别增长

56%

、

71%

、

50%

。

海能达的高速增长,主要

由于:2017年5月底完成对赛普乐的收购,赛普乐贡献销售收入6.73亿元,占海能达销售收入的12.6%;同时受益于公司产品和技术实力不断加强,运作大项目能力不断提升,2017年系统级产品收入达到19.7亿,同比增长90%。

高新兴的增长,主要由于平安城市(或智慧城市)业务大幅增长,由2016年的4亿元左右增长到2017年的14亿元左右。2017年12月底,中兴物联并表,预计2018年高新兴收入仍将增长60%以上。

亿联网络的增长,主要原因是SIP话机市场持续高速增长(增长48%);同时VCS业务取得良好进展,产品竞争力的提升及渠道铺设带动销售收入实现良好增长(增长95%)。

3、IDC板块,核心增长驱动力是光环新网,2017年收入增长40.8亿元,同比增长76%,其中IDC业务得益于新增机房的快速增长,驱动IDC租金收入增长26%;云计算业务得益于与AWS的合作,收入增长133%,收入占比已经达到70%。

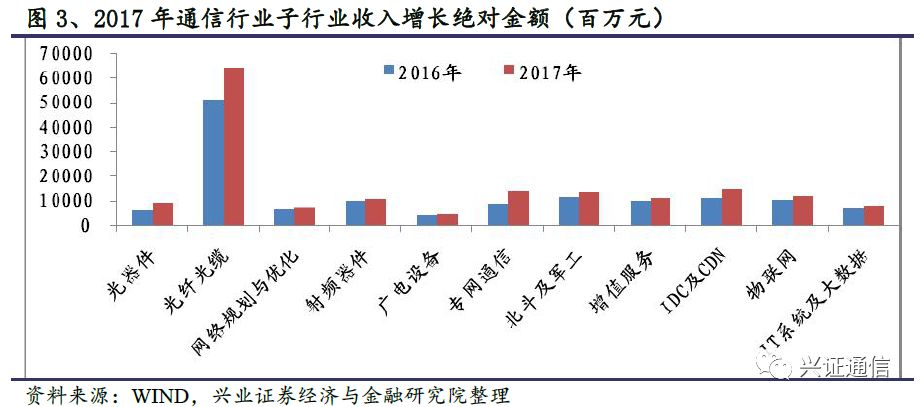

从收入增长绝对值上看,光纤光缆贡献最大。

其中,亨通光电、中天科技是贡献主力,这两家公司也是

A

股实力最强的“棒——纤—缆”一体化光纤光缆企业,

2015

年年以来充分受益于“供给侧光棒紧张,需求侧中移动高速增长”的双击,收入高增长的同时,利润增速更高。

近期受中美贸易摩擦和制裁事件影响,市场对于

5G

的进展较为担忧,进而影响光纤光缆行业需求。

而近日发改委大幅降低

5G

频率占用费标准、中国铁塔与两大电网公司战略合作推动“社会塔”与“通信塔”双向开放共享等政策利好频出,为运营商显著降低成本,从而提升

5G

投资能力,证明了国家层面大力发展

5G

的决心。此外运营商大力推动无限流量套餐,流量免费化趋势不可逆转,流量刚需将会倒逼运营商网络升级投资。

综合判断,中国

5G

进程不会受到阻断,预计

2019/2020

年光纤光缆需求将维持

10%/12%

的同比增速。亨通光电、中天科技不但受益于光缆行业需求的增长,还将受益于光棒的进口替代。

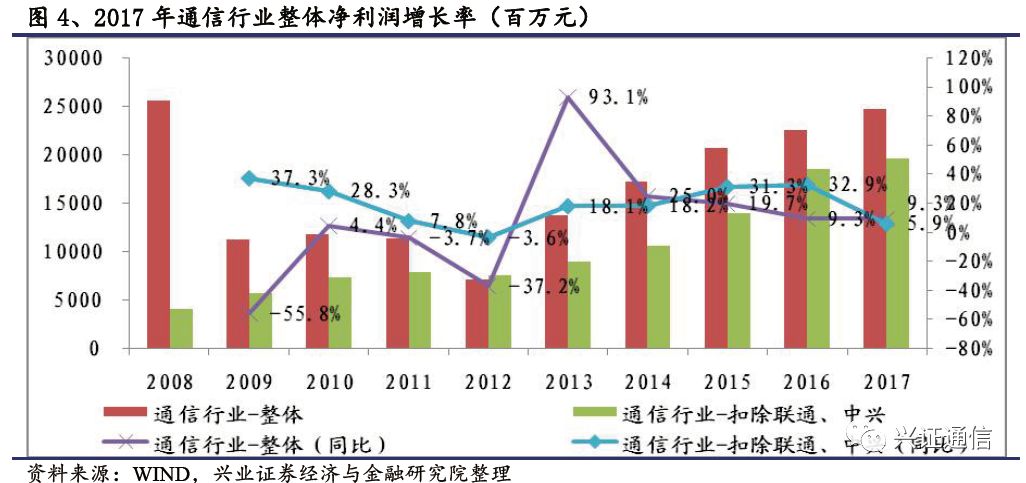

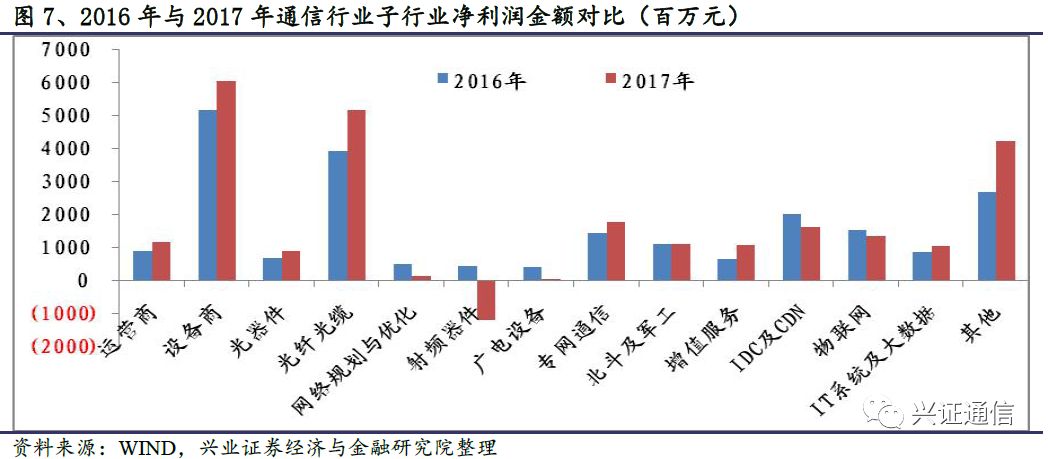

1.2、净利润分析:设备商、光纤光缆行业贡献主要净利润增量

2017

年,行业整体净利润(不含联通、中兴)

196.5

亿元同比增长

5.9%

,较

2016

年

32.9%

的增幅,下降较大。

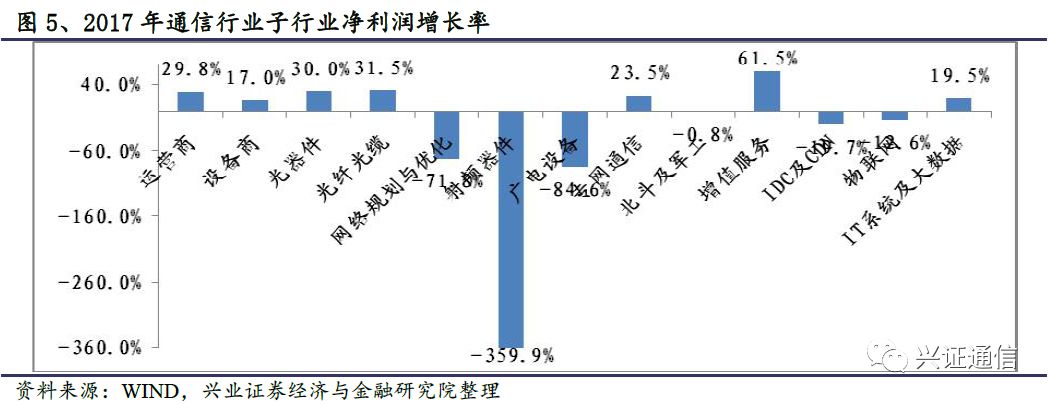

细分行业上,网路优化、射频器件、广电设备净利润下降幅度较大,对整体行业造成较大拖累。

广电行业,由于前些年大力实施的数字化改造和双向改造基本完成;同时由于近年监管趋严,安全播控的影响,有线电视行业盈利能力普遍下滑,造成资本开支能力不足,广电设备供应商利润下滑。

网络优化和射频器件行业,均以运营商的资本开支周期为核心呈现明显的周期性。其中,射频器件属于早周期品种(提前半年启动),网络优化则基本同步偏后(滞后半年到

1

年左右)。

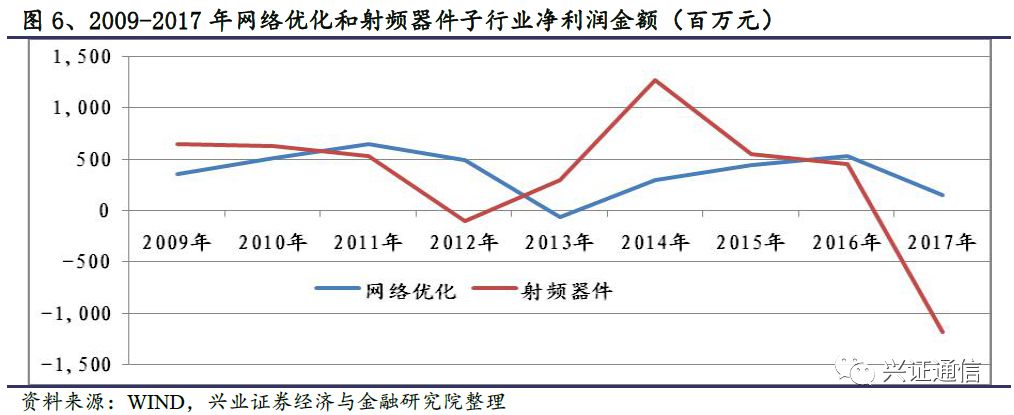

如下图,射频器件的利润高点分别出现在

2009

年和

2014

年,

2012

年出现全行业亏损;而网络优化的利润高点分别是

2011

年和

2016

年,

2013

年出现全行业亏损。

2017

年,射频器件行业再次出现全行业亏损,网络优化全行业微利。

我们预计,由于

2018

年仍旧处于运营商资本开支下滑期,网络优化和射频器件行业的盈利能力仍旧不乐观。

贡献利润增量较大的行业是光纤光缆行业和设备商行业。

光纤光缆行业,是近年众所周知的高景气行业,而且景气度还在持续上行。

设备商行业,中兴通讯、星网锐捷是核心增长驱动力。中兴通讯的增长,主要是市场份额的提升以及内部管理的改善;星网锐捷的增长,主要是子公司锐捷网络的企业及网络设备业务大幅增长。

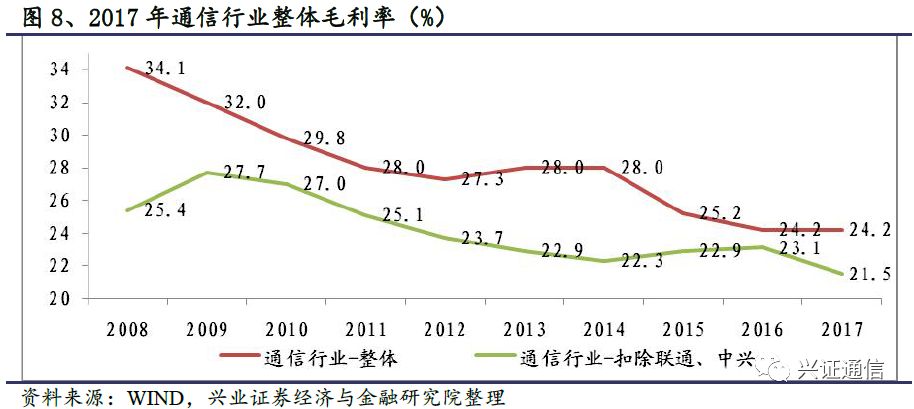

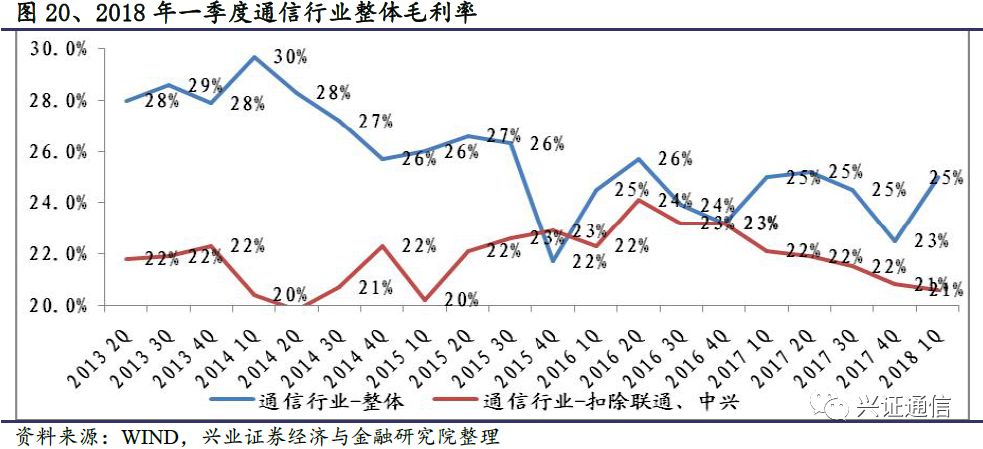

1.3、毛利率分析:仅运营商、光棒公司有所提升

行业整体毛利率,仍旧处于下滑的通道中,2017年行业毛利率为21.5%(不含联通、中兴),同比下滑1.6个百分点,达到2008年以来的最低点。

细分行业上,除了运营商子行业,其余所有子行业的毛利率均有所下滑,尤其是射频器件、广电设备子行业下滑幅度最大。

毛利率的下滑,说明通信行业整体竞争仍趋于激烈。在这种激烈的竞争下,必然导致竞争力不济的公司逐步退出,行业集中度提升。

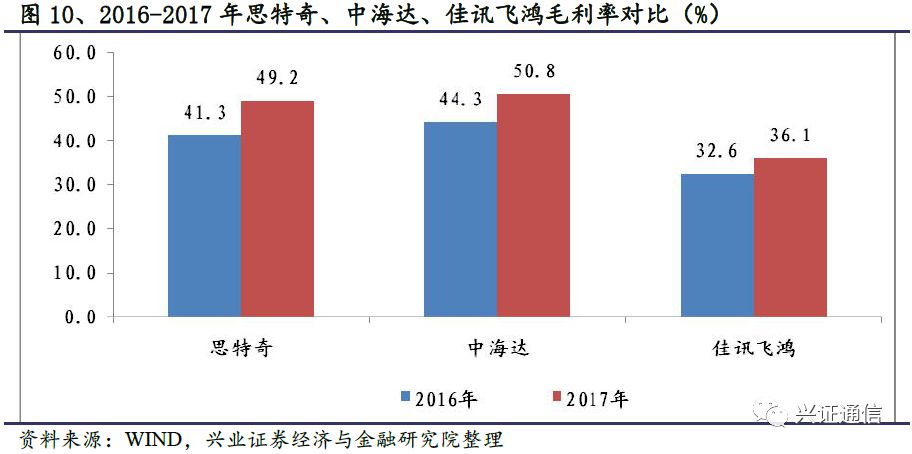

而同时能够在激烈的竞争中提升毛利率的企业,极有可能成为行业的胜出者。通过筛选,思特奇、中海达、佳讯飞鸿成为

2017

年毛利率提升最为明显的企业。

佳讯飞鸿,2017年进一步发行股份及支付现金购买六捷科技55.13%股权,合计持有六捷科技85.13%的股权。六捷科技在铁路电务运维产品、GSM-R无线通信产品、以及 GSM-R联调联试技术服务三大业务板块具有竞争优势,与佳讯飞鸿本身的有线调度系统形成良好的互补。2017年六捷科技收入7921万元,净利润3978万元,净利润率高达50%。

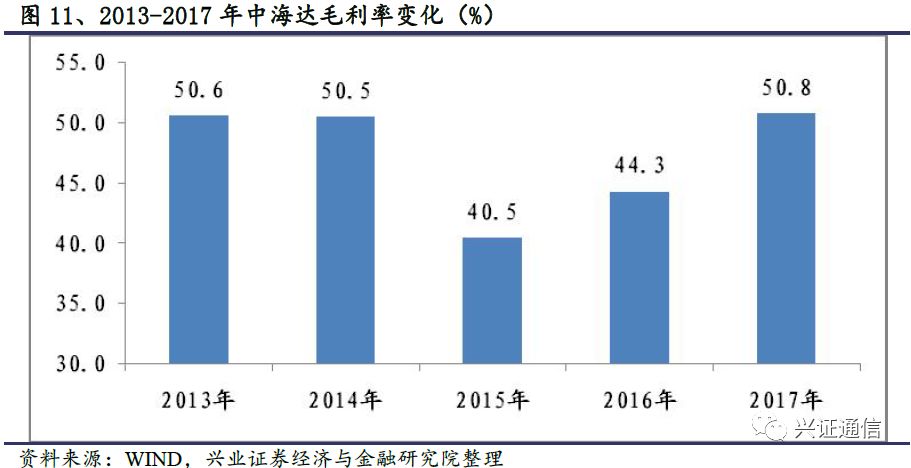

中海达,2014下半年开始,国内工程测绘仪器行业打起价格战,中海达主要传统产品(包括RTK和光电测绘产品)价格下降幅度较大,对盈利能力造成较大威胁。之后,中海达加强了新产品研发工作,完成了小型化RTK和全站仪新产品开发工作,对产品进行持续优化,提升产品性能和可靠性;同时中海达加快北斗高精度板卡的自主研发,2017年中海达自主板卡性能已获得客户广泛认可,在自产RTK设备上实现了超过30%的进口替代,领先于国内同行,实现RTK产品成本持续下降,市场竞争力提升。

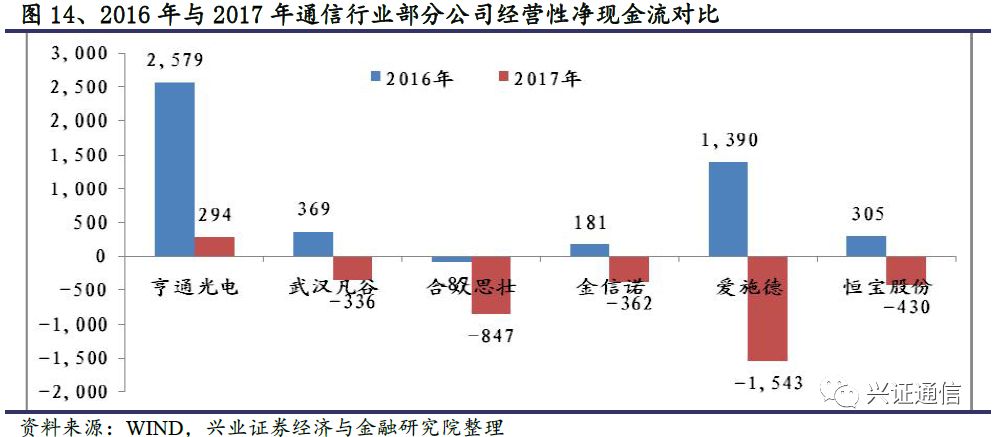

1.4、经营性净现金流分析:运营商、设备商表现较好

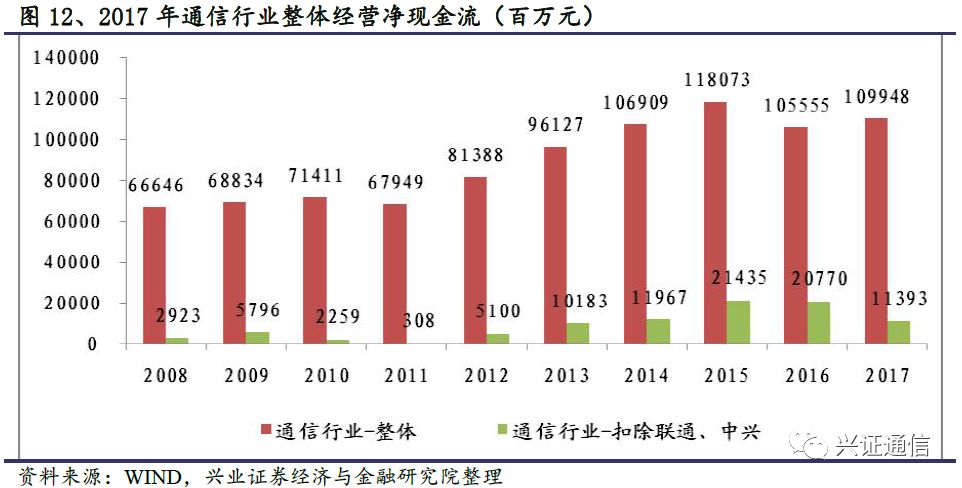

整体经营性净现金方面,

2017

年行业(不含联通、中兴)经营性净现金

114

亿元,同比大幅下滑

45%

(下降

93

亿元)。

而中国联通、中兴通讯

2017

年经营性净现金分别增长

118

亿元、

19.6

亿元。体现出行业低潮期,龙头公司加强管理,精细化运营的趋势。

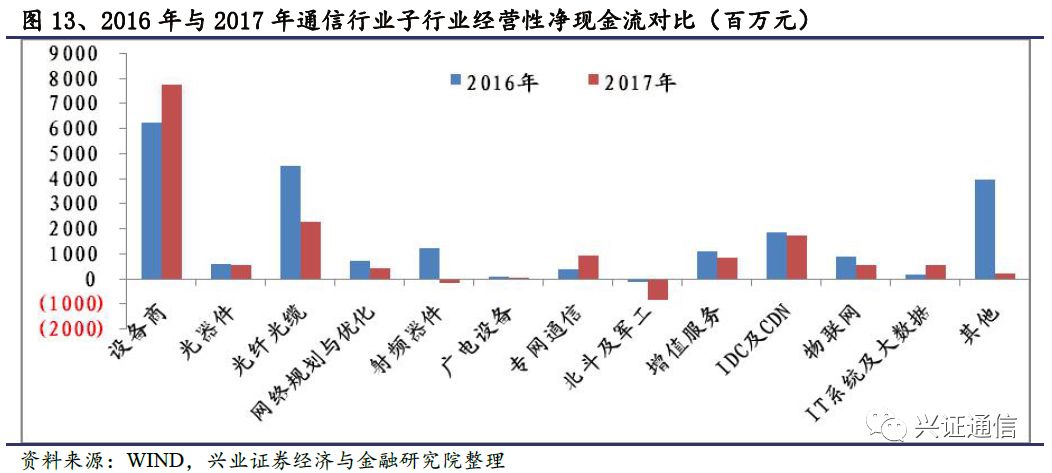

细分行业上,经营性净现金下滑幅度较大的分别是光纤光缆、射频器件、军工及北斗、其他四个行业。

1

、光纤光缆行业,主要是亨通光电经营性净现金大幅减少,

2016

年为

25.6

亿元,而

2017

年仅为

2.9

亿元,背后的原因是产品预付款大幅增加(非光纤光缆业务)。

2

、射频器件

2017

年出现行业性亏损,经营性净现金大幅减少,其中武汉凡谷、金信诺经营

性净现金下滑幅度最大。

3、北斗及军工板块,主要是合众思壮经营性净现金下滑幅度较大,背后的原因是2017年共签署自组网业务订单21亿元,实现收入5.7亿元,该业务对资金占用较大。

4

、其他业务板块中,主要是爱施德经营性净现金下滑较大,背后的原因是供应链金融的发展,导致客户贷款和垫款增加。

亨通光电、武汉凡谷、合众思壮、金信诺、爱施德、恒宝股份经营性净现金大幅减少,成为

2017

年行业整体经营性净现金大幅减少的主要原因。

1.5、年度分析总结:二八效应明显,运营商、设备商、光纤光缆表现较好

年度数据分析显示:

1

、收入增速最大的三个行业是:光器件、专网、

IDC

及云计算,反映出数据中心光模块市场(中际旭创)、

IP

电话及视频会议市场(亿联网络)、

IDC

及云计算市场(光环新网)的高景气。

2

、净利润方面,贡献增量较大的子行业是光纤光缆、设备商。核心驱动力是“棒——纤——缆”一体化的亨通光电、中天科技和设备商中兴通讯。

3

、毛利率方面,除了运营商子行业,其余所有子行业的毛利率均有所下滑。其实,虽然光纤光缆行业整体毛利率没有上升,但是具有光棒自产能力的公司毛利率是大幅上升的。

4

、经营性净现金方面,运营商、设备商表现较好。

综上所述,

2017

年通信行业呈现出明显的“二八效应”,即运营商(中国联通)、设备商(中兴通讯、星网锐捷)、光纤光缆(亨通光电、中天科技)三大板块盈利能力提升。

另外数据中心光模块细分市场、

IP

电话及视频会议细分市场、

IDC

及云计算市场景气度较好。

2、季度分析:延续二八效应,北斗及物联网有启动迹象

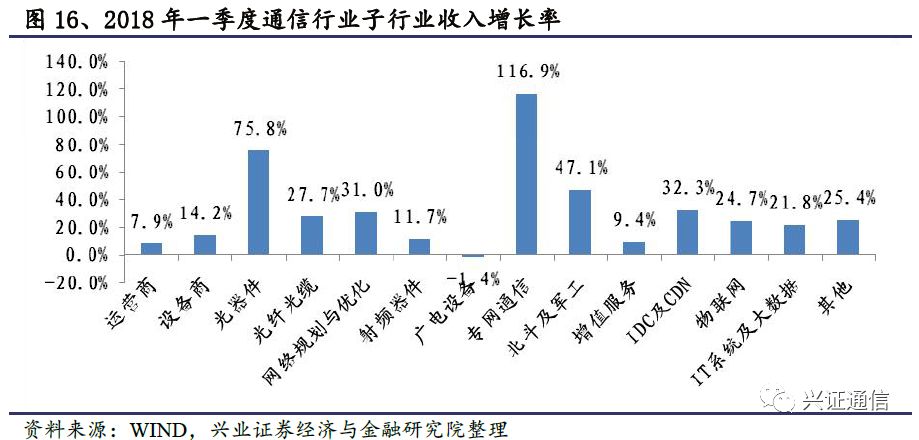

2.1、收入分析:专网通信、IDC光模块、IDC及云计算景气度高

与年度数据一样,

2018

年一季度收入增速也呈现加速趋势。

2018

年一季度行业整体收入增速达到

17%

,高于过去

8

个季度的收入增速。

细分行业上,收入增幅较大的行业分别是专网通信、光器件、北斗及军工、

IDC

及云计算四个行业。

1、 专网通信行业,主要是高新兴和海能达输入增幅较大。海能达主要是海外新收购子公司Sepura、Norsat并表影响;高新兴主要是2017年底 并表中兴物联的影响。

2、 光器件行业,主要是中际旭创增幅较大,背后是2018上半年仍旧有并表效应(2017年7月并表苏州旭创)。不过,苏州旭创本身收入增长也比较高,估计在50%左右。

3、 北斗及军工行业,主要是合众思壮的并表效应。其实,2018年一季度北斗及军工订单大幅增长,但是一季度确认较少,预计二季度体现在财务报表中。

4、 IDC及云计算行业,主要是光环新网增幅明显。光环新网与AWS合作的云计算业务发展继续保持增长势头,2018年一季度云计算及相关服务收入较上年同期增长60%以上,占报告期营业收入达70%以上。

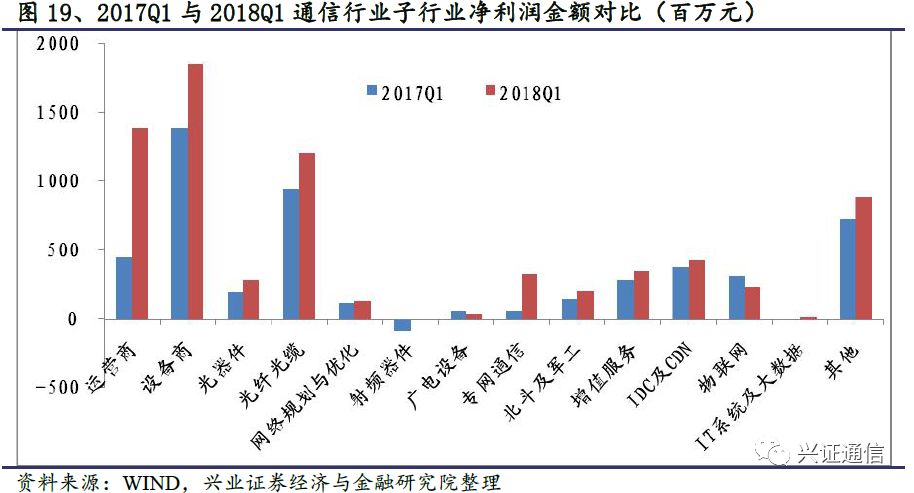

2.2、净利润分析:运营商、设备商、光纤光缆、专网通信表现突出

行业整体净利润,

2017

年四季度出现近年少有的同比下滑,而

2018

年一季度即较大幅度的回升。

细分行业上,

2017

年四季度净利润下滑幅度较大的子行业是运营商、网络规划、射频器件、广电设备行业。

如前文年度分析中指出,网路优化、射频器件、广电设备三个子行业,目前均处于行业性低迷期。

如前文年度分析中指出,网路优化、射频器件、广电设备三个子行业,目前均处于行业性低迷期。

运营商行业,主要是中国联通

2017

年四季度确认资产报废损失为

29

亿元,导致四季度亏损

8.9

亿元。

2018

年一季度,净利润增幅表现较好的子行业众多,其中运营商、设备商、光纤光缆、专网通信

4

个板块表现突出。

1、 运营商,主要是中国联通,在不限流量套餐的大力推动下,驱动2017年4G用户增长7000多万,2018年一季度继续增长1900多万,合计4G用户达到2亿元左右。4G用户的大幅增长,将网络利用率从2017年初的不到20%提升到2018年一季度的60%以上(估计)。

我们判断,2018年中国联通4G新增用户方面仍将表现亮眼,驱动2018年盈利能力大幅提升。

2、 设备商,主要是中兴通讯2018年一季度净利润增幅明显。

3、 光纤光缆,主要是亨通光电和通鼎互联2018年一季度净利润大幅增长(增幅均超过60%)。亨通主要受益于光纤光缆的量价齐升以及光棒新工艺驱动的成本下降。通鼎互联同样受益于光纤光缆的量价齐升,同时其产品价格涨幅更大,光棒自给率大幅提升(本部光棒300吨产能在2017年下半年投产)。

4、 专网,主要是海能达、高新兴、亿联网络贡献增量较大。海能达的增长主要是2017底推迟确认的订单在2018年一季度确认。高新兴主要是中兴物联的并表以及本部业务的增长。亿联网络的IP电话和VCS视频会议系统仍旧保持较高速增长。

2.3、毛利率分析:仅运营商、设备商、光纤光缆表现较好

与

2017

年行业整体毛利率一样,

2018

年一季度行业整体毛利率也不乐观。

2018

年一季度行业整体毛利率(不含联通、中兴)为

20.6%

,

2017

年同期为

22.1%

。

2.4、季度数据分析结论:延续二八效应,北斗及物联网有启动迹象

2.4、季度数据分析结论:延续二八效应,北斗及物联网有启动迹象

2018

年一季度数据分析表明:

1、 收入增幅较大的行业分别是专网通信、光器件、北斗及军工、IDC及云计算四个行业。

虽然有外延并购的影响,但是专网通信(海能达)、数据中心光模块(中际旭创)、IDC及云计算(光环新网)本身景气度也比较高。同时,虽然2018年一季度北斗及军工行业增幅并不明显,但是预计二季度将会进一步向好。

2、 净利润增幅表现较好的子行业众多,其中运营商、设备商、光纤光缆、专网通信4个板块表现突出。

我们判断,2018全年中国联通4G用户增长将继续超市场预期,并在财务报表上给投资者以超预期。

光纤光缆行业2018年的高景气基本已成定局。

专网通信行业,亿联网络2018年将维持较高增速。海能达受研发费用大幅增长、订单延迟等不利影响之下,2017年大幅低于市场预期,而2018年预计将重新进入较好增长的通道中。

3、2018年通信行业运营情况前瞻

3.1、移动通信产业链:2018下半年有望反转

移动通信产业链包括运营商、设备商、光纤光缆、光器件、射频器件、网络优化、增值服务、

IT

系统及大数据等

8

个子行业。

整体上看,该产业链景气度的核心观测指标即为三大运营商资本开支(当然也会有结构性景气,比如光纤光缆)。

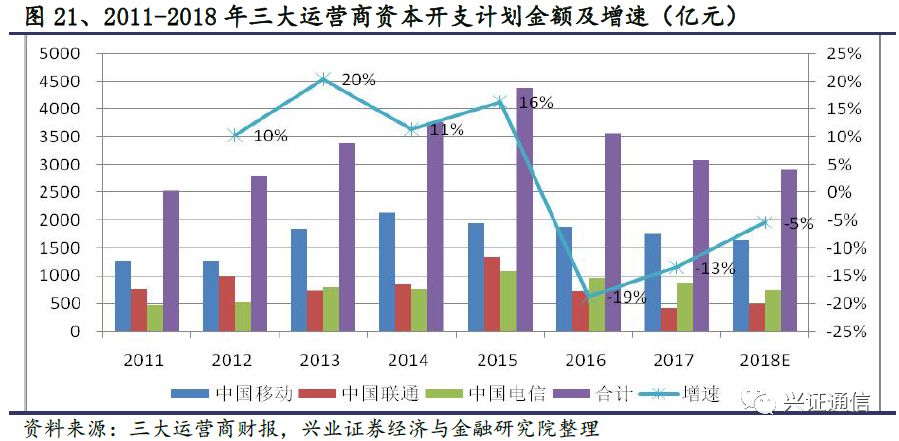

三大运营商分别公布了2018

年的资本开支计划。其中,中国移动

2018

年资本开支计划为

1661

亿元,同比下滑

6.4%

;中国联通

2018

年资本开支计划为

500

亿元,同比增长

18.8%

,中国电信

2018

年资本开支计划为

752

亿元,同比下降

15.5%

。

从数据上看,

2018

年三大运营商合计资本开支

2915

亿元,同比下滑

5%

。

从数据上看,

2018

年三大运营商合计资本开支

2915

亿元,同比下滑

5%

。