点击

金融行业网

,金融大拿、业内人士都在这里

今日微信号力荐

理财头条

licaitt

(长按红色字复制)

今日微信号力荐

理财头条

licaitt

(长按红色字复制)

来源:苏宁财富资讯(SuningWealthInsights)

作者:赵卿 苏宁金融研究院高级研究员

原题:你真以为银行日子难过?来,瞅瞅25家上市银行年报分析!

近期,上市银行2016年年报已全部披露完毕。整体上看,银行业以规模换息差,但规模的快速增长和杠杆的提升也引发了监管加强;随着经济企稳反弹,银行体系的不良生成率也出现了下降,反映出银行的资产质量逐步向好。那么,银行的各项指标在2016年分别是怎么变化的呢?今天就来聊一聊银行业的态势。

盈利分析:营收增速和净利润增速分化

2016年,谁是最赚钱银行?五大行中ROE(

净资产收益率

)排名第一的是建设银行,当期ROE为15.38%;招商银行是股份制银行中最会赚钱的银行,当期ROE为16.27%;城商行中ROE排名第一的是资产规模最小的贵阳银行,也是所有上市银行中唯一一家ROE超过20%的银行,当期ROE为20.83%;农商行整体赚钱能力稍弱,常熟农商行以13.57%的ROE夺魁。

通过自上而下的拆解,来具体分析上市银行的盈利情况。2016年上市银行营业收入同比增长0.77%,较去年同期大幅下降8.67个百分点;而同期净利润同比增长2.69%,较去年同期上升0.58个百分点。

银行业营收增速与净利润增速变化出现反差的原因有两个:一是银行利息净收入减少——2016年上市银行利息净收入同比下降4.95%,近年来首次出现负增长;二是营业税改征增值税,价税分离。

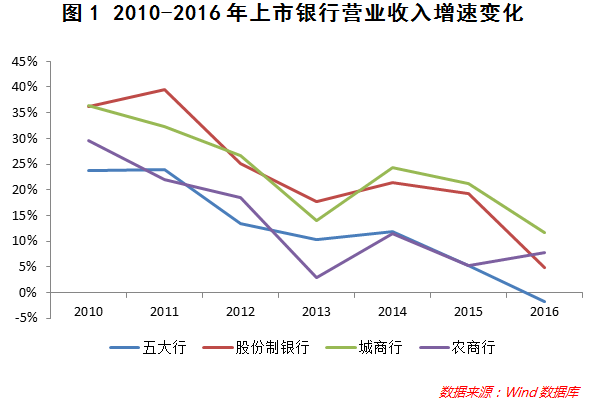

从银行内部看,2016年五大行的营收增速仅有-1.73%,首次出现负增长,也因此拖累了上市银行整体营业收入增速;城商行的营收增速最快,勉强保持两位数增长,当期增速为11.71%;股份制银行营收增速下滑明显,从上年的19.20%大幅降至4.91%,首次跌破两位数增长;农商行一枝独秀,是唯一实现营收增速加快的银行类别(

参见图1

)。

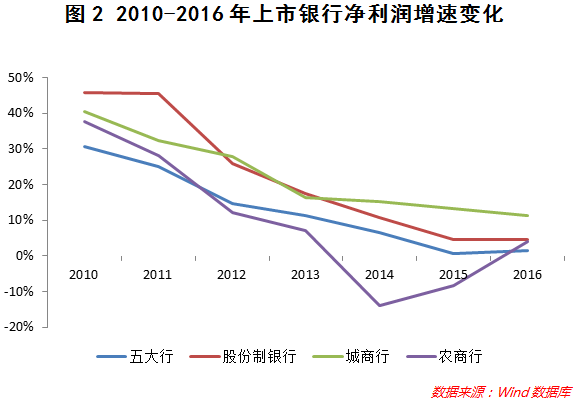

净利润增速方面,2016年五大行实现净利润同比增长1.46%,是各类银行中增速最低的银行;城商行是净利润增速唯一保持两位数增长的银行类别,当期实现同比11.2%的增长;股份制银行净利润增速变化不大;农商行净利润增速改善(

参见图2

)。

业绩归因分析:以量补价促业绩增长

从净利润增长的归因来看,拖累项是净息差和拨备,促进因素按贡献大小依次为规模(

平均生息资产

)、非息收入、成本费用(

包括管理费用、营业税金及附加

)和所得税率。

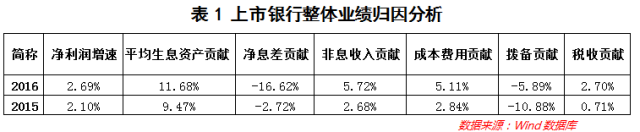

2016年上市银行净利润增速为2.69%,其中,规模增长贡献率为11.68%,其次为非利息收入增长的贡献为5.72%,成本费用贡献5.11个百分点,节约成本使得管理费用降低,也有部分原因受营改增影响,计税方式调整使得增值税已直接反映在利息收入中,因此对应原营业税金及附加科目则大幅较少。与2015年比较,规模增长一直都是拉动银行净利润增长的主要因素,特别是在近年息差收窄的情况下,规模拉动效应更为明显(

参见表1

)。

2016年,净息差和拨备对净利润增速的贡献分别为-16.62%和-5.89%,净息差收窄对净利润增速的影响较大,同时,不良资产生成对银行拨备计提有一定压力。与2015年比较,息差收窄的影响在进一步放大,但是不良率的影响减小,资产质量情况趋于稳定(

参见表1

)。

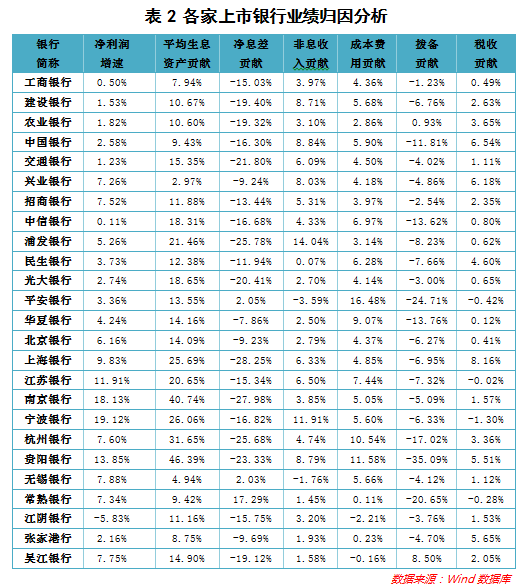

从银行内部看,分化较大,城商行净利润的相对高速增长,在很大程度上是依赖于规模扩张,比如,南京银行和贵阳银行的规模贡献因素甚至占到了40%。股份制银行中,兴业银行和招商银行净利润增速相当,但是兴业银行主要是靠非利息收入因素,招商银行主要依赖规模因素。股份制银行和城商行的拨备前利润增速较高,但因为计提拨备的负面影响较大,拉低了净利润增速(

参见表2

)。

资产分析:投资类资产占比趋高,资产质量趋稳

2016年银行业资产规模同比增长13.41%,增速较上年末提高0.7个百分点,资产规模保持稳定增长。从规模总量上看,宇宙第一大行工商银行以24.14万亿的资产规模,稳居榜首,地位难以撼动;股份制银行的座次重排,兴业银行超越招商银行,资产规模在股份制银行中称雄;城商行中,资产规模排名第一的仍然是北京银行;江苏省内五家上市农商行,资产规模排名第一的是常熟农商行。

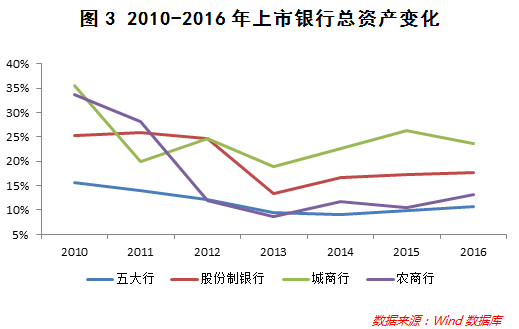

从银行增速看,

各类银行分化较大,城商行和股份制银行的增速最快,2016年分别为23.55%和17.75%(

参见图3

),这与前面归因分析的数据也相互映证,在息差收入收窄的情况下,城商行和股份制银行对规模增长的依赖度更大。同时,2016年五大行、股份制银行和农商行的增速出现小幅增长,仅有城商行的资产增速出现了下滑。

从资产结构看,

自2014年开始,上市银行贷款规模呈下降趋势,投资类资产(

债券投资

)占比呈快速上升趋势,同业资产占比基本维持在15%左右(

参见图4