如果您认为我们的研究成果对您有帮助,请酌情在佣金派点上支持东吴机械团队(陈显帆、周尔双、倪正洋、朱贝贝),感谢万分。

1

价格战导致盈利能力下滑,市场份额持续大幅提升:

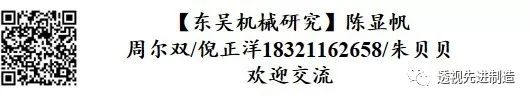

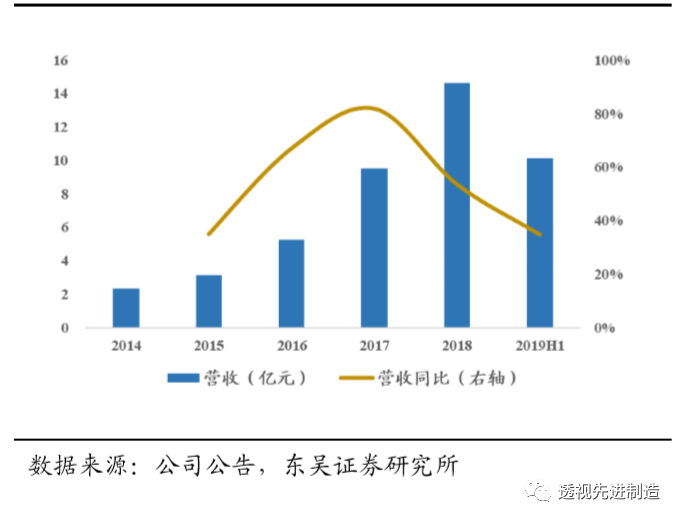

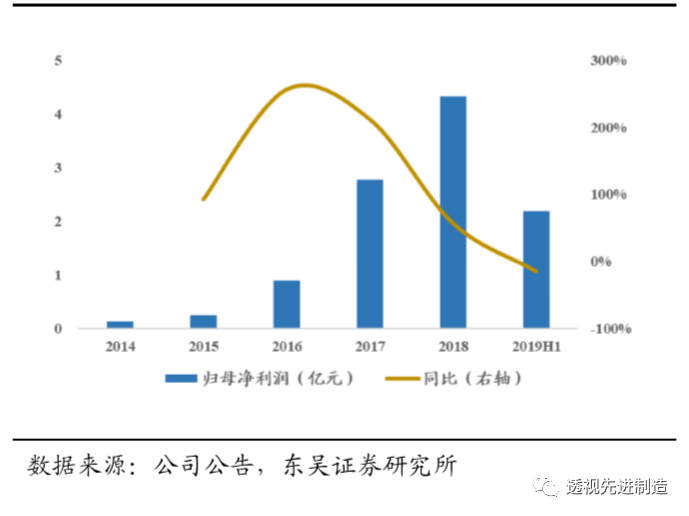

随着光纤激光器行业整体增速放缓,竞争愈发激烈导致产品价格下调,公司业绩承压。2019H1公司实现营收10.1亿元,同比+34.8%;归母净利润2.2亿元,同比-15.3%;扣非归母净利润1.7亿元,同比-31.2%。毛利率方面,连续/脉冲光纤激光器分别下跌21.5pct/21.9pct至34.7%/18.9%。我们认为,虽然公司业绩在行业增长趋缓背景下暂时回调,但长期来看公司的行业话语权更重要体现于

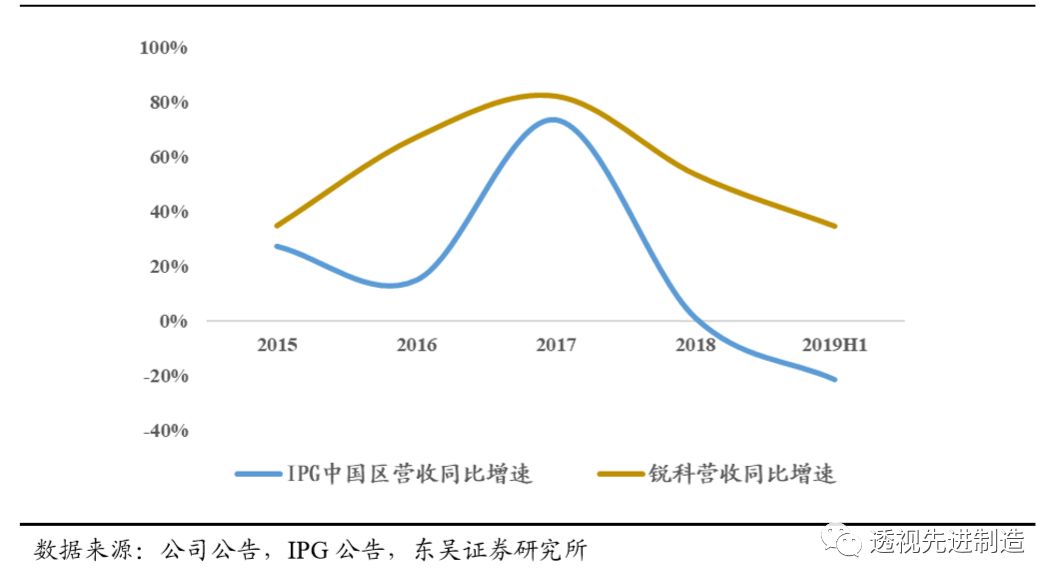

市占率的提升,根据IPG中报,2019Q2其在中国区的收入增速为-19.4%,而同期公司收入增速为+42.6%,

体现出公司较强的自身成长性以及市场竞争力,进口替代步伐持续提速。

2

三费控制良好,信用政策调整对部分财务指标有所影响:

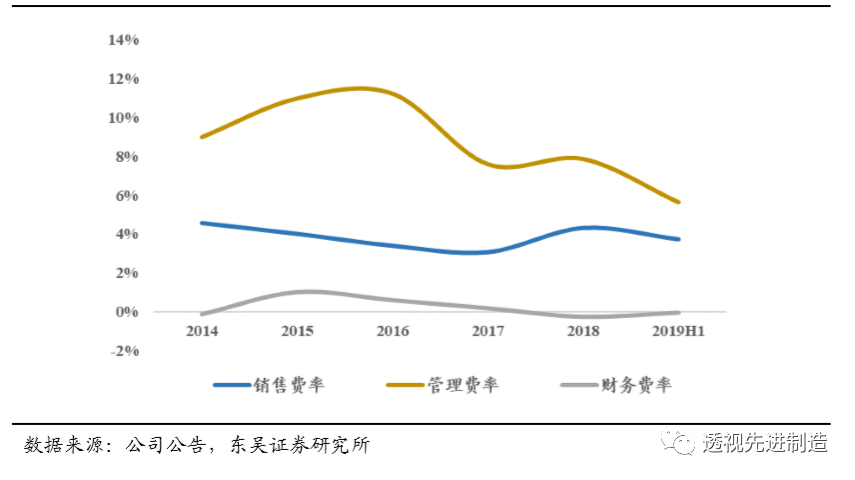

三费方面,2019H1公司销售/管理(含研发)/财务费率为3.74%/5.63%/-0.03%,分别同比+0.37/-0.34/-0.05pct。销售费用中,售后维修费用增幅最大,达0.12亿元(同比+110.5%);在目前行业底部背景下,公司对客户信用政策有所调整,对应收账款、现金流等财务指标有所影响。截至报告期末,应收账款/应收票据分别较年初增长121.6%/71.6%;存货方面较年初增长68.4%,其中原材料/库存商品分别较年初增长198.0%/50.7%。现金流方面,公司2019H1经营活动现金流净额为-0.17亿元(对比去年同期为+1.18亿元)。

公司高功率产品进展迅速,2019H1连续光纤激光器产品中,3300W销售额同比+35.2%,

6000W及以上销售额同比+144.7%,实现快速放量,

对进口高功率产品份额进一步挤压。关联交易方面,三江激光研究院在报告期与公司交易金额超过9千万元,体现出三江集团为公司提供的广阔发展平台;子公司方面,2019H1武汉睿芯(公司持股85%)实现业绩0.53亿元,同比+115.2%,体现出公司在核心元器件领域的持续突破,助推产品结构的不断升级以及成本的持续下降;国神光电(公司持股51%)实现业绩405.4万元,同比+624.0%。超快激光器随着技术的不断进步以及应用领域的拓宽,有望进入发展快车道,根据公司半年报,预计2020年全球超快脉冲激光器市场规模有望突破15亿美元,公司超快板块有望步入收获期。

激光器行业仍是朝阳行业,切割、焊接、超快等应用市场空间依旧广阔。短期市场需求的放缓、以及价格战的持续放缓公司短期业绩增速,但公司处于高功率激光器快速替代期,空间依旧广阔。

鉴于行业仍处于底部阶段,我们下调公司业绩预期,预计公司2019/20/21年归母净利润4.37/6.29/8.46亿元,对应 EPS 2.28/3.28/4.41元,PE 40/27/20 X,

基于对公司高功率、超快、脉冲等多条线快速发展的预期,以及成本下降改善业绩的判断,

维持“买入”评级。

随着光纤激光器行业整体增速放缓,竞争愈发激烈导致产品价格下调,公司业绩承压。根据公司半年报, 2019H1公司实现营收10.1亿元,同比+34.8%;归母净利润2.2亿元,同比-15.3%;扣非归母净利润1.7亿元,同比-31.2%。毛利率方面,连续/脉冲光纤激光器分别下跌21.5pct/21.9pct至34.7%/18.9%。

我们认为,虽然公司业绩在行业增长趋缓背景下暂时回调,但长期来看公司的行业话语权更重要体现于市占率的提升,根据IPG中报,2019Q2其在中国区的收入增速为-19.4%,而同期公司收入增速为+42.6%,

体现出公司较强的自身成长性以及市场竞争力,进口替代步伐持续提速。

图1:2019H1公司营收10.1亿,同比+34.8%

图2:2019H1公司归母净利润为2.2亿元,同比-15.3%

图3:2019H1公司产品毛利率承压

图4:2019H1公司对IPG在华市场份额进一步挤压

2

三费控制良好,信用政策调整对部分财务指标有所影响

三费方面,2019H1公司销售/管理(含研发)/财务费率为3.74%/5.63%/-0.03%,分别同比+0.37/-0.34/-0.05pct。销售费用中,售后维修费用增幅最大,达0.12亿元(同比+110.5%);在目前行业底部背景下,公司对客户信用政策有所调整,对应收账款、现金流等财务指标有所影响。截至报告期末,应收账款/应收票据分别较年初增长121.6%/71.6%;存货方面较年初增长68.4%,其中原材料/库存商品分别较年初增长198.0%/50.7%。现金流方面,公司2019H1经营活动现金流净额为-0.17亿元(对比去年同期为+1.18亿元)。

图5:公司三费控制良好

公司高功率产品进展迅速,2019H1连续光纤激光器产品中,3300W销售额同比+35.2%,

6000W及以上销售额同比+144.7%,实现快速放量,对进口高功率产品份额进一步挤压。

目前公司的单模块3000W连续光纤激光器实现量产;单模块实验室测试功率可达5000W;12000W连续光纤激光器实现批量供货,并已推出20000W连续光纤激光器新品,公司上半年整体销售数量相比去年大幅增长。

关联交易方面,光谷航天三江激光研究院在报告期与公司交易金额超过9千万元,体现出三江集团为公司提供的广阔发展平台;子公司方面,2019H1武汉睿芯(公司持股85%)实现业绩0.53亿元,同比+115.2%,体现出公司在核心元器件领域的持续突破,助推产品结构的不断升级以及成本的持续下降;国神光电(公司持股51%)实现业绩405.4万元,同比+624.0%。超快激光器随着技术的不断进步以及应用领域的拓宽,有望进入发展快车道,根据公司半年报,预计2020年全球超快脉冲激光器市场规模有望突破15亿美元,公司超快板块有望步入收获期。

激光器行业仍是朝阳行业,切割、焊接、超快等应用市场空间依旧广阔。短期市场需求的放缓、以及价格战的持续放缓公司短期业绩增速,但公司处于高功率激光器加速替代的快速发展期,市占率快速提升,技术迭代也带来新产品推出、以及成本的有效控制。

鉴于行业仍处于底部阶段,我们下调公司业绩预期,预计公司2019/20/21年归母净利润4.37/6.29/8.46亿元,对应 EPS 2.28/3.28/4.41元,PE 40/27/20 X,基于对公司高功率、超快、脉冲等多条线快速发展的预期,以及成本下降改善业绩的判断,维持“买入”评级。