深交所综合研究所年报分析课题小组

免责声明

:

本报告使用数据均来自上市公司年报

和招股说明书,

结论系深交所综合研究所年报分析课题小组对上市公司年报数据所

做

出的客观陈述及独立分析意见

,

不构成对上市公司年报数据的真实性

、

准确性

、

完整性和及时性的确认

、

承诺或保证

,

也不代表深交所立场或意见

。

本报告任何内容不构成投资建议

,

对任何因直接或间接使用本报告内容造成的投资损失或其它损失

,

深交所综合研究所年报分析课题小组不承担任何责任

。

任何机构或个人使用本报告内容,即视为已完全知悉理解,并接受本声明全部

内容

。

前言

截至

2017

年

4

月

27

日,深市

1793

家上市公司披露了

2016

年年报或年报数据,其中,主板公司

415

家,中小板公司

757

家,创业板公司

621

家。

2016

年至今,中小板、创业板

IPO

分别新增

75家、139家上市公司。深交所上市公司在新兴产业、中小企业和民营企业群体中的代表性不断增强,年报数据从一个侧面反映出过去一年国民经济运行的整体情况,折射出我国经济转型的过程、方向和正在形成的突破口。

全

样本统计分析显示:(

1)

整体实现较快增长,盈利质量有所提高;

制造业整体向好,传统行业企稳回暖

;经济结构逐步优化,创新驱动战略深入实施;去产能、去库存、去杠杆持续推进,成效显著;并购重组持续推动产业整合与转型升级;上市公司积极参与高水平双向开放,服务区域、城乡协调发展;

回报股东、回馈社会的意识和力度进一步增强。(

2)

三个板块差别化发展

格局继续强化,主板市场化蓝筹逐渐发展成为国企改革下的新动力;中小板稳步增长助力结构转型,涌现一批细分行业龙头;创业板服务新兴产业和新经济,是未来中国经济发展的新动能。(

3)问题也同样值得关注。在经济下行压力下,业绩增长的持续性有待进一步检验;鼓励投资的政策效果仍需进一步观察;部分行业、公司经营风险需予关注

。

一、上市公司总体情况分析

2016

年是

“

十三五

”

规划的开局之年,也是供给侧结构性改革的攻坚之年。一方面,上市公司面临世界经济深度调整,国内经济结构性问题突出、下行压力加大等困难因素,另一方面创新驱动发展、供给侧结构性改革、

“

一带一路

”

等深入实施和持续推进,为上市公司的发展提供了新机遇、新动能和新空间。

2016

年,深市上市公司整体经营状况良好,传统制造业企稳回暖,新兴产业蓬勃发展,新旧动能转换有序推进。

(一)

整体实现较快增长,盈利质量有所提高

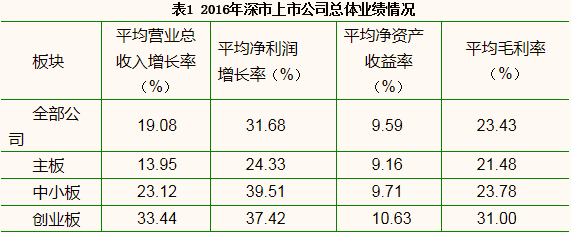

2016年,深市上市公司实现营业总收入72286.76亿元,同比增长19.08%,其中主板、中小板和创业板同比分别增长13.95%

、

23.21%

和

33.44%

。整体而言,

2014至2016年间,深市上市公司营收规模保持稳步增长态势。以具有可比数据的公司为样本,三年间主板、中小板、创业板公司平均营业总收入分别增长23.82%

、

55.62%

和

109.64%

,对应的年复合增长率分别为

7.38%

、

15.88%

和

27.98%

。

2016年,深市上市公司归属母公司股东净利润合计5338.63亿元,同比增长31.68%,其中主板、中小板和创业板分别增长24.33%

、

39.51%

和

37.42%

。

2016年深市共有1698家公司实现盈利,占比94.7%;439家公司净利润增长超过50%,比2015年增加88家。

在业绩大幅增加的同时,盈利质量也有明显改善。

2016年深市非金融上市公司净资产收益率为9.59%,毛利率为23.43%,同比增加0.47和0.88个百分点。其中,主板和中小板盈利质量明显提高,净资产收益率同比增加0.29和0.86个百分点,毛利率同比增加0.94和0.91个百分点;创业板盈利质量与上年基本持平。

(二)制造业整体向好,传统行业企稳回暖

2016

年全国工业企业利润增长

8.5%

,与

2015

年下降

2.3%

相比有明显的企稳迹象。深市制造业上市公司整体业绩向好,

29

个细分行业均实现盈利,营业总收入同比增长

14.33%

,净利润同比增长

45.07%

;净资产收益率、销售毛利率和存货周转率分别为

8.94%

、

23.58%

和

4.23%

,盈利能力和经营效率有所提升。

钢铁、有色金属、运输设备制造三大行业净利润分别由

2015

年亏损

182

亿元、

36

亿元和

34

亿元扭转为盈利57亿元、59亿元和

39

亿元;化学原料和化学制品制造业结束了连续

5

年的业绩下滑,净利润增长

47.98%

;非金属矿物制品、化纤制造业、造纸业业绩大幅增长,净利润同比分别增长

141.79%

、

104.99%

、

40.14%

。消费类行业中家具制造业、纺织服装、服饰业与文体用品制造业销售营业总收入分别增长

41.75%

、

23.33%

、

39.09%

,净利润增长

44.66%

、

52.45%

以及

19.08%

。

新兴制造业则继续保持高速增长态势,

2016

年通用设备制造业、计算机制造业、医药制造业、电气机械及器材制造业营业总收入分别同比增长

31.21%

、

23.75%

、

18.54%

和

18.41%

,净利润同比增长

100.45%

、

15.90%

、

22.13%

和

28.15%

。

(三)经济结构逐步优化,创新驱动战略深入实施

服务业稳步增长,

“

五大幸福产业

”

助力消费升级。

2016

年,深市非金融上市公司营业总收入中,服务业占比

28.83%

,同比上升

3.75

个百分点。在优化经济结构、补齐发展短板的政策驱动下,非金融服务业快速发展,营业总收入和净利润同比增长

18.70%

和

28.82%

,高于深市整体业绩增速。其中,旅游、文化、体育、健康、养老

“

五大幸福产业

”

发展突出,上市公司行业分类中对应的公共设施管理业(包括旅游景点相关上市公司)、文体娱乐业和卫生业净利润同比分别增长

33.67%

、

27.11%

和

108%

,均明显高于深市整体业绩增速。

创新驱动发展战略深入实施,战略新兴产业继续保持稳定增长。截至

2017

年

4

月

30

日,深市战略性新兴产业上市公司

665

家,占深市上市公司家数的

33.99%

;营业总收入为

17126.35

亿元(同比增长

18.47%

),净利润为

1288.60

亿元(同比增长

25.90%

),分别占深市非金融上市公司的

31.46%

和

33.08%

;毛利率为

25.77%

,较上年增加

0.42

个百分点,高于深市平均水平。其中,新材料行业扭转了上年同期净利润下滑的趋势,净利润增长

3

倍;绿色产业(节能环保、新能源、新能源汽车)和数字创意类上市公司业绩增长幅度进一步扩大,净利润同比分别增长

25.06%

和

31.15%

;生物医药行业

2016

年继续保持稳定增长,营业总收入增长

16.35%

,净利润增长

10.11%

。新一代信息技术行业在连续多年的高速增长之后,

2016

年净利润基本与上年持平,三年复合增长率为

18.4%

。

研发投入普遍加大,积极提高创新能力。深市上市公司不断加大研发投入力度,努力实现技术升级、产品升级、服务升级。2016年,深市已披露年度研发数据的上市公司研发投入金额合计1417.83亿元,平均每家1.24亿元,较上年增加18.52%,整体平均研发强度(研发投入占营业收入比例)2.61%,较上年提高0.1个百分点。 其中325家公司研发强度超过5%,占公司总数的34.07%,公司数量占比较上年增加了5.56个百分点。93家公司研发强度超过10%,21家超过20%。战略性新兴产业上市公司研发投入784.69亿元,较上年增长18.31%,平均研发强度为4.58%,超过深市平均水平。上市公司通过持续加大研发投入不断夯实创新基础,提升盈利能力。

(四)去产能、去库存、去杠杆持续推进,成效显著

固定资产投资下降,过剩行业持续去产能。

2016

年钢铁行业固定资产投资额分别为

132

亿元,改变了

2015年固定资产投资增加的态势,同比下降19.66%

;煤炭行业固定资产投资额为

44

亿元,同比下降

31.12%

,下降幅度同比增加

10

个百分点。受去产能和行业周期性回暖的影响,

2016

年深市钢铁行业和煤炭行业大部分公司实现盈利,行业整体扭亏为盈,分别实现净利润

57

亿元和

18

亿元。

房地产去库存取得初步成效。

2016

年房地产上市公司业绩持续向好,营业收入、净利润分别同比增长

25%

、

30%

,总资产增长

29%

。与之对应,存货(主要为在建商品房和待售商品房)总量同比增长

14%

,低于营业收入和总资产的增长率。存货在总资产中的占比由

2015

年末的

60%

降低至

2016

年末的

53%

。以万科为例,在持续观察的

14个主要城市中,2014年末的新房库存为1.55亿平方米,2015年末降至1.39亿平方米,2016年末继续降低至0.93亿平方米。

优化负债结构,助力非金融企业去杠杆。

2016

年深市非金融上市公司资产负债率

57.42%

,与

2015年基本持平。分行业来看,采矿业、批发和零售业和农林牧渔业等行业资产负债率分别较2015

年下降

9.06

、

4.08

和

3.01

个百分点。债务结构方面,

2016

年债券融资规模和占比持续增长,其中,应付债券同比增长

38.8%

,较

2015

年提高

3.9

个百分点;短期借款同比下降

10.16%

,较

2015

年下降

6.49

个百分点,负债结构有所优化。在短期偿债能力上,

2016

年深市非金融上市公司流动比率和速动比率分别为

1.38

和

0.94

,连续两年有所改善。

(五)并购重组持续推动产业整合与转型升级

2016年深市

完成

并购

重组

212起

,同比下降

15.87

%

;并购交易

金额4

476.41

亿元,同比增长

8.45

%。

其中,主板、中小板、创业板并购交易金额分别增长19.49%、3.34%和1.4%。

从标的资产与上市公司业务关联情况看,产业整合型并购重组占主导地位。2016年

披露的重组方案中56%为产业整合,产业协同性较强。如艾派克收购美国公司Lexmark,形成从打印复印机整机设备到打印耗材、配件以及管理服务的完整产业链。

从并购规模来看,大额并购增加,平均交易规模上升。2016年深市并购

交易金额超过100亿元(不考虑募集配套资金,并剔除吸收合并)的有18

起

,比2015年增加4

起

。

海外并购继续升温,助力上市公司获取资源和技术。

2016

年深市披露海外重大资产重组方案

29

起,交易金额

2570

亿元,高于

2015

年的

25

起和

723

亿元。海外标的主要集中于欧洲、美国、香港等经济发达体,行业集中于先进制造业、信息技术、医疗器械等。收购的主要目的是快速获取优势资源和技术。拓展海外市场过程中

,

出现一批优质并购案例。

如美的集团收购德国上市公司库卡,向高端智能制造领域延伸。

并购重组对上市公司业绩提升的作用明显。2016年度完成重组的212家深市公司平均营业收入和净利润同比增长28.49%和45.32%,显著高于深市业绩整体增速。以产业整合、产业升级、产业调整为主的外延式发展模式,对深市公司业绩提升产生积极作用。

(

六

)

积极参与高水平双向开放,服务区域、城乡协调发展

积极参与高水平双向开放。据不完全统计,深市有280多家公司通过产品出口、工程建设、设立制造基地或研发中心、收购资产等多种方式参与“一带一路”建设。以主板为例,49家上市公司积极贯彻“一带一路”国家战略,在63个国家或地区开展业务。招商蛇口形成“前港、中区、后城”的生态发展路径,将“蛇口样本”在吉布提等“一带一路”沿线国家落地。此外,2016年深市约六成公司有海外收入,其中,海外收入占比超过20%的公司有437家,占公司总数的

2

4

.

38

%

;海外收入占比超过50%的公司有148家,占公司总数的8.26%。

服务区域和城乡平衡发展。深市中小板和创业板有300家公司来自中西部地区,占两个板块上市公司数的21.7%,较上年提高0.5个百分点。其中,中部164家,西部136家,较上年分别增加11家及15家。2016年中部和西部地区上市公司营业总收入同比分别增长16.74%和11.78%,东北地区上市公司业绩呈现企稳,营业收入同比增长4.9%。此外,深市有44家涉农类上市公司,2016年营业总收入增长12.34%,较2015年有较大幅度提高。

(七)

回报股东、回馈社会的意识和力度进一步增强

现金分红逐年稳步增加,回报股东力度不断增强。截至

2017

年

4

月

25

日,深市

72.68%

的上市公司(

857

家)推出现金分红预案,分红金额达

1233.45

亿元,同比增加

15.64%

;股利支付率为

31.92%

,同比增加

1.46

个百分点。深市

15.5%

的盈利公司(

168

家)股利支付率超过

50%

。

23.23%

的公司连续三年以上分红。分红金额最高的三个行业分别是金融业、房地产以及电气机械及器材制造业

,

分别达

180.2

亿元、

124.25

亿元、

96.94

亿元。

积极履行社会责任服务国家脱贫攻坚战略。

2016

年深市上市公司结合自身产业特点与扶贫地区实际,通过成立扶贫产业基金、兴办实业、开展培训教育、参加扶贫公益活动等多种形式,推动产业发展脱贫、转移就业脱贫等。据不完全统计,截至目前深市已有

161家上市公司披露了精准扶贫信息,帮助建档立卡贫困人口脱贫超过4.5

万人。

上市公司吸纳就业人数稳步增长。

2016

年末,深市上市公司员工总人数

640.35

万人,同比增加

8.4%

。其中主板、中小板、创业板分别为

296.10

万、

263.46

万和

80.80

万人,分别增长

1.98%

,

11.42%

和

18.47%

。

二、三个板块差别化发展

格局继续强化

目前深市主板、中小板、创业板分别有

415家、757家、621家上市公司。随着中小板、创业板公司数量的逐步增加,以及主板公司运用资本市场工具持续整合、优化与发展,三个板块实现各自市场定位的基础更加宽厚,差别化特征更加清晰和丰富,差别化发展的格局继续强化。

(一)三个板块的公司在规模、毛利率等方面继续呈现阶梯状特征

2016

年,主板、中小板、创业板公司平均资产规模依次为

303.73亿元、62.21亿元和26.78亿元,营业总收入依次为92.05

亿元、

34.37

亿元和

12.99

亿元,净利润分别为

5.98

亿元、

2.53

亿元和

1.52

亿元。公司资产、营收和利润的阶梯状分布

,反映了各板块企业的规模、发展阶段和行业等方面的差异。

2016年,主板、中小板、

创业板非金融行业公司平均毛利率分别为

21.48%、23.78%和31%。毛利率在三个板块长期呈现由低到高依次排列的规律,体现了不同板块公司的行业分布、

企业成长阶段以及商业模式等方面的特征。

2016年底,主板、中小板和

创业板非金融行业公司的平均资产负债率依次为

66.15%

、

47.75%和36.81%

。从绝对指标看各板块资产负债率差异依然明显,并且短期内导致差异的微观基础仍将存在。

(二)主板:市场化蓝筹,国企改革下的新动力

2016年,主板净利润排名前10位的上市公司合计实现净利润1208.32

亿元,占主板公司总体净利润的

48.67%

。这

10家公司多处于银行、房地产等传统或支柱型行业以及食品饮料、家电等消费型行业,通过各种创新,在公司规模相对较大的基础上仍保持较快发展,2016年平均净利润增速达24.33%。在一些竞争性行业里,一批主板企业自我积累与外延扩张相结合,成为市场化蓝筹企业。2016年主板中的万科、格力电器、美的集团、TCL集团、中兴通讯等五家公司,实现营业总收入过千亿,行业地位进一步巩固。华数传媒、长安汽车等100家公司2013-2016年净利润复合增长率超过30%。

主板国有企业占比接近

60%,应用并购重组等资本市场工具自我革新、转型升级的需求强烈。2016年主板市场涌现出了一批值得关注的国企改革样本。如中油资本完成重大资产重组登陆资本市场,实现中石油集团金融板块整体上市,强化产融结合;国药一致通过并购重组整合资产,成为国药集团的分销零售平台;

长城电脑换股吸收合并长城信息

,实现资产及业务的深度整合,成为中国电子自主可控计算的重要载体。

(三)中小板:细分行业龙头,产业升级下的新经济

中小板上市公司作为我国广大优秀中小企业群体的代表,在践行国家经济发展战略,支持自主创新和转型升级、促进产业整合和结构优化、保障和改善民生等方面发挥着积极作用。中小板目前已经覆盖了包括高端制造、信息技术、文化传播、物流服务、金融地产等在内的

16个行业。在16大行业中,农林牧渔、软件和信息技术服务、建筑业、制造业等12个行业2016年度净利润实现同比增长,其中公司家数占比最多的制造业净利润同比增长39%,远高于2015年制造业净利润同比增长率,在服务供给侧结构性改革方面取得了良好成效。

中小板作为培育行业龙头和领军企业的摇篮,聚集了一大批细分行业优秀公司,在经济发展中发挥了良好的示范引导作用。

2016年中小板营业总收入超过100

亿元的公司有

53家,有43家公司净利润超过10

亿元。苏宁云商、比亚迪

2家公司的营业收入超过1000亿元,海康威视、科大讯飞等已成为行业领军企业。作为国家民营经济和新兴产业的典型代表,中小企业板上市公司运用资本市场手段深化产业升级、实现跨越式发展。例如,借助并购重组中小板聚集了顺丰控股、申通快递、韵达股份等快递行业龙头。

(四)创业板:创新创业引擎,经济转型下的新动能

创业板服务创新创业,成立七年多来,不断为经济创新发展注入新的动能。创业板